BÁO CÁO THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM: TỔNG HỢP TUẦN 19-23/01/2026 & TRIỂN VỌNG

Ngày báo cáo: Chủ Nhật, 25/01/2026

Khung thời gian: Tổng hợp tin tức 24h qua và tổng kết tuần giao dịch 19-23/01/2026. Do hôm nay là Chủ Nhật (ngày nghỉ giao dịch), báo cáo tập trung vào đánh giá tuần trước và lịch sự kiện tuần tới.

3 ĐIỂM NÓNG NHẤT TUẦN QUA

3 ĐIỂM NÓNG NHẤT TUẦN QUA

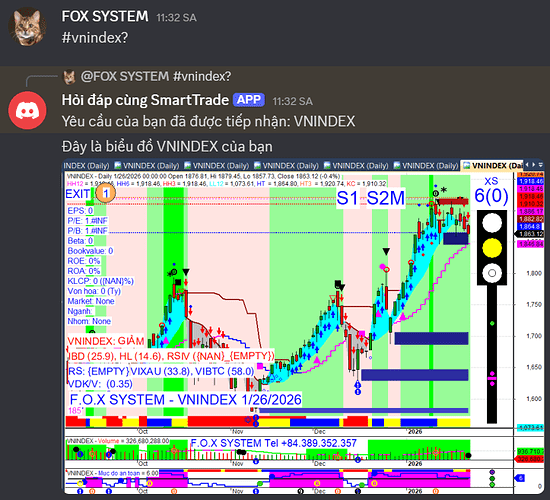

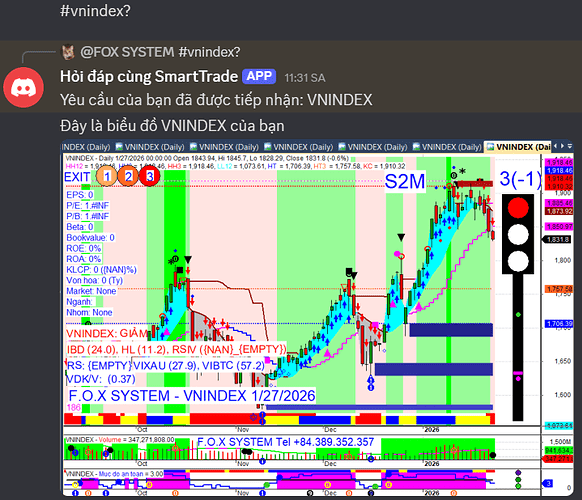

VN-Index điều chỉnh: Sau chuỗi tăng nóng, VN-Index ghi nhận tuần giảm điểm đầu tiên trong năm 2026, lùi về 1.870,79 điểm (-0,44%).

Khối ngoại bán ròng mạnh: Nhà đầu tư nước ngoài bán ròng hơn 3.140 tỷ đồng trên toàn thị trường, tăng 40% so với tuần trước, tập trung vào các mã vốn hóa lớn.

Thị trường tái cân bằng: Dòng tiền có xu hướng thận trọng, thanh khoản sụt giảm, và thị trường được dự báo tiếp tục giằng co, điều chỉnh kỹ thuật trong tuần tới.

Market Mood: Thận trọng – Dòng tiền tái cân bằng – Rủi ro ngắn hạn tăng.

I. TỔNG KẾT TUẦN GIAO DỊCH 19-23/01/2026

I. TỔNG KẾT TUẦN GIAO DỊCH 19-23/01/2026

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Thị trường chứng khoán Việt Nam đã khép lại tuần giao dịch 19-23/01/2026 với áp lực điều chỉnh rõ rệt, đánh dấu tuần giảm điểm đầu tiên trong năm 2026 sau 5 tuần tăng liên tiếp.

VN-Index kết thúc chuỗi tăng: Chỉ số VN-Index giảm 0,44% xuống 1.870,79 điểm, chịu áp lực chốt lời gia tăng khi tiệm cận vùng kháng cự tâm lý 1.900 điểm.

→ Tác động: Báo hiệu giai đoạn tái cân bằng và khả năng điều chỉnh kỹ thuật trong ngắn hạn.

Thanh khoản thị trường sụt giảm: Tổng khối lượng khớp lệnh trên HOSE giảm 30,6% và giá trị giao dịch bình quân mỗi phiên giảm 15,5% so với tuần trước.

→ Tác động: Phản ánh tâm lý thận trọng của nhà đầu tư, dòng tiền dè dặt hơn trong bối cảnh thị trường thiếu thông tin hỗ trợ đủ lớn và kỳ nghỉ Tết Nguyên đán cận kề.

Khối ngoại đẩy mạnh bán ròng: Khối ngoại bán ròng hơn 3.140 tỷ đồng trên toàn thị trường, tăng hơn 40% so với tuần trước. Các mã bị bán mạnh nhất gồm VCB, VHM, VNM.

→ Tác động: Gây áp lực đáng kể lên các cổ phiếu vốn hóa lớn và tâm lý thị trường, đặc biệt khi dòng tiền nội cũng đang chững lại.

Phân hóa mạnh mẽ giữa các nhóm ngành: Trong khi nhóm Dịch vụ truyền thông, Năng lượng, Dệt may, Bảo hiểm và Nhựa giảm mạnh, nhóm Hóa chất bất ngờ tăng 8,59% và Bất động sản tăng nhẹ nhờ nhóm Vingroup.

→ Tác động: Cho thấy dòng tiền đang có sự dịch chuyển thăm dò sang các nhóm cổ phiếu chưa tăng mạnh, nhưng chưa đủ sức tạo hiệu ứng lan tỏa.

II. THỊ TRƯỜNG TRONG NƯỚC: DỮ LIỆU CHÍNH

II. THỊ TRƯỜNG TRONG NƯỚC: DỮ LIỆU CHÍNH

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Chỉ số:

VN-Index: 1.870,79 điểm (-0,44% so với tuần trước).

HNX-Index: 252,96 điểm (+0,27% so với tuần trước).

UPCoM-Index: 126,56 điểm (+0,4% so với tuần trước).

Thanh khoản:

Tổng khối lượng khớp lệnh trên HOSE đạt 4,25 tỷ cổ phiếu, giảm 30,6% so với tuần trước.

Giá trị giao dịch bình quân mỗi phiên trên HOSE đạt 35.054 tỷ đồng, giảm 15,5%.

Thanh khoản sàn HNX giảm 6%, bình quân 102,4 triệu cổ phiếu/phiên.

Giao dịch Khối ngoại:

Tổng giá trị bán ròng trên toàn thị trường đạt 3.140,85 tỷ đồng, tăng hơn 40% so với tuần trước.

Trên sàn HOSE, khối ngoại bán ròng 3.195 tỷ đồng.

Trên sàn HNX, khối ngoại mua ròng khoảng 66 tỷ đồng.

Top cổ phiếu bị bán ròng mạnh nhất: VCB (1.052,2 tỷ đồng), VHM (623 tỷ đồng), VNM (438 tỷ đồng), VIC (402-403 tỷ đồng), HCM (328 tỷ đồng), VRE (307 tỷ đồng), DXG (273 tỷ đồng).

Top cổ phiếu được mua ròng đáng chú ý: STB (392 tỷ đồng), KBC (358 tỷ đồng), ACB (355 tỷ đồng).

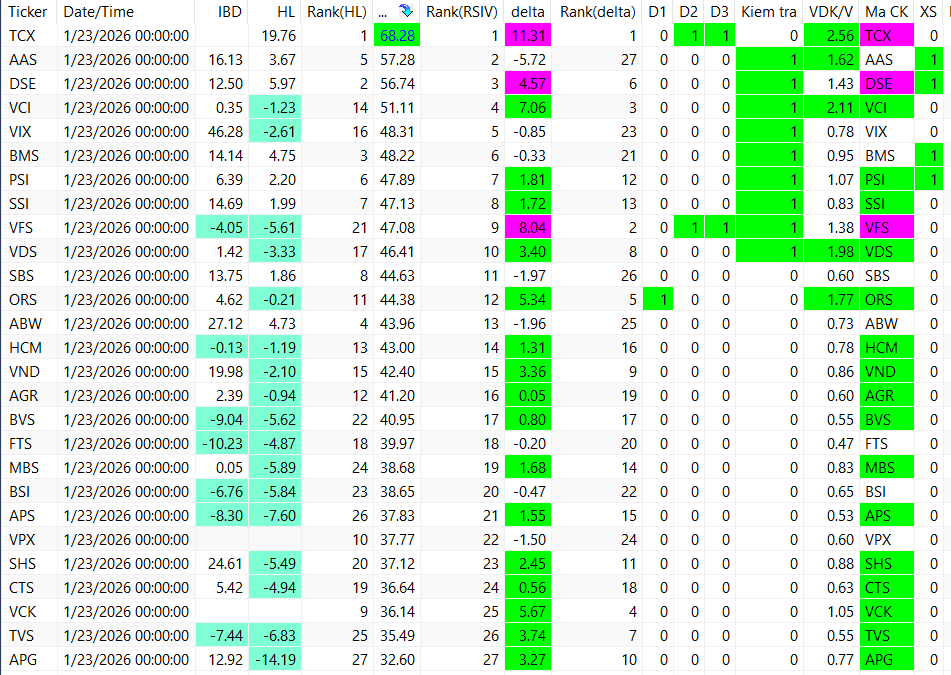

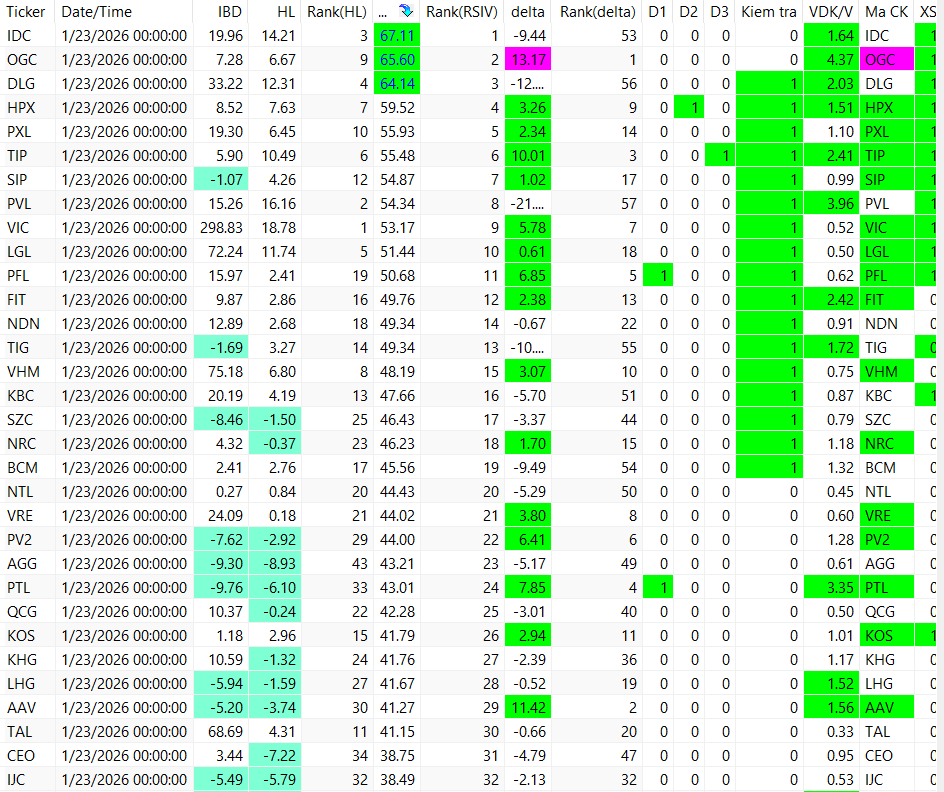

III. NGÀNH & CỔ PHIẾU NỔI BẬT

III. NGÀNH & CỔ PHIẾU NỔI BẬT

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

What matters: Dòng tiền đang tái cân bằng, dịch chuyển thăm dò sang nhóm vốn hóa vừa và nhóm chưa tăng, nhưng chưa đủ mạnh để tạo sóng dẫn dắt.

Nhóm ngành:

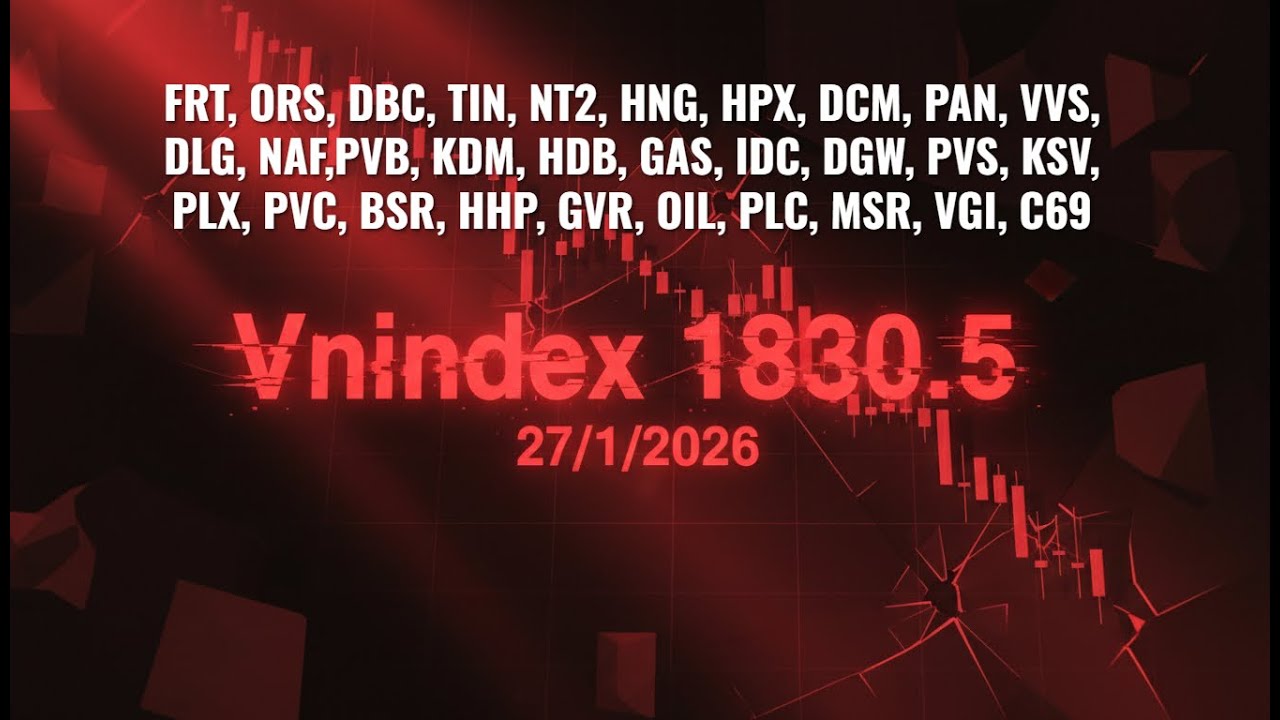

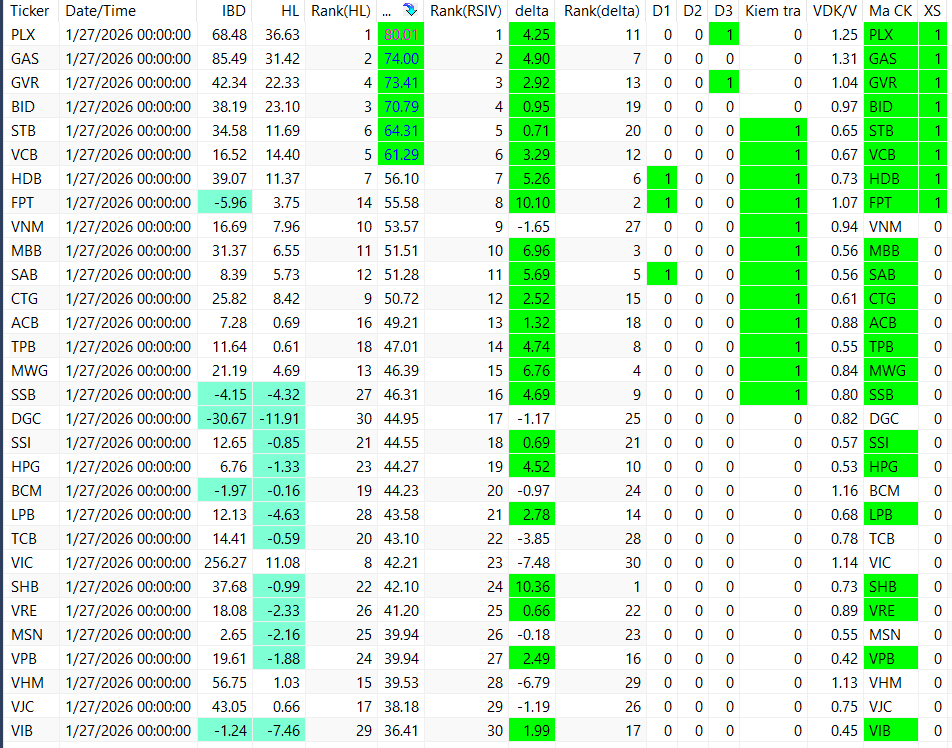

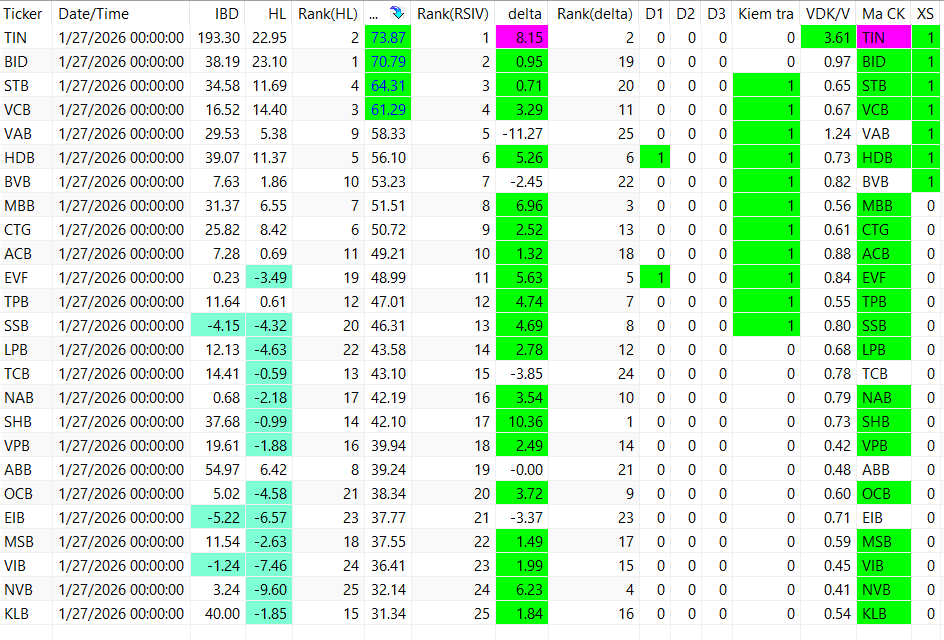

Giảm mạnh: Dịch vụ truyền thông (-10%), Năng lượng (-5%), Dệt may (-4,48%), Bảo hiểm (-6,21%), Nhựa (-7,68%). Các cổ phiếu vốn hóa lớn như ngân hàng quốc doanh (VCB, CTG, VPB) và dầu khí (BSR, GAS, PLX, PVS) chịu áp lực chốt lời mạnh.

Tăng mạnh/Điểm sáng: Hóa chất (+8,59%) bất ngờ hồi phục. Bất động sản (+0,87%) tăng nhẹ nhờ đóng góp từ VIC, VHM, VRE. Cảng biển (+1,7%), Dầu khí (+1,55%) và Phân bón (+1,04%) cũng duy trì sắc xanh.

Cổ phiếu tâm điểm:

Tác động tiêu cực VN-Index (phiên 23/01): VCB (kéo giảm gần 7,7 điểm), GAS, BID, GVR, VNM, BSR, CTG, VPB, BCM, FPT.

Tác động tích cực VN-Index (phiên 23/01): VIC (+2,7%), VHM, VJC (tăng trần), TCX.

Bán ròng nổi bật: VCB (1.052,2 tỷ đồng), GMD (610 tỷ đồng trong ngày tăng trần 20/1).

Mua ròng nổi bật: VPB, PLX, GVR, TCX, ACB, FPT, KBC và STB (mỗi mã khoảng 200-400 tỷ đồng).

Cổ phiếu mới nổi: DCV của Dragon Capital tăng hơn 140% trong 5 phiên đầu tiên trên UpCoM.

IV. TIN DOANH NGHIỆP

IV. TIN DOANH NGHIỆP

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

1. Cổ tức & Chốt quyền

TMS: Chốt danh sách 27/01/2026 (GDKHQ 26/01) để mua trái phiếu chuyển đổi (tỷ lệ 42,33:1, giá 100.000 đồng/CP) và nhận cổ tức 2024 bằng cổ phiếu (tỷ lệ 100:2).

QTP: Chốt danh sách 27/01/2026 (GDKHQ 26/01) trả cổ tức 2025 bằng tiền mặt (1.000 đồng/CP).

DPH: Chốt danh sách 28/01/2026 (GDKHQ 27/01) trả cổ tức 2025 bằng tiền mặt (2.000 đồng/CP).

ITD: Chốt danh sách 02/02/2026 (GDKHQ 30/01) tạm ứng cổ tức 2025 bằng tiền mặt (1.000 đồng/CP), thanh toán 12/02.

APF: Đã chốt quyền tạm ứng cổ tức đợt 1/2025 bằng tiền mặt (1.000 đồng/CP) vào 22/01, dự kiến chi 32,7 tỷ đồng và thanh toán 06/02.

PHN: Đã chốt danh sách nhận tạm ứng cổ tức đợt 2/2025 bằng tiền mặt (20%) vào 23/01, dự kiến chi khoảng 15 tỷ đồng.

2. Vốn & Phát hành

F88: Dự kiến phát hành hơn 101,65 triệu cổ phiếu thưởng (tỷ lệ 1:12) từ thặng dư vốn 2024, tăng vốn điều lệ lên gần 1.101,3 tỷ đồng.

Chính sách hỗ trợ DNNN: Nghị quyết 79-NQ/TW (06/01/2026) được kỳ vọng tạo cơ chế tăng vốn và nâng cao năng lực tài chính cho các doanh nghiệp nhà nước thông qua cổ phần hóa, thoái vốn và giữ lại lợi nhuận. Mirae Asset nhận định các doanh nghiệp niêm yết có vốn Nhà nước sẽ hưởng lợi.

Quy định bán cổ phiếu quỹ: Thông tư 115/2025/TT-BTC (hiệu lực 28/01/2026) cho phép công ty đại chúng bán cổ phiếu quỹ sau ít nhất 24 giờ kể từ khi gửi báo cáo kết quả giao dịch đến UBCKNN và công bố thông tin.

IPO toàn cầu: Năm 2026 dự báo bùng nổ IPO của các “siêu kỳ lân” công nghệ như OpenAI, SpaceX, Canva với định giá trên 100 tỷ USD; OpenAI có thể chạm mốc 1.000 tỷ USD.

3. Cổ đông & Nhân sự

NVL: CTCP Diamond Properties, cổ đông lớn, đăng ký bán gần 2,2 triệu cổ phiếu từ 29/01 đến 27/02/2026 để cân đối danh mục.

STB: Dự kiến bầu bổ sung 4 thành viên HĐQT tại ĐHĐCĐ thường niên 2026.

KMT: Cổ đông lớn Nguyễn Thị Hồng Huệ bán 300.000 cổ phiếu (08/01), giảm sở hữu xuống 13,45%; cổ đông lớn Nguyễn Quỳnh Hoa mua 300.000 cổ phiếu (15/01), nâng sở hữu lên 11,17%.

GMA: Bà Trần Thị Thanh Tú đã bán toàn bộ 2.925.000 cổ phiếu vào 19/01/2026, không còn nắm giữ.

HNG: CTCP Hoàng Anh Gia Lai đã bán toàn bộ 91.375.000 cổ phiếu HNG, không còn nắm giữ.

4. Kinh doanh & Dự án

Kết quả kinh doanh Quý 4/2025 và cả năm 2025:

Chứng khoán: Nhiều công ty tăng trưởng mạnh: TCBS (LNTT Q4 tăng 119% đạt 1.633,08 tỷ), VIX (LNTT Q4 tăng 1.047% đạt 1.286,71 tỷ), VPS (LNTT Q4 tăng 21% đạt 1.014,26 tỷ, cả năm tăng 42% đạt 3.579 tỷ).

Bất động sản: Phân hóa. TIP (LNTT Q4 tăng 36% đạt 120 tỷ, cả năm tăng 16% đạt 268 tỷ). SZC (LNTT 2025 đạt 444 tỷ, tăng 18%).

Hạ tầng, Cảng biển, Vật liệu: PVB (LNTT cả năm tăng 469% đạt 76 tỷ, Q4 lãi 13 tỷ). DDV (LNTT cả năm đạt 794 tỷ, tăng 275%).

Ngân hàng: SSI Research dự báo là điểm sáng với tăng trưởng tín dụng ổn định. TCB dự kiến LNTT Q4/2025 đạt hơn 8.150 tỷ đồng (tăng 74%).

Kế hoạch kinh doanh 2026:

Thủ tướng chỉ đạo các Tập đoàn, Tổng công ty nhà nước phấn đấu tăng trưởng sản lượng/doanh thu năm 2026 từ 10% trở lên.

BSR: Mục tiêu doanh thu 154.140 tỷ đồng, lãi sau thuế hơn 2.160 tỷ đồng.

TAL: Mục tiêu doanh thu 12.000 tỷ đồng, LNTT 3.000 tỷ đồng (gấp 3 và 5 lần ước thực hiện 2025).

DCM: Kế hoạch doanh thu hợp nhất 17.615 tỷ đồng, LNTT 1.182 tỷ đồng.

Dự án mới: Tuần 17-23/01/2026, ba tỉnh/thành phố kêu gọi đầu tư 15 dự án tổng vốn gần 52.800 tỷ đồng, nổi bật là dự án nông nghiệp công nghệ cao tại Đồng Nai (30.500 tỷ đồng).

5. Chính sách & Quy định mới

Miễn lệ phí môn bài: Từ 01/01/2026, doanh nghiệp và hộ kinh doanh không phải kê khai, nộp lệ phí môn bài (Nghị quyết 198/2025, Công văn 645 của Cục Thuế).

Hỗ trợ kinh tế tư nhân: Nghị định 20/2026/NĐ-CP tạo lực đẩy cho kinh tế tư nhân, đặc biệt doanh nghiệp công nghệ, thông qua khuyến khích chuyển đổi số, ưu đãi thuế nhân sự chất lượng cao và cơ chế trích lập quỹ phát triển KHCN.

Kế toán hộ kinh doanh: Thông tư 152/2025/TT-BTC (hiệu lực 01/01/2026) hướng dẫn chi tiết về kế toán cho hộ kinh doanh và cá nhân kinh doanh, phân loại thành 4 nhóm với các loại sổ kế toán phù hợp.

V. VĨ MÔ & THẾ GIỚI

V. VĨ MÔ & THẾ GIỚI

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

1. Vĩ mô Việt Nam

Các quỹ đầu tư ghi nhận năm rút ròng kỷ lục 2025 với hơn 31 nghìn tỷ đồng từ quỹ cổ phiếu, chủ yếu do hoạt động chốt lời và tái cơ cấu danh mục. Các quỹ ETF dự kiến hoàn tất cơ cấu danh mục vào ngày 30/1/2026.

Chính phủ chỉ đạo Bộ Tài chính tiếp tục thực hiện chính sách tài khóa mở rộng hợp lý, có trọng tâm, trọng điểm, phấn đấu thu ngân sách nhà nước năm 2026 tăng ít nhất 10% so với ước thực hiện năm 2025. Chính sách tài khóa được kỳ vọng đóng vai trò dẫn dắt tăng trưởng, giảm áp lực lên chính sách tiền tệ.

Ngân hàng Nhà nước (NHNN) ban hành Chỉ thị 01/CT-NHNN, định hướng điều hành chính sách tiền tệ chủ động, linh hoạt, phối hợp chặt chẽ với chính sách tài khóa nhằm ưu tiên kiểm soát lạm phát, giữ vững ổn định kinh tế vĩ mô và hỗ trợ tăng trưởng bền vững. NHNN đặt mục tiêu tăng trưởng tín dụng toàn hệ thống khoảng 15% trong năm 2026, với điều chỉnh phù hợp diễn biến thực tế.

GDP Việt Nam năm 2026 được Chính phủ đặt mục tiêu tăng trưởng từ 10% trở lên. Các tổ chức quốc tế và quỹ đầu tư đưa ra dự báo tích cực: UOB nâng dự báo tăng trưởng GDP lên 7,5%, trong khi VinaCapital dự kiến đạt 8% nhờ phục hồi tiêu dùng nội địa, liên kết hạ tầng-bất động sản và xuất khẩu ổn định sang Mỹ. KBSV Research lạc quan hơn với dự báo 8,5% - 8,7%.

Đầu tư trực tiếp nước ngoài (FDI) tiếp tục là điểm sáng, với Việt Nam thuộc nhóm 15 quốc gia đang phát triển hấp dẫn vốn ngoại, đóng góp khoảng 16% tổng vốn đầu tư toàn xã hội.

GDP bình quân đầu người của Việt Nam dự kiến tăng lên khoảng 5.087 USD vào năm 2026.

2. Thế giới

Thị trường chứng khoán Mỹ trải qua tuần biến động, với giá dầu tăng mạnh do căng thẳng địa chính trị leo thang giữa Mỹ và Iran.

Tổng thống Mỹ Donald Trump đã rút lại đe dọa áp thuế đối với châu Âu liên quan đến Greenland sau thỏa thuận NATO, giúp xoa dịu tâm lý bất ổn trên thị trường tài chính. Tuy nhiên, Mỹ sau đó áp đặt trừng phạt mới lên hoạt động xuất khẩu dầu của Iran và tuyên bố điều hạm đội hải quân tới Trung Đông.

Căng thẳng địa chính trị đã đẩy giá vàng thế giới tiến sát mốc 5.000 USD/ounce và giá bạc vượt 100 USD/ounce vào ngày 23-24/1/2026, do nhu cầu phòng ngừa rủi ro và kỳ vọng Cục Dự trữ Liên bang Mỹ (Fed) sớm hạ lãi suất. Rủi ro địa chính trị đang định hình lại thị trường hàng hóa toàn cầu, trở thành yếu tố định giá lâu dài.

Ngân hàng Trung ương Nhật Bản (BoJ) ngày 23/1/2026 đã giữ nguyên lãi suất chính sách ở mức 0,75% và nâng dự báo tăng trưởng kinh tế, bất chấp áp lực giảm giá của đồng yên.

Đồng USD suy yếu so với các đồng tiền chủ chốt, với chỉ số DXY giảm 0,45% vào ngày 23/1 và giảm 1,95% trong tuần tính đến ngày 25/1/2026, do bất ổn địa chính trị, thương mại và kỳ vọng điều chỉnh chính sách tiền tệ của Mỹ.

Quỹ Tiền tệ Quốc tế (IMF) nâng dự báo tăng trưởng kinh tế toàn cầu năm 2026 lên 3,3% (tăng 0,2 điểm phần trăm so với tháng 10/2025).

Tổng Giám đốc Tổ chức Thương mại Thế giới (WTO) Ngozi Okonjo-Iweala bày tỏ lo ngại về xu hướng gia tăng chủ nghĩa bảo hộ thương mại toàn cầu tại Diễn đàn Kinh tế Thế giới (WEF) Davos 2026, dù 72% hoạt động thương mại vẫn tuân thủ các quy tắc của WTO. Báo cáo của UNCTAD cũng chỉ ra tăng trưởng thương mại toàn cầu chậm lại và chủ nghĩa bảo hộ gia tăng là các xu hướng chính định hình thương mại năm 2026.

WEF Davos 2026 kết thúc với lời kêu gọi đối thoại và hợp tác trong bối cảnh kinh tế-chính trị toàn cầu đối mặt nhiều bất ổn, nhằm tìm kiếm tiếng nói chung và tránh những cú rẽ có thể làm chệch hướng tăng trưởng toàn cầu. Việt Nam đã tham gia tích cực, đề xuất các ưu tiên hợp tác cho ASEAN trong các lĩnh vực như định danh số, quản trị dữ liệu, tài chính bền vững và năng lượng sạch.

Chiến lược Quốc phòng Mỹ 2026 (NDS 2026) phản ánh sự điều chỉnh tư duy an ninh của Washington, chuẩn bị cho kịch bản đối đầu quân sự lâu dài trong trật tự quốc tế đương đại, với Trung Quốc là mối đe dọa định hình chiến lược.

VI. HÀNG HÓA & TIỀN TỆ

VI. HÀNG HÓA & TIỀN TỆ

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

1. Vàng

Giá vàng thế giới tăng “nóng chưa từng có”, liên tục lập đỉnh mới, áp sát mốc 5.000 USD/ounce vào 25/01/2026 (+8,8% so với tuần trước, +16% từ đầu năm).

Đà tăng được thúc đẩy bởi căng thẳng địa chính trị, nhu cầu mua vào ổn định từ các ngân hàng trung ương và niềm tin vào kỷ luật tài khóa mong manh.

Giá vàng miếng SJC trong nước đạt 174,3 triệu đồng/lượng vào 25/01/2026, tăng 2,1 - 2,2 triệu đồng/lượng so với phiên trước.

Giá vàng trong nước hiện chênh lệch 13 - 14 triệu đồng/lượng so với giá thế giới quy đổi.

Nghị định 340/2025/NĐ-CP (hiệu lực 09/02/2026) về xử phạt vi phạm hành chính trong lĩnh vực tiền tệ và ngân hàng có thể tăng rủi ro cho người mua vàng tại cửa hàng tư nhân.

Chuyên gia dự báo giá vàng có thể tiếp tục chinh phục mốc 5.000 USD/ounce và còn dư địa tăng trung và dài hạn.

2. Bạc

Giá bạc thế giới gây sốc khi lần đầu tiên vượt mốc 100 USD/ounce, tiệm cận 103 USD/ounce vào cuối tuần (+14,47% trong tuần, +43,08% trong tháng).

Sự tăng giá được hỗ trợ bởi xu hướng giảm giá của đồng USD và các bất ổn địa chính trị. Mức giá hiện tại được đánh giá là hợp lý.

3. Tỷ giá USD/VND

Chỉ số Dollar Index (DXY) dừng ở 97,60 điểm vào 25/01/2026, giảm 0,76% so với phiên trước và hướng tới tuần giảm mạnh nhất kể từ tháng 6.

Đồng USD chịu áp lực lớn do tài sản của Mỹ bị bán tháo mạnh giữa lúc căng thẳng địa chính trị leo thang.

Tại thị trường “chợ đen” Việt Nam, tỷ giá USD ngày 25/01/2026 giảm 75 đồng (mua) và 65 đồng (bán), giao dịch quanh 26.265 - 26.415 đồng/USD.

Tỷ giá USD tại Vietcombank ngày 23/01/2026 giao dịch ở mức 26.051 - 26.381 VND/USD.

Đồng Euro tăng 0,5% lên 1,18 USD. Đồng Yên Nhật biến động mạnh, dấy lên suy đoán về động thái “kiểm tra tỷ giá” từ nhà chức trách Nhật Bản.

4. Xăng dầu

Giá dầu thế giới đồng loạt tăng mạnh hơn 2,5% trong tuần do lo ngại về gián đoạn nguồn cung.

Dầu Brent giao tháng 3/2026 ở mức 58,88 USD/thùng; dầu WTI giao tháng 3/2026 ở ngưỡng 61,07 USD/thùng vào 25/01/2026.

Nguyên nhân tăng giá bao gồm việc Bộ Tài chính Mỹ áp đặt trừng phạt đối với các tàu và công ty vận chuyển dầu thô của Iran, cùng với việc sản lượng tại mỏ Tengiz (Kazakhstan) chưa được khôi phục.

Giá xăng dầu trong nước ngày 25/01/2026 ổn định so với ngày trước đó, nhưng tổng kết tuần cho thấy xăng giảm nhẹ 70-90 đồng/lít trong khi dầu tăng 260-420 đồng/lít.

Giá xăng RON 95-III ở mức 18.630 đồng/lít và xăng E5 RON 92 ở mức 18.280 đồng/lít (Vùng 1) vào 25/01/2026.

VII. CHIẾN LƯỢC ĐẦU TƯ TUẦN TỚI

VII. CHIẾN LƯỢC ĐẦU TƯ TUẦN TỚI

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Nhận định xu hướng: Thị trường nhiều khả năng sẽ tiếp tục đối mặt với bài toán tái cân bằng dòng tiền, duy trì trạng thái giằng co, rung lắc hoặc tích lũy trong biên độ hẹp dưới vùng 1.900 điểm (từ 1.840-1.850 điểm đến quanh 1.900 điểm). VN-Index được dự báo khó tránh khỏi một nhịp điều chỉnh kỹ thuật về vùng hỗ trợ 1.800-1.810 điểm trong các tuần tới, nhưng sự điều chỉnh này được đánh giá là tích cực và chưa làm thay đổi xu hướng tăng dài hạn.

Hành động:

Nhà đầu tư nên tiếp tục nắm giữ các danh mục đã mua từ trước và hạn chế giải ngân mới.

Việc mua bổ sung tỷ trọng cần kiên nhẫn chờ chỉ số lùi về các vùng hỗ trợ để có điểm vào an toàn hơn.

Nếu VN-Index bất ngờ bứt phá và tiến lên vùng kháng cự 1.930 - 1.960 điểm, chiến lược ưu tiên là canh bán giảm tỷ trọng cổ phiếu, hiện thực hóa lợi nhuận.

Ưu tiên quản trị rủi ro và sàng lọc kỹ lưỡng các cơ hội dựa trên kết quả kinh doanh quý 4/2025.

Nâng dần ngưỡng trailing stop để bảo toàn lợi nhuận và chủ động chốt lời các cổ phiếu đạt giá kỳ vọng khi VN-Index tiếp cận vùng kháng cự đỉnh cũ.

Key Risks:

Áp lực bán ròng liên tục từ khối ngoại.

Vùng kháng cự tâm lý mạnh quanh 1.900 điểm.

Các chỉ báo kỹ thuật (MACD, Stochastic Oscillator) cho tín hiệu bán, cảnh báo rủi ro ngắn hạn tăng cao.

Tâm lý thận trọng và hoạt động chốt lời trước kỳ nghỉ Tết Nguyên đán.

Thiếu vắng thông tin hỗ trợ đủ lớn để tạo động lực bứt phá.

Ghi chú:

Báo cáo được tổng hợp tự động lúc 10:09 25/01/2026.

Thông tin chỉ mang tính chất tham khảo, không phải khuyến nghị đầu tư…