Loại bỏ 3 V nay là phiên tăng điểm do kéo chỉ số theo NQ mới ban hành.

Chả có gì cần lo lắng. Thoát đc lũng đoạn 3V bằng NQ về KTNN. Rất tài tình và thông minh.

Vào uptrend, chọn được cổ ưng ý (cho dù quan điểm cá nhân). Rồi đi chơi đợi nó go long ăn trọn sóng. Có hiệu quả hơn nếu nhảy nhót theo sóng, riêng phí bán mua cũng cao hơn lãi gửi TK rất nhiều.

Lần trước sau khi 3V sàn 2 phiên nó đã bị nhốt. Và hôm nay cố tính tung ra cuối phiên cũng vừa 1 công đôi việc, chốt lãi đi buôn hàng mới hoặc tương kế tựu kế mua hàng giá rẻ go long.

Tổng hợp tin tức thị trường chứng khoán Việt Nam trong 24 giờ qua – Ngày 09/01/2026

Khung thời gian báo cáo (09/01/2026):

Khung thời gian báo cáo (09/01/2026):

Báo cáo tổng hợp tin tức mới nhất trong 24 giờ qua.

Hôm nay là Thứ Sáu (ngày giao dịch) → ưu tiên dữ liệu phiên 08/01/2026 và cập nhật tin tức mới nhất.

3 điểm nóng nhất 24h qua:

3 điểm nóng nhất 24h qua:

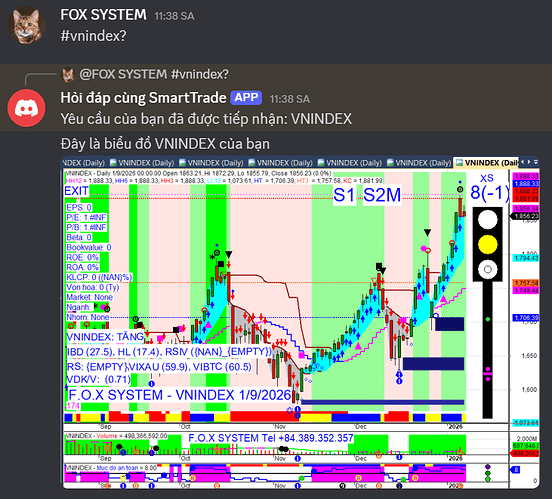

VN-Index phiên 08/01/2026: Đóng cửa giảm 6,02 điểm (-0,32%) xuống 1.855,56 điểm, chấm dứt chuỗi tăng điểm.

Dòng tiền & Khối ngoại: Thanh khoản HOSE bùng nổ hơn 38.600 tỷ đồng; Khối ngoại mua ròng mạnh gần 927,4 tỷ đồng trên HOSE (khớp lệnh).

Tâm điểm thị trường: Nhóm Vingroup giảm sâu kéo chỉ số, dòng tiền lớn luân chuyển mạnh sang Ngân hàng và Dầu khí.

Market Mood: Thận trọng – Dòng tiền luân chuyển mạnh – Rủi ro điều chỉnh kỹ thuật.

I. Tin nổi bật trong 24 giờ qua [Daily News]

I. Tin nổi bật trong 24 giờ qua [Daily News]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Thị trường đảo chiều giảm điểm, thanh khoản bùng nổ: VN-Index giảm 0,32% sau chuỗi 6 phiên tăng liên tiếp, nhưng thanh khoản HOSE đạt hơn 38.600 tỷ đồng, mức cao nhất trong gần 2 tháng.

Tác động: Cho thấy áp lực chốt lời gia tăng nhưng dòng tiền vẫn ở lại thị trường, tìm kiếm cơ hội ở các nhóm ngành khác.

Nhóm Vingroup giảm sâu, kéo chỉ số: Bộ tứ Vingroup (VHM, VRE giảm sàn, VIC, VPL giảm mạnh) là tác nhân chính khiến VN-Index mất khoảng 17 điểm.

Tác động: Gây áp lực lớn lên chỉ số chung, phản ánh nhịp điều chỉnh kỹ thuật sau giai đoạn tăng nóng.

Dòng tiền xoay trụ sang Ngân hàng và Dầu khí: VCB tăng trần, BID (+5,1%), CTG (+2%) dẫn dắt nhóm Ngân hàng; GAS (+3,5%) vượt đỉnh, cùng BSR, PVS tăng mạnh nhờ thông tin mỏ dầu mới.

Tác động: Tạo động lực mới cho thị trường, cho thấy sự luân chuyển dòng tiền thông minh và kỳ vọng vào các nhóm ngành có câu chuyện riêng.

Khối ngoại mua ròng mạnh mẽ: Khối ngoại mua ròng gần 927,4 tỷ đồng trên HOSE (khớp lệnh), tập trung vào VIC, SHB, TCX, VCB, GAS, HPG.

Tác động: Củng cố tâm lý nhà đầu tư, nâng đỡ chỉ số và cho thấy sự quan tâm của dòng vốn ngoại vào thị trường Việt Nam.

SGS bất ngờ chi trả cổ tức tiền mặt 92,5%: Vận tải biển Sài Gòn thông qua chi trả cổ tức năm 2023 và 2024 với tổng tỷ lệ 92,5% bằng tiền mặt.

Tác động: Tin tức cực kỳ tích cực cho cổ đông SGS, có thể tạo hiệu ứng lan tỏa đến các cổ phiếu có tiềm năng chi trả cổ tức cao.

II. Vietnam Market Overview – Thị trường trong nước [Daily Update]

II. Vietnam Market Overview – Thị trường trong nước [Daily Update]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Chỉ số:

VN-Index: 1.855,56 điểm (-6,02 điểm, -0,32%).

VN30-Index: 2.074,03 điểm (-22,73 điểm, -1,08%).

HNX-Index: 249,10 điểm (-0,3 điểm, -0,12%).

UPCoM-Index: 121,59 điểm (+0,55 điểm, +0,45%).

Thanh khoản: Tổng giá trị giao dịch 3 sàn đạt 41.829 tỷ đồng, tăng 21% so với phiên trước. Riêng HOSE đạt hơn 38.600 tỷ đồng, mức cao nhất trong gần 2 tháng.

Giao dịch Khối ngoại:

HOSE: Mua ròng khớp lệnh gần 927,4 tỷ đồng.

Top mua ròng: VIC (+264-283 tỷ đồng), SHB (+250 tỷ đồng), TCX (+183 tỷ đồng), VCB (+165-166 tỷ đồng), GAS (+138,8 tỷ đồng), HPG (+124,9 tỷ đồng), MBB (+116,4 tỷ đồng).

Top bán ròng: MCH (-660 đến -717 tỷ đồng), VHM (-320 đến -344 tỷ đồng), ACB (-83 đến -84 tỷ đồng).

HNX: Mua ròng 85 tỷ đồng (tập trung SHS, PVS).

UPCoM: Bán ròng 38 tỷ đồng (tập trung ACV).

Phái sinh: Khối ngoại giữ LONG qua đêm 164 hợp đồng trên VN30F1M.

Giao dịch Tự doanh: Bán ròng trên sàn HOSE với giá trị gần 448 tỷ đồng, tập trung vào TCB, STB, ACB.

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

What matters: Dòng tiền có sự luân chuyển mạnh mẽ từ nhóm cổ phiếu đã tăng nóng sang các nhóm có nền tảng cơ bản tốt và câu chuyện riêng, đặc biệt là Ngân hàng và Dầu khí.

Nhóm ngành:

Ngân hàng: Bùng nổ với VCB tăng trần, BID (+5,1%), CTG (+2%) dẫn dắt, thể hiện vai trò trụ đỡ và kỳ vọng vào kết quả kinh doanh cuối năm.

Dầu khí: Duy trì sức mạnh với GAS vượt đỉnh lịch sử, BSR, PVS tăng mạnh nhờ thông tin phát hiện mỏ dầu mới, củng cố triển vọng ngành.

Chứng khoán: Giao dịch tích cực với TCX (+3,7%), VND (+2,6%), SSI (+1,5%) nhờ kỳ vọng thanh khoản thị trường duy trì ở mức cao.

Doanh nghiệp Nhà nước: Nhiều mã như BSR, PLX, POW, GVR, BCM, KSV tăng mạnh, phản ánh kỳ vọng vào thoái vốn và tái cơ cấu theo Nghị quyết mới.

Họ Vingroup: Giảm sâu (VHM, VRE giảm sàn, VIC, VPL giảm mạnh) do áp lực chốt lời kỹ thuật sau giai đoạn tăng nóng, gây áp lực lớn lên chỉ số chung.

Bất động sản: Đa số giảm điểm (NTL, KDH, PDR, DXG giảm trên 1,5%), chịu ảnh hưởng từ áp lực chốt lời và sự điều chỉnh của nhóm Vingroup.

Cổ phiếu tâm điểm:

Tăng trần/Mạnh: VCB (+7,98%), KSV (tăng trần), GAS (+3,5% - vượt đỉnh thời đại, thanh khoản kỷ lục), BID (+5,1% - thanh khoản cao nhất 4 tháng), TCX (+3,7% - dẫn dắt nhóm Chứng khoán).

Giảm sàn/Mạnh: VHM (-8,67%), VRE (-1,22%), VPL (-6,4%), CAN (-6,5% - liên quan bê bối thịt heo bệnh).

Khối lượng đột biến: GAS (6,2 triệu cổ phiếu), BID (27,5 triệu cổ phiếu).

IV. Corporate News – Tin doanh nghiệp

IV. Corporate News – Tin doanh nghiệp

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Cổ tức & Chốt quyền:

SGS: Thông qua chi trả cổ tức tiền mặt tổng tỷ lệ 92,5% (2023: 25%, 2024: 67,5%). Ngày ĐKCC 14/01/2026, thanh toán 03/02/2026.

HPP (Sơn Hải Phòng): Chốt quyền tạm ứng cổ tức 2025 bằng tiền, tỷ lệ 10%. Ngày ĐKCC 16/01/2026.

SD5 (Sông Đà 5): Chốt quyền cổ tức 2024 bằng tiền, tỷ lệ 8%. Ngày ĐKCC 19/01/2026.

CMG (Tập đoàn Công nghệ CMC): Chốt quyền cổ tức 2024 bằng cổ phiếu, tỷ lệ 100:10. Ngày ĐKCC 15/01/2026.

IDP (Sữa Quốc tế Lof): Chốt quyền cổ tức tiền mặt đợt 2/2024, tỷ lệ 25%. Ngày ĐKCC 16/01/2026.

MCH (Hàng tiêu dùng Masan): Ngày ĐKCC 12/01/2026 để trả cổ tức đợt 2/2025 tỷ lệ 25%.

Phú Mỹ (PVFCCo): Dự kiến duy trì cổ tức 12% năm 2026, có thể cao hơn do lợi nhuận 2025 vượt kế hoạch.

HPA (Nông nghiệp Hòa Phát): Cam kết duy trì cổ tức tối thiểu 30%/năm.

Vốn & Trái phiếu:

HPA (Nông nghiệp Hòa Phát): Huy động thành công 1.257 tỷ đồng qua IPO 30 triệu cổ phiếu. VCI trở thành cổ đông lớn với 4,14%.

NTF (Dược – Vật tư Y tế Nghệ An): Chốt quyền mua cổ phiếu tỷ lệ 150% với giá 10.000 đồng/CP. Ngày ĐKCC 14/01/2026.

VinFast (VIC): Nâng vốn điều lệ từ 50.793 tỷ đồng lên 80.793 tỷ đồng.

Kita Invest: Tăng vốn lên 6.650 tỷ đồng.

Cổ đông & Nhân sự:

MSH (May Sông Hồng): Miễn nhiệm Tổng Giám đốc Bùi Việt Quang, bổ nhiệm ông Franck Lignini.

OCB (Ngân hàng TMCP Phương Đông): Miễn nhiệm Giám đốc Tài chính và Người phụ trách quản trị công ty.

DNP (DNP Holding): Ông Vũ Đình Độ bán 8,16 triệu cổ phiếu, không còn là cổ đông lớn.

NHC (Gạch ngói Nhị Hiệp): CTCP Đá Núi Nhỏ mua 115.000 cổ phiếu nhưng không đạt kỳ vọng giá.

AME (Alphanam E&C): CTCP Alphanam đăng ký mua 31.460 cổ phiếu.

MRF (Merufa): CTCP Đầu tư Vi Na đăng ký mua 200.000 cổ phiếu.

VCA (Thép VICASA - VNSTEEL): ĐHĐCĐ bất thường bầu 3 nhân sự gắn với VAS Group vào HĐQT.

Kinh doanh & Dự án:

HPG (Hòa Phát): Tháng 12/2025 ghi nhận sản lượng bán thép xây dựng và thép cuộn chất lượng cao đạt 585 nghìn tấn, tăng 52% YoY, mức cao nhất lịch sử.

GEX (Gelex): Được VIS Rating nâng triển vọng xếp hạng tín nhiệm từ “Ổn định” lên “Tích cực”.

CII: Bắt tay HFIC nghiên cứu 2 dự án giao thông vốn 10.000 tỷ đồng ở TP.HCM.

TCX: Thị phần môi giới trên HOSE Quý IV/2025 tăng mạnh từ 7,75% lên 9%, nằm trong top 3 công ty dẫn đầu cả năm 2025.

CAN (Đồ hộp Hạ Long): Giải trình bê bối thịt heo bệnh, khẳng định không đưa vào sản xuất.

V. Macro & Global Update – Vĩ mô & thế giới [Global News]

V. Macro & Global Update – Vĩ mô & thế giới [Global News]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vĩ mô Việt Nam:

Nghị quyết 79-NQ/TW về Kinh tế Nhà nước: Bộ Chính trị ban hành Nghị quyết số 79-NQ/TW ngày 6/1/2026 về phát triển kinh tế nhà nước, khẳng định vai trò chủ đạo và đặt mục tiêu đến năm 2030 có 50 DNNN nằm trong top 500 doanh nghiệp lớn nhất Đông Nam Á và 1-3 DNNN thuộc top 500 thế giới.

Tăng trưởng và ổn định vĩ mô: Kinh tế Việt Nam năm 2025 ước đạt tăng trưởng GDP 8,02%, quy mô 514 tỷ USD (vị trí 32 toàn cầu), GDP bình quân đầu người khoảng 5.026 USD. Nền tảng kinh tế vĩ mô ổn định, lạm phát dưới 4%, nợ công giảm từ 44,3% GDP (2020) xuống 35-36% GDP (2025). Chính phủ đặt mục tiêu tăng trưởng GDP hai con số cho giai đoạn 2026-2030.

Thị trường lao động và chính sách tiền lương: Nhiều doanh nghiệp chủ động tăng lương tối thiểu vùng sớm và cao hơn mức sàn quy định từ 01/01/2026, nhằm ổn định nhân sự và tăng sức mua tiêu dùng.

Thị trường chứng khoán: Thị trường chứng khoán Việt Nam đã được tổ chức FTSE nâng hạng từ thị trường cận biên lên thị trường mới nổi thứ cấp.

Thế giới:

Chính sách nhà ở của Mỹ: Tổng thống Mỹ Donald Trump tuyên bố sẽ cấm các tổ chức tài chính lớn mua thêm nhà ở đơn lập, nhằm hạ nhiệt thị trường bất động sản.

Thị trường lao động và chính sách tiền tệ Mỹ: Số cơ hội việc làm mới tại Mỹ trong tháng 11 thấp hơn dự báo (7,15 triệu so với 7,61 triệu), và số việc làm phi nông nghiệp mới trong tháng 12 cũng dưới kỳ vọng (41 nghìn so với 49 nghìn). Giới đầu tư đang theo dõi báo cáo việc làm phi nông nghiệp của Mỹ (9/1) để tìm manh mối về định hướng chính sách tiền tệ của Fed, với kỳ vọng hai đợt cắt giảm lãi suất trong năm 2026.

Giá vàng và dầu: Giá vàng duy trì xu hướng đi ngang trong bối cảnh chờ đợi số liệu việc làm của Mỹ. Giá dầu thế giới đảo chiều tăng mạnh 2% vào ngày 9/1 sau hai phiên giảm, do thị trường theo dõi diễn biến tại Venezuela và khả năng Mỹ siết trừng phạt liên quan đến Nga.

Thị trường chứng khoán toàn cầu: Đối mặt với lo ngại về “bong bóng AI” và khả năng điều chỉnh trong năm 2026, với 74% nhà đầu tư dự báo một đợt điều chỉnh do rủi ro địa chính trị và bong bóng công nghệ.

VI. Commodities & FX – Hàng hóa & tiền tệ

VI. Commodities & FX – Hàng hóa & tiền tệ

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vàng:

Giá vàng thế giới biến động giảm trong phiên giao dịch ngày 08/01 và 09/01, với vàng giao ngay dao động quanh mức 4.427,28 USD/ounce vào sáng ngày 09/01 và có thời điểm giảm xuống 4.406,89 USD/ounce.

Áp lực giảm giá chủ yếu đến từ hoạt động chốt lời và quá trình tái cân bằng Chỉ số Hàng hóa Bloomberg (BCOM) diễn ra từ ngày 08-15/01, khiến các quỹ thụ động phải điều chỉnh tỷ trọng kim loại quý. Đồng USD mạnh lên cũng góp phần gây áp lực.

Tuy nhiên, mức giảm được hạn chế nhờ dữ liệu việc làm của Mỹ yếu hơn dự kiến, làm gia tăng kỳ vọng Fed sẽ cắt giảm lãi suất. Bất ổn địa chính trị tiếp diễn và nhu cầu từ ngân hàng trung ương (Ngân hàng Trung ương Trung Quốc kéo dài chuỗi mua vàng sang tháng thứ 14) cũng là yếu tố hỗ trợ.

Các nhà phân tích của HSBC dự báo giá vàng có thể đạt 5.050 USD/ounce trong nửa đầu năm 2026 do rủi ro địa chính trị và nợ gia tăng, nhưng cũng cảnh báo về một đợt điều chỉnh sâu hơn trong nửa cuối năm.

Bạc:

Giá bạc lao dốc mạnh trong các phiên gần đây, giảm tới 6,5% vào ngày 07/01 và tiếp tục giảm xuống dưới 76 USD/ounce vào ngày 08/01. Giá bạc giao ngay giảm 3,2% xuống 75,64 USD/ounce vào sáng ngày 09/01.

Nguyên nhân chính là do quá trình tái cân bằng Chỉ số Hàng hóa Bloomberg (BCOM), trong đó tỷ trọng của bạc giảm mạnh từ khoảng 9,6% xuống còn khoảng 1,45%, buộc các quỹ thụ động phải bán ra một lượng lớn hợp đồng tương lai bạc.

Mặc dù có áp lực giảm giá ngắn hạn, các yếu tố cơ bản (nhu cầu công nghiệp, thâm hụt nguồn cung) vẫn được đánh giá là tích cực trong dài hạn.

Các loại hàng hóa khác:

Giá đồng tương lai giảm xuống khoảng 5,8 USD/pound và hợp đồng 3 tháng trên Sàn giao dịch Kim loại Luân Đôn (LME) giảm xuống dưới 13.000 USD, rút lui khỏi mức cao kỷ lục do áp lực từ việc tái cân bằng Chỉ số Hàng hóa Bloomberg.

Giá dầu thô ổn định, với dầu Brent tăng 0,55% và dầu WTI tăng 0,54%, khi thị trường đánh giá lại các hành động của Mỹ nhằm kiểm soát dòng chảy dầu từ Venezuela.

Tỷ giá ngoại tệ:

Chỉ số US Dollar Index (DXY) đo lường sức mạnh đồng bạc xanh tăng nhẹ 0,16%, đạt 98,73 điểm vào ngày 08/01, sau đó dừng ở mức 98,91 điểm vào sáng ngày 09/01. Diễn biến của đồng USD chịu ảnh hưởng bởi việc thị trường điều chỉnh vị thế trước khi các số liệu quan trọng về thị trường lao động Mỹ được công bố.

Mặc dù có một số dữ liệu kinh tế Mỹ tích cực, nhưng các báo cáo về việc làm yếu hơn dự kiến đã củng cố kỳ vọng về việc Fed sẽ cắt giảm lãi suất, điều này có thể khiến đồng USD suy yếu trong dài hạn.

Tại Việt Nam, tỷ giá trung tâm của Đồng Việt Nam với USD do Ngân hàng Nhà nước công bố tăng 3 đồng, lên mức 25.125 đồng/USD vào ngày 08/01 và 09/01.

Tỷ giá USD tại các ngân hàng thương mại như Vietcombank tăng nhẹ, giao dịch quanh mức 26.051 - 26.081 đồng/USD (mua vào) và 26.381 đồng/USD (bán ra) vào ngày 08/01. Tỷ giá Euro và Yên Nhật tại các ngân hàng thương mại có xu hướng giảm hoặc giữ nguyên. Tỷ giá USD trên thị trường “chợ đen” giảm mạnh vào ngày 08/01 nhưng sau đó bật tăng trở lại vào ngày 09/01.

VII. Investment Strategy – Chiến lược đầu tư [Daily Strategy]

VII. Investment Strategy – Chiến lược đầu tư [Daily Strategy]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Nhận định xu hướng: Thị trường có thể tiếp tục rung lắc và phân hóa trong phiên tới. Áp lực chốt lời vẫn hiện hữu nhưng dòng tiền sẽ tiếp tục tìm kiếm cơ hội ở các nhóm ngành có câu chuyện riêng và nền tảng cơ bản tốt.

Hành động: Duy trì tỷ trọng cổ phiếu hợp lý. Ưu tiên các nhóm ngành đang thu hút dòng tiền như Ngân hàng, Dầu khí, Chứng khoán và các cổ phiếu có thông tin hỗ trợ tích cực. Tránh FOMO vào các mã đã tăng nóng và có dấu hiệu điều chỉnh mạnh.

Key Risks: Áp lực chốt lời tại vùng đỉnh cũ, biến động mạnh của các cổ phiếu vốn hóa lớn, diễn biến giao dịch của khối ngoại và tự doanh, rủi ro kỹ thuật khi chỉ số tiếp cận vùng kháng cự mạnh.

Ghi chú:

Báo cáo được tổng hợp tự động lúc 08:26 09/01/2026.

Thông tin chỉ mang tính chất tham khảo, không phải khuyến nghị đầu tư…

Tổng hợp tin tức thị trường chứng khoán Việt Nam trong 24 giờ qua – Ngày 10/01/2026

Khung thời gian báo cáo (10/01/2026):

Khung thời gian báo cáo (10/01/2026):

Báo cáo tổng hợp diễn biến phiên cuối tuần (Thứ 6) và tin tức trong 24h qua.

Hôm nay là Thứ Bảy (ngày nghỉ) → tiêu điểm là kết quả phiên giao dịch hôm qua (09/01/2026) và tổng kết tuần.

3 điểm nóng nhất 24h qua:

3 điểm nóng nhất 24h qua:

VN-Index phiên cuối tuần (09/01/2026): Đóng cửa 1.867,9 điểm, tăng 12,34 điểm (+0,67%), thiết lập đỉnh lịch sử mới.

Khối ngoại phiên Thứ 6: Mua ròng 790 tỷ đồng trên toàn thị trường, kéo dài chuỗi mua ròng sang phiên thứ ba liên tiếp.

Tâm điểm tuần qua: Nhóm ngân hàng quốc doanh và dầu khí dẫn dắt đà tăng mạnh mẽ của VN-Index, được thúc đẩy bởi Nghị quyết 79 của Bộ Chính trị.

Market Mood: Tích cực thận trọng – Dòng tiền luân chuyển có chọn lọc – Rủi ro điều chỉnh cục bộ.

I. Tin nổi bật trong 24 giờ qua [Daily News]

I. Tin nổi bật trong 24 giờ qua [Daily News]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

VN-Index lập đỉnh lịch sử mới nhưng phân hóa mạnh: Phiên cuối tuần, VN-Index tăng 12,34 điểm lên 1.867,9 điểm, thiết lập đỉnh lịch sử mới. Tuy nhiên, thị trường chứng kiến sự phân hóa rõ nét với số mã giảm áp đảo số mã tăng.

Tác động: Củng cố tâm lý lạc quan về xu hướng tăng dài hạn, nhưng cảnh báo về rủi ro điều chỉnh cục bộ và sự chọn lọc của dòng tiền.

Ngân hàng quốc doanh và Dầu khí dẫn dắt thị trường: Nhóm cổ phiếu ngân hàng quốc doanh (VCB, BID, CTG) và dầu khí (GAS, BSR, PLX, POW) là động lực chính kéo VN-Index tăng điểm, được thúc đẩy bởi Nghị quyết 79 của Bộ Chính trị về phát triển kinh tế nhà nước.

Tác động: Phản ánh kỳ vọng vào chính sách vĩ mô và thu hút dòng tiền lớn, tạo động lực tăng trưởng chính cho thị trường.

Khối ngoại duy trì mua ròng mạnh mẽ: Khối ngoại kéo dài chuỗi mua ròng sang phiên thứ ba liên tiếp, với tổng giá trị 790 tỷ đồng trên toàn thị trường, tập trung vào các mã trụ như VCB, VHM, MBB, BID, CTG.

Tác động: Nâng đỡ tâm lý thị trường, cho thấy niềm tin của nhà đầu tư nước ngoài vào triển vọng Việt Nam và hỗ trợ các cổ phiếu vốn hóa lớn.

Nhóm Bất động sản chịu áp lực bán tháo: Nhiều mã bất động sản như DXS, CII, PDR giảm sàn hoặc giảm sâu trong phiên cuối tuần, cho thấy dòng tiền đầu cơ đang rút ra nhanh chóng.

Tác động: Gây áp lực lên chỉ số VN30 và tâm lý nhà đầu tư, cho thấy sự phân hóa rõ rệt và rủi ro của các nhóm ngành nhạy cảm.

II. Vietnam Market Overview – Thị trường trong nước [Weekly Review]

II. Vietnam Market Overview – Thị trường trong nước [Weekly Review]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Chỉ số (Phiên 09/01/2026):

VN-Index: 1.867,9 điểm (+12,34 điểm, +0,67%).

HNX-Index: 247,1 điểm (-2 điểm, -0,8%).

UPCoM-Index: 121,83 điểm (+0,24 điểm).

VN30: 2.066,21 điểm (-7,82 điểm, -0,38%).

Thanh khoản (Phiên 09/01/2026):

Giá trị khớp lệnh trên sàn HOSE đạt xấp xỉ 36.107 tỷ đồng (giảm nhẹ 0,22% so với phiên trước).

Tổng giá trị giao dịch toàn thị trường đạt khoảng 39.276 tỷ đồng.

Thanh khoản duy trì ở mức cao, vượt mạnh so với mức bình quân 20 phiên.

Giao dịch Khối ngoại (Phiên 09/01/2026):

Toàn thị trường: Mua ròng 790 tỷ đồng.

Trên sàn HOSE: Mua ròng xấp xỉ 805 tỷ đồng.

Mua ròng mạnh nhất: VCB (khoảng 540 tỷ đồng), VHM (264 tỷ đồng), MBB (240 tỷ đồng), BID (223 tỷ đồng), CTG (139 tỷ đồng).

Bán ròng mạnh nhất: VIX (khoảng 198 tỷ đồng), GMD (168 tỷ đồng), GEX (122 tỷ đồng), KDH (121 tỷ đồng), VJC (96 tỷ đồng).

Trên sàn HNX: Mua ròng xấp xỉ 15 tỷ đồng, tập trung vào IDC (26 tỷ đồng) và PVS (13,6 tỷ đồng).

Trên UPCoM: Bán ròng 30,8 tỷ đồng, với ACV chịu áp lực bán ròng lớn nhất (38 tỷ đồng).

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

What matters: Dòng tiền lớn đang tập trung vào nhóm cổ phiếu vốn hóa lớn, đặc biệt là ngân hàng quốc doanh và dầu khí, trong khi rút khỏi nhóm bất động sản và chứng khoán.

Nhóm ngành:

Tăng điểm nổi bật:

Ngân hàng quốc doanh: VCB (+6,75%), BID (+6,97%), CTG (+6,68%) là động lực chính kéo VN-Index, hưởng lợi từ Nghị quyết 79.

Dầu khí: GAS (+6%), BSR (+5,91%), PLX (+3-6%), POW (+1,6-6%) tiếp tục duy trì đà hưng phấn, nhiều mã phá đỉnh lịch sử.

Công nghệ/Viễn thông: VGI (+14,91%), CTR (+6,91%), VTK (+14,99%), MFS (+14,63%) dẫn đầu đà tăng ngành.

Bất động sản KCN & Cao su: PHR (tăng trần), DPR (+5,4%), GVR (+5,2%), BCM (+4,1%).

Giảm điểm đáng chú ý:

Bất động sản: DXS, CII, PDR cùng chạm sàn; CEO (-8,91%), DXG (-6,06%), DIG (-5,88%), NVL (-5,64%) giảm sâu do áp lực bán giải chấp và chốt lời.

Ngân hàng tư nhân: VPB (-1,66%), STB (-0,67%), HDB (-0,73%) trở thành lực cản.

Chứng khoán: VCK (-4,6%), VIX (-2,73%), VND (-2,53%) đối diện lực bán mạnh trước thềm công bố kết quả kinh doanh.

Cổ phiếu tâm điểm:

Tăng trần/gần trần: VGI, CTR, VTK, MFS, PHR, BID, CTG (có lúc).

Giảm sàn/gần sàn: DXS, CII, PDR, CEO.

Khối lượng đột biến: VGI (bật tăng vượt đỉnh 10 tháng với thanh khoản kỷ lục), CTG (thanh khoản cao nhất lịch sử).

IV. Corporate News – Tin doanh nghiệp

IV. Corporate News – Tin doanh nghiệp

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Cổ tức & Vốn:

Masan Consumer (MCH): Dự kiến chi 2.641 tỷ đồng tạm ứng cổ tức đợt 2/2025 bằng tiền mặt tỷ lệ 25% (2.500 đồng/cổ phiếu), thanh toán 30/01/2026; kế hoạch tăng lượng cổ phiếu lưu hành thêm 22,5% qua chia cổ phiếu quỹ.

PNJ: Tạm ứng cổ tức đợt 1/2025 bằng tiền mặt tỷ lệ 10% (1.000 đồng/cổ phiếu), ngày đăng ký cuối cùng 12/01/2026, thanh toán 28/01/2026.

CTCP Chứng khoán DNSE (DSE): Chốt danh sách cổ đông 08/01/2026 để tạm ứng cổ tức 2025 bằng tiền mặt tỷ lệ 7% (700 đồng/cổ phiếu), tổng chi gần 240 tỷ đồng, thanh toán 25/02/2026.

Tổng Công ty cổ phần Bia - Rượu - Nước giải khát Sài Gòn (SAB): Trả cổ tức cao nhất trong tuần 12-16/01/2026 với tỷ lệ 20% (2.000 đồng/cổ phiếu).

CTCP Nhựa Thiếu niên Tiền Phong (NTP) và CTCP Sữa Quốc tế Lof (IDP): Trả cổ tức đợt 1/2025 và đợt 2/2024 bằng tiền mặt với tỷ lệ lần lượt 15% (1.500 đồng/cổ phiếu) và 25% (2.500 đồng/cổ phiếu) trong tuần tới.

CTCP Sơn Hải Phòng (HPP): Tạm ứng cổ tức tiền mặt 2025 tỷ lệ 10% (1.000 đồng/cổ phiếu), ngày giao dịch không hưởng quyền 15/01/2026, thanh toán từ 05/02/2026, nhằm duy trì mục tiêu cổ tức tiền mặt 30% cho năm 2025.

CTCP Sông Đà 5 (SD5): Chốt danh sách cổ đông 19/01/2026 để trả cổ tức 2024 bằng tiền với tỷ lệ 8% (800 đồng/cổ phiếu), thanh toán 03/02/2026.

CTCP Bibica (BBC): Thông qua chi trả thêm cổ tức 2024 tỷ lệ 353,5% (35.350 đồng/cổ phiếu) và tạm ứng cổ tức 2025 bằng tiền mặt 5% (500 đồng/cổ phiếu) trước thềm hủy niêm yết trên HoSE vào 16/01/2026.

CTCP Tập đoàn Công nghệ CMC (CMG): Chốt danh sách cổ đông 15/01/2026 để trả cổ tức 2024 bằng cổ phiếu với tỷ lệ 100:10.

Quỹ VinaCapital: Hai quỹ đầu tư thuộc VinaCapital đã không bán hết số cổ phiếu KDH (Nhà Khang Điền) đã đăng ký trong giai đoạn 09/12/2025 đến 07/01/2026 do diễn biến thị trường chưa phù hợp.

Nhân sự & Chính sách lao động:

Từ 01/01/2026, mức lương tối thiểu vùng tăng thêm 7,2% (250.000 - 350.000 đồng), kéo theo thay đổi về mức đóng bảo hiểm xã hội, y tế, thất nghiệp.

Bộ Nội vụ đề xuất điều chỉnh hệ số phụ cấp chức vụ lãnh đạo đối với Cục thuộc Bộ và lãnh đạo cấp xã từ 01/01/2026.

Chính phủ ban hành Nghị định số 361/2025/NĐ-CP quy định về vị trí việc làm công chức, trong đó tỷ lệ công chức xếp ngạch chuyên viên chính tại các bộ không quá 50% số lượng cấp phó của toàn bộ cơ quan chuyên môn thuộc xã.

Kinh doanh & Dự án:

Triển vọng chung: Nhiều doanh nghiệp niêm yết công bố kế hoạch kinh doanh 2026 với kỳ vọng tăng trưởng mạnh về doanh thu và lợi nhuận. Lợi nhuận quý IV/2025 của các doanh nghiệp niêm yết ước tăng khoảng 20% so với cùng kỳ.

Thị trường tiêu dùng: Tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng năm 2025 vượt 7 triệu tỷ đồng, tăng 9,2% so với năm trước.

CTCP Lọc hóa dầu Bình Sơn (BSR): Đặt mục tiêu doanh thu hợp nhất 2026 đạt 154.140 tỷ đồng và lợi nhuận sau thuế ước đạt 2.162 tỷ đồng.

CTCP Phát triển Bà Rịa - Vũng Tàu (HDC): Dự phóng lợi nhuận 2025 tăng gấp 10 lần, đạt gần 670 tỷ đồng, nhờ mở bán Dự án The Light City giai đoạn I và triển vọng hạch toán các dự án lớn trong 2026.

Ngân hàng TMCP Hàng Hải Việt Nam (MSB) và Ngân hàng TMCP Việt Nam Thịnh Vượng (VPB): Dự báo tăng trưởng lợi nhuận quý IV/2025 lần lượt khoảng 72% và 60%, nhờ nhu cầu tín dụng cải thiện và sự hồi phục của cho vay mua nhà.

Tập đoàn Hòa Phát: Dự báo lợi nhuận quý IV/2025 tăng khoảng 18% (trên 3.300 tỷ đồng) nhờ sản lượng tiêu thụ cải thiện, đặc biệt ở mảng thép HRC.

CTCP Điện Gia Lai (GEG): Dự báo lợi nhuận quý IV/2025 tăng hơn 3 lần nhờ điều kiện thủy văn thuận lợi và doanh thu điện gió cải thiện.

Tổng công ty Phát triển đô thị Kinh Bắc (KBC): Kỳ vọng hưởng lợi từ việc bàn giao đất tại nhiều khu công nghiệp trọng điểm, với lợi nhuận sau thuế quý IV có thể tăng gần 3 lần.

CTCP Đầu tư và Kinh doanh Nhà Khang Điền (KDH): Kỳ vọng tiếp tục ghi nhận lợi nhuận từ việc bàn giao các sản phẩm thấp tầng còn lại tại dự án Gladia by the Waters trong năm 2026, đồng thời triển khai nhiều dự án lớn khác tại TP.HCM.

Tập đoàn Công nghiệp Cao su Việt Nam (GVR): Tiềm năng tăng trưởng dài hạn khi chuyển đổi quỹ đất cao su lớn sang đất khu công nghiệp, với các dự án mới tại Hiệp Thạnh, Rạch Bắp giai đoạn 2, Bắc Đồng Phú mở rộng và Minh Hưng 3 giai đoạn 2.

Y tế: Hai bệnh viện trung ương (74 Trung ương và Đa khoa Trung ương Quảng Nam) sẽ được chuyển giao về cho UBND tỉnh Phú Thọ và TP Đà Nẵng quản lý từ 01/01/2026.

Phát triển hạ tầng & đô thị: Đà Nẵng khai trương Trung tâm Tài chính quốc tế Việt Nam. Hà Nội đặt kế hoạch giải ngân đầu tư công 2026 là 126 nghìn tỷ đồng. Tỉnh Phú Thọ đặt mục tiêu khởi công 3 dự án khu công nghiệp mới trong 2026.

Chính sách đất đai: Bảng giá đất mới áp dụng từ 01/01/2026 trên phạm vi cả nước, với xu hướng điều chỉnh tăng mạnh tại nhiều địa phương.

Vi phạm công bố thông tin: Một số doanh nghiệp bị xử phạt do vi phạm công bố thông tin liên quan đến báo cáo tài chính, nghị quyết HĐQT và nghĩa vụ công bố bằng tiếng Anh.

V. Macro & Global Update – Vĩ mô & thế giới [Macro View]

V. Macro & Global Update – Vĩ mô & thế giới [Macro View]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vĩ mô Việt Nam:

Chính sách:

Nghị quyết số 79-NQ/TW của Bộ Chính trị (06/01/2026): Về phát triển kinh tế nhà nước, khẳng định vai trò chủ đạo của khu vực nhà nước trong các ngành, lĩnh vực then chốt. Mục tiêu có ít nhất 3 ngân hàng thương mại nhà nước thuộc nhóm 100 ngân hàng lớn nhất châu Á và 1-3 DNNN trong nhóm 500 doanh nghiệp lớn nhất thế giới vào năm 2030.

Tác động: Tạo cú hích mạnh mẽ và kỳ vọng về cơ chế tài chính đột phá cho nhóm ngân hàng quốc doanh và DNNN, cho phép sử dụng toàn bộ nguồn thu từ cổ phần hóa và thoái vốn để tăng vốn điều lệ, tháo gỡ nút thắt về vốn cấp 1. Hỗ trợ xu hướng tăng trưởng dài hạn trên thị trường chứng khoán thông qua cải thiện giá trị sổ sách và nền tảng định giá cổ phiếu của các DNNN.

Luật Đất đai 2024: Bảng giá đất mới áp dụng từ 01/01/2026 được kỳ vọng đưa giá đất tiệm cận thị trường, khắc phục tình trạng “hai giá” và nâng cao hiệu quả quản lý đất đai.

Đầu tư công: Tiếp tục là động lực then chốt cho tăng trưởng, với Hà Nội đặt mục tiêu giải ngân 126 nghìn tỷ đồng trong năm 2026 để phấn đấu tăng trưởng GRDP hai con số.

Tín dụng & Ngân hàng:

Tăng trưởng tín dụng 2025 ước đạt 8,03% tại TP. Hồ Chí Minh và 9,63% tại Đồng Nai, góp phần thúc đẩy tăng trưởng GRDP.

Lợi nhuận ngân hàng được kỳ vọng tăng tốc 20% trong năm 2026, với biên lãi ròng (NIM) hồi phục nhẹ từ đáy, nhờ động lực từ cho vay bán lẻ và các dự án hạ tầng quy mô lớn.

NHNN lưu ý rủi ro khi tỷ lệ tín dụng/GDP đạt 146% vào cuối năm 2025, nhấn mạnh sự cần thiết phát triển các kênh huy động vốn khác để giảm phụ thuộc vào tín dụng ngân hàng. Các ngân hàng cũng chịu sức ép thanh khoản khi tín dụng tăng nhanh hơn huy động.

Kinh tế tổng thể:

Tăng trưởng GDP của Việt Nam 2025 ước đạt 8,02%, thuộc nhóm dẫn đầu thế giới. Ngân hàng UOB nâng dự báo tăng trưởng GDP Việt Nam 2026 lên 7,5% từ 7%.

Quy mô GDP 2025 ước đạt 514 tỷ USD, tăng 5 bậc lên vị trí thứ 32 thế giới, với GDP bình quân đầu người đạt khoảng 5.026 USD, đưa Việt Nam vào nhóm nước có thu nhập trung bình cao.

Thị trường chứng khoán Việt Nam được FTSE Russell chính thức nâng hạng lên thị trường mới nổi thứ cấp và đang hướng tới mục tiêu nâng hạng chính thức vào tháng 9/2026, kỳ vọng thu hút hàng tỷ USD vốn đầu tư nước ngoài.

Thế giới:

Kinh tế toàn cầu: Liên hợp quốc dự báo nền kinh tế toàn cầu phục hồi chậm, ước đạt 2,7% trong năm 2026, thấp hơn mức trung bình 3,2% trước đại dịch COVID-19.

Lạm phát: Lạm phát tại khu vực đồng Euro trở lại mức mục tiêu 2% của ECB trong tháng 12/2025.

Giá hàng hóa: Giá dầu thế giới tiếp đà tăng mạnh vào 10/01/2026 do lo ngại gián đoạn nguồn cung từ các cuộc biểu tình ở Iran và căng thẳng tại Venezuela. Giá bạc tăng mạnh, tiến sát đỉnh lịch sử.

Thương mại: Căng thẳng thương mại Mỹ-Trung Quốc vẫn đáng lo ngại, dù một thỏa thuận đình chiến đạt được vào đầu tháng 11/2025 đã tạm thời ổn định tình hình.

Nông sản: Philippines chính thức quay trở lại thị trường gạo quốc tế từ đầu năm 2026 sau khi dỡ bỏ lệnh cấm nhập khẩu kéo dài 4 tháng.

VI. Commodities & FX – Hàng hóa & tiền tệ

VI. Commodities & FX – Hàng hóa & tiền tệ

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vàng thế giới: Giá vàng giao ngay vượt 4.500 USD/ounce vào 10/1/2026, tiếp tục đà tăng mạnh. Điều này diễn ra trong bối cảnh kinh tế Mỹ phát đi nhiều tín hiệu suy yếu, làm tăng kỳ vọng Fed cắt giảm lãi suất ít nhất hai lần trong 2026. Nhu cầu trú ẩn an toàn trước bất ổn địa chính trị kéo dài giữa Mỹ và Venezuela cũng thúc đẩy giá vàng. HSBC dự báo biên độ dao động giá vàng 2026 sẽ khá rộng, từ 3.950 đến 5.050 USD/ounce, với mức giá chốt năm quanh 4.450 USD/ounce.

Vàng trong nước: Giá vàng miếng SJC và vàng nhẫn đồng loạt tăng mạnh từ 700.000 đồng đến 1,1 triệu đồng/lượng vào 10/1/2026, áp sát đỉnh lịch sử. Cụ thể, giá vàng miếng SJC niêm yết 156,3-158,3 triệu đồng/lượng (mua vào - bán ra), tăng 1,1 triệu đồng/lượng. Giá vàng nhẫn SJC tăng 900.000 đồng/lượng ở cả hai chiều, đạt 152,8-155,3 triệu đồng/lượng (mua - bán).

Tỷ giá USD/VND: Tỷ giá trung tâm do NHNN công bố tăng 2 đồng, lên 25.127 đồng/USD vào 9/1/2026. Các ngân hàng thương mại cũng điều chỉnh giá USD tăng lên mức cao kịch trần, với Vietcombank niêm yết mua vào 26.053 - 26.083 đồng và bán ra 26.383 đồng. Sự tăng giá của đồng USD trong nước phản ánh diễn biến trên thị trường thế giới, nơi chỉ số USD-Index tăng 0,2 điểm lên 98,88 điểm.

Thị trường ngoại tệ: Đồng USD trên thị trường thế giới tăng giá so với EUR và franc Thụy Sĩ vào 9/1/2026, trong khi EUR và bảng Anh tiếp tục giảm giá tại các ngân hàng Việt Nam. Giới đầu tư chờ đợi báo cáo việc làm phi nông nghiệp quan trọng của Mỹ để định hình triển vọng lộ trình lãi suất của Fed.

Giá dầu thế giới: Giá dầu thô Brent và WTI tiếp đà tăng mạnh trong hai ngày 9-10/1/2026. Sáng 10/1, giá dầu Brent đạt 63,48 USD/thùng (tăng 2,40%) và dầu WTI đạt 57,04 USD/thùng (tăng 2,84%). Đà tăng này chủ yếu do lo ngại về gián đoạn nguồn cung từ Iran và những bất định liên quan đến xuất khẩu dầu từ Venezuela.

Thị trường hàng hóa: Mức ký quỹ giao dịch hàng hóa tại Sở Giao dịch Hàng hóa Việt Nam được cập nhật từ 9/1/2026. Biến động giá cả hàng hóa, đặc biệt là kim loại quý, đã bù đắp phần nào xu hướng giảm giá của năng lượng, kim loại cơ bản và nông sản trong giai đoạn cuối năm 2025.

Chính sách tiền tệ Việt Nam: NHNN gần như không có nhiều dư địa để nới lỏng chính sách tiền tệ, dự báo duy trì lãi suất tái cấp vốn ở mức 4,5% trong suốt năm 2026 nhằm đảm bảo ổn định kinh tế vĩ mô. Thị trường tiền tệ ghi nhận xu hướng hút ròng thanh khoản mạnh với 40.167,94 tỷ đồng trên thị trường mở từ 5-9/1, phản ánh chủ trương thu hẹp hỗ trợ ngắn hạn.

VII. Investment Strategy – Chiến lược đầu tư [Week Ahead]

VII. Investment Strategy – Chiến lược đầu tư [Week Ahead]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Nhận định xu hướng: VN-Index đã thiết lập đỉnh lịch sử mới và duy trì xu hướng tăng mạnh mẽ trong tuần đầu năm. Tuy nhiên, sự phân hóa sâu sắc và áp lực chốt lời gia tăng cho thấy khả năng thị trường sẽ có nhịp điều chỉnh ngắn hạn hoặc đi ngang tích lũy để củng cố nền giá mới.

Hành động: Nhà đầu tư nên ưu tiên các nhóm ngành hưởng lợi từ chính sách vĩ mô (ngân hàng quốc doanh, dầu khí) và có dòng tiền mạnh. Cần thận trọng với các nhóm đã tăng nóng hoặc chịu áp lực bán mạnh (bất động sản, chứng khoán) và quản trị rủi ro danh mục chặt chẽ.

Key Risks: Áp lực chốt lời sau chuỗi tăng mạnh, sự phân hóa sâu sắc của thị trường, khả năng điều chỉnh kỹ thuật khi VN-Index tiệm cận vùng cản mới, và diễn biến dòng tiền khối ngoại.

Ghi chú:

Báo cáo được tổng hợp tự động lúc 08:52 10/01/2026.

Thông tin chỉ mang tính chất tham khảo, không phải khuyến nghị đầu tư…

Tổng hợp tin tức thị trường chứng khoán Việt Nam – Tổng kết tuần 04/01 - 11/01/2026

**Khung thời gian báo cáo:**Hôm nay là Chủ Nhật (11/01/2026), ngày nghỉ giao dịch. Báo cáo tập trung tổng kết tuần trước và lịch sự kiện tuần tới.

**Khung thời gian báo cáo:**Hôm nay là Chủ Nhật (11/01/2026), ngày nghỉ giao dịch. Báo cáo tập trung tổng kết tuần trước và lịch sự kiện tuần tới.

Điểm nhấn tuần qua

Điểm nhấn tuần qua

VN-Index lập đỉnh lịch sử: Tuần qua, VN-Index tăng 83,41 điểm (+4,67%) lên 1.867,9 điểm, thiết lập mức cao nhất mọi thời đại với thanh khoản bùng nổ.

Khối ngoại mua ròng trở lại: Nhà đầu tư nước ngoài mua ròng xấp xỉ 590 tỷ đồng trên toàn thị trường, tập trung mạnh vào nhóm ngân hàng.

Dòng tiền tập trung vào nhóm doanh nghiệp Nhà nước: Các cổ phiếu ngân hàng quốc doanh và dầu khí dẫn dắt đà tăng, hưởng lợi từ kỳ vọng chính sách và diễn biến địa chính trị.

Market Mood: Tích cực thận trọng – Dòng tiền phân hóa – Rủi ro điều chỉnh ngắn hạn.

I. Tổng kết tuần qua [Weekly Recap]

I. Tổng kết tuần qua [Weekly Recap]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

VN-Index bứt phá, lập đỉnh lịch sử: Thị trường chứng khoán Việt Nam khởi đầu năm 2026 đầy hưng phấn. VN-Index tăng mạnh 4,67% và đóng cửa tại 1.867,9 điểm, mức cao nhất từ trước đến nay. Đà tăng được hỗ trợ bởi thanh khoản cải thiện đáng kể, cho thấy dòng tiền đang quay trở lại thị trường.

→ Tác động: Củng cố tâm lý lạc quan, nhưng cũng tạo áp lực chốt lời khi chỉ số tiến vào vùng cao.

Dòng tiền tập trung vào nhóm doanh nghiệp Nhà nước: Các cổ phiếu ngân hàng quốc doanh (VCB, BID, CTG) và nhóm dầu khí (GAS, PLX, BSR) trở thành tâm điểm, dẫn dắt đà tăng. Điều này được thúc đẩy bởi kỳ vọng từ Nghị quyết 79 về phát triển kinh tế nhà nước và diễn biến địa chính trị tại Venezuela.

→ Tác động: Tạo hiệu ứng “Index ảo” khi chỉ số tăng mạnh nhưng thiếu sự lan tỏa đồng đều, tiềm ẩn rủi ro phân hóa.

Khối ngoại chuyển trạng thái mua ròng: Sau hai phiên bán ròng đầu tuần, nhà đầu tư nước ngoài đã nhanh chóng đảo chiều mua ròng trong ba phiên cuối, lũy kế cả tuần mua ròng khoảng 590 tỷ đồng trên toàn thị trường. Nhóm ngân hàng là tâm điểm giải ngân của khối ngoại.

→ Tác động: Hỗ trợ tâm lý thị trường và củng cố xu hướng tăng của các cổ phiếu trụ.

Thị trường phân hóa sâu sắc, nhóm bất động sản và chứng khoán chịu áp lực: Dù chỉ số chung tăng mạnh, nhiều mã bất động sản và chứng khoán lại chịu áp lực bán mạnh và giảm sâu. Thông tin lợi nhuận không như kỳ vọng của STB cũng khiến cổ phiếu này đi ngược sóng ngành.

→ Tác động: Cho thấy sự chọn lọc của dòng tiền, nhà đầu tư cần thận trọng với các mã tăng theo hiệu ứng thị trường.

II. Vietnam Market Overview – Thị trường trong nước [Weekly Review]

II. Vietnam Market Overview – Thị trường trong nước [Weekly Review]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Chỉ số:

VN-Index: Đóng cửa 1.867,90 điểm, tăng 83,41 điểm (+4,67%) so với tuần trước.

HNX-Index: Thanh khoản sôi động hơn, tổng giá trị giao dịch cả tuần đạt 9.890 tỷ đồng (chưa cập nhật điểm số và % thay đổi cụ thể).

Thanh khoản:

Tổng giá trị giao dịch toàn thị trường tuần qua đạt gần 166.000 tỷ đồng, tăng đáng kể so với tuần trước.

Giá trị giao dịch bình quân trên sàn HoSE đạt khoảng 33.175 tỷ đồng mỗi phiên, tăng gần 33% so với tuần trước.

Giao dịch Khối ngoại:

Toàn thị trường: Mua ròng khoảng 590 tỷ đồng.

Trên HoSE: Mua ròng 728 tỷ đồng.

Trên HNX: Mua ròng 29 tỷ đồng.

Trên UPCoM: Bán ròng 167 tỷ đồng.

Top cổ phiếu mua ròng mạnh nhất: VCB (541 tỷ đồng), VHM (264 tỷ đồng), MBB (240 tỷ đồng), BID (224 tỷ đồng), CTG (139 tỷ đồng), BSR (118 tỷ đồng), TCB (106 tỷ đồng), MSN (93 tỷ đồng), TCX (81 tỷ đồng).

Top cổ phiếu bán ròng mạnh nhất: STB (1.092 tỷ đồng), MCH (826 tỷ đồng), VIX (198 tỷ đồng), GEX (122 tỷ đồng), KDH (121 tỷ đồng), VJC (96 tỷ đồng), HDB (90 tỷ đồng), TCH (79 tỷ đồng).

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

What matters: Dòng tiền tuần qua tập trung mạnh vào nhóm doanh nghiệp Nhà nước, đặc biệt là ngân hàng và dầu khí, tạo ra sự phân hóa sâu sắc trên thị trường.

Nhóm ngành:

Tăng mạnh:

Dầu khí: Tăng tới 26,44%, dẫn đầu toàn thị trường nhờ diễn biến địa chính trị tại Venezuela. Các mã như PLX, GAS, BSR, POW đồng loạt tăng mạnh, đặc biệt GAS tăng vọt hơn 34% và vượt đỉnh lịch sử.

Ngân hàng: Đặc biệt là các cổ phiếu quy mô lớn có gốc Nhà nước (BID, VCB, CTG, MBB) thu hút lực cầu mạnh mẽ, đóng vai trò dẫn dắt. CTG thiết lập vùng giá cao nhất lịch sử.

Các doanh nghiệp Nhà nước khác: VGI, CTR, VTP cũng ghi nhận hàng loạt phiên tăng kịch trần.

Giảm/Chịu áp lực:

Bất động sản: Chịu áp lực xả hàng mạnh, nhiều mã giảm sâu như DXS, CII, PDR, KDH, NVL.

Chứng khoán: Đối diện lực bán mạnh trước thềm công bố kết quả kinh doanh cả năm, với VCK, VDS, VIX, VND giảm điểm.

Một số ngân hàng: VPB, HDB, STB, LPB bị điều chỉnh, cho thấy xu hướng chọn lọc thay vì lan tỏa.

Cổ phiếu tâm điểm:

Tăng trần/Khối lượng đột biến: GAS (+34%), CTG (thiết lập đỉnh lịch sử), VCB, BID, PLX, BSR.

Giảm sàn/Chịu áp lực: PDR (chạm sàn), STB (giảm mạnh do lợi nhuận quý IV/2025 lỗ), DXS, CII, KDH, NVL.

IV. Corporate News – Tin doanh nghiệp

IV. Corporate News – Tin doanh nghiệp

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Cổ tức & Chốt quyền:

SGS (Vận tải biển Sài Gòn): Chốt quyền nhận cổ tức gộp 2023-2024 bằng tiền mặt tỷ lệ 92,5% (9.250 đồng/CP), ngày GDKHQ 14/01/2026.

Bibica (BBC): Chi trả thêm cổ tức 2024 bằng tiền mặt tỷ lệ 353,5% (35.350 đồng/CP) và tạm ứng cổ tức 2025 tỷ lệ 5% (500 đồng/CP) trước khi hủy niêm yết vào 16/01/2026.

IDP (Sữa Quốc tế Lof): Chốt danh sách cổ đông nhận cổ tức tiền mặt đợt 2/2024 tỷ lệ 25% (2.500 đồng/CP), ngày GDKHQ 15/01/2026, bất chấp khoản lỗ lớn 9 tháng đầu năm 2025.

MCH (Masan Consumer Holdings): Chốt quyền chi tạm ứng cổ tức đợt 2/2025 bằng tiền mặt tỷ lệ 25%, ước tính chi gần 2.700 tỷ đồng.

SAB (Sabeco): Tạm ứng cổ tức tiền mặt 2025 tỷ lệ 20% (2.000 đồng/CP), ngày GDKHQ 12/01/2026.

NTP (Nhựa Thiếu niên Tiền Phong): Trả cổ tức đợt 1/2025 bằng tiền 15% (1.500 đồng/CP), ngày GDKHQ 12/01/2026.

QNS (Đường Quảng Ngãi): Tạm ứng cổ tức đợt 2/2025 bằng tiền mặt tỷ lệ 10% (1.000 đồng/CP), ngày ĐKCC 14/01/2026.

PET (Dịch vụ Tổng hợp Dầu khí): Trả cổ tức 2024 bằng tiền 5% (500 đồng/CP), ngày GDKHQ 12/01/2026.

CMG (Tập đoàn Công nghệ CMC): Chốt danh sách cổ đông nhận cổ tức bằng cổ phiếu, tỷ lệ 100:10, ngày ĐKCC 15/01/2026.

HPP (Sơn Hải Phòng): Chốt danh sách cổ đông nhận tạm ứng cổ tức 2025 bằng tiền, tỷ lệ 10% (1.000 đồng/CP), ngày ĐKCC 16/01/2026.

SD5 (Sông Đà 5): Chốt danh sách cổ đông nhận cổ tức 2024 bằng tiền, tỷ lệ 8% (800 đồng/CP), ngày ĐKCC 19/01/2026.

CMD (Vật liệu Xây dựng và Trang trí nội thất TP.HCM): Tạm ứng cổ tức đợt 2/2025 với tỷ lệ 16%.

PNJ (Phú Nhuận Jewelry) và GDT (Gỗ Đức Thành): Cùng chốt quyền trả cổ tức tiền mặt tỷ lệ 10% (1.000 đồng/CP).

TVS (Chứng khoán Thiên Việt): Chốt quyền trả cổ tức bằng cổ phiếu tỷ lệ 12%.

Giao dịch cổ đông lớn & Nội bộ:

CTX (CTX Holdings): Chủ tịch HĐQT kiêm TGĐ Phan Minh Tuấn đăng ký bán toàn bộ 1,18 triệu cổ phiếu (1,49%) từ 14/01 đến 12/02/2026 để cơ cấu danh mục, trong bối cảnh cổ phiếu giảm giá mạnh và doanh nghiệp phi đại chúng hóa.

AME (Alphanam E&C): CTCP Alphanam đăng ký mua 31.460 cổ phiếu từ 12/01/2026 đến 06/02/2026.

L40 (Đầu tư và Xây dựng 40): Ủy viên HĐQT Phạm Hữu Tài đăng ký bán toàn bộ 107.000 cổ phiếu từ 12/01/2026 đến 10/02/2026.

NHC (Gạch ngói Nhị Hiệp): CTCP Đá Núi Nhỏ đã mua 115.000 trong số 165.143 cổ phiếu đăng ký, nắm giữ 23,35% vốn, do giá cổ phiếu chưa đạt kỳ vọng.

DNP (DNP Holding): Ông Vũ Đình Độ đã bán 8.160.770 cổ phiếu, không còn là cổ đông lớn.

DHA (Đá Hóa An): Tổng Công ty Vật liệu Xây dựng số 1 - CTCP, bên liên quan của Chủ tịch HĐQT Cao Trường Thụ, đã bán 360.200 cổ phiếu.

KDH (Khang Điền House): Quỹ đầu tư cổ phiếu Kinh tế hiện đại VinaCapital, bên liên quan của thành viên HĐQT Nguyễn Thị Diệu Phương, đã bán 1.255.300 cổ phiếu.

Kết quả kinh doanh & Kế hoạch:

MBS (Chứng khoán MB): Lợi nhuận trước thuế quý IV/2025 đạt 385 tỷ đồng (+86% YoY), nâng tổng lợi nhuận trước thuế cả năm 2025 lên 1.415 tỷ đồng, vượt 9% kế hoạch.

STB (Sacombank): Lợi nhuận trước thuế hợp nhất năm 2025 chỉ đạt 7.628 tỷ đồng (52% kế hoạch), cho thấy khoản lỗ trong quý IV/2025.

PVFCCo (Phú Mỹ - DPM): Đặt kế hoạch kinh doanh hợp nhất năm 2026 với tổng doanh thu 17.600 tỷ đồng (+10%) và lợi nhuận trước thuế 850 tỷ đồng.

Taseco Land (TAL): Đặt mục tiêu đầy tham vọng cho năm 2026 với doanh thu 12.000 tỷ đồng (gấp 3 lần ước thực hiện 2025) và lợi nhuận sau thuế 3.000 tỷ đồng (gấp 5 lần), nhờ triển khai đồng thời 19 dự án.

HDC (Bất động sản Phát triển Bà Rịa - Vũng Tàu): VCBS dự báo lợi nhuận sau thuế quý IV/2025 có thể đạt 60 tỷ đồng (+590%), đưa lợi nhuận cả năm 2025 lên gần 670 tỷ đồng (gấp 10 lần cùng kỳ).

VHM (Vinhomes): Dự báo tiếp tục là điểm sáng với lợi nhuận quý IV/2025 đạt 16.588 tỷ đồng (+18%) nhờ đẩy mạnh bàn giao các dự án lớn.

Vinamilk (VNM) và Sabeco (SAB): Dự kiến duy trì lợi nhuận nghìn tỷ đồng trong quý IV/2025 nhờ chi phí đầu vào giảm và nền so sánh thấp.

IDC (Idico) và BCM (Becamex): SSI dự báo lợi nhuận quý IV/2025 giảm mạnh lần lượt 46% và 70% do doanh thu cho thuê đất sụt giảm.

Nhân sự & Quản trị:

SHS (Chứng khoán Sài Gòn – Hà Nội): Công bố nghị quyết HĐQT về việc bổ nhiệm tân Tổng Giám đốc nhằm tăng cường năng lực quản trị.

PV GAS CNG: Tổ chức Lễ công bố và trao quyết định bổ nhiệm ông Vũ Duy Đông giữ chức vụ Thành viên HĐQT, Giám đốc Công ty.

Thông tin khác:

PVCombank: Thông báo chào bán khoản nợ hơn 235 tỷ đồng của CTCP Tập đoàn Lộc Trời (LTG), trong bối cảnh LTG đang chịu áp lực tài chính lớn với tổng dư nợ tín chấp khoảng 7.400 tỷ đồng.

Petrovietnam: Tiếp tục khẳng định vị thế khi đứng vị trí thứ 2 trong Top 500 Doanh nghiệp lớn nhất Việt Nam năm 2025 (VNR500), đồng thời giữ vị trí cao nhất trong nhóm doanh nghiệp nội địa và doanh nghiệp nhà nước.

PVChem: Ký Hợp đồng Hợp tác kinh doanh Dự án Nhà máy Tái chế nhựa PET với Công ty TNHH Môi trường Nghi Sơn và Công ty Richfarm AGRI.

HVN (Hàng không Việt Nam): Thông báo về danh mục chứng khoán cơ cấu hoán đổi vào ngày 12/01/2026.

V. Macro & Global Update – Vĩ mô & thế giới [Macro View]

V. Macro & Global Update – Vĩ mô & thế giới [Macro View]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vĩ mô Việt Nam

Chính sách và Phát triển:

Nhiều luật và nghị định quan trọng có hiệu lực từ đầu năm 2026, bao gồm Luật Thuế tiêu thụ đặc biệt mới nhằm tăng nguồn thu ngân sách và điều tiết tiêu dùng, cùng với việc kéo dài thời hạn miễn thuế sử dụng đất nông nghiệp đến hết năm 2030 để giảm chi phí đầu vào và khuyến khích sản xuất nông nghiệp.

Các chính sách này cũng tập trung vào siết chặt kỷ luật tài khóa, hướng tới cân bằng ngân sách và thúc đẩy đầu tư hạ tầng, đặc biệt là lĩnh vực đường sắt.

Ngày 9/1/2026, Việt Nam chính thức khai trương Trung tâm Tài chính quốc tế tại Đà Nẵng, đánh dấu bước khởi đầu quan trọng cho mô hình trung tâm tài chính quốc tế tại Việt Nam. Trung tâm này được định hướng phát triển theo mô hình tài chính hiện đại, gắn chặt với chuyển đổi số và đổi mới sáng tạo, đóng vai trò là “phòng thí nghiệm chính sách” để triển khai cơ chế thử nghiệm có kiểm soát (sandbox) cho các mô hình tài chính mới như tài sản số, thanh toán số, và dịch vụ công nghệ tài chính (fintech). Đến thời điểm vận hành, đã có 12 định chế tài chính được cấp chứng nhận thành viên và 5 ngân hàng thương mại lớn bày tỏ quan tâm.

Chính phủ định hướng mở rộng chính sách tài khóa hợp lý, có trọng tâm, trọng điểm trong năm 2026 nhằm đạt mục tiêu tăng trưởng kinh tế hai con số, đồng thời đảm bảo nguồn lực cho đầu tư hạ tầng, giáo dục, y tế và an sinh xã hội.

Kỳ vọng Thị trường:

Thị trường chứng khoán Việt Nam tiếp tục được kỳ vọng tích cực sau khi FTSE Russell chính thức nâng hạng lên thị trường mới nổi thứ cấp vào tháng 10/2025, dự kiến có hiệu lực từ tháng 9/2026, khả năng thu hút dòng vốn ngoại từ 6-8 tỷ USD. Thị trường đang đặc biệt chú ý đến kỳ rà soát giữa kỳ của FTSE vào tháng 3/2026, thời điểm dòng tiền có xu hướng phản ánh kỳ vọng nâng hạng.

GDP Việt Nam năm 2025 đạt 8,02%, vượt mục tiêu đề ra, được truyền thông quốc tế đánh giá cao về khả năng chống chịu và vai trò trong chuỗi cung ứng toàn cầu. Ngân hàng UOB (Singapore) dự báo tăng trưởng GDP năm 2026 của Việt Nam là 7,5%, chủ yếu nhờ động lực từ xuất khẩu và vốn FDI. Tổng vốn FDI đăng ký trong 11 tháng năm 2025 tiếp tục xu hướng tích cực, với ngành chế biến, chế tạo là điểm đến chủ đạo.

Thế giới

Địa chính trị:

Diễn biến tại Venezuela tiếp tục thu hút sự chú ý sau cuộc tấn công của Mỹ vào đầu tháng 1/2026, dẫn đến việc bắt giữ Tổng thống Nicolás Maduro. Quân đội Venezuela đã công nhận Phó Tổng thống Delcy Rodriguez là quyền Tổng thống lâm thời trong 90 ngày.

Sự kiện này gây bất định về tương lai ngành dầu mỏ của Venezuela, với việc Mỹ bày tỏ ý định tái thiết ngành năng lượng quốc gia Nam Mỹ này. Tuy nhiên, tác động tức thời lên giá dầu toàn cầu được đánh giá là hạn chế do tình trạng dư cung trên thị trường.

Ngày 6/1/2026, Ngoại trưởng Hoa Kỳ Marco Rubio đã có cuộc điện đàm với Quốc vụ khanh Tòa Thánh, Đức Hồng y Pietro Parolin, để thảo luận về tình hình nhân đạo và thúc đẩy hòa bình tại Venezuela.

Giá dầu thế giới tăng trở lại vào ngày 9/1/2026 sau hai phiên giảm, với dầu Brent đạt 61,16 USD/thùng và dầu WTI ở mức 57,04 USD/thùng. Đà tăng này được thúc đẩy bởi lo ngại về khả năng gián đoạn nguồn cung từ Nga và Venezuela, cùng với khả năng Mỹ siết chặt trừng phạt liên quan đến Nga. Tuy nhiên, các nhà phân tích của Morgan Stanley dự báo thị trường có thể dư cung tới 3 triệu thùng/ngày trong nửa đầu năm 2026.

Kinh tế Mỹ:

Triển vọng lãi suất Fed: Thị trường gần như chắc chắn rằng Cục Dự trữ Liên bang Mỹ (Fed) sẽ giữ nguyên lãi suất trong cuộc họp tháng 1/2026, với xác suất lên đến 85% theo CME Group. Các quan chức Fed đều ủng hộ quan điểm “chờ đợi và xem xét” sau các đợt cắt giảm lãi suất trước đó, dựa trên dữ liệu lạm phát và thị trường lao động ổn định.

Báo cáo việc làm phi nông nghiệp: Báo cáo việc làm tháng 12/2025 của Mỹ, công bố ngày 9/1/2026, cho thấy số lượng việc làm phi nông nghiệp tăng 50.000, thấp hơn dự báo (60.000). Tỷ lệ thất nghiệp bất ngờ giảm xuống 4,4% (so với dự báo 4,5%). Dữ liệu hỗn hợp này củng cố quan điểm thận trọng của Fed về chính sách tiền tệ.

Phán quyết thuế quan của Tòa án Tối cao: Tòa án Tối cao Mỹ đã không ra phán quyết về tính hợp pháp của các biện pháp thuế quan do Tổng thống Donald Trump áp đặt vào ngày 9/1/2026, mặc dù trước đó có nhiều đồn đoán. Quyết định này sẽ làm rõ quyền hạn của chính quyền trong việc áp thuế và khả năng hoàn trả hàng tỷ USD tiền thuế đã thu, gây ra sự thận trọng cho giới đầu tư. Giới phân tích dự báo Tòa án có thể đưa ra một phán quyết trung gian, cho phép chính quyền tiếp tục sử dụng Đạo luật Quyền lực Kinh tế Khẩn cấp Quốc tế (IEEPA) nhưng với phạm vi quyền hạn bị thu hẹp, đồng thời chỉ yêu cầu hoàn trả một phần thuế.

VI. Commodities & FX – Hàng hóa & tiền tệ

VI. Commodities & FX – Hàng hóa & tiền tệ

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vàng:

Giá vàng miếng SJC đã phá đỉnh mới trong tuần qua (04/01–11/01/2026), đạt 157,9 triệu đồng/lượng mua vào và 159,8 triệu đồng/lượng bán ra vào cuối tuần, do nhu cầu mua bán tăng cao.

Giá vàng thế giới neo cao, chốt tuần quanh mức 4.510,8 USD/ounce, tăng hơn 4% trong cả tuần, phản ánh vai trò tài sản trú ẩn an toàn trong bối cảnh bất ổn kinh tế - chính trị toàn cầu, đặc biệt là căng thẳng địa chính trị liên quan đến xung đột giữa Mỹ và Venezuela.

Thị trường vàng chịu áp lực giảm giá ngắn hạn từ việc điều chỉnh chỉ số Bloomberg Commodity Index (BCOM) từ ngày 9-15/1, khi các quỹ đầu tư thụ động điều chỉnh danh mục. Tuy nhiên, sau khi quá trình điều chỉnh hoàn tất, đây có thể là cơ hội để các nhà đầu cơ giá lên trở lại thị trường.

Ngân hàng HSBC dự báo giá vàng thế giới có thể đạt 5.000 USD/oz trong nửa đầu năm 2026.

Dầu:

Giá dầu thế giới ghi nhận tuần tăng mạnh, với dầu Brent tăng 3,4% lên 61,99 USD/thùng và dầu WTI tăng 3,2% lên 57,76 USD/thùng vào sáng 9/1.

Đà tăng chủ yếu do Mỹ siết chặt phong tỏa các tàu chở dầu vi phạm lệnh trừng phạt đi và đến Venezuela, cùng với lo ngại về nguy cơ gián đoạn nguồn cung từ Nga và Iran.

Tuy nhiên, giá dầu có lúc giảm khi Tổng thống Mỹ Donald Trump tuyên bố các công ty dầu khí Mỹ sẵn sàng đầu tư vào Venezuela để tăng sản lượng và xuất khẩu, đồng thời Mỹ đạt thỏa thuận nhập khẩu dầu từ quốc gia này.

Kỳ vọng về nhu cầu tiêu thụ mạnh mẽ từ thị trường Ấn Độ đang hóa giải những lo ngại về tình trạng dư cung toàn cầu, khi các nhà lọc dầu lớn sẵn sàng hấp thụ nguồn cung từ Venezuela.

Tỷ giá (DXY):

Chỉ số DXY (Dollar Index) tăng nhẹ và duy trì trạng thái tương đối ổn định trong tuần đầu năm 2026, tăng 0,73% trong tuần lên mức 99,14 điểm vào rạng sáng 11/1.

Đồng USD tăng giá so với EUR và franc Thụy Sĩ khi giới đầu tư chờ đợi báo cáo việc làm phi nông nghiệp quan trọng của Mỹ, dự kiến tác động đến triển vọng lãi suất của Cục Dự trữ Liên bang (Fed).

Dữ liệu cho thấy số đơn xin trợ cấp thất nghiệp lần đầu tại Mỹ tăng ít hơn dự báo, phản ánh sức khỏe thị trường lao động vẫn khá vững, làm giảm kỳ vọng Fed sớm nới lỏng chính sách tiền tệ.

Mặc dù kinh tế Mỹ duy trì sức chống chịu, củng cố quan điểm Fed chưa vội điều chỉnh chính sách tiền tệ trong ngắn hạn, nhưng các chiến lược gia tiền tệ vẫn nghiêng về kịch bản USD suy yếu trong trung và dài hạn do kỳ vọng Fed sẽ từng bước cắt giảm lãi suất trong năm 2026.

VII. Investment Strategy – Chiến lược đầu tư [Week Ahead]

VII. Investment Strategy – Chiến lược đầu tư [Week Ahead]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Nhận định xu hướng: Thị trường nhiều khả năng vẫn duy trì đà tích cực, với trụ đỡ từ nhóm doanh nghiệp Nhà nước. Tuy nhiên, áp lực chốt lời và sự phân hóa sâu sắc sẽ khiến VN-Index rung lắc khi tiếp cận vùng 1.880 – 1.900 điểm. Dòng tiền có thể chuyển dịch sang các nhóm cổ phiếu beta cao như Chứng khoán và Bất động sản vào nửa cuối tuần nếu có tín hiệu phục hồi.

Kịch bản: VN-Index có thể hướng tới vùng 1.712 - 2.032 điểm trong 12 - 14 tháng tới.

Hành động:

Quản trị rủi ro: Duy trì tỷ trọng cổ phiếu ở mức 50-60%. Tuyệt đối không sử dụng Margin để mua đuổi các mã Blue-chip đã tăng nóng như GAS, PLX hay VCB ở vùng giá này.

Chọn lọc: Tập trung vào các doanh nghiệp có lợi nhuận đột biến quý 4/2025 và các mã có câu chuyện về cơ cấu tỷ lệ Free-float hoặc thoái vốn Nhà nước.

Phái sinh: Dự kiến thị trường sẽ tích lũy quanh vùng 2.050 – 2.060 điểm. Chiến lược giao dịch: LONG cân nhắc mở vị thế quanh 2.050 – 2.055 điểm, cắt lỗ nếu thủng 2.047 điểm. SHORT cân nhắc quanh 2.065 – 2.070 điểm, cắt lỗ khi vượt 2.073 điểm.

Key Risks:

"Index ảo": Đà tăng của chỉ số dựa trên một nhóm cổ phiếu trụ nhất định, thiếu sự đồng thuận của toàn thị trường.

Áp lực chốt lời: Rung lắc ngắn hạn khi VN-Index tiến vào vùng điểm cao và áp lực cắt lỗ từ nhà đầu tư nhỏ lẻ.

Phân hóa sâu sắc: Dòng tiền chưa lan tỏa sang các nhóm cổ phiếu beta cao như Chứng khoán và Bất động sản.

Vĩ mô toàn cầu: Các quyết định chính sách của Fed và diễn biến địa chính trị có thể tác động đến tâm lý nhà đầu tư.

Ghi chú:

Báo cáo được tổng hợp tự động lúc 08:12 11/01/2026.

Thông tin chỉ mang tính chất tham khảo, không phải khuyến nghị đầu tư…

Tổng hợp tin tức thị trường chứng khoán Việt Nam trong 24 giờ qua – Ngày 12/01/2026

Khung thời gian báo cáo (12/01/2026):

Tổng hợp tin tức mới nhất trong 24 giờ qua.

Hôm nay là Thứ Hai (ngày giao dịch đầu tuần), ưu tiên tổng kết số liệu tuần trước và cập nhật tin nóng sáng nay.

3 điểm nóng nhất 24h qua:

3 điểm nóng nhất 24h qua:

VN-Index lập đỉnh lịch sử mới: Đóng cửa tuần 05-09/01/2026 tại 1.867,9 điểm, tăng 4,67% so với tuần trước, chính thức thiết lập đỉnh lịch sử mới.

Dòng tiền khối ngoại tích cực: Mua ròng khoảng 600-700 tỷ đồng trên HOSE trong tuần 05-09/01/2026, tập trung vào nhóm ngân hàng và các cổ phiếu blue-chips.

Nghị quyết 79-NQ/TW tiếp tục dẫn dắt: Thúc đẩy dòng tiền mạnh mẽ vào nhóm doanh nghiệp Nhà nước và ngân hàng quốc doanh.

Market Mood: Tích cực – Dòng tiền mạnh mẽ tập trung vào nhóm vốn hóa lớn – Rủi ro điều chỉnh kỹ thuật ngắn hạn.

I. Tin nổi bật trong 24 giờ qua [Weekly Recap]

I. Tin nổi bật trong 24 giờ qua [Weekly Recap]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

VN-Index lập đỉnh lịch sử mới: Tuần giao dịch 05-09/01/2026, VN-Index tăng 4,67% lên 1.867,9 điểm, chính thức vượt đỉnh cũ và thiết lập kỷ lục mới. Đà tăng được hỗ trợ bởi dòng tiền mạnh và sự dẫn dắt của nhóm vốn hóa lớn.

→ Tác động: Củng cố tâm lý lạc quan, thu hút dòng tiền mới, nhưng cũng tiềm ẩn áp lực chốt lời vùng đỉnh.

Nghị quyết 79-NQ/TW thúc đẩy nhóm doanh nghiệp Nhà nước: Nghị quyết về tái cơ cấu doanh nghiệp Nhà nước, ban hành ngày 06/01/2026, đã tạo cú hích lớn, kích hoạt dòng tiền mạnh mẽ vào các cổ phiếu thuộc khối này và ngân hàng quốc doanh.

→ Tác động: Định hình lại dòng tiền, tạo động lực tăng trưởng cho nhóm cổ phiếu chiến lược, giảm sự phụ thuộc vào nhóm Vingroup.

Dòng tiền khối ngoại mua ròng mạnh: Khối ngoại mua ròng 600-700 tỷ đồng trên HOSE trong tuần qua, tập trung vào ngân hàng và các blue-chips, cho thấy sự tin tưởng vào triển vọng thị trường Việt Nam.

→ Tác động: Nâng đỡ chỉ số, củng cố niềm tin nhà đầu tư, đặc biệt vào các mã vốn hóa lớn.

Thanh khoản thị trường bùng nổ: Tổng thanh khoản tuần đạt 151.248 tỷ đồng, bình quân phiên tăng 71,04% so với tuần trước, vượt mức trung bình 20 tuần. Điều này cho thấy dòng tiền đang quay trở lại mạnh mẽ.

→ Tác động: Xác nhận xu hướng tăng bền vững hơn, tạo điều kiện cho các nhịp bứt phá tiếp theo.

Thị trường phân hóa sâu sắc: Dù VN-Index tăng mạnh, nhiều cổ phiếu Midcap và Smallcap, đặc biệt nhóm Bất động sản và Chứng khoán, vẫn giảm hoặc đi ngang, cho thấy sự phân hóa rõ rệt.

→ Tác động: Nhà đầu tư cần chọn lọc kỹ cổ phiếu, tránh mua đuổi theo chỉ số, tập trung vào các mã có câu chuyện riêng.

II. Vietnam Market Overview – Thị trường trong nước [Weekly Review]

II. Vietnam Market Overview – Thị trường trong nước [Weekly Review]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Chỉ số:

VN-Index: Đóng cửa 1.867,9 điểm (+4,67% so với tuần trước).

HNX-Index: Đóng cửa 247,1 điểm (-0,67% so với tuần trước).

UPCoM-Index: Tăng nhẹ 0,34% so với tuần trước.

Thanh khoản: Tổng giá trị giao dịch cả tuần đạt 151.248 tỷ đồng. Giá trị giao dịch bình quân phiên tăng 71,04% so với tuần trước, vượt mức trung bình 20 tuần.

Giao dịch Khối ngoại: Mua ròng khoảng 600-700 tỷ đồng trên HOSE trong tuần 05-09/01/2026.

Tâm điểm mua ròng: VCB, MBB, BID, CTG, VPB, TCB (ngân hàng), HPG, FPT, MSN, VRE, GAS (blue-chips khác).

Tâm điểm bán ròng: STB, VHM, MCH, HDB, DXS.

Tự doanh: Bán ròng gần 3.000 tỷ đồng, chủ yếu nhóm ngân hàng (chốt lời ngắn hạn).

Tổ chức trong nước: Mua ròng hơn 2.600 tỷ đồng, ưu tiên ngân hàng và vốn hóa lớn.

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

What matters: Dòng tiền đang tập trung mạnh mẽ vào nhóm doanh nghiệp Nhà nước và ngân hàng quốc doanh, tạo sự phân hóa rõ rệt trên thị trường.

Nhóm ngành:

Ngân hàng: Tiếp tục là nhóm dẫn dắt chính, đặc biệt các ngân hàng quốc doanh (VCB, BID, CTG) với mức tăng 14-19%. Nhóm này tăng tuần thứ 4 liên tiếp (+6,9%), thanh khoản bùng nổ gấp 3 lần tuần trước.

Dầu khí: Tăng ấn tượng nhất (+21,9%), thanh khoản đột biến, với GAS đóng vai trò dẫn dắt. Yếu tố địa chính trị và câu chuyện doanh nghiệp Nhà nước hỗ trợ.

Doanh nghiệp Nhà nước (khác): GAS, POW, VTP, GVR, PLX cũng ghi nhận vai trò dẫn dắt rõ nét, hút dòng tiền mạnh mẽ.

Bất động sản & Chứng khoán: Dù VN-Index tăng mạnh, nhiều cổ phiếu trong hai nhóm này vẫn giảm sâu hoặc đi ngang, phản ánh sự phân hóa rất lớn của thị trường. Nhóm Vingroup bắt đầu chững lại.

Cổ phiếu tâm điểm:

Tăng mạnh: GAS (+34%), BSR (+22%), GVR (+20%), VCB (+18%), BID (+18%), CTG (+14%).

Giảm mạnh: STB (-10% sau nhịp tăng nhanh), nhiều mã bất động sản và chứng khoán.

IV. Corporate News – Tin doanh nghiệp

IV. Corporate News – Tin doanh nghiệp

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Cổ tức & Chốt quyền: Nhiều doanh nghiệp công bố chốt quyền chia cổ tức bằng tiền mặt hoặc cổ phiếu trong giai đoạn này.

SGS: Chốt quyền cổ tức tiền mặt gộp 2023-2024 tổng 92,5% (9.250 đồng/cp). ĐKCC: 15/01/2026, TT: 03/02/2026.

IDP: Chốt danh sách nhận cổ tức tiền mặt đợt 2/2024 tỷ lệ 25% (2.500 đồng/cp). GDKHQ: 15/01/2026, TT: 28/01/2026. Tổng cổ tức 2024 đạt 75%.

QNS: Tạm ứng cổ tức tiền mặt đợt 2/2025 tỷ lệ 10% (1.000 đồng/cp). ĐKCC: 14/01/2026, TT: 23/01/2026.

SAB: Chốt quyền tạm ứng cổ tức tiền mặt 2025 tỷ lệ 20% (2.000 đồng/cp). GDKHQ: 12/01/2026, ĐKCC: 13/01/2026, TT: 12/02/2026.

PET: Chi trả cổ tức tiền mặt 2024 tỷ lệ 5% (500 đồng/cp). GDKHQ: 12/01/2026, ĐKCC: 13/01/2026, TT: 29/01/2026.

DNH: Trả cổ tức tiền mặt 2025 tỷ lệ 14% (1.400 đồng/cp). GDKHQ: 12/01/2026, ĐKCC: 13/01/2026, TT: 13/02/2026.

HPP: Chốt danh sách nhận tạm ứng cổ tức tiền mặt 2025 tỷ lệ 10% (1.000 đồng/cp). ĐKCC: 16/01/2026, TT: 05/02/2026.

SD5: Chốt danh sách nhận cổ tức tiền mặt 2024 tỷ lệ 8% (800 đồng/cp). ĐKCC: 19/01/2026, TT: 03/02/2026.

CMG: Chốt danh sách nhận cổ tức 2024 bằng cổ phiếu tỷ lệ 100:10. ĐKCC: 15/01/2026.

MCH: ĐKCC 12/01/2026 để nhận tạm ứng cổ tức đợt 2/2025 bằng tiền mặt tỷ lệ 25% (2.500 đồng/cp), chi khoảng 2.641 tỷ đồng.

PNJ: ĐKCC 12/01/2026 để nhận tạm ứng cổ tức đợt 1/2025 bằng tiền mặt tỷ lệ 10% (1.000 đồng/cp), ước tính chi hơn 341,3 tỷ đồng.

DNSE: GDKHQ 07/01/2026 để nhận tạm ứng cổ tức 2025 bằng tiền mặt tỷ lệ 7% (700 đồng/cp), TT: 25/02/2026.

Vốn & Trái phiếu:

ABB: Chốt quyền chào bán hơn 310,5 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 100:30 với giá 10.000 đồng/cổ phiếu. Ngày ĐKCC là 15/01/2026. Sau phát hành, vốn điều lệ dự kiến tăng lên 13.455 tỷ đồng.

Cổ đông & Nhân sự:

GLT: Tổ chức Đại hội đồng cổ đông bất thường lần 1 năm tài chính 2025 vào 14h30 ngày 12/01/2026 tại Tòa nhà ITD, TP.HCM.

IDV: Đại hội đồng cổ đông đã diễn ra vào 08h30 ngày 11/01/2026 tại trụ sở công ty, KCN Khai Quang, Phú Thọ.

Kinh doanh & Thị trường:

MBS: Công bố báo cáo tài chính quý 4/2025 với lợi nhuận trước thuế đạt 385 tỷ đồng, tăng mạnh 86% so với cùng kỳ 2024. Doanh thu hoạt động tăng 34% lên 1.016 tỷ đồng, chủ yếu nhờ mảng cho vay và môi giới chứng khoán. Lũy kế cả năm 2025, MBS đã vượt gần 9% kế hoạch lợi nhuận.

Thị trường chứng khoán đã bước vào “sóng kết quả kinh doanh quý 4/2025” từ ngày 06/01/2026, với nhiều mã cổ phiếu tăng giá mạnh nhờ thông tin dự báo hoặc báo cáo sơ bộ kết quả kinh doanh tích cực.

V. Macro & Global Update – Vĩ mô & thế giới [Macro View]

V. Macro & Global Update – Vĩ mô & thế giới [Macro View]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vĩ mô Việt Nam:

Thanh khoản: Lãi suất liên ngân hàng kỳ hạn qua đêm đã giảm sâu xuống 1,77%/năm, cho thấy căng thẳng thanh khoản ngắn hạn cuối năm 2025 đã lắng xuống. Ngân hàng Nhà nước đã hút ròng trở lại 3 phiên liên tiếp trong tuần đầu năm 2026, phản ánh sự ổn định của thanh khoản hệ thống.

Triển vọng kinh tế: GDP quý IV/2025 ước tính tăng 8,46%, mức cao nhất trong 15 năm qua. Tính chung cả năm 2025, GDP tăng trưởng 8,02%. Ngân hàng UOB đã nâng dự báo tăng trưởng GDP Việt Nam năm 2026 lên 7,5%, nhờ động lực chính từ xuất khẩu và dòng vốn FDI.

Chính sách: Nghị quyết số 79-NQ/TW của Bộ Chính trị, ban hành ngày 6/1/2026, tập trung nâng cao hiệu quả quản lý vốn nhà nước và phát triển DNNN. Nghị quyết cho phép DNNN giữ lại toàn bộ nguồn thu từ cổ phần hóa và thoái vốn để tái đầu tư, giúp tháo gỡ nút thắt về vốn cấp 1 cho các ngân hàng thương mại nhà nước. Ngoài ra, nhiều chính sách kinh tế quan trọng có hiệu lực từ đầu năm 2026, bao gồm Luật Thuế tiêu thụ đặc biệt mới và Luật Ngân sách nhà nước năm 2025.

Thế giới:

Địa chính trị & Năng lượng: Giá dầu thế giới biến động mạnh và có xu hướng tăng trở lại do lo ngại về căng thẳng địa chính trị (Venezuela, trừng phạt Nga, tấn công hạ tầng năng lượng ở Ukraine). Tuy nhiên, tăng trưởng nhu cầu dầu toàn cầu năm 2025 thấp hơn mức trung bình lịch sử và tồn kho dầu toàn cầu vẫn tăng, tạo ra trạng thái “giằng co kỹ thuật”.

Thị trường quốc tế: Chỉ số Dow Jones và S&P 500 đã lập kỷ lục mới vào ngày 9/1/2026, trong khi Nasdaq Composite cũng tăng điểm. Đà tăng được hỗ trợ bởi báo cáo việc làm tháng 12/2025 cho thấy số việc làm phi nông nghiệp tăng ít hơn dự kiến, được thị trường diễn giải là dấu hiệu thị trường lao động “hạ nhiệt nhưng vẫn vững chắc”.

VI. Commodities & FX – Hàng hóa & tiền tệ

VI. Commodities & FX – Hàng hóa & tiền tệ

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vàng:

Giá vàng thế giới biến động mạnh trong giai đoạn 09-12/01/2026, tăng lên 4.477 USD/ounce vào ngày 09/01 và duy trì quanh mức 4.508-4.509 USD/ounce vào ngày 12/01. Đà tăng được hỗ trợ bởi tâm lý thận trọng trước dữ liệu kinh tế Mỹ và căng thẳng địa chính trị leo thang.

Tại thị trường trong nước, giá vàng SJC và vàng nhẫn có nhiều biến động trái chiều. Đến ngày 12/01, giá vàng SJC đạt 160 - 162 triệu đồng/lượng, còn vàng nhẫn Phú Quý và DOJI tăng lần lượt 5,2 triệu và 5,5 triệu đồng/lượng so với tuần trước, lên mức 155 - 158 triệu đồng/lượng và 154,5 - 157,5 triệu đồng/lượng.

Giới phân tích lạc quan về triển vọng tăng giá vàng, với HSBC dự báo giá có thể tiến sát mốc 5.000 USD/ounce trong nửa đầu năm 2026.

Tỷ giá:

Chỉ số US Dollar Index (DXY) tăng 0,20% lên 98,88 điểm vào ngày 09/01 và tiếp tục duy trì đà phục hồi, đạt 99,14 điểm vào ngày 12/01, đánh dấu tuần tăng giá thứ hai liên tiếp. Đà tăng của USD phản ánh tâm lý thận trọng của nhà đầu tư khi chờ đợi các số liệu kinh tế quan trọng của Mỹ.

Tại Việt Nam, Ngân hàng Nhà nước giữ nguyên tỷ giá trung tâm giữa VND và USD ở mức 25.127 đồng/USD vào ngày 09/01 và 12/01. Các ngân hàng thương mại tăng giá USD lên mức kịch trần, ví dụ Vietcombank niêm yết mua vào 26.053 - 26.083 đồng và bán ra 26.383 đồng vào ngày 09/01.

Hàng hóa (Dầu mỏ):

Giá dầu thế giới tăng mạnh 2-3% vào ngày 09/01, sau hai phiên giảm liên tiếp, với dầu Brent đạt 61,16 USD/thùng và dầu WTI đạt 57,04 USD/thùng. Sự tăng giá này chủ yếu do thị trường theo dõi sát diễn biến địa chính trị tại Venezuela và khả năng Mỹ siết chặt trừng phạt liên quan đến Nga.

Tuy nhiên, thị trường dầu mỏ toàn cầu được dự báo sẽ tiếp tục dư thừa trong năm 2026 (IEA ước tính nguồn cung có thể vượt cầu tới 3,85 triệu thùng/ngày). Goldman Sachs dự báo giá dầu Brent có thể giảm về 51 USD/thùng nếu có thỏa thuận hòa bình Nga-Ukraine.

Giá xăng dầu trong nước vào ngày 09/01 có sự điều chỉnh giảm đối với xăng E5 RON 92 (-205 đồng/lít), RON 95 (-357 đồng/lít), dầu diesel (-194 đồng/lít) và dầu hỏa (-135 đồng/lít), trong khi dầu mazut tăng 58 đồng/kg.

Các hàng hóa khác:

Bạc: Giá bạc thế giới giảm mạnh trong những phiên đầu tháng 01/2026, có thời điểm mất tới 5,5% vào ngày 09/01, do hoạt động bán ra của các quỹ đầu tư. Tuy nhiên, giá bạc đã chứng kiến cú bứt phá mạnh, tăng gấp đôi chỉ trong 1 năm và được dự báo duy trì xu hướng tích cực.

Bạch kim: Trở thành mặt hàng được giao dịch nhiều nhất trên thị trường hàng hóa Việt Nam năm 2025, chiếm 17,35% tổng khối lượng hợp đồng.

VII. Investment Strategy – Chiến lược đầu tư [Week Ahead]

VII. Investment Strategy – Chiến lược đầu tư [Week Ahead]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Nhận định xu hướng: Thị trường được kỳ vọng duy trì xu hướng tăng nhưng sẽ đi kèm sự phân hóa mạnh và các nhịp rung lắc kỹ thuật ngắn hạn khi VN-Index tiến gần vùng kháng cự tâm lý 1.900 điểm.

Kịch bản: VN-Index dao động giằng co trong vùng 1.850 – 1.890 điểm. Có thể xuất hiện nhịp điều chỉnh nhẹ đầu tuần về 1.850 - 1.870 điểm để kiểm tra cung – cầu và thay máu cổ đông. Nếu lực bán suy yếu, chỉ số có thể hướng tới vùng 1.900 – 1.930 điểm.

Hỗ trợ/Kháng cự: Hỗ trợ gần tại 1.800-1.830 điểm. Kháng cự gần tại 1.900 điểm.

Hành động:

Nhà đầu tư đang cầm hàng: Tiếp tục nắm giữ các vị thế chiến lược ở nhóm Bank và Dầu khí. Tận dụng nhịp chỉnh để cơ cấu từ các mã yếu sang các mã mạnh thuộc nhóm Chứng khoán đang tích lũy đáy.

Nhà đầu tư cầm tiền: Nhịp điều chỉnh tuần tới (12/01-16/01) là “cơ hội vàng” để giải ngân mới khi giá chiết khấu về vùng hỗ trợ. Không nên nôn nóng mua đuổi giá cao.

Lưu ý chọn lọc: Ưu tiên chọn cổ phiếu dựa trên vị thế doanh nghiệp, năng lực ban lãnh đạo và mức độ cải cách thực chất, chứ không chỉ vì cổ phiếu đó thuộc nhóm doanh nghiệp Nhà nước.

Key Risks:

Áp lực chốt lời: Đặc biệt ở nhóm ngân hàng và dầu khí đã tăng mạnh.

Phân hóa thị trường: Hiện tượng “kéo trụ xả hàng” có thể xảy ra khi chỉ số tăng mạnh nhưng độ rộng thị trường hẹp.

Rủi ro địa chính trị: Căng thẳng kéo dài có thể ảnh hưởng đến giá hàng hóa và tâm lý đầu tư.

Chính sách tiền tệ: Khả năng chính sách không tiếp tục nới lỏng, lãi suất huy động nhích tăng và tăng trưởng tín dụng chậm lại.

Đáo hạn phái sinh: Ngày 15/01/2026 có thể gây biến động.

Ghi chú:

Báo cáo được tổng hợp tự động lúc 08:37 12/01/2026.

Thông tin chỉ mang tính chất tham khảo, không phải khuyến nghị đầu tư…