Quỹ ngoại Singapore tiếp tục bán cổ phiếu MWG, Dragon Capital gom PVD, GEX

Trong vòng gần 3 tháng trở lại đây quỹ ngoại Arisaig Asian Fund Limited đã bán ra gần 4,4 triệu cổ phiếu MWG trong bối cảnh hoạt động kinh doanh của “ông lớn” bán lẻ này chưa có dấu hiệu khởi sắc và giá cổ phiếu vẫn trong xu hướng đi ngang sau khi giảm mạnh từ đỉnh.

Quỹ ngoại Singapore tiếp tục bán cổ phiếu MWG

Arisaig Asian Fund Limited, quỹ thành viên thuộc Arisaig Partners (Singapore) thông báo đã bán ra 668.900 cổ phiếu của Công ty CP Đầu tư Thế giới Di động (mã MWG) trong phiên ngày 21/6 với mục đích tái cơ cấu đầu tư.

Sau giao dịch, quỹ ngoại Arisaig Asia giảm sở hữu tại đây từ 87,85 triệu cổ phiếu (tỷ lệ 6%) xuống còn 87,18 triệu cổ phiếu (tỷ lệ 5,96%).

Tạm tính theo mức giá đóng cửa phiên ngày 21/6 của cổ phiếu MWG là 42.700 đồng/cổ phiếu, ước tính Arisaig Asian Fund Limited có thể thu về gần 3 tỷ đồng sau khi thoái bớt vốn tại MWG.

Trước đó, ngày 11/4, quỹ ngoại này bán ra gần 2,4 triệu cổ phiếu MWG để giảm tỷ lệ sở hữu xuống 6,87%. Đến ngày 24/5, Arisaig Asia tiếp tục bán ra hơn 1,3 triệu cổ phiếu MWG, hạ tỷ lệ sở hữu về còn 7,99% vốn điều lệ.

Ngoài Arisaig Asia, hồi đầu tháng 4/2023, nhóm quỹ liên quan Dragon Capital cũng bán ra 979.600 cổ phiếu MWG để giảm sở hữu từ 8,01% về còn 7,94% vốn điều lệ.

Động thái giảm sở hữu tại MWG của khối ngoại diễn ra trong bối cảnh cổ phiếu MWG có diễn biến kém khả quan. Sau khi giảm mạnh từ mức đỉnh hồi giữa tháng 4/2022 đến nay, cổ phiếu MWG vẫn đang trong xu hướng đi ngang và vẫn mất gần 45% so với mức đỉnh 79.580 đồng/cổ phiếu (phiên ngày 15/4/2022)

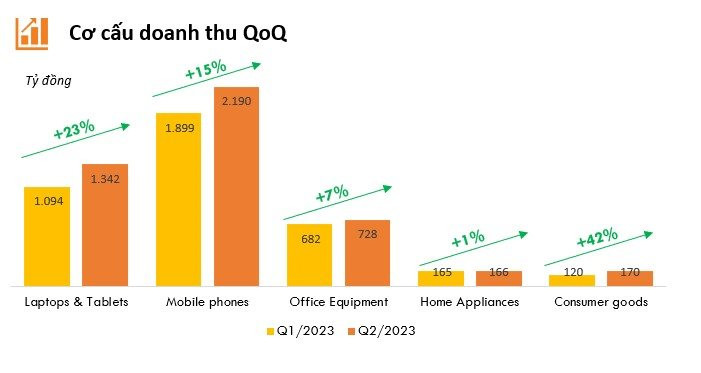

Ngoài ra, động thái bán ra này cũng diễn ra giữa lúc kết quả kinh doanh của MWG kém khởi sắc. Trong 5 tháng đầu năm 2023, doanh thu của MWG đạt 47.144 tỷ đồng, giảm 21% so với cùng kỳ và mới hoàn thành 35% kế hoạch năm. Trong đó, doanh thu của hai chuỗi Thế giới Di động và Điện Máy Xanh giảm 27% so với cùng kỳ, đạt 35.000 tỷ đồng.

Dragon Capital gom cổ phiếu GEX, PVD

Ngày 26/6, nhóm quỹ liên quan tới Dragon Capital mua vào 2 triệu cổ phiếu Công ty CP Tập đoàn GELEX (mã GEX – sàn HOSE) để nâng sở hữu từ 4,86% lên 5,1% vốn điều lệ và chính thức trở thành cổ đông lớn.

Trong đó, Quỹ Amersham Industries Limited mua 1.230.000 cổ phiếu; quỹ Balestrand Limited mua vào 280.000 cổ phiếu; Quỹ Wareham Group Limited mua 200.000 cổ phiếu; Quỹ Grinling International Limited mua 120.000 cổ phiếu; Quỹ Vietnam Enterprise Investments Limited mua 170.000 cổ phiếu.

Cùng ngày, nhóm Dragon Capital cũng mua vào 800.000 cổ phiếu PVD của Tổng Công ty CP Khoan và Dịch vụ Khoan Dầu khí. Trong đó, quỹ thực hiện mua là Hanoi Investments Holdings Limited.

Sau giao dịch, tổng số lượng cổ phiếu PVD được nhóm Quỹ đầu tư Dragon Capital nắm giữ tăng lên mức 61,388 triệu cổ phiếu, tương ứng chiếm 11,04% vốn điều lệ của PVD.

Em gái Chủ tịch Thép Pomina muốn bán 5,5 triệu cổ phiếu

Bà Đỗ Thị Kim Ngọc, em ông Đỗ Duy Thái, Chủ tịch HĐQT Công ty CP Thép Pomina (mã POM) đăng ký bán 5,5 triệu cổ phiếu POM.

Giao dịch dự kiến thực hiện từ ngày 4/7 đến ngày 28/7, theo phương thức thỏa thuận và khớp lệnh. Nếu giao dịch thành công, bà Đỗ Thị Kim Ngọc sẽ giảm sở hữu tại Thép Pomina từ hơn 15,4 triệu cổ phiếu, tỷ lệ 5,51% xuống còn hơn 9,9 triệu cổ phiếu, tỷ lệ 3,54%.

Trong khi đó, người có liên quan - ông Đỗ Duy Thái, Chủ tịch HĐQT Pomina - hiện chỉ nắm giữ 869.400 cổ phiếu POM, tỷ lệ 0,31%.

Trên thị trường, nhóm cổ phiếu thép vừa trải qua đợt tăng mạnh mẽ, trong đó POM là điểm sáng khi tăng gần 70% chỉ trong hơn 2 tuần, xác lập vùng đỉnh trong nửa đầu năm 2023 khi đóng cửa phiên ngày 13/6 tại mức giá 7.360 đồng/cổ phiếu.

Tuy nhiên, gần đây, cổ phiếu POM đã quay đầu giảm trước áp lực bán chốt lời gia tăng mạnh. Đóng cửa phiên giao dịch ngày 30/6, cổ phiếu POM đã giảm về mức 6.450 đồng/cổ phiếu. Tạm tính với mức thị giá này, bà Kim Ngọc sẽ thu về khoảng 35,5 tỷ đồng từ việc bán cổ phiếu POM.

Kinh Bắc sắp chi 1.188 tỷ đồng mua cổ phần của SHP

Tổng Công ty CP Phát triển Đô thị Kinh Bắc (mã KBC) gần đây công bố nghị quyết thông qua việc thực hiện giao dịch mua cổ phần bán riêng lẻ của công ty con là Công ty CP Khu công nghiệp Sài Gòn - Hải Phòng (SHP).

Cụ thể, KBC sẽ mua 11,88 triệu cổ phần SHP mệnh giá 100.000 đồng/cổ phiếu, tương ứng tổng giá trị thực hiện 1.188 tỷ đồng.

Hiện, SHP có vốn điều lệ 416 tỷ đồng và Kinh Bắc nắm 86,54% tương đương 3,6 triệu cổ phiếu. Chủ tịch KBC Đặng Thành Tâm là Chủ tịch HĐQT kiêm Tổng giám đốc CTCP Khu công nghiệp Sài Gòn - Hải Phòng.

Công ty CP Khu công nghiệp Sài Gòn - Hải Phòng (SHP) hiện là chủ đầu tư của khu nhà ở xã hội Evergreen Tràng Duệ gần 1.594 tỷ đồng tại Khu công nghiệp Tràng Duệ.

CII bán vốn một công ty con cho Năm Bảy Bảy

Công ty CP Đầu tư Năm Bảy Bảy (mã NBB) mới đây cho biết đã thông qua việc nhận chuyển nhượng cổ phần từ công ty con của Công ty CP Đầu tư Hạ tầng Kỹ thuật TP. Hồ Chí Minh (mã CII).

Cụ thể, Năm Bảy Bảy thông qua chủ trương nhận chuyển nhượng phần vốn góp của Công ty TNHH MTV NBB Quảng Ngãi từ Công ty CP Xây dựng Hạ tầng CII.

Tính tới ngày 31/3/2023, Công ty CP Đầu tư Hạ tầng Kỹ thuật TP. Hồ Chí Minh sở hữu trực tiếp 89,3% vốn tại Công ty CP Xây dựng Hạ tầng CII và đồng thời sở hữu 100% vốn tại Công ty TNHH MTV NBB Quảng Ngãi thông qua Công ty CP Xây dựng Hạ tầng CII.

Trước đó, ngày 22/6, Năm Bảy Bảy thông qua việc chấp thuận nhận chuyển nhượng tài sản của Công ty CP Đầu tư Hạ tầng Kỹ thuật TP. Hồ Chí Minh, giá trị chuyển nhượng dự kiến 857,49 tỷ đồng và dự kiến triển khai chậm nhất vào ngày 31/7/2023.

Trong quý I/2023, Năm Bảy Bảy cũng đã thực hiện nhiều giao dịch với CII như vốn góp hợp tác đầu tư dự án Sơn Tịnh 45,36 tỷ đồng; hoàn trả vốn hỗ trợ 125 tỷ đồng; trả lãi phát sinh từ hợp đồng hỗ trợ vốn 24,4 tỷ đồng; lợi nhuận phát sinh từ hợp tác đầu tư dự án 152 Điện Biên Phủ là 25,5 tỷ đồng…