Xu thế dòng tiền: “Bão giá” cổ phiếu hàng hóa cơ bản sẽ còn kéo dài?

Những cổ phiếu hàng hóa cơ bản như thép, than, dầu khí, phân bón… là tâm điểm của thị trường tuần qua với biên độ tăng giá vượt trội.Tuy nhiên đà đi lên mạnh mẽ và kéo dài lại khiến các nhà đầu tư chậm chân phải cân nhắc rủi ro khi gia nhập thị trường muộn…

Theo VnEconomy Chủ nhật, 6/3/2022, 14:45 (GMT+7)

VN-Index vẫn có thể xuất hiện nhịp tăng mới? Ảnh: VnEconomy

Các chuyên gia đã khuyến nghị quan tâm tới nhóm cổ phiếu hàng hóa cơ bản từ trước, nhưng trên thị trường luôn có những đợt mua bán nối tiếp sớm muộn khác nhau, với quan điểm ngắn hạn và dài hạn khác nhau. Do đó đánh giá rủi ro của các chuyên gia lúc này cũng có sự phân hóa: Quan điểm từ các giao dịch sớm và ngắn hạn cho rằng lợi nhuận cao sẽ dẫn đến các đợt chốt lời và nếu đua giá dễ vướng phải đỉnh. Nhà đầu tư ngắn hạn nên chờ đợi các nhịp chốt lời để tham gia mua với rủi ro giảm xuống.

Quan điểm dài hạn lại đánh giá xu hướng tăng giá nguyên vật liệu cơ bản trên toàn cầu đã kéo dài từ trước và xung đột Nga – Ukraine chỉ góp phần làm gia tăng cường độ. Các chất xúc tác mới từ việc cấm vận khó có thể gỡ bỏ một sớm một chiều, nên động lực cho đà tăng giá hàng hóa cơ bản vẫn sẽ tiếp tục.

Liên quan đến tác động trung và dài hạn của giá hàng hóa tới cân đối vĩ mô, nhất là lạm phát trong nước, các chuyên gia đều có đánh giá lạc quan. Yếu tố chi phí đẩy là rủi ro nhất nhưng Việt Nam vẫn có dư địa để kiềm chế. Những yếu tố khác như cung tiền của Việt Nam không mạnh như các nước khác. Sức ép từ giá cả hàng hóa, hệ thống cung ứng được dự báo sẽ giảm dần về cuối năm 2022.

-

Nguyễn Hoàng – VnEconomy: Đúng như nhận định của anh chị tuần trước, ảnh hưởng của xung đột Nga –Ukraine không còn phản ánh lên biến động thị trường tuần này và dòng tiền cũng có tín hiệu phục hồi mạnh mẽ, VN-Index vượt trở lại lên trên mốc 1.500 điểm. Tuy nhiên thị trường phái sinh lại đang tạo chênh lệch lớn. Liệu có phải thị trường cơ sở đang tăng trong nghi ngờ?

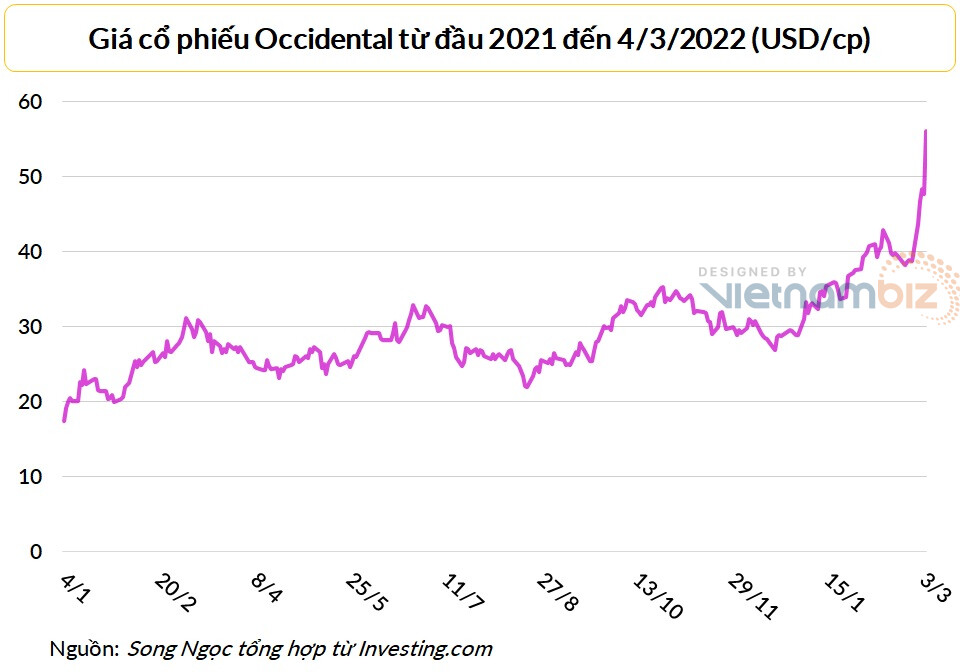

Theo tôi, giá nguyên vật liệu tăng cùng với mức lạm phát cao đang là một xu hướng chứ không còn mang tính nhất thời, và cuộc xung đột Ukraine – Nga là một chất xúc tác đẩy xu hướng lên cao trào. Mặc dù, cổ phiếu của các nhóm ngành này, như thép, than, dầu khí, phân bón… đã tăng với biên độ lớn, nhưng nhiều khả năng là sóng tăng vẫn chưa kết thúc.

Ông Nguyễn Văn Sơn

- Ông Lê Đức Khánh – Giám đốc phân tích Chứng khoán VPS: Thị trường phái sinh thường biến động mạnh hơn so với thị trường cơ sở cả về 2 hướng – Chỉ số VN30 đang diễn biến tiêu cực hơn khi giảm dưới các đường trung bình động là tín hiệu đang cho thấy khả năng điều chỉnh thêm – nên sự chênh lệnh giữa Vn30 và VN30F1M cũng là điều dễ hiểu.

Tôi cho rằng nhà đầu tư nhìn chung vẫn đang dự báo về kịch bản thị trường có thể điều chỉnh thêm, ít nhất việc dao động đi ngang cũng khiến phe “Short” chiếm ưu thế. VN-Index không diễn biến tệ, nhất là đang vận động hồi phục ở các phiên cuối tuần khá tốt nên chênh lệch giữa VN30 và VN30F1M cũng sẽ sớm được thu hẹp.

Ông Trần Đức Anh – Giám đốc chiến lược thị trường Chứng khoán KBS: Thị trường phái sinh thường phản ứng nhạy hơn với thị trường chứng khoán thế giới và với thị trường cơ sở. Trong bối cảnh các thị trường chứng khoán toàn cầu vẫn diễn biến tiêu cực trong phiên cuối tuần, việc thị trường phái sinh giảm với “gap” âm khá lớn phản ánh tâm lý thận trọng của thị trường chung, cũng là tâm lý hoài nghi của nhà đầu tư vào đà tăng hiện tại.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng: Đúng là ảnh hưởng từ cuộc xung đột đã không còn tác động nhiều tới thị trường, khi VN-Index vẫn giữ được trạng thái giằng co và tạo được nền cân bằng trong tuần qua. Điều này cho thấy tâm lý của thị trường tuy có thận trọng nhưng không bi quan.

Tôi cho rằng mức chênh lệch âm giữa thị trường phái sinh và chỉ số cơ sở được hình thành trên trạng thái tâm lý đó. Vì trong bối cảnh thị trường cơ sở giằng co và phân hóa với tâm lý thận trọng, thì thường thị trường phái sinh cũng trở nên trầm lắng, và mức chênh lệch âm là điều dễ hiểu.

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội: Theo tôi thị trường giai đoạn hiện tại đã tích cực hơn ở 2 điểm: Thanh khoản ở mức cao và thị trường giữ được trên mốc 1.500 điểm.

Thị trường hiện tại vẫn trong giai đoạn nhà đầu tư nghi ngờ, dòng tiền mua giá cao hiện tại khá yếu và chủ yếu là canh giá thấp mua; tâm lý thận trọng vẫn bao trùm khi diễn biến lạm phát cao sẽ xảy ra (giá các hàng hóa cơ bản đều tăng khá cao). Nếu sang tuần thị trường dòng tiền mạnh đẩy vượt hẳn 1.520 điểm thì thị trường sẽ xác nhận vào pha tăng mới dòng tiền sẽ cuốn lại vào thị trường mạnh.

Ông Huỳnh Hữu Phước – Trưởng phòng Khách hàng cá nhân Chứng khoán Rồng Việt: VN-Index tiếp tục có một tuần đứng vững trước sóng gió của thị trường chứng khoán thế giới do ảnh hưởng của của xung đột Nga – Ukraine, kết tuần chỉ số tăng 0,43% cùng với thanh khoản duy trì ở mức cao, dòng tiền tham gia tích cực ở các nhịp giảm giá cho thấy tâm lý nhà đầu tư đã cân bằng và dường như thông tin về cuộc chiến đã được thẩm thấu vào giá.

Đối với thị trường phái sinh, đây là thị trường phản ánh độ nhạy tâm lý cực cao do biên độ dao động rộng và đòn bẩy tài chính lớn, do vậy việc tạo khoảng trống chênh lệch với thị trường cơ sở là điều dễ hiễu trong bối cảnh có nhiều yếu tố bất định như hiện tại. Tuy nhiên với tâm lý phản ứng thái quá ở cả hai chiều, tôi cho rằng thị trường phái sinh sẽ nhanh chóng thu hẹp thậm chí tạo chênh lệch dương với thị trường cơ sở khi xuất hiện những tín hiệu tích cực từ cuộc xung đột Nga – Ukraine.

- Nguyễn Hoàng – VnEconomy: Nhóm cổ phiếu hàng hóa cơ bản thu hút chú ý lớn của thị trường tuần qua khi giá nguyên vật liệu thế giới tăng dữ dội. Tuần trước anh chị cũng khuyến cáo nhà đầu tư quan tâm tới các mã này. Tuy nhiên nhiều cổ phiếu các nhóm ngành như thép, than, dầu khí, phân bón… đã tăng với biên độ lớn. Liệu có quá muộn và rủi ro cao khi tiếp tục đua giá lúc này?

Thị trường hiện tại vẫn trong giai đoạn nghi ngờ, dòng tiền mua giá cao hiện tại khá yếu và chủ yếu là canh giá thấp mua. Nếu sang tuần thị trường dòng tiền mạnh đẩy vượt hẳn 1.520 điểm thì thị trường sẽ xác nhận vào pha tăng mới dòng tiền sẽ cuốn lại vào thị trường mạnh.

Ông Nguyễn Việt Quang

- Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội: Theo tôi giai đoạn hiện tại với các cổ phiếu thuộc nhóm ngành trên nhà đầu tư không nên mua đuổi, hành động này sẽ rất dễ dẫn đến lỗ ngắn hạn và nhiều nhà đầu tư có thể bán đúng đáy nhịp điều chỉnh. Với các nhóm ngành trên chúng ta nên đợi một nhịp điều chỉnh về nền hỗ trợ thì tham gia sau (Nếu diễn biến căng thẳng Nga và Ukraine tiếp tục).

Ông Trần Đức Anh – Giám đốc chiến lược thị trường Chứng khoán KBS: Động lực tăng giá ở nhóm cổ phiếu hàng hóa cơ bản trong nhịp tăng lần này chủ yếu đến từ đà tăng phi mã của giá nguyên vật liệu thế giới với nguyên nhân lớn đến từ xung đột Nga – Ukraine, ảnh hưởng đến nguồn cung từ Nga, vốn là 1 quốc gia giàu tài nguyên thiên nhiên. Dù không cho rằng các lệnh cấm vận của Mỹ và EU lên hàng hóa xuất khẩu từ Nga có thể được tháo gỡ một sớm một chiều, tôi cho rằng giai đoạn tăng mạnh mẽ nhất của giá hàng hóa đã qua đi và việc đầu tư ở nhóm cổ phiếu hàng hóa cơ bản hiện tại nhìn chung tiềm ẩn nhiều rủi ro hơn cơ hội.

Ông Huỳnh Hữu Phước – Trưởng phòng Khách hàng cá nhân Chứng khoán Rồng Việt: Giá cả các loại hàng hóa cơ bản đã tăng mạnh trong thời gian qua tạo lực hút dòng tiền ở các nhóm cổ phiếu ngành thép, than, dầu khí, phân bón… Cuộc xung đột Nga – Ukraine khó có thể kết thúc một sớm một chiều khiến giá cả các loại hàng hóa cơ bản sẽ neo ở mức cao, từ đó những doanh nghiệp hưởng lợi trong các nhóm ngành trên sẽ đạt được mức lợi nhuận tốt trong 2022. Do vậy theo tôi việc tăng tỷ trọng ở các nhịp điều chỉnh vẫn được khuyến khích.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng: Theo tôi, giá nguyên vật liệu tăng cùng với mức lạm phát cao đang là một xu hướng chứ không còn mang tính nhất thời, và cuộc xung đột Ukraine – Nga là một chất xúc tác đẩy xu hướng lên cao trào.

Trong tuần qua, câu chuyện cổ phiếu hàng hóa cơ bản là điểm nhấn của thị trường, vì nhóm cổ phiếu này đang có kỳ vọng thật, và dựa trên một xu hướng dài hạn. Mặc dù, cổ phiếu của các nhóm ngành này, như thép, than, dầu khí, phân bón… đã tăng với biên độ lớn, nhưng nhiều khả năng là sóng tăng vẫn chưa kết thúc. Do đó, theo tôi, việc đua giá cao đối với nhà đầu tư chậm sóng là không nên, nhưng cơ hội mua sẽ mở ra khi có nhịp điều chỉnh kỹ thuật tại nhóm cổ phiếu này.

Dù không cho rằng các lệnh cấm vận của Mỹ và EU lên hàng hóa xuất khẩu từ Nga có thể được tháo gỡ một sớm một chiều, tôi cho rằng giai đoạn tăng mạnh mẽ nhất của giá hàng hóa đã qua đi và việc đầu tư ở nhóm cổ phiếu hàng hóa cơ bản hiện tại nhìn chung tiềm ẩn nhiều rủi ro hơn cơ hội.

Ông Trần Đức Anh

Ông Lê Đức Khánh – Giám đốc phân tích Chứng khoán VPS: Mỗi nhóm cổ phiếu tăng mạnh 1 nhịp cũng như sẽ vào một giai đoạn điều chỉnh ngắn hoặc kéo dài 3 – 5 phiên là bình thường. Nên đa số các trường hợp, giải pháp thận trọng thường sẽ đợi điều chỉnh mới mua mới các cổ phiếu. Tùy từng cổ phiếu như cổ phiếu, thép, phân bón, than… mà kỳ vọng triển vọng cổ phiếu khác nhau và tùy vào danh mục của từng khách hàng để đưa ra quyết định mua cổ phiếu gì thời điểm nào với tỷ trọng bao nhiêu.

- Nguyễn Hoàng – VnEconomy: Thị trường bắt đầu có những lo ngại về “bão giá nguyên liệu”, chi phí logistics có thể ảnh hưởng tới cân đối vĩ mô, chẳng hạn tạo áp lực lạm phát. Nhiều phân tích cũng như quan điểm hồi đầu năm vẫn cho rằng khả năng kiểm soát lạm phát tại Việt Nam vẫn đạt mục tiêu. Tuy nhiên đà tăng giá nguyên nhiên vật liệu những tuần qua đã vượt xa dự đoán của bất kỳ ai, nhất là khi bùng nổ xung đột Nga – Ukraine là điều chưa được tính đến trước đó. Theo anh chị nhưng biến số mới này có đủ lớn khiến quan điểm vĩ mô trung và dài hạn thay đổi?

- Ông Trần Đức Anh – Giám đốc chiến lược thị trường Chứng khoán KBS: Số liệu từ Tổng cục Thống kê cho thấy CPI tháng 2 tăng 1% so với tháng 1 với đóng góp chính vào đà tăng này đến từ nhóm hàng giao thông do đà tăng phi mã của giá dầu. Đây rõ ràng là con số tiềm ẩn nhiều rủi ro đến các cân đối vĩ mô.

Tuy nhiên, ở thời điểm hiện tại tôi chưa thay đổi dự báo lạm phát cả năm 2022 bình quân ở mức 3.5%-3.8% với kỳ vọng giá hàng hóa nguyên vật liệu sẽ dần hạ nhiệt, đặc biệt giai đoạn nửa cuối 2022 khi các chuỗi cung ứng dần phục hồi, nhu cầu tiêu dùng bị dồn nén do Covid-19 dần được giải tỏa, và xung đột địa chính trị Nga – Ukraine hạ nhiệt.

Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng: Lạm phát năm 2022 là một câu chuyện toàn cầu, chứ không riêng gì Việt Nam. Trong năm nay, lạm phát Việt Nam phụ thuộc vào ba yếu tố chính, bao gồm chi phí đẩy (giá nguyên liệu đầu vào tăng…), cung tiền (các gói hỗ trợ …), cầu tiêu dùng phục hồi sau bình thường mới. Và hiện chúng ta thấy rõ nhất sức ép tới từ chi phí đẩy, với giá hàng hóa liên tục tăng cao và hình thành một xu hướng.

Điều này đang đặt ra một thách thức to lớn cho quyết tâm điều hành lạm phát ở mức mục tiêu không quá 4% của Việt Nam. Tuy nhiên, Việt Nam vẫn có đủ các công cụ để để đạt được mục tiêu của mình, như Việt Nam không có cung tiền ồn ạt trong đại dịch như các nước lớn, và chiến lược phòng dịch cũng khá hiệu quả, cùng với sự ổn định tốt của tỷ giá và lãi suất vẫn còn nhiều dư địa để kiềm chế lạm phát khi cần (tăng lãi suất). Mặc dù, biến số về chi phí đẩy vẫn đang tác động tới chúng ta, nhưng nếu Việt Nam có thể sử dụng hiệu quả các công cụ đang có thì tôi cho rằng Việt Nam vẫn còn vùng đệm để hấp thụ các biến cố từ chi phí đẩy như xung đột Ukraine – Nga.

Ông Lê Đức Khánh – Giám đốc phân tích Chứng khoán VPS: Có lẽ khi xét toàn cảnh nền kinh tế, đánh giá 13 chỉ tiêu vĩ mô Việt Nam thì nhiều tín hiệu khởi sắc. Các con số lạc quan của 2 tháng đầu năm đang cho thấy các hiệp định thương mại, các số liệu xuất nhập khẩu, FDI tăng tốt, thể hiện những dự báo tăng trưởng GDP của năm 2022 là có cơ sở.

Những nhóm ngành thép, hóa chất, phân bón, dầu khí với triển vọng kết quả kinh doanh dự báo tích cực đã thu hút dòng tiền tham gia. Kể cả câu chuyện lạm phát đang đe đọa tăng trưởng kinh tế thì chiến lược mua và nắm giữ cổ phiếu cũng là chiến lược hợp lý. Dự báo triển vọng kinh tế vĩ mô năm nay sẽ chú ý nhiều đến hàng hóa nguyên vật liệu tăng, lạm phát tăng, kịch bản tăng trưởng cũng sẽ thay đổi – chưa kể chính sách của FED tăng nhiều đợt trong năm 2022 (tháng 3 chỉ dự kiến tăng 0.25%).

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội: Theo tôi lạm phát của Việt Nam sẽ mạnh hơn dự báo do căng thẳng Nga – Ukraine, nhưng vẫn sẽ nằm trong khả năng kiểm soát. Giai đoạn này tôi vẫn giữ quan điểm 6 tháng đầu năm khả năng thị trường vẫn ổn, nhưng 6 tháng cuối năm thị trường khả năng sẽ gặp những nhịp điều chỉnh mạnh.

Những nhóm ngành thép, hóa chất, phân bón, dầu khí… với triển vọng kết quả kinh doanh dự báo tích cực đã thu hút dòng tiền tham gia. Kể cả câu chuyện lạm phát đang đe đọa tăng trưởng kinh tế thì chiến lược mua và nắm giữ cổ phiếu cũng là chiến lược hợp lý.

Ông Lê Đức Khánh

Ông Huỳnh Hữu Phước – Trưởng phòng Khách hàng cá nhân Chứng khoán Rồng Việt: Tác động trực tiếp từ xung động Nga – Ukraine đến kinh tế Việt Nam là không quá lớn do hoạt động giao thương giữa Việt Nam và hai quốc gia này chiếm tỷ trọng rất nhỏ trong tổng giá trị thương mại. Tuy nhiên cuộc xung đột này tác động đến giá cả hàng hóa toàn cầu, đặc biệt là giá xăng dầu ảnh hưởng đến lạm phát của Việt Nam.

Đối với giá xăng dầu, Việt Nam có nhiều công cụ thông qua thuế, phí để bình ổn, do vậy chỉ tiêu lạm phát dưới 4% sẽ kiểm soát được. Ngoài ra Việt Nam bắt đầu mở cửa sau đại dịch và duy trì các chính sách hồi phục kinh tế bao gồm các gói kích thích kinh tế đã được thông qua sẽ là cơ sở tạo động lực cho kinh tế phục hồi và tăng trưởng nhanh trong thời gian tới.

- Nguyễn Hoàng – VnEconomy: Vốn ngoại tuần qua đã lại đảo ngược sang bán ròng sau 2 tuần mua ròng tốt. Những thông tin mới nhất gần như chắc chắn xác nhận FED sẽ tăng lãi suất. Theo anh chị điều này có khiến dòng vốn này tiếp tục bán nhiều hơn hay không?

- Ông Nguyễn Văn Sơn - Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng: Để nói về bán ròng của khối ngoại, chúng ta cần điểm qua các con số: Khối này đã thực hiện bán ròng liên tục trên HoSE trong hai năm qua, với mức bán hơn 15 nghìn tỷ trong năm 2020, và tăng mạnh lên mức gần 57 nghìn tỷ trong năm 2021. Trong hai tháng đầu năm nay cũng đã bán ròng hơn 3,3 nghìn tỷ đồng. Nói như vậy, chúng ta sẽ thấy xu hướng bán ròng là chủ đạo, và việc khối ngoại quay lại bán ròng trong tuần qua sau hai tuần mua ròng cũng là nằm trong xu hướng này.

Trong các nguyên nhân ảnh hưởng tới quyết định của khối ngoại, thì các thay đổi chính sách của FED luôn có một mức tác động nhất định tới quyết định của họ. Trong điều kiện bình thường, khi FED tăng lãi suất sẽ khiến dòng vốn có xu hướng rút khỏi các thị trường cận biên và mới nổi để quay về thị trường phát triển, và Việt Nam nằm trong nhóm ảnh hưởng này. Tuy nhiên, trong bối cảnh đại dịch và những biến động địa chính trị khó lường như hiện nay thì dòng vốn có thể hoạt động khác đi đôi chút so với thường lệ, nhưng theo tôi về tổng thể cả năm có thể vẫn là bán ròng.

Cuộc xung đột Nga - Ukraine tác động đến giá cả hàng hóa toàn cầu, đặc biệt là giá xăng dầu ảnh hưởng đến lạm phát của Việt Nam. Đối với giá xăng dầu, Việt Nam có nhiều công cụ thông qua thuế, phí để bình ổn, do vậy chỉ tiêu lạm phát dưới 4% sẽ kiểm soát được. Ngoài ra Việt Nam bắt đầu mở cửa sau đại dịch và duy trì các chính sách hồi phục kinh tế bao gồm các gói kích thích kinh tế đã được thông qua sẽ là cơ sở tạo động lực cho kinh tế phục hồi và tăng trưởng nhanh trong thời gian tới.

Ông Huỳnh Hữu Phước

Ông Nguyễn Việt Quang - Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội: Tôi cho rằng việc khối ngoại đã rút ròng trong cả năm 2021 và đến đầu năm 2022 chuyển sang hoạt động trading lướt sóng khá mạnh. Do vậy sau 2 tuần mua ròng tốt thì việc bán ròng tuần này không phải là một tín hiệu quá xấu cho thị trường mà đây đơn giản là hoạt động chốt lời.

Việc khối ngoại rút ròng trong năm 2021 bất kể hoạt động tăng giảm lãi suất của Fed cũng như mức tăng điểm của VN-Index trong năm qua lên tới 33%, do vậy tôi cho rằng đợt tăng lãi suất này của FED cũng sẽ không có tác động đến hoạt động giao dịch của khối ngoại.

Ông Huỳnh Hữu Phước – Trưởng phòng Khách hàng cá nhân Chứng khoán Rồng Việt: Fed tăng lãi suất sẽ khiến dòng vốn bị rút đi tại các thị trường mới nổi, trong đó Việt Nam sẽ không ngoại lệ. Tuy nhiên việc này sẽ không ảnh hưởng nhiều đến thị trường chứng khoán Việt Nam do tỷ trọng giao dịch của khối ngoại duy trì ở mức thấp so với tổng giá trị khớp lệnh, ngoài ra việc nhà đầu tư nước ngoài bán ròng không phải là chuyện lạ trong hơn một năm trở lại đây, do đó tâm lý thị trường cũng đã chủ động quen với hiện tượng này.

Ông Trần Đức Anh – Giám đốc chiến lược thị trường Chứng khoán KBS: Kinh tế Việt Nam hiện nay đã ở một vị thế rất khác so với giai đoạn Fed Tapering 2013 với dự trữ ngoại hối ở mức an toàn, nguồn cung ngoại tệ dồi dào từ vốn FDI, kiều hối và xuất siêu, kinh tế tăng trưởng cao và ổn định… Điều này giúp giảm thiểu tối đa rủi ro dòng vốn rút ròng khi Fed và các ngân hàng trung ương lớn dần thắt chặt tiền tệ, trong khi các yếu tố nội tại của thị trường chứng khoán Việt Nam vẫn đang tương đối hấp dẫn trong mắt nhà đầu tư nước ngoài. Theo đó, tôi đánh giá rất ít có khả năng dòng vốn sẽ rút ròng ồ ạt vì yếu tố Fed nâng lãi suất trong thời gian tới.

Ông Lê Đức Khánh – Giám đốc phân tích Chứng khoán VPS: Số liệu giao dịch của khối ngoại bán ròng trong 2 tháng đầu năm lần lượt là 2,896 tỷ và 520,7 tỷ đồng. Việc các ngân hàng trung ương tăng lãi suất có thể dẫn đến dòng vốn đầu tư có thể chảy từ những thị trường phát triển và mới nổi sang những thị trường cận biên, mới nổi với nền chính trị, kinh tế ổn định như Việt Nam. Tuy nhiên diễn biến bán ròng có thể vẫn sẽ kéo dài cả tháng 3 trước khi được dự báo đảo chiều ở quý II.