GVR

Tổng hợp tin tức thị trường chứng khoán Việt Nam trong 24 giờ qua – Ngày 16/01/2026

3 điểm nóng nhất 24h qua

3 điểm nóng nhất 24h qua

VN-Index phiên 15/01/2026: Giảm 29,64 điểm (-1,56%) xuống 1.864,8 điểm.

Dòng tiền & Khối ngoại: Khối ngoại bán ròng hơn 1.000 tỷ đồng trên toàn thị trường (phiên thứ 3 liên tiếp). Dòng tiền trong nước luân chuyển mạnh sang nhóm vốn hóa vừa, nhỏ và cổ phiếu Nhà nước.

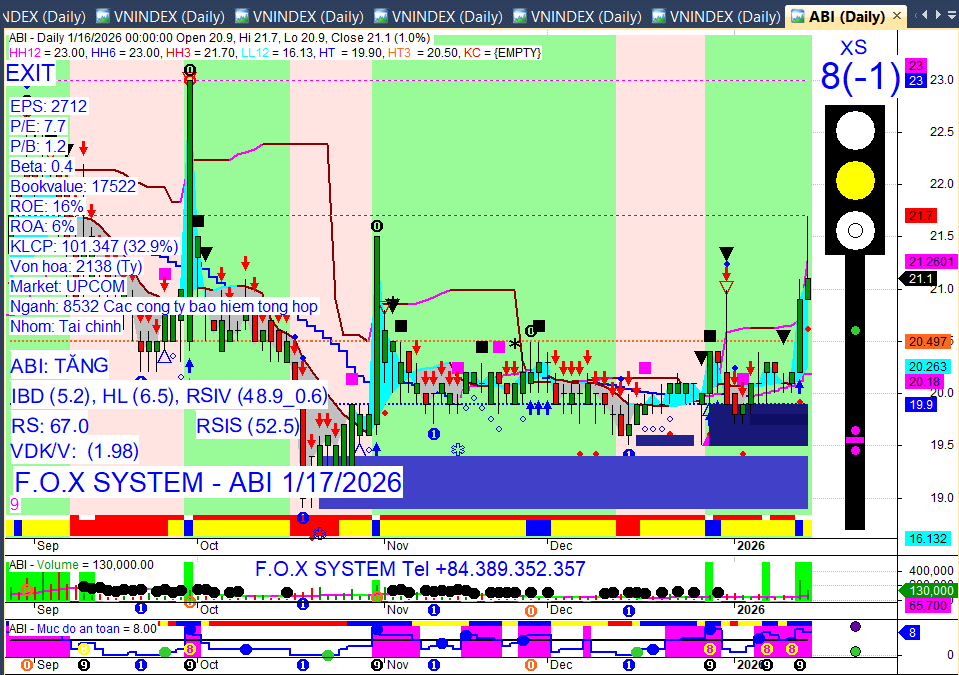

Tâm điểm thị trường: Áp lực chốt lời mạnh ở nhóm vốn hóa lớn (đặc biệt Vingroup, Ngân hàng, Bất động sản) khiến chỉ số giảm sâu, trong khi nhiều mã vừa và nhỏ, cùng các ngành như Bảo hiểm, Thép, Viễn thông lại khởi sắc.

Market Mood: Thận trọng – Dòng tiền phân hóa mạnh – Rủi ro điều chỉnh kỹ thuật.

I. Tin nổi bật trong 24 giờ qua [Daily News]

I. Tin nổi bật trong 24 giờ qua [Daily News]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

VN-Index giảm sâu do chốt lời: Thị trường chứng khoán Việt Nam phiên 15/01 chịu áp lực chốt lời mạnh mẽ, đặc biệt tại nhóm cổ phiếu vốn hóa lớn, khiến VN-Index giảm 29,64 điểm (-1,56%). Dù vậy, độ rộng thị trường vẫn tích cực với nhiều mã tăng giá, cho thấy sự phân hóa và luân chuyển dòng tiền.

→ Tác động: Tạo áp lực tâm lý ngắn hạn, nhưng cũng là nhịp điều chỉnh kỹ thuật lành mạnh, mở ra cơ hội cho các nhóm ngành khác.

Khối ngoại bán ròng mạnh phiên thứ 3: Khối ngoại tiếp tục bán ròng hơn 1.000 tỷ đồng trên toàn thị trường trong phiên 15/01, đánh dấu phiên bán ròng thứ 3 liên tiếp. Các mã như MSN, VCI, SSI bị bán mạnh, trong khi VIC, VCB được mua ròng.

→ Tác động: Gây áp lực lên tâm lý nhà đầu tư trong nước và có thể ảnh hưởng đến xu hướng ngắn hạn của các cổ phiếu bị bán ròng.

BID giảm sàn sau thông tin chào bán riêng lẻ: Cổ phiếu BID giảm kịch sàn sau thông tin sẽ chào bán 264 triệu cổ phiếu riêng lẻ với giá 38.900 đồng/cp, thấp hơn 29% so với giá thị trường. Thông tin này gây bất ngờ và tạo áp lực lớn lên cổ phiếu.

→ Tác động: Ảnh hưởng tiêu cực đến nhóm ngân hàng và tâm lý thị trường nói chung, đặc biệt với một cổ phiếu trụ cột như BID.

Dòng tiền luân chuyển sang nhóm vốn hóa vừa và nhỏ, cổ phiếu Nhà nước: Trong bối cảnh VN-Index giảm điểm, dòng tiền có xu hướng dịch chuyển mạnh sang các nhóm cổ phiếu vốn hóa vừa và nhỏ, cùng các mã cổ phiếu Nhà nước. Các ngành như Viễn thông, Bảo hiểm, Hóa chất, Thép ghi nhận diễn biến tích cực.

→ Tác động: Cho thấy sự tìm kiếm cơ hội ở các nhóm ngành có triển vọng riêng, giảm bớt rủi ro tập trung vào nhóm vốn hóa lớn.

Nghị định mới về thị trường bất động sản: Chính phủ ban hành Nghị định 357/2025/NĐ-CP có hiệu lực từ 01/03/2026, quy định về xây dựng và quản lý hệ thống thông tin, cơ sở dữ liệu về nhà ở và thị trường bất động sản, bao gồm mã định danh điện tử.

→ Tác động: Nâng cao tính minh bạch và hiệu quả quản lý thị trường bất động sản trong dài hạn, tạo nền tảng cho sự phát triển bền vững.

II. Vietnam Market Overview – Thị trường trong nước [Daily Update]

II. Vietnam Market Overview – Thị trường trong nước [Daily Update]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Chỉ số:

VN-Index: Giảm 29,64 điểm (-1,56%) xuống 1.864,8 điểm.

HNX-Index: Giảm 0,16 điểm (-0,06%) xuống 253,16 điểm.

UPCoM-Index: Tăng 1,19 điểm (+0,95%) lên 126,08 điểm.

Thanh khoản: Tổng giá trị giao dịch toàn thị trường gần 44.400 tỷ đồng. Thanh khoản khớp lệnh trên HoSE đạt hơn 39.500 tỷ đồng.

Giao dịch Khối ngoại:

Tổng quan: Bán ròng hơn 1.000 tỷ đồng trên toàn thị trường, là phiên bán ròng thứ 3 liên tiếp.

Trên HoSE: Bán ròng xấp xỉ 839 tỷ đồng.

Bán ròng mạnh nhất: MSN (-161 tỷ), VCI (-149 tỷ), SSI (-145 tỷ), VIX (-124 tỷ), SHB (-97 tỷ).

Mua ròng mạnh nhất: VIC (+211 tỷ), VCB (+159 tỷ), TCX (+57 tỷ), STB (+52 tỷ), MBB (+48 tỷ).

Trên HNX: Bán ròng xấp xỉ 89 tỷ đồng. MBS bị bán ròng mạnh nhất (-44 tỷ).

Trên UPCoM: Bán ròng khoảng 76 tỷ đồng. VEA bị bán ròng mạnh nhất (-62 tỷ).

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

III. Sector & Stock Highlights – Ngành và cổ phiếu nổi bật

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

What matters: Dòng tiền đang có sự luân chuyển mạnh mẽ từ nhóm vốn hóa lớn sang các cổ phiếu vốn hóa vừa và nhỏ, cùng các nhóm ngành có triển vọng riêng như Bảo hiểm, Thép, Viễn thông, Hóa chất.

Nhóm ngành:

Giảm điểm mạnh: Ngân hàng (-2,18%), Bất động sản (-3,19%) là tác nhân chính kéo VN-Index giảm sâu do áp lực chốt lời và tin tức tiêu cực (BID).

Tăng điểm nổi bật: Viễn thông (+5,26%), Bảo hiểm (+6,44%), Hóa chất (+2,09%), Thép (TVN tăng trần, HSG, NKG, HPG tăng 1-4%), Thực phẩm Đồ uống (VNM tăng 1,58%).

Cổ phiếu tâm điểm:

Giảm sàn/cận sàn: BID (-6,97%) sau thông tin chào bán riêng lẻ giá thấp.

Giảm mạnh: VIC (-4,49%), VCB (-5,39%), VHM (-4,39%), CTG (-3,5%), GAS (-3,74%) do áp lực chốt lời.

Tăng điểm mạnh/trần: HDB (+2,22%), STB (+1,63%), VNM (+1,58%), GEE (+1,25%), BCM (+1,08%). Các mã tăng trần/mạnh khác như PLX, PHR, TVN, ELC, CMG, BVH, PVI, MIG, VEA. VNM đạt đỉnh hơn 4 năm.

IV. Corporate News – Tin doanh nghiệp

IV. Corporate News – Tin doanh nghiệp

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Cổ tức & Chốt quyền:

Chốt quyền tạm ứng cổ tức bằng tiền: SBM (10%, chốt 23/01), TTD (10%, chốt 26/01), BWE (13%, chốt 04/02), GVT (30%, chốt 05/02).

MCH (Masan Consumer): Chốt quyền cổ tức tiền mặt đợt 2/2025 tỷ lệ 25% (2.500 đồng/cp), thanh toán 30/01/2026. Tổng cổ tức tiền mặt 2025 đạt 50%.

GEE (GELEX Electric): Đề xuất điều chỉnh phương án chi trả cổ tức 2025 toàn bộ bằng tiền mặt, tỷ lệ 55% (đã tạm ứng 30%, dự kiến chi thêm 25%).

Kế hoạch cổ tức dài hạn: HPA (tối thiểu 3.000 đồng/cổ phiếu/năm giai đoạn 2026-2030), HNA (15% tiền mặt trong năm 2026).

Vốn & Phát hành:

Niêm yết/Hủy niêm yết: Hơn 582 triệu cổ phiếu KLB chính thức giao dịch trên HOSE vào ngày 15/01/2026. V15 (CTCP Xây dựng Số 15) hủy đăng ký giao dịch 10 triệu cổ phiếu vào ngày 16/01/2026.

Tăng vốn/Phát hành:

MCH (Masan Consumer) sẽ chia cổ phiếu quỹ (1,03%) và phát hành cổ phiếu thưởng (21,47%) để tăng vốn.

GEE (GELEX Electric) sẽ trình cổ đông phương án tăng vốn điều lệ từ nguồn vốn chủ sở hữu, với tỷ lệ phát hành dự kiến 75%.

HPA (CTCP Phát triển Nông nghiệp Hòa Phát) hoàn tất IPO, phát hành thành công 30 triệu cổ phiếu thu về 1.257 tỷ đồng, nâng vốn điều lệ lên 2.850 tỷ đồng, tiến tới niêm yết HoSE.

BID (BIDV) sẽ chào bán 264 triệu cổ phiếu riêng lẻ với giá 38.900 đồng/cp.

VinFast vừa tăng vốn điều lệ lên mức 80.793 tỷ đồng, vượt Tập đoàn Vingroup.

Một ngân hàng được chấp thuận phát hành cổ phiếu, tăng vốn thêm gần 18% (chưa rõ tên cụ thể).

Cổ đông & Nhân sự:

Bổ nhiệm/Thay đổi nhân sự cấp cao: SHS (ông Nguyễn Duy Linh làm Tổng Giám đốc mới), BVBank (bổ nhiệm 2 nhân sự cấp cao), VCA (bổ nhiệm bà Nguyễn Thị Ngọc Thanh phụ trách Quản trị), Vinpearl (bổ nhiệm bà Ngô Thị Hương làm Tổng Giám đốc), VTP (có thông báo thay đổi nhân sự).

Giao dịch cổ đông lớn: SCIC đăng ký bán 1,45 triệu cổ phiếu VNM (tỷ lệ 0,069% vốn) từ 19/1 đến 17/2.

Kinh doanh & Dự án:

Vietnam Airlines (HVN): Báo lãi năm 2025 cao nhất lịch sử với doanh thu 123.000 tỷ đồng, lãi trước thuế 8.450 tỷ đồng (kế hoạch).

Mục tiêu lợi nhuận 2026: Traphaco (TRA) 306 tỷ đồng, Viglacera (VGC) hơn 1.800 tỷ đồng, Saigonres (SGR) 380 tỷ đồng.

V. Macro & Global Update – Vĩ mô & thế giới [Global News]

V. Macro & Global Update – Vĩ mô & thế giới [Global News]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vĩ mô Việt Nam:

Thị trường tài sản mã hóa: Chính phủ Việt Nam đang thúc đẩy cấp phép cho các doanh nghiệp tham gia cơ chế thử nghiệm (sandbox) thị trường tài sản mã hóa trước 15/01/2026, với các quy định chặt chẽ về vốn điều lệ tối thiểu 10.000 tỷ đồng cùng tiêu chuẩn kỹ thuật, bảo mật và chống rửa tiền. Cộng đồng các nhà đầu tư tài sản số Việt Nam (VIDA) ra mắt ngày 15/01/2026 nhằm xây dựng cộng đồng minh bạch.

Triển vọng kinh tế: Công ty Chứng khoán Vietcombank (VCBS) dự báo VN-Index có thể đạt 2.279 điểm trong năm 2026. Ngân hàng Nhà nước định hướng tăng trưởng tín dụng toàn hệ thống khoảng 15% trong năm 2026 nhằm hỗ trợ mục tiêu tăng trưởng GDP hai con số.

Chính sách tiền tệ: Chính phủ Việt Nam ban hành Nghị định mới điều chỉnh thời điểm công bố số liệu chỉ số giá tiêu dùng (CPI) sớm hơn (vào ngày 3 hàng tháng thay vì ngày 6), nhằm tạo dư địa chủ động hơn trong điều hành chính sách vĩ mô và kiểm soát lạm phát.

Thế giới:

Chứng khoán Mỹ: Thị trường chứng khoán Mỹ kết thúc phiên 15/01/2026 với xu hướng tăng điểm, chấm dứt chuỗi hai phiên giảm liên tiếp, nhờ đà tăng mạnh của cổ phiếu ngành bán dẫn (TSMC công bố KQKD kỷ lục) và tài chính (Goldman Sachs, Morgan Stanley báo cáo lợi nhuận tích cực).

Chính sách Fed: Tổng thống Mỹ Donald Trump tuyên bố ngày 14/01/2026 rằng ông không có kế hoạch sa thải Chủ tịch Fed Jerome Powell. Thị trường dự kiến Fed sẽ giữ nguyên lãi suất trong cuộc họp ngày 27-28/01, nhưng kỳ vọng ít nhất hai đợt cắt giảm lãi suất 25 điểm cơ bản vào cuối năm.

Thuế chip AI: Tổng thống Donald Trump đã ký quyết định áp thuế quan 25% đối với “một số loại con chip điện toán tiên tiến” (bao gồm chip AI của Nvidia và AMD) từ ngày 15/01/2026, nhằm thúc đẩy sản xuất công nghệ trong nước và củng cố vị thế dẫn đầu của Mỹ trong lĩnh vực AI.

Các tin tức toàn cầu khác: Bitcoin đã vượt mốc 97.000 USD vào ngày 15/01/2026. Trung Quốc nhập khẩu 111,8 triệu tấn đậu tương trong năm 2025, tăng 6,5% so với năm trước.

Chính sách tiền tệ Trung Quốc: Ngân hàng Trung ương Trung Quốc (PBOC) ngày 15/01/2026 công bố sẽ giảm lãi suất đối với tất cả các công cụ chính sách tiền tệ cơ cấu thêm 0,25 điểm phần trăm, có hiệu lực từ ngày 19/01, nhằm giảm chi phí vay và bơm thêm vốn vào khu vực tư nhân và các ngành công nghệ cao.

VI. Commodities & FX – Hàng hóa & tiền tệ

VI. Commodities & FX – Hàng hóa & tiền tệ

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vàng:

Trong nước: Giá vàng SJC và vàng nhẫn 9999 ngày 16/01/2026 điều chỉnh giảm, lùi xuống dưới mốc 163 triệu đồng/lượng do dòng tiền đầu cơ chững lại. Phiên 15/01, giá vàng miếng SJC giảm 700.000 đồng/lượng, vàng nhẫn giảm 500.000 - 700.000 đồng/lượng, dù có lúc vàng nhẫn tăng mạnh tới gần 3 triệu đồng/lượng.

Thế giới: Giá vàng thế giới ngày 16/01/2026 phục hồi lên khoảng 4.615 USD/ounce sau khi có lúc lao dốc dưới 4.600 USD/ounce, nhờ lực mua bắt đáy. Đà giảm trước đó chịu ảnh hưởng từ đồng USD mạnh lên, chứng khoán toàn cầu tăng điểm và tín hiệu xoa dịu căng thẳng địa chính trị từ Tổng thống Trump.

Kim loại quý khác:

Thị trường kim loại quý toàn cầu ngày 15/01/2026 sôi động với bạc lần đầu tiên vượt mốc 90 USD/ounce và vàng thiết lập đỉnh cao mới, do nhu cầu trú ẩn an toàn và lo ngại nợ công Mỹ.

Thiếc ghi nhận mức tăng đáng kể gần 11%, trong khi giá niken và đồng cũng đạt các mức cao chưa từng có.

Citigroup dự báo giá vàng có thể vượt 5.000 USD/ounce và bạc đạt 100 USD/ounce trong quý I/2026.

Dầu thô & Xăng dầu trong nước:

Giá dầu thế giới: Giá dầu thế giới giảm sâu gần 5% vào ngày 16/01/2026, chấm dứt chuỗi 5 phiên tăng liên tiếp. Sự sụt giảm này là do những phát biểu của Tổng thống Mỹ Donald Trump làm dịu lo ngại căng thẳng với Iran, giảm nguy cơ gián đoạn nguồn cung. Tồn kho dầu thô và xăng của Mỹ tăng mạnh hơn dự báo cũng góp phần gây áp lực giảm giá. OPEC dự báo nhu cầu dầu mỏ toàn cầu sẽ tiếp tục tăng trong năm 2027.

Giá xăng dầu trong nước: Ngày 15/01/2026 được điều chỉnh tăng, chấm dứt chuỗi 5 kỳ giảm liên tiếp. Cụ thể, xăng tăng 100-200 đồng/lít, dầu tăng 150-250 đồng/lít.

Tiền tệ (FX):

USD: Chỉ số Dollar Index (DXY) ngày 16/01/2026 tăng lên 99,35 điểm, mức cao nhất trong gần 2 tháng, do dữ liệu thị trường lao động Mỹ tích cực củng cố quan điểm Fed chưa vội cắt giảm lãi suất. Tỷ giá trung tâm VND/USD giảm nhẹ 4 đồng xuống 25.131 đồng/USD. Trên thị trường tự do, USD tiếp tục tăng (mua vào 26.709, bán ra 26.829 đồng/USD).

EUR: Tỷ giá EUR trên thị trường tự do ngày 16/01/2026 giảm nhẹ (mua vào 30.702, bán ra 30.822 đồng/EUR).

JPY: Đồng Yên Nhật ngày 15/01/2026 phục hồi 0,43%, lên mức 158,46 yên/USD, sau khi có thời điểm suy yếu xuống mức thấp nhất kể từ tháng 7/2024.

VII. Investment Strategy – Chiến lược đầu tư [Daily Strategy]

VII. Investment Strategy – Chiến lược đầu tư [Daily Strategy]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Nhận định xu hướng: Nhịp điều chỉnh của VN-Index trong phiên 15/01 được đánh giá là mang tính kỹ thuật và lành mạnh. Thị trường có khả năng sớm hồi phục trong các phiên kế tiếp và tiềm năng hướng tới vùng 2.000 điểm. Tuy nhiên, áp lực chốt lời vẫn hiện hữu ở nhóm vốn hóa lớn.

Hành động: Nhà đầu tư có thể tiếp tục duy trì tỷ trọng cổ phiếu cao, tập trung vào các mã có nền tảng cơ bản tốt, hưởng lợi từ triển vọng giá hàng hóa hoặc các nhóm ngành đang thu hút dòng tiền luân chuyển (vốn hóa vừa và nhỏ, cổ phiếu Nhà nước, Bảo hiểm, Thép, Viễn thông). Cân nhắc chốt lời một phần ở các cổ phiếu đã tăng nóng.

Key Risks: Lực bán ròng liên tiếp của khối ngoại, áp lực chốt lời tại vùng đỉnh ngắn hạn của VN-Index, và những biến động bất ngờ từ các cổ phiếu trụ cột.

Ghi chú:

Báo cáo được tổng hợp tự động lúc 08:22 16/01/2026.

Thông tin chỉ mang tính chất tham khảo, không phải khuyến nghị đầu tư.

Tổng hợp tin tức thị trường chứng khoán Việt Nam trong 24 giờ qua – Ngày 17/01/2026

Báo cáo này tổng hợp diễn biến thị trường chứng khoán Việt Nam trong 24 giờ qua (phiên giao dịch 16/01/2026) và tổng kết tuần, cung cấp cái nhìn chuyên sâu về các điểm nóng, xu hướng và chiến lược đầu tư.

3 Điểm Nóng Nhất 24h Qua

3 Điểm Nóng Nhất 24h Qua

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

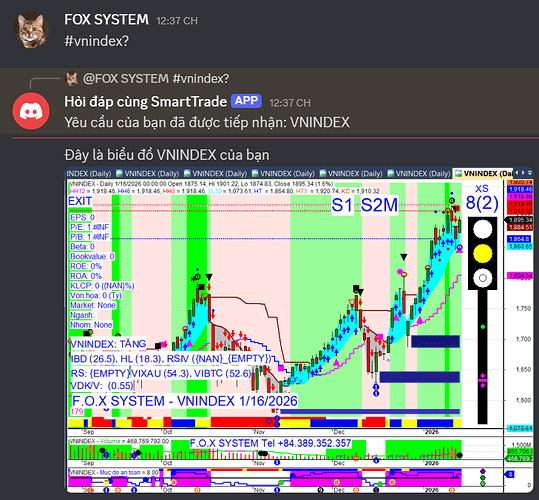

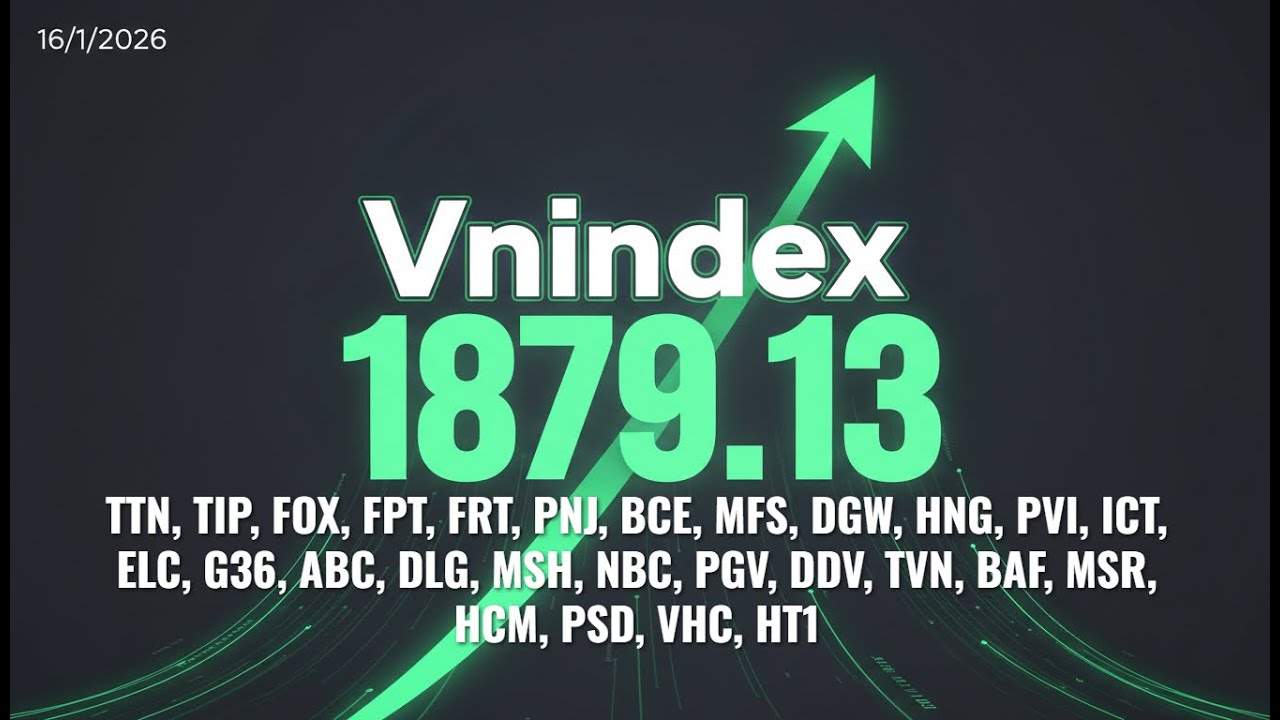

VN-Index phiên cuối tuần (16/01/2026): Đóng cửa 1.879,13 điểm, tăng 14,33 điểm (+0,77%).

Khối ngoại phiên Thứ 6: Bán ròng hơn 1.228 tỷ đồng trên cả 3 sàn.

Tâm điểm tuần qua: Dòng tiền luân chuyển mạnh mẽ, nhóm Công nghệ và Bán lẻ bùng nổ cuối tuần, trong khi khối ngoại bán ròng kỷ lục tạo áp lực lớn lên thị trường.

Market Mood: Thận trọng – Dòng tiền luân chuyển chọn lọc – Rủi ro chốt lời và bán ròng khối ngoại.

I. Tin Nổi Bật Trong 24 Giờ Qua [Weekly Recap]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

VN-Index hồi phục nhờ trụ: Phiên 16/01, VN-Index tăng điểm tích cực nhờ lực kéo từ nhóm cổ phiếu vốn hóa lớn như Vingroup và công nghệ, sau chuỗi phiên điều chỉnh mạnh. Tuy nhiên, thị trường vẫn “xanh vỏ, đỏ lòng” với số mã giảm nhiều hơn.

Tác động: Củng cố tâm lý nhà đầu tư sau nhịp điều chỉnh, nhưng cho thấy sự phân hóa và áp lực chốt lời vẫn hiện hữu.

Khối ngoại bán ròng mạnh kỷ lục: Nhà đầu tư nước ngoài tiếp tục bán ròng hơn 1.228 tỷ đồng trong phiên cuối tuần và lũy kế bán ròng hơn 2.200 tỷ đồng cả tuần, gần như xóa sạch lượng mua ròng từ đầu năm.

Tác động: Tạo áp lực đáng kể lên thị trường, đặc biệt là các mã vốn hóa lớn, và là yếu tố rủi ro cần theo dõi.

Nhóm Công nghệ và Bán lẻ bùng nổ: FPT tăng kịch trần với thanh khoản đột biến, kéo theo nhiều mã công nghệ khác tăng mạnh. Nhóm bán lẻ như MWG, PNJ, DGW cũng ghi nhận diễn biến tích cực.

Tác động: Cho thấy dòng tiền đang có sự xoay tua mạnh mẽ, tìm kiếm cơ hội ở các nhóm ngành có câu chuyện riêng và kỳ vọng tăng trưởng.

Thanh khoản duy trì ở mức cao: Tổng giá trị giao dịch toàn thị trường đạt gần 40.000 tỷ đồng trong phiên cuối tuần và cải thiện mạnh mẽ cả tuần, cao hơn 44,8% so với mức bình quân 20 tuần.

Tác động: Phản ánh sự tham gia tích cực của dòng tiền nội, nhưng cũng tiềm ẩn rủi ro khi thị trường ở vùng đỉnh lịch sử.

II. Tổng Quan Thị Trường Trong Nước [Weekly Review]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Chỉ số:

VN-Index: Đóng cửa phiên 16/01 tại 1.879,13 điểm (+0,77%). Kết thúc tuần, VN-Index tăng 11,23 điểm (+0,60%).

HNX-Index: Đóng cửa phiên 16/01 tại 252,28 điểm (-0,35%). Kết thúc tuần, HNX-Index tăng 5,18 điểm (+2,1%).

UPCoM-Index: Đóng cửa phiên 16/01 tại 127,06 điểm (+0,78%).

Thanh khoản:

Phiên 16/01: Tổng giá trị giao dịch 3 sàn đạt hơn 39.203 tỷ đồng. Giá trị khớp lệnh HoSE đạt hơn 33.322 tỷ đồng, giảm nhẹ so với phiên trước.

Cả tuần: Thanh khoản trên sàn HOSE đạt 41.439 tỷ đồng, tăng 24,91% so với tuần trước.

Giao dịch Khối ngoại:

Phiên 16/01: Bán ròng hơn 1.228 tỷ đồng trên cả 3 sàn (HoSE: 1.126 tỷ đồng, HNX: 113 tỷ đồng, UPCoM: mua ròng 12 tỷ đồng).

Bán ròng mạnh nhất HoSE: PNJ (206,61 tỷ), VIX (153,99 tỷ), VRE (124,5 tỷ), GMD (104,99 tỷ), VHM (98,48 tỷ).

Mua ròng mạnh nhất HoSE: FPT (215,33 tỷ), VIC (97,53 tỷ), BCM (70,77 tỷ), BID (39,36 tỷ), HCM (37,74 tỷ).

Cả tuần: Bán ròng lũy kế 2.200 tỷ đồng trên toàn thị trường (HoSE: 1.822 tỷ đồng, HNX: 158 tỷ đồng, UPCoM: 220 tỷ đồng).

Bán ròng mạnh nhất tuần: VRE (713 tỷ), VHM (663 tỷ), MSN (453 tỷ), VJC (378 tỷ), CTG (358 tỷ).

Mua ròng mạnh nhất tuần: VCB (1.267 tỷ), VPB (385 tỷ), TCX (311 tỷ), FPT (270 tỷ), BID (257 tỷ), VIC (254 tỷ).

III. Ngành và Cổ Phiếu Nổi Bật [Sector & Stock Highlights]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

What matters: Dòng tiền đang có sự luân chuyển mạnh mẽ, tập trung vào các nhóm ngành có câu chuyện tăng trưởng và kỳ vọng riêng, trong khi áp lực chốt lời vẫn hiện hữu ở các nhóm đã tăng nóng.

Nhóm ngành:

Dẫn dắt tăng điểm: Công nghệ thông tin (+6,75%), Bán lẻ, Bất động sản (đặc biệt là nhóm Vingroup hồi phục).

Chịu áp lực điều chỉnh: Ngân hàng, Dịch vụ tài chính, Dầu khí.

Cổ phiếu tâm điểm:

Tăng trần/Khối lượng đột biến: FPT (tăng kịch trần, khớp lệnh gần 24 triệu đơn vị, dư mua trần hơn 4,3 triệu cổ phiếu), DGW (tăng trần), FOX, FOC, ELC (tăng trần hoặc sát trần).

Đóng góp tích cực cho VN-Index: VIC, VHM, FPT, VCB, MWG, BID, PNJ.

Tác động tiêu cực: GAS, GVR, HDB, MCH, HVN, CTG.

IV. Tin Doanh Nghiệp Nổi Bật

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Cổ tức & Chốt quyền

CTCP Sữa Quốc tế Lof (IDP): Chốt quyền nhận cổ tức tiền mặt đợt 2/2024 với tỷ lệ 25% (2.500 đồng/cổ phiếu), dự kiến chi trả 28/1/2026 (tổng 154,5 tỷ đồng).

CTCP Vận tải biển Sài Gòn (SGS): Chi trả cổ tức gộp năm 2023 và 2024 bằng tiền mặt với tỷ lệ 92,5% (9.250 đồng/cổ phiếu), chốt quyền 15/1/2026, dự kiến thanh toán 3/2/2026 (tổng 133,4 tỷ đồng).

CTCP Đường Quảng Ngãi (QNS): Tạm ứng cổ tức đợt 2/2025 bằng tiền mặt tỷ lệ 10% (1.000 đồng/cổ phiếu), chốt quyền 14/1/2026, dự kiến thanh toán 23/1/2026 (tổng 367,6 tỷ đồng).

Tổng Công ty CP Bia - Rượu - Nước giải khát Sài Gòn (SAB): Tạm ứng cổ tức năm 2025 bằng tiền mặt với tỷ lệ 20% (2.000 đồng/cổ phiếu), đã chốt quyền 12/1/2026.

CTCP Đầu tư Phát triển Bắc Minh (SBM): Chốt danh sách cổ đông nhận tạm ứng cổ tức đợt 3/2025 bằng tiền, tỷ lệ 10% (1.000 đồng/cổ phiếu) vào 23/1/2026, dự kiến thanh toán 6/2/2026.

CTCP Nhựa Thiếu niên Tiền Phong (NTP): Tạm ứng cổ tức đợt 1/2025 bằng tiền mặt với tỷ lệ 15% (1.500 đồng/cổ phiếu), đã chốt quyền 13/1/2026.

CTCP Tập đoàn Kido (KDC): Dự kiến chi trả cổ tức năm 2024 bằng tiền mặt với tỷ lệ 12% (1.200 đồng/cổ phiếu), đã chốt quyền 14/1/2026.

Vốn & Trái phiếu

Thị trường TPDN 2025: Ghi nhận sự phục hồi rõ nét với tổng giá trị phát hành đạt 644,3 nghìn tỷ đồng, tăng 35,5% so với năm trước, chủ yếu từ ngân hàng, bất động sản và dịch vụ chứng khoán.

Đáo hạn TPDN 2026: Dự kiến hơn 200.000 tỷ đồng trái phiếu doanh nghiệp sẽ đáo hạn, đặt ra thách thức về thanh khoản.

CTCP Tập đoàn Khải Hoàn Land (KHG): Hoàn tất phát hành lô trái phiếu KHG12503 trị giá 190 tỷ đồng, kỳ hạn 5 năm, lãi suất 13,5%/năm (mức cao nhất thị trường TPDN hiện nay).

Tập đoàn Điện lực Việt Nam (EVN): Ký hợp đồng vay vốn 29.568 tỷ đồng với liên danh 4 ngân hàng thương mại nhà nước để tài trợ Dự án Nhà máy Nhiệt điện LNG Quảng Trạch II.

TP.HCM: Kỳ vọng Trung tâm Tài chính Quốc tế sẽ là đòn bẩy khơi thông dòng vốn từ các định chế tài chính và thị trường carbon toàn cầu, đáp ứng nhu cầu 900.000 tỷ đồng cho chuyển đổi xanh.

Cổ đông & Nhân sự

CTCP Chứng khoán FPT (FPTS, mã FTS): Ông Nguyễn Văn Dũng, Chủ tịch HĐQT, nộp đơn xin từ nhiệm do dự kiến sinh sống và làm việc tại nước ngoài.

CTCP Gạch men Cosevco (DCR): Bà Diệp Thị Phương Anh mua 549.926 cổ phiếu, trở thành cổ đông lớn.

CTCP Đầu tư và Xây dựng Xuân Mai (XMC): Phó Chủ tịch HĐQT Đinh Thị Thanh Hà mua 3.676.691 cổ phiếu (nâng tỷ lệ sở hữu lên 28,24%), trong khi ông Đinh Văn Quân bán toàn bộ số cổ phiếu tương ứng.

Thép Pomina: Cổ đông lớn nhất đang có ý định thoái bớt vốn sau khi cổ phiếu tăng 200%.

Hoạt động Kinh doanh & Dự án

CTCP Chứng khoán VPS (VCK): Cổ phiếu giảm khoảng 23% so với giá tham chiếu IPO sau một tháng niêm yết.

Thị trường bất động sản: Chung cư tại Hà Nội và TP.HCM dẫn đầu đà tăng giá trong quý IV và cả năm 2025.

Chính sách năng lượng: Từ 1/6/2026, Việt Nam chính thức chuyển sang sử dụng xăng sinh học E5 và E10.

Xuất khẩu cà phê 2025: Đạt hơn 8,9 tỷ USD (mức cao nhất từ trước đến nay), tăng 18,3% về lượng và gần 59% về giá trị so với 2024.

Taseco Land (TAL): Đặt mục tiêu doanh thu 2026 đạt 12.000 tỷ đồng và lợi nhuận sau thuế 3.000 tỷ đồng (lần lượt gấp 3 và 5 lần 2025), nhờ dự án khu công nghiệp Taseco Đồng Văn 3.

Tổng Công ty Phân bón Dầu khí Cà Mau (DCM): Dự kiến lợi nhuận ròng 2026 giảm 18%, thể hiện sự thận trọng trong kế hoạch kinh doanh.

CTCP Cảng Đà Nẵng (CDN): Doanh thu thuần quý 4/2025 đạt hơn 459 tỷ đồng, tăng 20% so với cùng kỳ.

Ngành thép Việt Nam: Dự báo tăng trưởng lợi nhuận 22% trong năm 2026, với lợi thế cạnh tranh thuộc về các doanh nghiệp sở hữu quy mô sản xuất thượng nguồn.

Xử phạt vi phạm công bố thông tin: Ủy ban Chứng khoán Nhà nước xử phạt CTCP Tập đoàn Sông Đà Nhật Nam (225 triệu đồng) và CTCP Vận tải và Giao nhận Bia Sài Gòn (Sabetran) (85 triệu đồng).

V. Cập Nhật Vĩ Mô & Toàn Cầu [Macro View]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vĩ mô Việt Nam

Kinh tế 2026: Dự báo bước vào giai đoạn “tăng tốc” nhờ các trụ cột chính sách đồng bộ và áp lực tỷ giá hạ nhiệt.

Mục tiêu tăng trưởng: GDP bình quân giai đoạn 2026-2030 đạt từ 10%/năm trở lên, với GDP bình quân đầu người khoảng 8.500 USD vào năm 2030.

Đầu tư công: Động lực quan trọng nhất, với gần 1 triệu tỷ đồng được phân bổ cho năm 2026 (tăng 10,3% so với 2025, tương đương gần 8% GDP).

Chính sách tiền tệ: Ngân hàng Nhà nước hạ mục tiêu tín dụng nhằm kiểm soát lạm phát; lãi suất liên ngân hàng giảm nhẹ nhờ thanh khoản hệ thống dồi dào.

Xuất khẩu nông, lâm, thủy sản: Đặt mục tiêu đạt 73-74 tỷ USD trong năm 2026, hướng tới vị trí top 15 thế giới, với khoa học công nghệ đóng vai trò gia tăng giá trị.

Rủi ro ngành ngân hàng (VinaCapital): Cảnh báo về xu hướng lãi suất tăng trở lại và áp lực thanh khoản có thể bào mòn biên lợi nhuận (NIM), khi tỷ lệ dư nợ trên vốn huy động (LDR) thực tế của hệ thống đang ở mức rất cao.

Vĩ mô & Thị trường Toàn cầu

Chính sách tiền tệ của Fed: Gần như chắc chắn giữ nguyên lãi suất trong tháng 1/2026. Kỳ vọng cắt giảm lãi suất tiếp theo bị đẩy lùi sang ít nhất tháng 6/2026 do dữ liệu thị trường lao động Mỹ tích cực và lo ngại lạm phát dai dẳng. Fed lạc quan về triển vọng kinh tế Mỹ với dự báo tăng trưởng từ nhẹ đến vừa phải.

Thị trường chứng khoán: Chứng khoán Mỹ (S&P 500, Nasdaq, Dow Jones) ghi nhận tuần giảm điểm do tuyên bố của Tổng thống Donald Trump về Fed và rủi ro địa chính trị. Các thị trường châu Á diễn biến trái chiều, với cổ phiếu chip tăng mạnh tại Đài Loan và Hàn Quốc. Nikkei 225 của Nhật Bản tăng 3,10% vào 16/01/2026.

Hàng hóa:

Vàng: Đối mặt áp lực điều chỉnh khi đồng USD phục hồi và kỳ vọng Fed cắt giảm lãi suất suy yếu, nhưng vẫn giữ được mốc 4.600 USD/ounce.

Bạc: Đảo chiều tăng, được thúc đẩy bởi kỳ vọng Fed nới lỏng chính sách tiền tệ và vượt mốc 90 USD/ounce trong tuần qua.

Dầu: Brent tăng 2% và WTI tăng 1,4% trong tuần, dù có lúc giảm mạnh do căng thẳng địa chính trị ở Iran hạ nhiệt.

Cao su: Tiếp đà khởi sắc, được hỗ trợ bởi đồng Yên suy yếu và nhu cầu tích trữ tại Trung Quốc.

Tiền tệ: Chỉ số USD Index (DXY) đạt mức cao nhất trong 6 tuần (99,26 điểm vào 16/01/2026), hướng tới tuần tăng thứ ba liên tiếp, nhờ dữ liệu kinh tế Mỹ tích cực.

Kinh tế Trung Quốc: Thặng dư thương mại 1.200 tỷ USD trong năm 2025 đang tái định hình tài chính toàn cầu. Tăng trưởng kinh tế quý 2 và 3 năm 2025 vượt kỳ vọng, nhiều khả năng đạt mục tiêu 5% cho cả năm 2025.

Địa chính trị: Rủi ro địa chính trị tại Iran và Greenland đã tác động đến thị trường chứng khoán Mỹ.

VI. Hàng Hóa & Tiền Tệ [Commodities & FX]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Vàng

Vàng thế giới: Giá vàng giao ngay giảm 0,2% xuống 4.606,54 USD/ounce trong phiên 16/01 do chốt lời và hạ nhiệt căng thẳng địa chính trị. Tuy nhiên, vàng vẫn hướng tới tuần tăng thứ hai liên tiếp (khoảng 1,9%), sau khi chạm đỉnh kỷ lục 4.642,72 USD/ounce vào 14/01. Các nhà phân tích Marex dự báo giá vàng có khả năng tiến tới 5.000 USD/ounce trong năm nay, dù sẽ xen kẽ những đợt điều chỉnh mạnh.

Vàng trong nước: Giá vàng miếng SJC và vàng nhẫn cơ bản ổn định trong sáng 17/01, neo ở ngưỡng cao kỷ lục, với vàng SJC duy trì quanh 160,8–162,8 triệu đồng/lượng. Biên độ chênh lệch mua – bán vẫn duy trì quanh 2 triệu đồng/lượng, làm gia tăng rủi ro ngắn hạn cho người mua ở vùng đỉnh.

Cảnh báo về vàng (Goldman Sachs): Việc nhà đầu tư ồ ạt tìm đến vàng để đa dạng hóa danh mục có thể là một sai lầm, do lịch sử cho thấy vàng từng trải qua những giai đoạn điều chỉnh rất mạnh và kéo dài, với mức sụt giảm tối đa có thời điểm lên tới 70%.

Bạc

Bạc thế giới: Giá bạc giao ngay giảm 3,6% xuống 89 USD/ounce trong phiên 16/01 do chốt lời và căng thẳng địa chính trị hạ nhiệt. Tuy nhiên, kim loại này vẫn hướng tới mức tăng hơn 12% trong cả tuần, sau khi lập đỉnh lịch sử 93,57 USD/ounce trong phiên trước. JPMorgan cảnh báo giá bạc dễ đối mặt với một đợt điều chỉnh mạnh do các rủi ro gia tăng từ nguồn cung nới lỏng, dòng vốn rút khỏi các quỹ ETF, nhu cầu công nghiệp suy yếu và việc Trung Quốc siết chặt các quy định giao dịch.

Bạc trong nước: Ghi nhận diễn biến tích cực trong ngày 17/01, đồng loạt tăng giá, được thúc đẩy bởi kỳ vọng Fed sẽ nới lỏng chính sách tiền tệ trong bối cảnh lạm phát hạ nhiệt.

Dầu

Giá dầu thế giới: Giá dầu Brent tăng 0,58% lên 64,13 USD/thùng và dầu WTI tăng 0,42% lên 59,44 USD/thùng trong phiên 16/01, do hoạt động mua vào trước kỳ nghỉ lễ dài tại Mỹ và những lo ngại địa chính trị liên quan đến Iran vẫn hiện hữu. Trước đó, giá dầu đã giảm hơn 4% trong phiên 15/01 sau khi Tổng thống Trump cho biết chiến dịch trấn áp người biểu tình của Tehran đang dịu lại. Thị trường vẫn lo ngại về khả năng Iran phong tỏa eo biển Hormuz.

Dự báo dầu: Các nhà phân tích dự báo nguồn cung dầu sẽ tăng trong năm nay, tạo ra mức trần đối với phần bù rủi ro địa chính trị trong giá dầu, với Brent nhiều khả năng dao động trong vùng 57-67 USD/thùng.

Giá xăng dầu trong nước: Giá bán lẻ xăng dầu trong nước (trừ dầu mazut) đã được điều chỉnh tăng theo kỳ điều hành gần nhất, phản ánh diễn biến giằng co của thị trường năng lượng toàn cầu.

Tỷ giá USD

Tỷ giá USD thế giới: Chỉ số US Dollar Index (DXY) đo lường biến động đồng USD với 6 đồng tiền chủ chốt tăng 0,22% lên 99,35 điểm trong ngày 16/01, đạt mức cao nhất trong 6 tuần và hướng tới tuần tăng thứ ba liên tiếp. Đà phục hồi của đồng bạc xanh được hỗ trợ bởi số liệu kinh tế tích cực của Mỹ.

Tỷ giá USD/VND trong nước: Tỷ giá trung tâm được Ngân hàng Nhà nước công bố ở mức 25.131 đồng/USD vào ngày 16/01 và 17/01, giảm 4 đồng so với phiên trước đó. Tại các ngân hàng thương mại, tỷ giá USD giảm nhẹ trong ngày 16/01 và 17/01. Tuy nhiên, trên thị trường tự do (“chợ đen”), tỷ giá USD tăng 350 đồng ở cả hai chiều trong ngày 16/01, giao dịch quanh mốc 26.250 VND/USD (mua vào) - 26.300 VND/USD (bán ra), sau đó giảm mạnh 109 đồng ở cả hai chiều vào ngày 17/01, giao dịch quanh mốc 26.600 - 26.720 đồng/USD.

VII. Chiến Lược Đầu Tư [Week Ahead]

![]() Tìm thêm & Cập nhật

Tìm thêm & Cập nhật

Nhận định xu hướng: Thị trường dự kiến tiếp tục diễn biến giằng co và phân hóa trong tuần tới. Áp lực chốt lời tại vùng đỉnh lịch sử vẫn hiện hữu, nhưng dòng tiền nội vẫn tham gia tích cực và có sự luân chuyển linh hoạt giữa các nhóm ngành.

Hành động: Nhà đầu tư nên duy trì tâm lý thận trọng, ưu tiên quản trị rủi ro. Có thể xem xét giải ngân chọn lọc vào các nhóm ngành có triển vọng tăng trưởng rõ ràng và chưa tăng quá nóng, hoặc các cổ phiếu có câu chuyện riêng, đồng thời theo dõi sát diễn biến dòng tiền khối ngoại.

Key Risks: Lực bán ròng mạnh của khối ngoại, áp lực chốt lời tại vùng đỉnh lịch sử, diễn biến “xanh vỏ đỏ lòng” (phân hóa), các thông tin vĩ mô toàn cầu (đặc biệt là chính sách của Fed) và rủi ro lãi suất/thanh khoản trong ngành ngân hàng.

Ghi chú:

Báo cáo được tổng hợp tự động lúc 09:12 17/01/2026.

Thông tin chỉ mang tính chất tham khảo, không phải khuyến nghị đầu tư…