PAN mua mới được không ạ

Với TTA thì Team Vẽ Tranh Tím có góc nhìn khách quan về FA+TA như sau:

1. Về câu chuyện cơ bản của TTA

Điểm lại câu chuyện kinh doanh, quý gần nhất TTA ghi nhận doanh thu đạt 172,56 tỷ đồng, lợi nhuận sau thuế đạt 25,45 tỷ đồng, lần lượt bằng 95,5% và 100,6% so với cùng kỳ. Trong đó, biên lợi nhuận gộp cải thiện từ 50,5% lên 51,2%.

Luỹ kế trong năm 2021, công ty ghi nhận doanh thu đạt 661,35 tỷ đồng và lợi nhuận sau thuế đạt 131,24 tỷ đồng, lần lượt tăng 33,4% và 1,6% so với cùng kỳ.

Điểm đáng chú ý về nội lực doanh nghiệp này là tài sản dở dang dài hạn TTA giảm do Nhà máy điện mặt trời hồ Núi Một 1 đã đủ điều kiện vận hành và chuyển từ xây dựng cơ bản dở dang sang tài sản cố định.

2. Về bức tranh TA của TTA

Vận động của TTA đang trong nỗ lực hồi phục từ đáy gần nhất. Xu hướng lớn là downtrend. Để duy trì được nhịp hồi và bức phá “từ đống tro tàn”, TTA cần vượt thành công mốc kháng cự 17x và xa hơn là 20x. Hỗ trợ mạnh quanh mốc 15x.

Để nhận được tin tức quan trọng về TTCK thế giới hay TTCK VN hoặc được chia sẻ cơ hội đầu tư, anh chị có thể đồng hành cùng Team Vẽ Tranh Tím.

Team Vẽ Tranh Tím luôn đồng hành cùng Nhà Đầu Tư trong từng bước đặt lệnh:

Tham gia Cộng Đồng NĐT Vẽ Tranh Tím: https://bit.ly/ve-tranh-tim-co-phieu-■■■■■■■■

Tham gia Cộng Đồng NĐT Vẽ Tranh Tím: https://bit.ly/ve-tranh-tim-co-phieu-■■■■■■■■

Theo dõi FanPage Vẽ Tranh Tím: https://bit.ly/ve-tranh-tim-co-phieu-fanpage

Theo dõi FanPage Vẽ Tranh Tím: https://bit.ly/ve-tranh-tim-co-phieu-fanpage

Theo dõi Nhận định thị trường và Chia sẻ kiến thức kinh nghiệm đầu tư: https://bit.ly/ve-tranh-tim-co-phieu-youtube

Theo dõi Nhận định thị trường và Chia sẻ kiến thức kinh nghiệm đầu tư: https://bit.ly/ve-tranh-tim-co-phieu-youtube

Đừng quên Theo Đuôi Vẽ Tranh Tím để nhận được tin tức và khuyến nghị đầu tư sớm nhất thị trường: https://bit.ly/ve-tranh-tim-co-phieu-website

Đừng quên Theo Đuôi Vẽ Tranh Tím để nhận được tin tức và khuyến nghị đầu tư sớm nhất thị trường: https://bit.ly/ve-tranh-tim-co-phieu-website

team cho mình xin nhận định PLX, VRE nhé.

1. Về câu chuyện cơ bản của VRE: Kỳ vọng hồi phục sau đại dịch

KQKD Q4/21: Phục hồi từ Q3/21 **. Doanh thu giảm 58% svck (+74% so với quý trước) do:

(1) DT cho thuê giảm 46% svck, nhưng tăng 22% so với quý trước lên 891 tỷ đồng

(2) DT từ chuyển nhượng BĐS giảm 72% svck xuống 436 tỷ đồng (gấp 20 lần so với quý trước) khi VRE chỉ bàn giao 104 căn so với 226 căn Q4/20 (5 căn trong Q3/21).

VRE ghi nhận lợi nhuận ròng 122 tỷ đồng (-87% svck, gấp 5,1 lần so với quý trước). Trong năm 2021, DT và LN ròng giảm 29%/45% svck xuống còn 5.891/1.314 tỷ đồng.

Người tiêu dùng đang quay trở lại các trung tâm mua sắm.Theo dữ liệu từ VRE và Google mobile, sự phục hồi của lượng khách tới các trung tâm thương mại Vincom đạt khoảng 80% so với trước Covid vào T12/21 và dự kiến sẽ đạt mức như trước Covid vào T1/22, trước kỳ nghỉ Tết. Đây là dấu hiệu tích cực cho sự phục hồi nhanh chóng của thị trường bán lẻ Việt Nam nhờ vào tỷ lệ tiêm chủng vắc-xin cao. VRE tiếp tục tung ra các gói hỗ trợ cho những khách thuê bị ảnh hưởng bởi dịch Covid-19 trong năm 2022 để giúp khách thuê khôi phục hoạt động kinh doanh với giá trị gói hỗ trợ ước tính bằng với năm 2020 là khoảng 865 tỷ đồng.

Triển vọng khi: sự phục hồi mạnh mẽ của ngành bán lẻ Việt Nam sau đại dịch giúp chúng tôi tăng giá thuê tăng thêm 1,0 điểm % mỗi năm từ 2026 trở đi

Tiềm năng tăng giá đến từ tốc độ mở mới trung tâm thương mại hoặc bán lẻ phục hồi nhanh hơn dự kiến, dẫn đến tăng trưởng mạnh mẽ trong kinh doanh cho thuê và có thể chuyển nhượng trung tâm thương mại với giá trị cao.

Nội lực của VRE là nhà phát triển bất động sản bán lẻ lớn nhất Việt Nam với tổng diện tích sàn 1,7 triệu m2 vào Q4/21, sẽ có mức tăng trưởng mạnh mẽ nhờ vào tăng trưởng của ngành bán lẻ hiện đại và gia tăng thu nhập của người dân trong dài hạn.

Tham khảo định giá gần nhất của các CTCK về VRE, mức giá hiện tại là mức giá hấp dẫn cho NĐT trong năm 2022 ở cổ phiếu này

Xu hướng dòng tiền ở VRE những tuần gần đây:

2. Về bức tranh TA của VRE

Giá hiện tại của VRE quanh mốc 31x, chủ yếu vẫn trong giai đoạn tích lũy kéo dài hơn 1 năm qua. Nền giá khá vững chắc hỗ trợ ở bên dưới. Gần đây có sự gia tăng về mặt khối lượng là điều đáng để quan sát. Kỳ vọng sẽ hình thành mẫu hình thu hẹp độ biến động và là nơi tích sản cổ phiếu cho nhà đầu tư, sẽ xác nhận trở thành bức tranh tím năm 2022 khi vượt thành công vùng giá 36.

Target theo TA quanh mốc 36.75. Tuy nhiên luôn cần chuẩn bị chiến lược xử lý cho mọi tình huống, hỗ trợ mạnh quanh mốc 30.04 và xa hơn là mốc 28.07. Anh Chị cũng có thể dùng MA50 ngày làm chỉ báo trong trung - dài hạn. Giá hiện tại bằng với giá IPO.

Khi câu chuyện cơ bản là có, triển vọng là còn thì chúng ta chỉ cần kiên nhẫn chờ thêm yếu tố dòng tiền thông minh ủng hộ. Hãy nhìn trung và dài hạn hơn cho cổ phiếu này.

Chi tiết cần thêm thông tin về VRE hay bất cứ cổ phiếu nào, anh chị cứ để lại bình luận Team Vẽ Tranh Tím sẽ hỗ trợ hoặc nhắn tin trực tiếp cho Team nhé!!

Team nhận định về BCG được không ạ ? Thank team !

Như màu TÍM chủ đạo, Team Vẽ Tranh Tím có phân tích chi tiết tại đây >> Xem thêm về TPB

1. Câu chuyện cơ bản của TPB

Có thể nói 2021 là năm khởi sắc của TPB và điều đó đã phần nào phản ánh ở câu chuyện kinh doanh và thể hiện. TPB ghi nhận lợi nhuận sau thuế Q4/2021 đạt 1.315 tỷ đồng (+20,5%). Lợi nhuận ròng năm 2021 đạt 4.832 tỷ đồng (+37,7%)

Tỷ lệ vốn và khả năng thanh khoản hỗ trợ triển vọng thu nhập lãi0. Sau khi huy động vốn thành công thông qua cả phát hành riêng lẻ và chia cổ tức cổ phiếu, hệ số CAR cuối năm 2021 của TPB (Basel II) tăng mạnh lên mức 13,6% - cao hơn nhiều so với quy định 8% và là thuộc nhóm cao nhất trong hệ thống, giúp TPB ở vị thế cạnh tranh để duy trì tốc độ tăng trưởng tín dụng ở quỹ đạo nhanh chóng.

Cơ sở khách hàng tăng tốt nhờ lợi thế đi đầu trong ngân hàng số **Đứng đầu lĩnh vực ngân hàng số với số lượng khách hàng cá nhân tăng ấn tượng 34,6% YoY lên 4,73 triệu. Vốn bền vững hơn so với nhóm khách hàng doanh nghiệp, nhiều cơ hội bán chéo hơn, tạo ra tăng trưởng thu nhập ngoài lãi.

Việc huy động vốn thông qua phát hành riêng lẻ vào quý 3/2021 của TPB hỗ trợ tăng trưởng tín dụng mạnh mẽ trong những năm tới.

Tham khảo thêm định giá của các CTCK về TPB:

Xu hướng dòng tiền gần đây ở TPB:

2. Về bức tranh TA của TPB

Xu hướng chính của TPB vẫn là xu hướng tăng, luôn bám theo đường MA50 và vận động hướng lên. Hiện đang có một nhịp tích lũy sideway, biên độ giao động với hỗ trợ mạnh quanh vùng 37x và kháng cự vùng 43x. “Bóc tách” kỹ hơn sẽ thấy những cây nến đỏ đi kèm khối lượng thấp hơn so với những cây nến xanh với khối lượng cao.

TPB dù “nhỏ” nhung có võ, xứng đáng là leader thuộc nhóm ngành ngân hàng và liên tục bứt phá tạo đỉnh cao mới so với các cổ phiếu cùng ngành.

Hiện tại TPB đang ở nền giá trên cao, nếu có vị thế trước đó thì mình ưu tiên nắm giữ, có thể mở mới khi vượt thành công kháng cự 43x.

Chi tiết cần thêm thông tin về TPB hay bất cứ cổ phiếu nào, anh chị cứ để lại bình luận Team Vẽ Tranh Tím sẽ hỗ trợ hoặc nhắn tin trực tiếp cho Team nhé!!

TNG vào dc ko ad

1. Về câu chuyện cơ bản của SCR

Quý gần nhất thì SCR ghi nhận doanh thu thuần giảm 81% xuống 109 tỷ đồng, doanh thu từ chuyển nhượng quyền sử dụng đất, bất động sản giảm từ 515 tỷ đồng xuống 58 tỷ đồng.

Nhờ vào việc bàn giao ghi nhận các dự án có biên lợi nhuận tốt như Carillon 7, lợi nhuận cả năm 2021 tăng 18% lên 242 tỷ đồng. Các điểm đáng chú ý năm qua: mua thêm 11% vốn tại Đầu tư Xây dựng Long An – Idico (đơn vị có quỹ đất hơn 130ha tại Long An), qua đó nâng tỷ lệ sở hữu lên 40,62%; hợp tác phát triển dự án mới tại Biên Hoà, Đồng Nai với quy mô 160ha thông qua việc nhận chuyển nhượng 20% cổ phần Công ty Phước Tân…

Câu chuyện 2022 của SCR được kỳ vọng sau khi hoàn thiện thành công pháp lý các dự án Panomax River Villa, Charmington Tân Sơn Nhất, Charmington Dragonic….

Có thể thấy gần đây NĐT cá nhân khá là hứng thú ở CP SCR này, tổ chức trong nước thì chủ yếu bán ròng, còn nước ngoài thì đan xen.

Nếu đã có ý định giải ngân ở SCR thì đừng quên bỏ qua đánh giá các dử án bất động sản dở dang của doanh nghiệp

2. Về bức tranh TA của SCR

“Cổ chạy theo ngành”, sau cơn sóng BĐS 2 quý cuối năm 2021, SCR trong đà tăng mạnh và hiện tại đang bước vào nhịp điều chỉnh đi ngang tìm vùng cân bằng. Đây là điều cần thiết, vì chẳng có gì tăng mãi mà không nghỉ.

Kỳ vọng SCR sẽ hình thành mẫu hình thu hẹp độ biến động, Hỗ trợ mạnh quanh mốc 21x và kháng cự mạnh gần nhất quanh mốc 26x, bước vào xu hướng tăng khi vượt thành công vùng 24x.

Sẽ cần thêm thời gian tính bằng quý, tháng để SCR nạp lại nội lực để chuẩn bị cho xu hướng tăng tiếp theo. Chúng ta chỉ cần kiên nhân cho đến khi thời cơ tới và cơn sóng BĐS sẽ đón những NĐT “lên tàu”.

Chi tiết cần thêm thông tin về SCR hay bất cứ cổ phiếu nào, anh chị cứ để lại bình luận Team Vẽ Tranh Tím sẽ hỗ trợ hoặc nhắn tin trực tiếp cho Team nhé!!

DGC mua mới đc chưa a?

Team này chăm rep quá, miệt mài ko nghỉ, có room ■■■■ ko cho tham gia ủng hộ

Tham gia rồi, oki đấy, theo được sóng thủy sản VHC ngon, DXG với KBC, GEX nữa

Cách thức đăng ký theo như thế nào bạn?

Thấy Team Kn DXG, giờ vào mới đc ko v? Nay topic có vẻ hot nhỉ?

Team này rep khách quan quá, cụ thể điểm mua bán và bao nhiêu luôn đi, tư vấn cho em về mã FRT với nào, mua mới nha

MBB thì nên gom bây giờ

Với DRI thì Team Vẽ Tranh Tím có góc nhìn FA+TA như sau:

1. Câu chuyện cơ bản của DRI

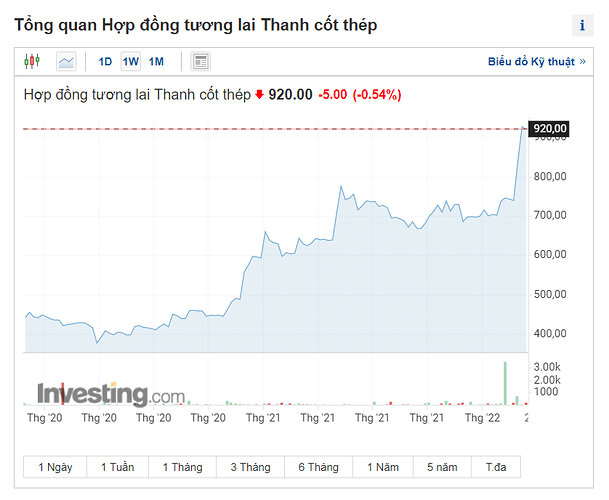

Câu chuyện của DRI đến từ kỳ vọng hưởng lợi khi giá cao su tăng mạnh. Chart giá cao su thế giới có nhịp điều chỉnh nhưng vẫn trong xu hướng chính là tăng với đáy sau cao hơn đáy trước, đỉnh sau cao hơn đỉnh trước. Nguyên nhân chủ yếu đến từ sự tăng cao của giá dầu thế giới, khiến giá cao su nhân tạo được sản xuất từ chế phẩm dầu mỏ tăng theo, giá cao su tự nhiên cũng tăng.

Bên cạnh đó là câu chuyện nhu cầu gia tăng sau khi các nền kinh tế lớn đều đang nỗ lực phục hồi sản xuất. Hiệp hội Các nước sản xuất cao su tự nhiên (ANRPC) ước tính sản lượng cao su toàn cầu năm 2022 đạt khoảng 14,6 triệu tấn, tiêu thụ ở mức 14,4 triệu tấn.

Theo báo cáo kết quả sản xuất, kinh doanh tháng 1/2022. DRI xuất khẩu 930,72 tấn mủ thành phẩm với giá bán bình quân 1.763,87 USD/tấn, kim ngạch xuất khẩu đạt 1,64 triệu USD, doanh thu lũy kế tháng đầu năm của Công ty đạt 2,167 triệu USD, tăng 108% so với cùng kỳ năm 2021.

Kỳ vọng về số lượng hợp đồng được ký kết. Được biết DRI đã ký hợp đồng xuất khẩu 614,4 tấn với đơn giá bình quân 1.842,67 USD/tấn, tăng 106% về sản lượng so với hợp đồng ký được trong tháng 1/2021, trong khi về đơn giá, mức tăng là 11,74%

Về nội lực doanh nghiệp: Việc sản xuất và tiêu thụ sản phẩm của DRI chủ yếu thực hiện tại công ty con do Công ty đầu tư 100% vốn là Công ty TNHH Cao su Đắk Lắk tại Lào, đang quản lý 8.810 ha cao su, trong đó 8.341 ha đã đưa vào khai thác; 498,64 ha điều và 17,65 ha bạch đàn, 1 nhà máy chế biến mủ công suất 18.000 tấn/năm.

2. Về chart TA của DRI

Xu hướng chính của DRI là xu hướng tăng, hiện đang test lại đỉnh cao cũ quanh 19x. Có một nhịp tăng trước đó, và có nhịp chỉnh hơn 15%, hiện đang tìm vùng cân bằng tại đây, xây nền tích lũy. Nếu DRI tiếp tục được hưởng lợi từ giá cao su thế giới, chart TA break thành công đỉnh cao cũ 22x thì xu hướng tăng sẽ được tiếp tục duy trì.

Thanh khoản gần đây đột biến là yếu tố tích cực cho DRI. Là một nhịp chỉnh cần thiết để tích lũy. Hỗ trợ mạnh quanh mốc 17x và target gần nhất quanh mốc 23x.

Chi tiết cần thêm thông tin về DRI hay bất cứ cổ phiếu nào, anh chị cứ để lại bình luận Team Vẽ Tranh Tím sẽ hỗ trợ hoặc nhắn tin trực tiếp cho Team nhé!!

1. Về câu chuyện cơ bản của NKG

NKG kết thúc năm 2021 với doanh thu thuần đạt 28.173 tỷ đồng, tăng 2,4 lần so với năm 2020. Trong đó, doanh thu xuất khẩu chiếm 68%, tương đương hơn 19.200 tỷ đồng, còn lại là doanh thu nội địa. Lãi gộp của Công ty ghi nhận gần 4.270 tỷ đồng, gấp gần 5 lần. Biên lãi gộp tăng từ 7,5% lên hơn 15%. Một điểm sáng khác của NKG là doanh thu tài chính tăng mạnh lên hơn 199 tỷ đồng, gấp 2,2 lần so với năm trước.

Ghi nhận thời điểm đó, hàng tồn kho của NKG chiếm hơn một nửa tổng tài sản với gần 8.702 tỷ đồng, gấp 3,7 lần cuối năm trước. NKG đã lập dự phòng hơn 420 tỷ đồng cho nguyên, vật liệu tồn kho chỉ trong 2 quý cuối năm.

Nhu cầu tiêu thụ thép tại các thị trường EU và Bắc Mỹ sẽ tiếp tục cao do các nước này đều có kế

hoạch đầu tư nâng cấp cơ sở hạ tầng quy mô lớn. Thêm yếu tốt thiên thời khi xung đột Nga – Ucraina có thể làm gián đoán nguồn cung thép tại EU trong khi Nga là nước xuất khẩu Thép thuộc dạng TOP thế giới.

Năm 2020-2021 nước nào cũng bị ảnh hưởng bởi đại dịch. Nên năm 2022 kỳ vọng là năm của đầu tư công. Không chỉ ở Việt Nam mà cụ thể là Hoa Kỳ dự kiến đầu tư 2.2 nghìn tỷ USD từ nay đến năm 2030. EU cũng lên tới 750 tỷ EUR. Cầu thép sẽ tăng.

Nhắc đến NKG thì nhắc đến xuất khẩu Thép. NKG nằm trong top 2 nhà xuất khẩu tôn mạ lớn nhất

của Việt Nam (sau Hoa Sen) và có sự gia tăng thị phần trong năm 2021 (thị phần NKG tăng 3%, trong khi thị phần của Hoa Sen giảm 7%). NKG cũng có kế hoạch nâng công suất tôn mạ từ 1 triệu tấn/năm lên 1.3 triệu tấn/năm dự kiến hoàn thành trong Q2/2022.

NKG cho biết đã nhận đủ đơn hàng xuất khẩu đến hết tháng 5/2022.

Nhóm Thép thì chủ yếu khai thác câu chuyện hàng tồn kho. Ở NKG thì đã tích trữ lượng lớn hàng tồn kho ở mức giá thép cao trong 6 tháng cuối năm 2021.

Sẽ cần thêm thời gian và nhiều yếu tố xúc tác với NKG trong thời gian tới để tạo nên một năm hoàng kim về tăng trưởng đột biến doanh thu - lợi nhuận như năm 2021 vừa qua. Các chính sách khuyến khích đầu tư nêu trên sẽ tạo động lực cho nhóm này.

Tính từ đâu năm đến giờ thì NKG là một trong những CP được khối ngoại gom ròng nhiều nhất:

Và tham khảo thêm định giá của các CTCK về NKG:

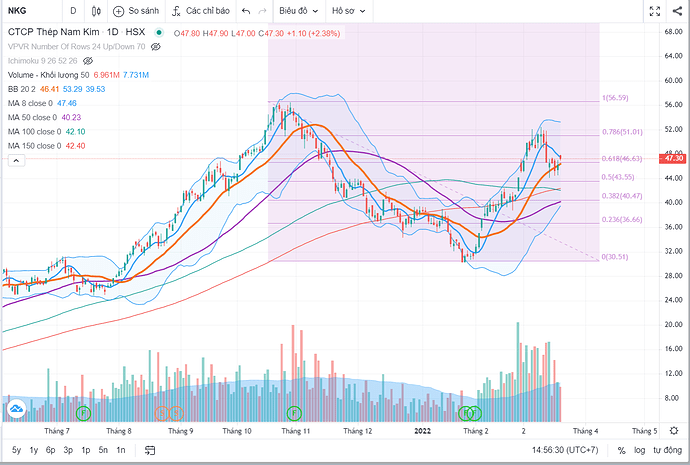

2. Về bức tranh TA của NKG

Gần đây thì NKG hay nhóm Thép, cũng như nhóm Phân đạm, Dầu, Cảng… có nhịp tăng mạnh theo biến động của giá hàng hóa thế giới. Tuần rồi thì cũng có phiên chốt lời hàng loạt. Hiện tại bức trang TA của NKG vẫn đang trong quá trình hồi phục sau nhịp điều chỉnh trung hạn. Sự đột biến ở yếu tố thanh khoản là dấu hiệu tích cực cho cổ phiếu này.

Kháng cự mạnh quanh mốc 51x và xa hơn là 56x. Cung trên đầu và áp lực chốt lời khá nhiều, nếu NKG vượt thành công những mốc kháng cự này thì xu hướng uptrend được xác nhận và tiếp tục được duy trì. Hỗ trợ mạnh quanh mốc 43x. Khả năng sẽ tiếp tục đi ngang tích lũy cân bằng quanh mốc 46x hiện tại trước khi một xu hướng được xác nhận rõ ràng.

Chi tiết cần thêm thông tin về NKG hay bất cứ cổ phiếu nào, anh chị cứ để lại bình luận Team Vẽ Tranh Tím sẽ hỗ trợ hoặc nhắn tin trực tiếp cho Team nhé!!