Nhờ bác Cường xem giúp em Cổ phiếu TV2 chiều giữ được ko ạ? Em này có triển vọng gì về dài hạn không ạ,

Em lỡ đu đọt giá 68 ạ.

Cảm ơn bác!

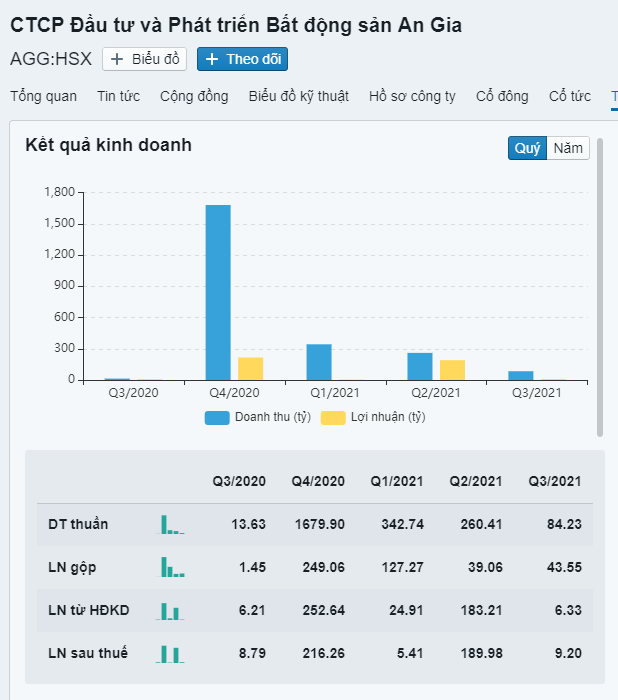

1. Về câu chuyện cơ bản của AGG

Quý 3/2021, AGG ghi nhận doanh thu thuần gấp 6 lần cùng kỳ khi đạt hơn 84 tỷ đồng, chủ yếu từ bán và cho thuê căn hộ. Biên lãi gộp tăng mạnh từ 12,2% ở cùng kỳ lên 107%.

Tuy nhiên so với những quy trước đó, doanh thu và lợi nhuận này thực sự không đang kể nếu không nói là giảm đà tăng. Câu chuyện tăng trưởng thực sự là một thử thách lớn với AGG trong thời điểm hiện tại.

2. Về bức tranh TA của AGG

AGG đang trong nhịp sideway trong xu hướng tăng trước đó. Ghi nhận sự sụt giảm trong thanh khoản. Biên độ dao động cũng thu hẹp dần. Như nhiều CP BĐS midcap khác, AGG cũng có sự phân kỳ về SRI và đang vận động dưới các đường MA. Hỗ trợ cứng ở vùng 41. Chinh phục kháng cự 50 với vol lớn thì có thể kỳ vọng lấy lại xu hướng trước đó. Nhưng để đi được lâu và xa thì thực sự AGG cần tìm lại khu vực cân bằng của mình để “xây dựng một nền nóng thật vững và cứng” trước đi bay cao.

HAH về dài hạn ổn không ad ơi

Em cám ơn team ạ. Em chờ Hbc tiến lên 3x.

Cho c hoi PNJ. Tks Team

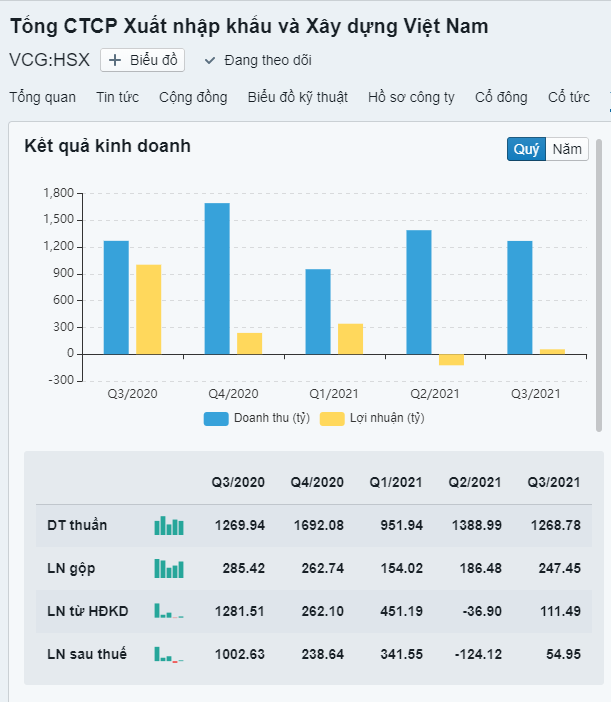

1. Về câu chuyện cơ bản của VCG

Câu chuyện cơ bản thì gần đây nhất Vinaconex bán hoàn tất 3,08 triệu cổ phiếu quỹ thu về hơn 147,3 tỷ đồng. Trong quý 3 năm nay thì doanh thu thuần của doanh nghiệp không thay đổi đáng kể so với cùng kỳ ở mức 1.268,8 tỷ đồng.

Tuy nhiên, lợi nhuận sau thuế giảm 89,5% xuống còn 109 tỷ đồng, nguyên nhân do quý III/2020, Công ty có thu được lợi nhuận cao từ việc chuyển nhượng khoản vốn đầu tư tại công ty liên doanh TNHH phát triển đô thị mới An Khánh.

Lũy kế 9 tháng đầu năm, Vinaconex ghi nhận doanh thu 3.610 tỷ đồng, lợi nhuận sau thuế đạt 357,7 tỷ đồng. Nhờ quản lý chi phí hiệu quả hơn, biên lợi nhuận gộp của doanh nghiệp cải thiện lên mức 16% so với mức 15% trong cùng kỳ năm trước.

Tính đến cuối quý III, tổng tài sản của Vinaconex đạt 30.840 tỷ đồng, tăng 57% so với hồi đầu năm. Bên cạnh đó, hoạt động đầu tư của doanh nghiệp cũng được đẩy mạnh khi khoản mục đầu tư tài chính ngắn hạn tăng 74% so với hồi đầu năm lên mức 2.699 tỷ đồng.

2. Về bức tranh TA của VCG

VCG có một nhịp chỉnh khá sau khi break đỉnh và thiết lập đỉnh cao nhất trong 1 năm qua. Nhìn chung vẫn trong xu hướng sideway và đang tạo điểm cân bằng. RSI cho tín hiệu phân kỳ báo trước nhịp điều chỉnh trước đó. Tuy nhiên thì VCG vẫn giữ được đường Ma50 ngày và vận động trong BB. Kháng cự mạnh ở vùng 48x, break vùng cản này với vol lớn có thể xuất hiện một nhịp tăng mới. Thanh khoản gần đầy dồi dào phần nào ủng hộ xu hướng mới của VCG.

1. Về câu chuyện cơ bản của QNS

Về câu chuyện FA, P/E dự phóng 2022 hiện tại của QNS là 10,9 lần hiện là khá phù hợp do đóng góp lợi nhuận ròng đáng kể (26% dự phóng vào năm 2022) từ HĐKD đường mang tính chu kỳ có biên lợi nhuận cao bất thường trong khi mảng kinh doanh sữa đậu nành có triển vọng tăng trưởng trung bình.

Nhà máy đường tinh luyện mới bắt đầu đi vào hoạt động vào cuối năm 2021, dự báo sữa đậu nành cao hơn và số dư tiền ròng lớn hơn.

Mức tăng trưởng EPS 15% năm 2022 kỳ được được dẫn dắt bởi lợi nhuận từ sữa đậu nành (+16% YoY) nhờ tiêu thụ trong nước hơn và chi phí đầu vào thấp hơn. QNS được kỳ vọng bởi sản lượng đường sẽ tăng nhờ sản lượng mía cao hơn trong bối cảnh thời tiết thuận lợi hơn (lượng mưa cải thiện).

Giá đường cao hiện tại và điều kiện thời tiết được cải thiện sẽ thúc đẩy nguồn cung đường trong nước bên cạnh rủi ro về đường nhập lậu từ Thái Lan ủng hộ cho QNS.

2. Về bức tranh TA của QNS

Bức tranh TA của QNS khá đẹp với xu hướng tăng là chủ yếu, đang tích lũy tại vùng đỉnh so đoạn đường “leo núi” khá dàu trước đó. Hiện tại QNS vẫn vận động trong BB và đang retest vùng hỗ trợ 48x với kháng cự mạnh ở vùng 56x. RSI cho tín hiệu báo hiệu cần một nhịp chỉnh trước đó. QNS có lẽ cần tìm lại điểm cân bằng, break đỉnh với khối lượng lớn để tiếp tục duy trì đà tăng mạnh. Tuy nhiên, cũng ở vùng giá cao, nên dư địa vẫn là một dấu chấm hỏi bỏ ngỏ với NĐT.

Chiến lược chi tiết với vị thế của anh chị thì có thể trao đổi thêm với team bằng cách nhắn tin nhé!!!

1. Về câu chuyện cơ bản của MSB

MSB là một trong số ít ngân hàng có thu nhập lãi ròng (NII) trong Q3/2021 tăng so với quý trước (+24% so với cùng kỳ và +10% so với quý trước). Trong bối cảnh giãn cách xã hội kéo dài, các ngân hàng hầu như có mức tăng trưởng tín dụng thấp và lợi suất cho vay trung bình giảm.

Ngược lại, MSB có mức tăng trưởng tín dụng mạnh mẽ là +6,4% so với quý trước (+17% so với đầu năm), với lợi suất tài sản sinh lãi (IEA) và NIM lần lượt tăng 21 bps và 25 bps lên 6,43% và 3,89%. Điều này tốt hơn kỳ vọng, mặc dù hệ số LDR và nguồn vốn ngắn hạn vẫn được giữ ở mức thấp lần lượt là 65% và 17%. Nhờ

- Mở rộng cho vay đối với các khách hàng SME

- Thu nhập ròng ngoài lãi (Non-NII) tăng trưởng mạnh

- Hệ số CIR biến động mạnh giữa các quý như thường lệ, nhưng đang có xu hướng cải thiện

- Các chỉ số tín dụng cần được cải thiện

Điểm đáng chú ý với MSB là câu chuyện thoái vốn 100% cổ phần khỏi FCCom. MSB đang tiến hành thoái 100% cổ phần tại FCCom. Theo ban lãnh đạo, tổng quy mô thương vụ sẽ không dưới 100 triệu USD. Theo đó, lợi nhuận từ việc thoái vốn này sẽ dao động trong khoảng 1,8 nghìn tỷ đồng đến 2 nghìn tỷ đồng trong năm 2022.

2. Về bức tranh TA của MSB

Đầu năm thì MSB đã uptrend khá mạnh. Thời gian gần đây vận động trong xu hướng đi ngang. Cổ chạy theo dòng nên MSB cũng là một trong những cổ phiếu đáng để quan sát nếu có sự ủng hộ từ nhóm bạn. MSB đang cố gắng tìm điểm cân bằng sau nhịp chỉnh với dấu hiệu cho thấy dòng tiền vào mạnh với nỗ lực uptrend ngắn hạn trước đó. Cổ này cũng đang giữa được được MA50, test nhanh và hồi phục trở lại, vận động trong BB.

Ngắn hạn thì có thể chưa khả quan trong thời điểm hiện giờ. Nhưng nếu trung và dài hạn và tin vào triển vọng của nhóm ngành ngân hàng hay MSB thì anh có thể liên hệ team để trao đổi thêm nhé!!!

cho chị hỏi DCM ad Cường ơi

TV2 cũng là một cổ phiếu nằm trong danh mục của Team và được khuyến nghị mở mua ở vùng giá 47. Điểm qua câu chuyện cơ bản và bức tranh TA của TV2:

1. Về câu chuyện cơ bản của TV2

TV2 được đánh giá cao với quý 3/2021 với doanh thu 1.613 tỷ đồng, tăng 55% so với cùng kỳ. Khấu trừ giá vốn, lợi nhuận gộp tăng gần gấp đôi lên 152 tỷ đồng. Trong kỳ, các chi phí đều tăng đáng kể. Khấu trừ, TV2 lãi sau thuế 101 tỷ đồng trong quý 3/2021, tăng gấp đôi so với quý 3/2020.

Luỹ kế 9 tháng đầu năm, TV2 đạt doanh thu 3.319 tỷ đồng, tăng hơn 60% và LNST 201 tỷ đồng, tăng 39% so với 9 tháng đầu năm ngoái.

Một vài dự án nổi bật như: tổng thầu EPC tại dự án Tân Thuận – giai đoạn 1 với tổng vốn đầu tư khoảng 2.950 tỷ đồng.

2. Về bức tranh TA của TV2

Ở nền giá thứ 3 và bức tranh lớn vẫn là xu hướng tăng, TV2 đang giữ được MA50 và vận động trong BB. Trước đó ở cổ này cũng đã cho tín hiệu phân kỳ Stoch RSI và RSI báo hiệu cần một nhịp điều chỉnh. Hỗ trợ cứng vùng 60x và kháng cự vùng 68x. Gần đầy thì thanh khoản đang cho dấu hiệu cạn kiệt. Cổ phiếu này nằm trong danh mục quan sát của Team và được khuyến nghị mua ở vùng giá thấp quanh 42x.

Anh có thể quan sát thêm trước khi cơ cấu nhé. Nếu cần chiến lược cụ thể thì có thể nhắn tin cho team, anh em mình trao đổi thêm nghen!!!

A Cường cho e xin nhận định mã DIG với ạ. Thanks anh

IDI khi nào lái cho bán vậy AD

mua DPM 47 nên giữ không team

1. Về câu chuyện cơ bản của HAH

HAH đạt KQKD mạnh mẽ trong Q3/2021, với doanh thu và lợi nhuận ròng thuộc về cổ đông công ty mẹ (NPATMI) đạt 475,6 tỷ đồng (+65% so với cùng kỳ) và 92,9 tỷ đồng (gấp 4 lần cùng kỳ).

Điểm đáng chú ý là HAH đang tái cơ cấu đội tàu với thêm hai hợp đồng cho thuê tàu mới. Giá cước vận chuyển trong nước tăng đáng kể từ Q4.

HAH mới đây đã ký hợp đồng cho thuê dài hạn thêm 2 tàu từ Q4/2021, giúp đảm bảo lợi nhuận

trong 2 năm tới bất chấp các biến động về giá cước.

HAH duy trì ổn định số tàu chạy các tuyến vận tải nội địa và có thể hưởng lợi từ diễn biến giá cước thuận lợi. Cơ cấu đội tàu cân đối thể hiện sự khác biệt của HAH so với các công ty cùng ngành, thể

hiện tầm nhìn của công ty tập trung vào tăng trưởng dài hạn hơn là lợi nhuận ngắn hạn.

HAH kỳ vọng có thể duy trì tăng trưởng lợi nhuận mạnh mẽ nhờ các hợp đồng cho thuê tàu mới và diễn biến giá cước thuận lợi.

2. Về bức tranh TA của HAH

Bức tranh TA của HAH đang vận động đi ngang trong hộp darvas với xu hướng chính là tăng mạnh trước đó. Năm 2020 có thể được xem là năm của nhóm ngành cảng biển, mà điển hình là HAH. Thị trường những phiên vừa qua rung lắc khá mạnh nhưng HAH vẫn duy trì vận động trong BB và quang Ma20 cũng như Ma50 ngày. Đó là tín hiệu tích cực với HAH.

Hỗ trợ cứng của HAH ở quanh vùng 65x và kháng cự quanh vùng 76x. Nếu thị trường tiếp tục uptrend mà HAH break đỉnh với vol lớn thì ta có thể kỳ vọng “bức tranh tím” ở phía trước. Tuy nhiên cũng đã tăng mạnh trước đó và ở vùng giá cao nên dư địa ăn bằng lần vẫn còn là câu hỏi bỏ ngỏ với ngài thị trường.

Cổ phiếu tăng trưởng mà chart còn đẹp thế này thì dài hạn cũng đáng để mong chờ đấy. Tuy nhiên điểm mua đẹp và đúng thời điểm là yếu tố cần cân nhắc để tối đa hóa lợi nhuận và tối thiểu hóa rủi ro. Anh chị có thể trao đổi thêm với team nhé.

Oki em nhé. Có tin vui thì cứ báo team vui cùng.

DIG bạn tham khảo Tranh trên. Xu hướng chính vẫn là tăng, ngắn hạn điều chỉnh bởi lẽ tăng nhiều sẽ có những nhịp nghĩ ngắn hạn

Sau khi tích lũy xong và có phiên bứt phá qua mốc 70 sẽ bước vào sóng tăng giá tiếp theo

Hỗ trợ của xu hướng tăng này tương ứng vùng giá 60.5 nhé

IDI là hàng lái thì sau khi kết thúc sóng họ sẽ nhốt NĐT bằng cách không có thanh khoản

Khả năng cao là phiên mai or phiên nữa sẽ có lực cầu vào cứu, nhưng chỉ là những nhịp bull hồi thôi nhé bạn

Cp không có yếu tố cơ bản thì không nên tham gia

1. Về câu chuyện cơ bản - PNJ qua ngày giông bão?

Ngành bán lẻ trang sức dự kiến phục hồi theo hình chữ “K”. Xu hướng mua sắm trả thù trong ngắn hạn và thu nhập người dân phục hồi, cơ cấu tầng lớp trung lưu tăng lên trong dài hạn.

PNJ được kỳ vọng sẽ bứt phá trong giai đoạn tới vì:

(1) Chiến lược mở rộng thị phần nhờ tăng số lượng cửa hàng ở khu vực thành phố cấp 2 và 3

(2) Tái cơ cấu sản phẩm và tối ưu hóa chi phí

(3) Khai thác phân khúc khách hàng trẻ tiềm năng thông qua kênh bán hàng hiện đại, chiến lược marketing.

Tuy nhiên, lợi nhuận thì luôn đi kèm với rủi ro. Câu chuyện dịch bệnh tiếp tục ảnh hưởng đến sức mua trang sức. Thu nhập khả dụng phục hồi thấp hơn kì vọng.

DTT và LNST 9T/2021 lần lượt đạt 12,514 tỷ đồng (+7.3%YoY) và 577 tỷ đồng (-10.2% YoY), do diễn biến phức tạp của dịch bệnh trong Q3/2021 khiến PNJ phải tạm đóng hơn 80% tổng số cửa hàng trên toàn hệ thống theo các quy định giãn cách xã hội từ cuối tháng 7/2021.

Biên lợi nhuận gộp giảm từ 19.3% xuống còn 18.5% do thay đổi cơ cấu doanh thu vàng miếng (có biên lợi nhuận gộp thấp hơn), tăng mạnh từ mức 25.4% (9T2020) lên 26.6% trong 9T2021, đến từ nhu cầu tích trữ tài sản an toàn trước diễn biến phức tạp của dịch COVID-19.

2. Về bức tranh TA

Bức tranh lớn vẫn là Uptrend, tuy nhiên gần đây là nhịp chỉnh mạnh gãy các đường MA ngắn và MA dài. PNJ đang cố gắng tìm lại điểm cân bằng trước khi xác nhận một xu hướng mới. RSI cũng cho thấy dấu hiệu phân kỳ và thanh khoản cũng không có gì quá nổi bật. Cản lớn ở vùng 109x. Có lẽ cần một đợt break + vol lớn thì sẽ xác nhận đà tăng tiếp diễn.

Chi tiết chị cần tư vấn thì có thể liên hệ với Team nhé!!

Cho c xin info