Thị trường chứng khoán Mỹ tiếp tục được định giá quá cao trên một số biện pháp, khiến cổ phiếu tiếp tục giảm giá.

Những người chọn cổ phiếu thích thị trường giá xuống. Đột nhiên, nhiều công ty trong danh sách theo dõi của họ bắt đầu trông hấp dẫn. Nhưng bất chấp sự suy thoái kéo dài của thị trường vốn cổ phần, việc định giá – gần như bất kể bạn cắt hay chia nhỏ chúng như thế nào – vẫn tiếp tục có vẻ phong phú.

Đúng là tỷ lệ P/E của S&P đã giảm nhanh chóng trong hai năm qua, nhưng đó là từ mức đáng tiếc, và hiện tại nó mới quay trở lại mức trung bình trong dài hạn. Định giá không thể nói là rẻ một cách rõ ràng ở cấp độ chỉ số. P/E của Nasdaq cũng giảm mạnh, nhưng nó chỉ thấp hơn mức trung bình dài hạn của nó.

Lợi nhuận dài hạn là điều quan trọng đối với hầu hết các nhà đầu tư, và trên cơ sở đó, sự thất vọng có thể chờ đợi bất kỳ ai mua cổ phiếu. Biện pháp phổ biến nhất để định giá dài hạn là P/E (CAPE) được điều chỉnh theo chu kỳ. Mua chỉ số khi giá này rẻ trong lịch sử thường dẫn đến lợi nhuận trên mức trung bình 10 năm và ngược lại.

CAPE đã giảm, nhưng vẫn nằm trong top 90% của tất cả các bài đọc của nó. Điều này cũng tương tự đối với các thước đo giá trị dài hạn khác, chẳng hạn như Tobin’s Q (tỷ lệ giữa giá trị vốn hóa thị trường của một công ty và chi phí thay thế tài sản của công ty đó) và tỷ lệ giá trên doanh thu. Thước đo nổi tiếng và ưa thích của Buffet – vốn hóa thị trường của chứng khoán Mỹ so với GDP – cũng vẫn tăng.

Ngay cả khi thị trường chứng khoán giảm hơn 17% so với mức cao nhất, các biện pháp này vẫn nằm trong top 85-90% trong tất cả các bài đọc của họ. Đây là một thị trường khác xa với việc hét lên “cơ hội mua cả đời”.

Với tư cách là người chọn cổ phiếu, bạn ít quan tâm đến chỉ số trung bình, vốn có thể bị ảnh hưởng quá mức bởi định giá của một vài cổ phiếu vốn hóa lớn. Miễn là có nhiều cổ phiếu có giá trị thấp hơn để lựa chọn, bạn nên vui vẻ. Nhưng điều đó rõ ràng đã thất bại trong thị trường giá xuống này.

Thật khó để chứng minh rằng thị trường chứng khoán đã chạm đáy cho đến khi chúng ta thấy tỷ lệ P/E giảm trên diện rộng và đáng chú ý. Và cổ phiếu khó có thể giảm giá đáng kể cho đến khi chúng định giá đúng mức hai rủi ro chính: lạm phát (và do đó là lãi suất) và thu nhập.

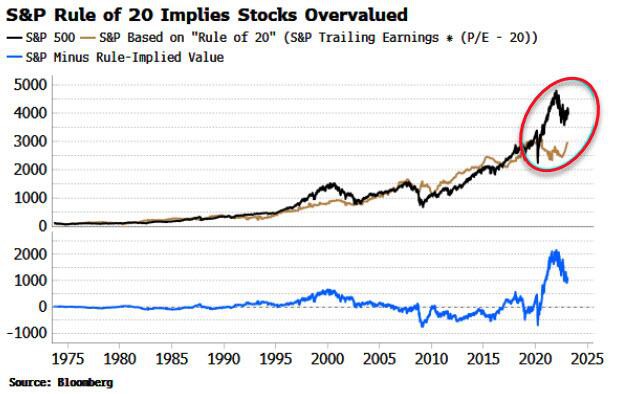

Chúng ta có thể nghĩ xem những điều này liên quan như thế nào đến giá cổ phiếu bằng cách xem “Quy tắc 20”, quy định rằng trong dài hạn, tỷ lệ P/E và tỷ lệ lạm phát phải bằng 20. Khi tổng đó lớn hơn 20, thị trường được cho là bị định giá quá cao và bị định giá thấp khi nó dưới 20.

Khi lạm phát cao, như trong những năm 1970, thu nhập danh nghĩa tăng, vì vậy P/E nên điều chỉnh thấp hơn để tính đến điều này. Ngày nay, Quy tắc 20 có nghĩa là S&P thấp hơn 25% so với giá hiện tại.

Giá trị ngụ ý đó chắc chắn sẽ giảm hơn nữa khi lạm phát bắt đầu tăng trở lại, như có vẻ như nó sẽ xảy ra, và cũng như khi thu nhập giảm. Cần nhắc lại rằng thu nhập là một chỉ số trễ và chúng sẽ chỉ bắt đầu giảm sau khi suy thoái kinh tế - điều tiếp tục có vẻ khó xảy ra, ngay cả khi mới bắt đầu vào mùa hè - đã bắt đầu.

Đây không phải là một dự báo khó đối với S&P, nhưng khi khoảng cách giữa mức quy tắc được ngụ ý và mức chỉ số thực tế lớn như hiện nay, nó cho thấy một dấu hiệu mạnh mẽ về hướng di chuyển của thị trường.

Bất chấp rủi ro từ lạm phát và suy thoái, các nhà đầu tư đang được cung cấp một khoản ký quỹ ít ỏi để nắm giữ cổ phiếu, với phần bù rủi ro vốn chủ sở hữu gần mức thấp nhất đạt được sau hậu quả của GFC.

CHI TIẾT: Chứng khoán vẫn còn chưa rẻ