DCM đã ghi nhận quý thứ 3 tăng trưởng liên tiếp về lợi nhuận nhờ vào việc giảm khấu hao từ nhà máy ure đã hết khấu hao. Như vậy liệu DCM sẽ chỉ còn 1 quý tăng trưởng nữa hay công ty sẽ có tiếp những động lực mới hỗ trợ cho việc tăng trưởng còn có thể kéo dài hơn trong tương lai? Trong bài viết này chúng ta sẽ cùng phân tích và làm rõ chi tiết về DCM trong thời gian tới sẽ ra sao?

I. Kết quả kinh doanh

Kết thúc Q2-2024 DCM ghi nhận doanh thu thuần đạt 3,863 tỷ đồng, tăng 17.4% yoy. Đáng chú ý lợi nhuận sau thuế đạt 569 tỷ đồng, tăng 82.5% yoy. (Hình 1)

Lợi nhuận sau thuế tăng trưởng được mạnh so với cùng kỳ là nhờ giá vốn giảm (do chi phí khấu hao giảm) và thêm khoản lợi nhuận khác phát sinh trong Q2-2024 với hơn 170 tỷ đồng. Theo giải trình của công ty thì khoản lợi nhuận đột biến này tới từ khoản lãi do giao dịch mua giá rẻ. (Hình 2)

Dễ hiểu hơn thì đây là khoản mà DCM đã mua công ty NPK Hàn Việt trong Q1-2024 và hoàn tất sát nhập trong Q2-2024 với giá dưới giá trị thực của công ty và khoản chênh lệch này được hạch toán vào khoản thu nhập khác như trên báo cáo tài chính. Cụ thể hơn về việc sát nhập công ty mới cũng như khấu hao giảm chúng tôi sẽ phân tích trong phần dưới.

Về tài chính, DCM luôn duy trì nền tảng tài chính vững mạnh trong các năm gần đây, cuối Q2-2024 công ty sở hữu gần 4k tỷ đồng tiền mặt và hơn 6.9k tỷ đồng tiền gửi ngân hàng. Trong khi đó tổng nợ vay của công ty chỉ ở mức gần 1,500 tỷ đồng. Điều này giúp cho công ty có nền tảng tài chính tốt và mỗi quý còn có thêm một khoản từ lãi gửi ngân hàng. Ngoài ra DCM cũng là doanh nghiệp có mức cổ tức bằng tiền khá đều đặn, gần nhất là mức trả cổ tức 30% trong 2023 và 20% trong 2024. Tính trên thị giá thì mức cổ tức này tương đương lãi khoảng 5-7%/ năm, tương đương lãi gửi ngân hàng chưa kể mức biến động giá.

II. Những động lực hỗ trợ tăng trưởng

Đây là phần chúng ta sẽ phân tích chi tiết từng mảng đã và sẽ hỗ trợ cho tăng trưởng của DCM trong thời gian qua. Chi tiết sẽ phân tích trong phần dưới nhưng về cơ bản chúng ta có thể thấy trong Q2-2024 việc giảm trích lập giúp DCM tăng khoảng 300 tỷ đồng so với cùng kỳ. Khoản thu nhập khác giúp mang lại 167 tỷ đồng so với cùng kỳ. Như vậy 2 khoản này đã giúp DCM tăng được khoảng 467 tỷ đồng so với cùng kỳ. Nếu như loại bỏ 2 khoản này ra thì chúng ta có thể thấy dù doanh thu của công ty đã tăng trở lại nhưng lợi nhuận của mảng kinh doanh cốt lõi vẫn gặp khó khăn và giảm so với cùng kỳ. Mức sụt giảm không chính xác nhưng vào khoảng 50% yoy. Chúng ta sẽ phân tích chi tiết phần dưới.

1. Nhà máy ure hết khấu hao

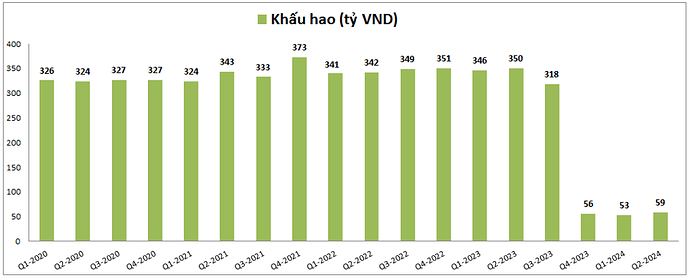

Nhờ vào việc nhà máy ure hết khấu hao từ Q4-2023 đã giúp DCM hưởng lợi khi chi phí khấu hao của công ty giảm mạnh từ Q4-2023 cho tới nay. Đây là chi tiết khoản khấu hao từng quý của DCM từ 2020 cho tới nay (Hình 3):

Như vậy chúng ta có thể thấy so với trước khi nhà máy ure hết khấu hao thì hiện tại mỗi quý DCM chỉ còn phải khấu hao hơn 50 tỷ đồng và giảm khoảng 290 tỷ đồng mỗi quý. Và điều này sẽ giúp DCM có lợi nếu so với cùng kỳ tới hết Q3-2024, tức chỉ còn 1 quý nữa là DCM được hưởng lợi từ việc khấu hao giảm và sau đó sẽ là mức nền thấp được duy trì trong các năm tới.

2. Thâu tóm và sát nhập công ty NPK Việt Hàn (KVF)

DCM đã hoàn tất thương vụ mua lại công ty phân bón Việt Hàn trong Q1-2024 và hoàn thành sát nhập trong Q2-2024. Vốn chủ KVF là 89 triệu $ bao gồm đất và 2 nhà máy của công ty. 2 nhà máy của công ty đã vận hành từ 2018. DCM đã phải chi ra 23.6 triệu $ cho thương vụ trên (17 triệu $ cho phần đất và khoảng 6.6 triệu $ cho 2 nhà máy) đây là mức giá thấp hơn nhiều so với giá trị đầu tư 33 triệu $ cho nhà máy NPK hiện tại của DCM. Chính điều này giúp cho DCM có khoản lợi nhuận đột biết ghi nhận vào bctc Q2-2024 nhờ mua được KVF với giá rẻ hơn giá trị thật trên bctc.

Tuy nhiên đổi lại DCM cũng phải nhận lại KVF trong tình trạng đang kinh doanh thua lỗ trong nhiều năm nay. Điều này khiến cho khi sát nhập vào kết quả kinh doanh hợp nhất của DCM trong Q2 làm lợi nhuận gộp sau hợp nhất giảm đi. Nhưng DCM mua lại KVF với nhiều tham vọng trong các năm tới, cụ thể là:

- DCM sẽ tăng ngay lập tức công suất sản xuất NPK lên thêm 360k tấn/ năm (công suất nhà máy NPK của DCM trước sát nhập KVF là 300k tấn/năm) qua đó giúp tăng công suất của công ty lên 120%.

- DCM sẽ tận dụng tệp khách hàng và thị trường có sẵn của KVF tại khu vực Đông Nam Bộ và miền Trung để thâm nhập vào 2 khu vực này qua đó giúp công ty mở rộng thêm thị trường cho các sản phẩm của mình bao gồm cả đạm ure. DCM dự kiến sẽ đầu tư khoảng 1,500 tỷ đồng trong năm 2024 để mở rộng cơ sở hạ tầng xung quanh các khu vực này nhằm hỗ trợ cho hoạt động kinh doanh của công ty.

- DCM sẽ tận dụng được việc nhà máy của KVF gần với cảng Hiệp Phước sẽ giúp cho công ty rút ngắn quãng đường vận chuyển, qua đó giúp mua nguyên vật liệu thuận lợi hơn, giảm chi phí logictics

- DCM có tham vọng lớn khi muốn biến sản phẩm NPK trở thành một mũi nhọn mới bên cạnh sản phẩm đạm ure. Tuy sản phẩm NPK mới chỉ được đi vào sản xuất trong 2 năm gần đây nhưng lại đang được DCM chú trọng đầu tư để mở rộng thị phần cả nội địa và xuất khẩu. trong 5 tháng đầu năm 2024 xuất khẩu NPK đã tăng mạnh 150% yoy. Thương vụ thâu tóm KVF cũng là một trong những bước đi nhằm hiện thực hóa tham vọng của DCM. Ngoài ra công ty cũng đã khởi công xây dựng nhà máy phân bón NPK Bình Định công suất 50k tấn/năm. Nhà máy được chia thành 2 giai đoạn trong đó GD1 chủ yếu để làm kho chứa phân phối sản phẩm ra khu vực miền Trung và dự kiến có thể hoạt động từ tháng 8/2024. GD2 là đầu tư sản xuất, phối trộn các loại phân bón NPK với công suất khoảng 50k tấn/năm.

- Cuối cùng là việc DCM đã tiếp nhận và vận hành KVF rất tốt sau khi sát nhập, trong tháng 4 DCM đã tiếp quản 100% KVF và chỉ sau đó 1 tháng DCM đã giúp KVF có lợi nhuận, vượt qua việc kinh doanh âm trước đó. Đây được coi là dấu hiệu rất tốt để giúp KVF không còn là gánh nặng đối với DCM sau khi sát nhập nữa mà dần đóng góp lợi nhuận lớn dần cho công ty mẹ trong thời gian tới.

Như vậy việc thâu tóm và sát nhập thêm KVF đã và sẽ giúp DCM có nhiều tiềm năng phát triển và tăng trưởng trong các quý tới.

3. Kỳ vọng chính sách luật thuế VAT 5% sẽ được thông qua

Hiện tại, thực trạng ngành phân bón tại thị trường Việt Nam đang có bất cập với chính sách thuế khi mặt hàng phân bón không thuộc diện chịu thuế giá trị gia tăng (VAT) khiến cho các doanh nghiệp trong nước không được khấu trừ đầu vào dẫn tới chi phí và giá vốn sản phẩm cao hơn và sẽ khó có thể cạnh tranh với các sản phẩm nhập khẩu từ các nước khác như Trung Quốc hay Nga dù có cùng chất lượng nhưng không thể cạnh tranh về giá bán.

DCM đang kỳ vọng luật thuế sửa đổi sẽ giúp cho các sản phẩm phân bón được đưa vào diện chịu thuế giá trị gia tăng 5% thay vì không chịu thuế như hiện tại (Nếu không thuộc diện chịu thuế thì các doanh nghiệp phân bón không được kê khai, khấu trừ thuế đầu vào như máy móc, dịch vụ, nguyên vật liệu sản xuất qua đó làm tăng thêm 5% chi phí đầu vào cho công ty). Điều này sẽ giúp các doanh nghiệp được hoàn thuế VAT 5% và qua đó giảm giá thành sản suất và có thể cạnh tranh sòng phẳng với các doanh nghiệp nước ngoài qua đó giúp công ty tăng thị phần trong nước trong các năm tới. (Hình 4)

Tuy nhiên khả năng cao phải 2025 luật thuế VAT mới có thể được áp dụng và nếu được áp dụng thì mỗi năm DCM có thể được hoàn thuế khoảng 250-270 tỷ đồng. Đây sẽ là động lực tăng trưởng mới cho DCM từ 2025 nếu được phê duyệt trong thời gian tới. Chúng ta sẽ cùng phải cập nhật thông tin này trong thời gian tới.

4. Giá bán và nhu cầu phân bón trong thời gian tới

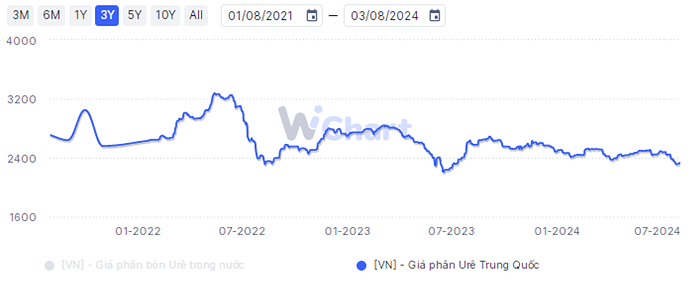

Giá Ure Trung Quốc sau khi tạo đáy vào tháng 7/2023 đã có phần hồi phục khá tốt sau đó với mức tăng khoảng 10-15% cũng phần nào hỗ trợ cho các doanh nghiệp ngành phân bón. Trong thời gian gần đây giá Ure tại Trung Quốc lại có phần giảm do nước này tiếp tục chính sách hạn chế và cấm xuất khẩu các sản phẩm phân bón nhằm phục vụ cho thị trường trong nước nhiều biến động trong thời gian gần đây do thời tiết cực đoan. (Hình 5)

Tại các thị trường khác như tại Việt Nam và các thị trường xuất khẩu khác thì giá ure có phần hồi phục khoảng 15% và chưa bị giảm lại. Cụ thể như tại thị trường trong nước giá ure ở mức thấp nhất là 9.1k/kg vào tháng 7/2023 và hiện đang bán khoảng 10.6k/kg. Tuy nhiên mức giá này vẫn thấp hơn mức giá trong Q2-2024 (khoảng 11.5k/kg) sẽ khiến Q3-2024 của DCM khó tăng trưởng được do mức nền cùng kỳ cao. (Hình 6)

Trong thời gian tới giá phân bón được kỳ vọng sẽ phục hồi chậm nhờ động lực thị trường Trung Quốc và Nga tiếp tục gia hạn việc cấm và giảm xuất khẩu phân bón qua đó khiến nguồn cung phân bón giảm bớt hỗ trợ cho thị trường xuất khẩu và cả nội địa về giá bán và nhu cầu.

Như vậy về nhu cầu tiêu thụ cũng như giá bán đầu ra của DCM chúng tôi cho rằng sẽ phục hồi ở mức thấp quanh 5-10% trong thời gian tới.

DCM đang mở rộng thêm các thị trường xuất khẩu mới như ÚC, New Zealand để tìm kiếm đầu ra cho các sản phẩm của mình cũng là yếu tố có thể kỳ vọng trong các quý tới dù mức đóng góp là chưa nhiều và thị trường xuất khẩu chính vẫn là campuchia.

III. Tổng kết và định giá

Như vậy với những phân tích ở trên chúng ta có thể thấy động lực ngắn hạn nhất trong Q3 tới chính là tiếp tục hưởng lợi từ giảm khấu hao nhà máy và từ Q4 trở đi để tiếp tục tăng trưởng DCM sẽ phụ thuộc chính vào 2 điều. 1 là kỳ vọng vào việc được đưa vào diện áp thuế VAT 5% để giảm chi phí đầu vào, hỗ trợ trưởng cho công ty. 2 là kỳ vọng mảng phân NPK sẽ có đột phá hơn sau khi sát nhập thêm KVF giúp công ty nâng công suất sản xuất cũng như thâm nhập các thị trường mới.

Chúng tôi giả định luật thuế VAT 5% sẽ được thông qua để hỗ trợ DCM tiếp tục tăng trưởng sau Q3-2024 thì DCM sẽ vẫn còn tích cực ở hiện tại và mức định giá phù hợp cho DCM vào khoảng 42-45k/cp. Tuy nhiên nếu không được thông qua thì DCM sẽ gặp khó trong bài toán tăng trưởng tốt mà chỉ có thể phục hồi dần dần. Điều này sẽ ảnh hưởng tới kỳ vọng và định giá của DCM và khi đó định giá DCM có thể chỉ ở mức 30-33k/cp.

———-Team LTBNM tổng hợp và phân tích ————-