Tóm tắt luận điểm đầu tư:

- Triển vọng tăng trưởng lớn của ngành đầu tư công từ năm 2025 với nhiều yếu tố hỗ trợ từ Chính phủ.

- Triển vọng tăng trưởng từ mảng chủ lực BOT mang về tỷ trọng lớn doanh thu & lợi nhuận, đồng thời là nguồn thu nhập mang về dòng tiền ổn định cho HHV về dài hạn.

- Mảng xây lắp tiếp tục kỳ vọng tăng trưởng nhờ lượng backlog lớn và tổ chức thi công các dự án mới.

- Tập trung thanh toán nợ vay nhằm cải thiện hiệu quả tài chính.

- Định giá hấp dẫn so với mức độ tăng trưởng của doanh nghiệp - Yếu tố tạo nên một cổ phiếu “hidden gem”.

- …

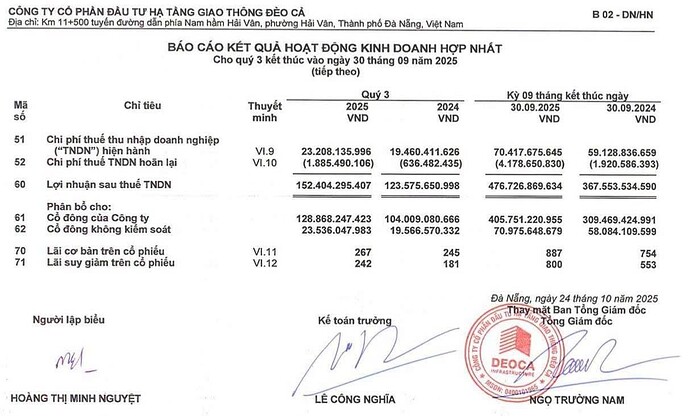

Tổng quan tình hình kinh doanh:

-

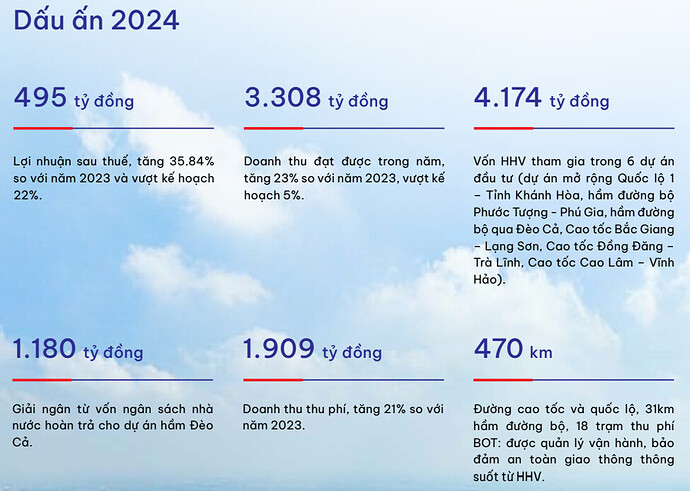

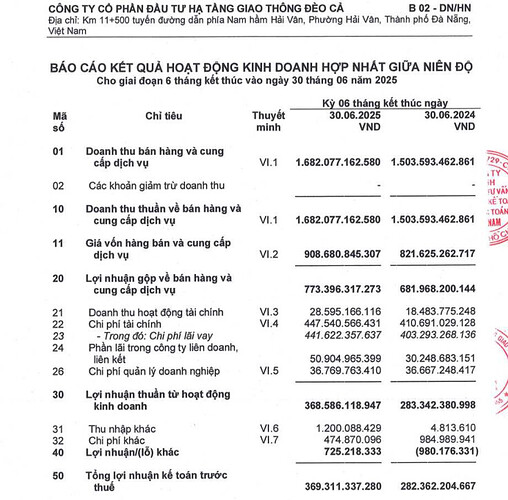

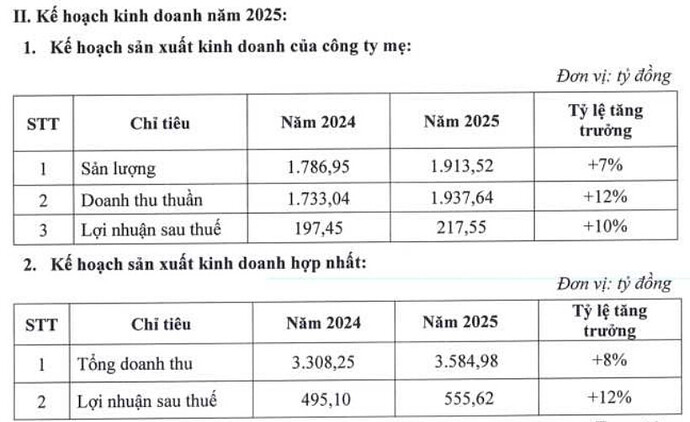

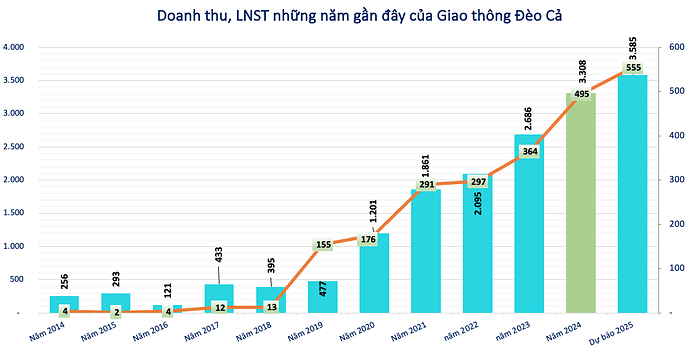

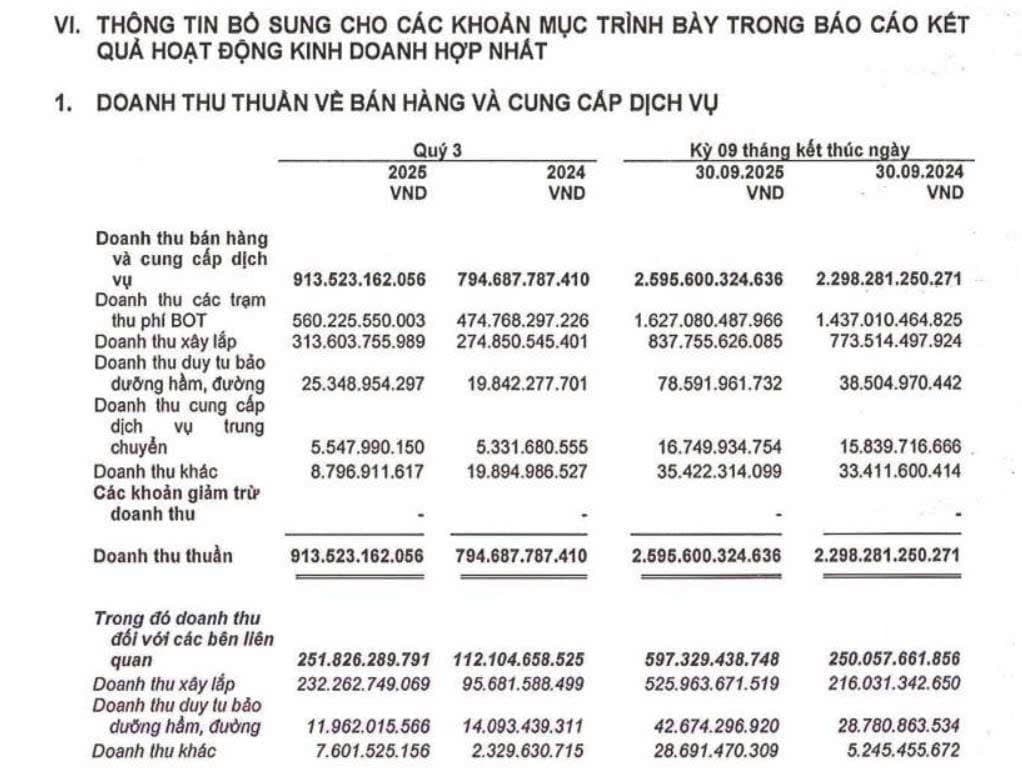

Năm 2024: Doanh thu thuần đạt 3.308,25 tỷ đồng (+23,2% YoY), LNST thu nhập doanh nghiệp đạt 495,1 tỷ đồng (+35,8% YoY).

-

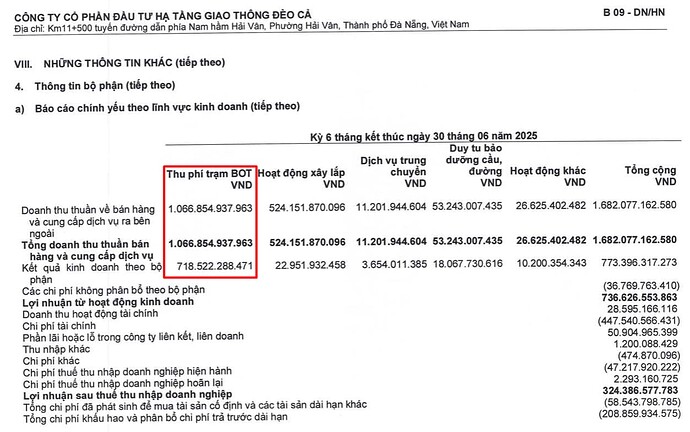

Nửa đầu 2025: Doanh thu thuần đạt 1.682,08 tỷ đồng (+11,9% YoY), LNST thu nhập doanh nghiệp đạt 324,4 tỷ đồng (+33% YoY).

-

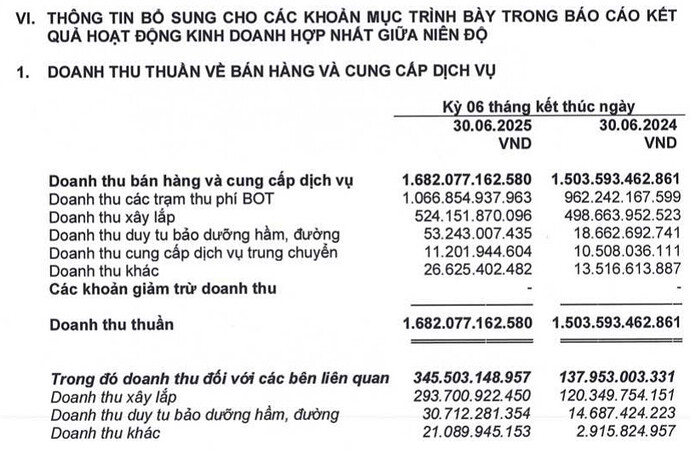

Doanh thu của tất cả các mảng kinh doanh đều duy trì mức tăng trưởng ổn định, trong đó 2 mảng chủ lực là BOT tăng trưởng 10,87% và xây lắp tăng trưởng 5,1%. Đáng chú ý doanh thu duy tu bảo dưỡng hầm đường đạt mức tăng trưởng đột biến +185,3% so với cùng kỳ.

-

Kế hoạch 2025: Doanh thu thuần 3.584,98 tỷ đồng (+8% so với 2024), LNST 555,62 tỷ đồng (+12% so với 2024).

Luận điểm đầu tư:

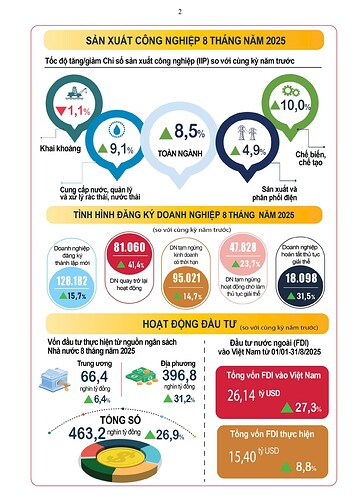

1) Triển vọng tăng trưởng lớn của ngành đầu tư công từ năm 2025 với nhiều yếu tố hỗ trợ từ Chính phủ:

-

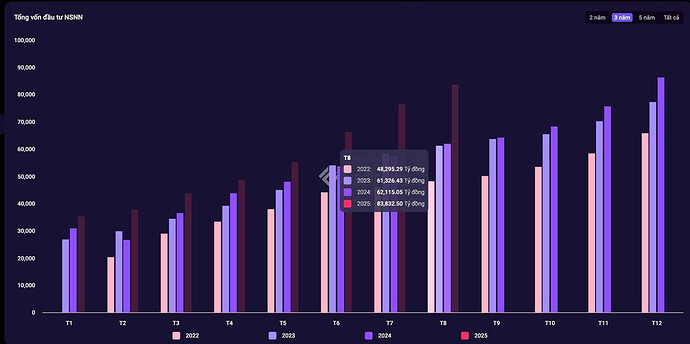

Chính phủ đặt mục tiêu tăng trưởng GDP năm 2025 đạt 8% trở lên, để đạt được điều này thì chỉ tiêu công là một yếu tố buộc phải đẩy mạnh, Thủ tướng cũng đặt mục tiêu quyết tâm năm 2025 giải ngân 100% vốn đầu tư công. Ngoài ra, việc Mỹ áp thuế đối ứng 20% với Việt Nam có thể tác động đến cán cân xuất nhập khẩu giảm, từ đó để đạt được mục tiêu GDP tăng trưởng 8% thì Chính phủ càng phải đẩy mạnh chi tiêu công, cũng như là chi tiêu của người dân để bù cho phần hao hụt của cán cân xuất nhập khẩu.

-

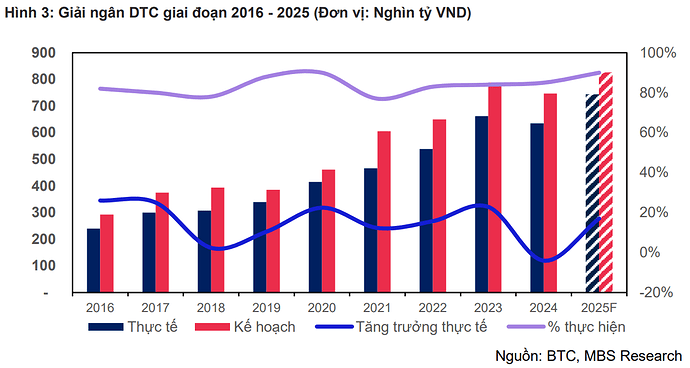

Vốn đầu tư công có khả năng sẽ được đẩy mạnh trong những năm cuối của của chu kì đầu tư công trung hạn. Trong chu kì 2016 – 2020, năm 2020 đạt mức tăng trưởng thực tế mạnh mẽ nhất với mức tăng 22% svck và đạt 90% kế hoạch (cao hơn so với mức 80% trong 4 năm trước đó). Do đó, năm 2025 hiện nay có thể đánh giá khá giống với 2020 khi đều là giai đoạn cuối của chu kì đầu tư công trung hạn và giải ngân đầu tư công có thể đạt mức tăng trưởng 18% svck với tỷ lệ thực hiện đạt mức cao khoảng 90% - 95%.

-

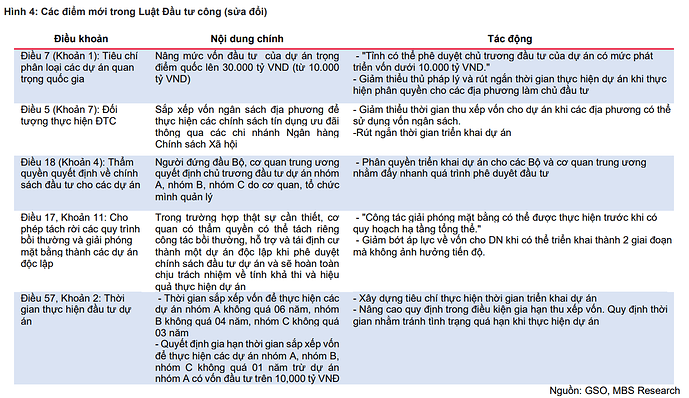

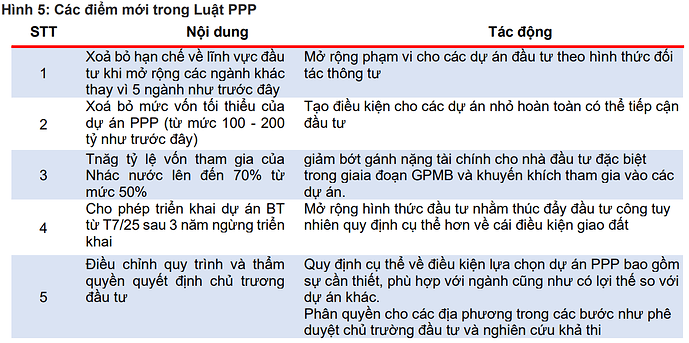

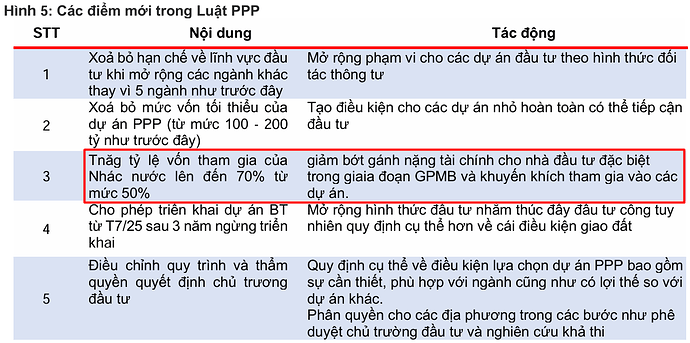

Luật Đầu tư công (sửa đổi) có hiệu lực từ T1/2025 có thể tạo điều kiện nhằm đẩy nhanh quá trình giải ngân vốn đầu tư công. Những thay đổi này dự kiến có thể góp phần rút ngắn thời gian triển khai các dự án đầu tư khi phân quyền cho các địa phương và Bộ ngành có thể giải quyết các bước quan trọng trong việc xây dựng dự án như Chủ trương đầu tư, thu xếp vốn,… Những vướng mắc liên quan đến pháp lý đặc biệt là quy trình đền bù, giải phóng mặt bằng (GPMB) sẽ phần nào được giải quyết nhờ Luật Đầu tư công (sửa đổi) khi những điểm mới có thể giảm bớt thủ tục pháp lý và đẩy nhanh quá trình triển khai dự án.

-

Việc tăng tỷ lệ vốn tham gia của Nhà nước từ 50% lên mức 70% dự kiến góp phần giảm bớt áp lực tài chính cho các nhà đầu tư đặc biệt trong các giai đoạn đầu của dự án như đền bù và giải phóng mặt bằng. Do đó, nhờ bổ sung cũng như quy định cụ thể hơn trong việc tham gia đầu tư theo hình thức PPP có thể tác động tích cực tới quá trình huy động vốn và đẩy nhanh tiến độ triển khai dự án.

2) Mảng chủ lực BOT có triển vọng tăng trưởng cao, mang về dòng tiền ổn định trong dài hạn:

-

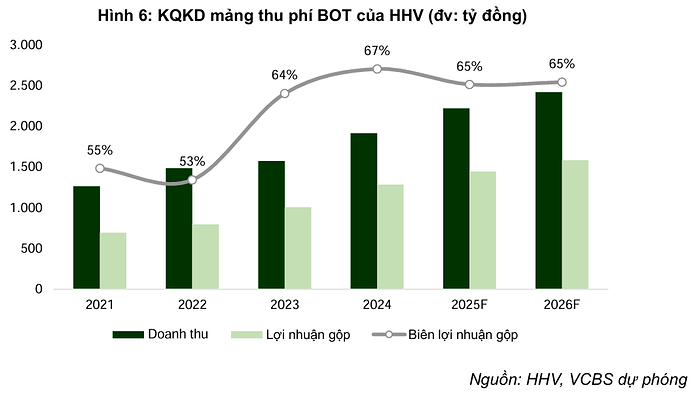

Mảng BOT đóng vai trò là nguồn thu nhập chủ lực nhờ tính chất biên lợi nhuận gộp cao: Mảng BOT đóng góp tỷ trọng lớn nhất trong cơ cấu doanh thu & lợi nhuận của HHV, đồng thời biên lợi nhuận gộp của mảng này cực kỳ cao (nửa đầu 2025 biên lợi nhuận gộp của mảng BOT đạt 67,3% và mang về 715,8 tỷ đồng lợi nhuận cho HHV).

-

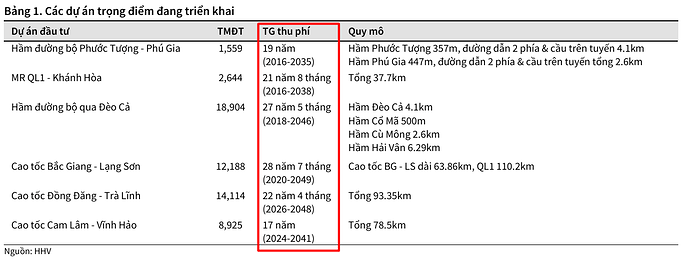

Đảm bảo nguồn thu nhập ổn định về dài hạn: Hầu hết các trạm BOT thuộc các dự án trọng điểm của HHV đều có thời hạn thu phí đến 2035 trở đi, điều này giúp cho doanh nghiệp đảm bảo được dòng tiền ổn định trong dài hạn (>10 năm).

-

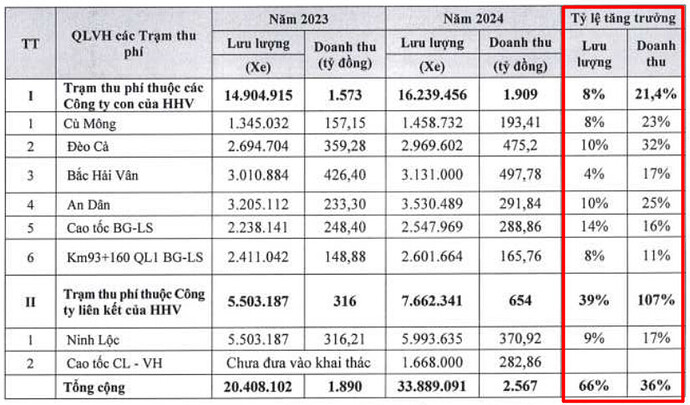

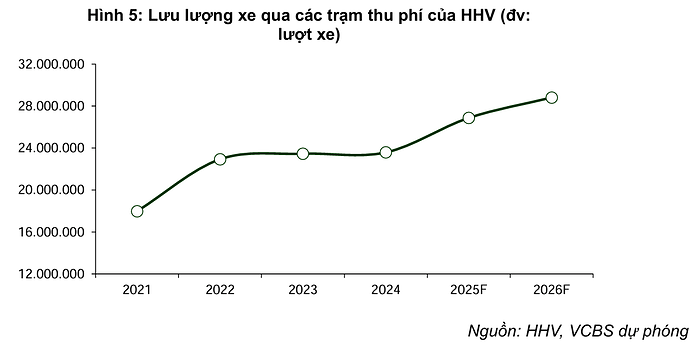

Các trạm thu phí của HHV duy trì mức tăng trưởng tích cực: Năm 2024 các trạm thu phí của HHV có lưu lượng xe tăng trưởng từ 4% - 14%, doanh thu từ các trạm thu phí của HHV năm 2024 tăng trưởng từ 11% - 32%. Dự kiến tiếp tục duy trì tăng trưởng ổn định trung bình 5 - 10%/năm tùy dự án trong suốt thời gian thu phí còn lại nhờ: Sự gia tăng tự nhiên của phương tiện ô tô cá nhân, nhu cầu vận tải logistics và đi lại tăng theo đà tăng trưởng kinh tế, mạng lưới hạ tầng dần hoàn thiện thúc đẩy mạnh mẽ lưu lượng xe.

-

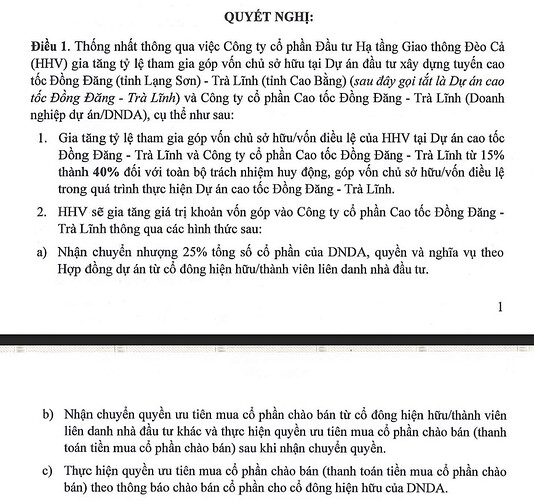

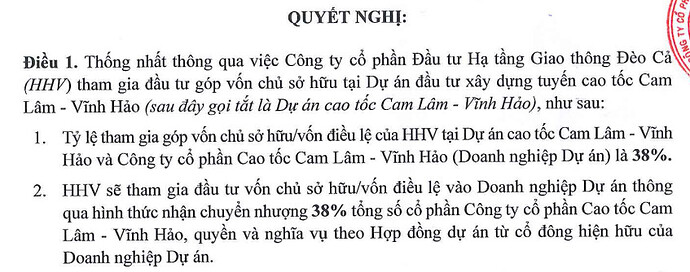

Gia tăng tỷ lệ lợi ích tại các dự án PPP: HHV dự kiến sẽ nhận chuyển nhượng thêm 25% cổ phần tại cao tốc Đồng Đăng – Trà Lĩnh và 38% cổ phần tại cao tốc Cam Lâm – Vĩnh Hảo trong năm 2025. Việc gia tăng tỷ lệ lợi ích của 2 dự án trên, cộng với lưu lượng xe kỳ vọng duy trì đà tăng trưởng thì sẽ giúp kết quả kinh doanh của HHV tiếp tục cải thiện đáng kể.

-

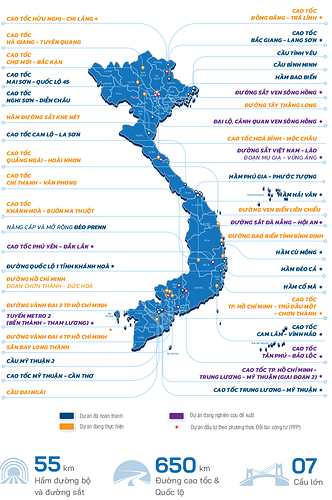

Triển vọng tăng trưởng từ việc mở rộng thêm các dự án BOT mới: Chính phủ đặt mục tiêu phát triển 3,000 km cao tốc vào 2025 và 5,000 km vào 2030, để đạt được mục tiêu này, nhiều dự án cao tốc giai đoạn 2026-2030 sẽ được đẩy mạnh triển khai, tạo cơ hội tham gia nhiều dự án mới cho HHV. Với lợi thế là doanh nghiệp có hồ sơ năng lực đã được khẳng định và nhiều kinh nghiệm triển khai các dự án khó, HHV được đánh giá có triển vọng cao tiếp tục trúng thầu các dự án hạ tầng giao thông mới giai đoạn 2026 – 2030 góp phần mở rộng quy mô tài sản BOT, đảm bảo dòng tiền chủ chốt cho doanh nghiệp.

-

Giá phí tại các trạm BOT tiếp tục tăng: Từ cuối tháng 4 vừa qua, giá vé qua trạm thu phí Km93+160 trên QL1 (dự án cao tốc Bắc Giang – Lạng Sơn) đã điều chỉnh tăng với mức tăng cao nhất gần 15%. Mức thu phí kỳ vọng sẽ được điều chỉnh tăng tối thiểu 10% sau mỗi 4 năm (theo thông lệ hợp đồng BOT tăng phí lũy kế 15% mỗi 3 năm), cùng với việc tăng lưu lượng xe qua trạm kỳ vọng sẽ tạo dư địa tăng trưởng doanh thu và lợi nhuận bền vững cho HHV.

3) Mảng xây lắp tiếp tục kỳ vọng tăng trưởng nhờ lượng backlog lớn và tổ chức thi công các dự án mới:

-

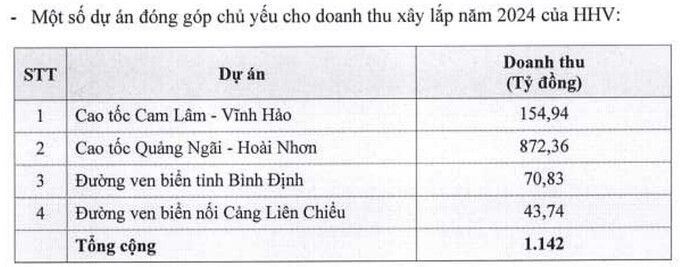

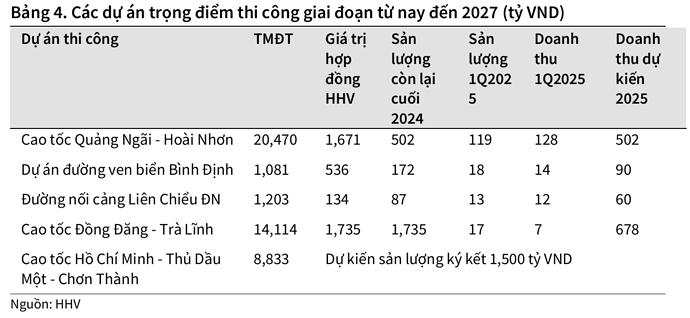

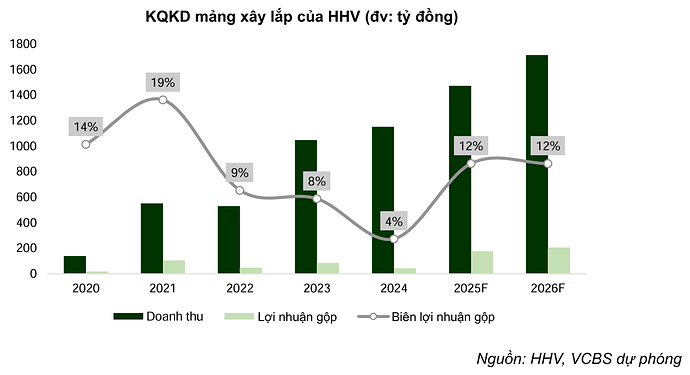

Sản lượng xây lắp năm 2024 của HHV đạt 1.195 tỷ đồng, tăng trưởng 14% so với năm 2023. Doanh thu xây lắp được ghi nhận chủ yếu tại các các gói thầu của Dự án cao tốc Cam Lâm - Vĩnh Hảo, Dự án cao tốc Quảng Ngãi - Hoài Nhơn, Dự án Đường ven biển tỉnh Bình Định, Dự án đường ven biển nối Cảng Liên Chiểu (TP. Đà Năng), Dự án cao tốc Mỹ Thuận - Cần Thơ, đạt 1.162 tỷ đồng, tăng trưởng 05% so với năm 2023. Cuối 2024, giá trị sản lượng xây lấp còn lại của HHV ghi nhận 3,996 tỷ VND, tương đương 3.5 lần doanh thu xây lắp ghi nhận 2024, đảm bảo nguồn công việc cho HHV trong 2-3 năm tới.

-

Trong năm 2025, HHV sẽ tiếp tục thực hiện các hợp đồng thi công xây lắp đã ký kểt, trong đó các gói thầu của Dự án cao tốc Quảng Ngãi - Hoài Nhơn, Đồng Đăng - Trà Lĩnh sẽ đóng góp phần lớn doanh thu. Đồng thời, Công ty xây dựng kế hoạch triển khai dự án/gỏi thầu mới như Cao tốc Thành phố HCM - Thủ Dầu Một - Chơn Thành và các dự án khác.

-

Ngoài ra, ngày 16/8 tại Hà Nội, Tập đoàn Đèo Cả cùng các nhà thầu trong liên danh đã ký hợp đồng với Ban Quản lý dự án Đầu tư xây dựng công trình giao thông TP. Hà Nội. Theo hợp đồng, liên danh Đèo Cả sẽ triển khai gói thầu 07/TP3-EPC, trị giá 8.235 tỷ đồng, thuộc dự án thành phần 3 thực hiện xây dựng cầu Ngọc Hồi và đường dẫn hai đầu cầu.

4) Tập trung thanh toán nợ vay nhằm cải thiện hiệu quả tài chính:

-

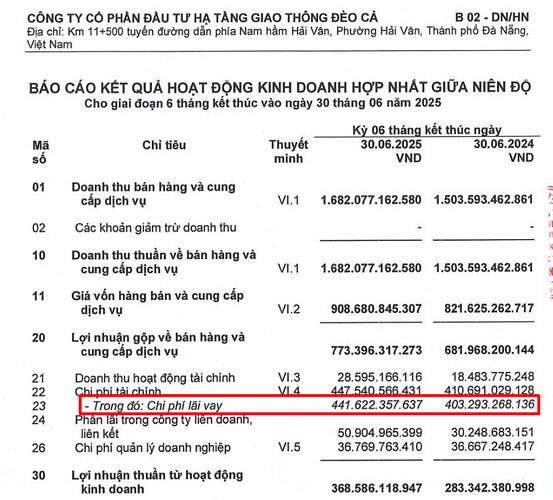

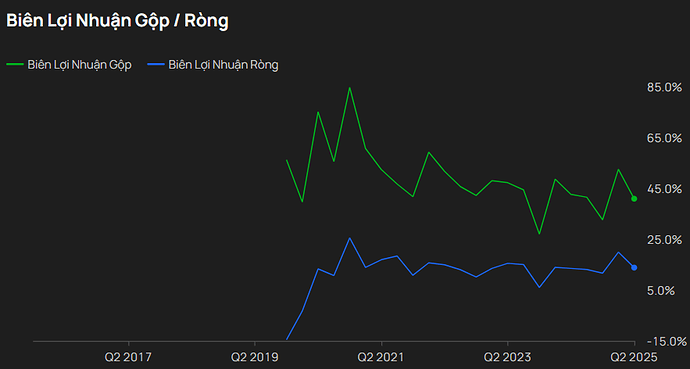

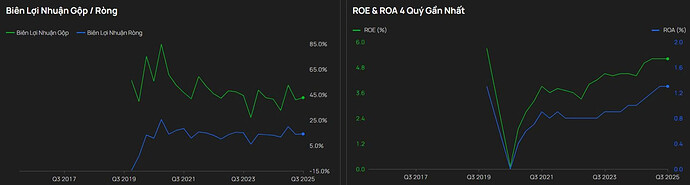

Nhờ có mảng chủ lực BOT giúp cho HHV có biên lợi nhuận gộp ở mức cao (biên lợi nhuận gộp trung bình 30% - 50%), tuy nhiên biên lợi nhuận ròng của HHV chỉ duy trì ở mức >10%, điều này chủ yếu do chi phí lãi vay của doanh nghiệp rất cao. Cụ thể, nửa đầu năm 2025 HHV ghi nhận lợi nhuận gộp 773,4 tỷ đồng, nhưng chỉ riêng chi phí lãi vay đã hơn 441,6 tỷ đồng (chi phí lãi vay bằng 57,1% lợi nhuận gộp của HHV).

-

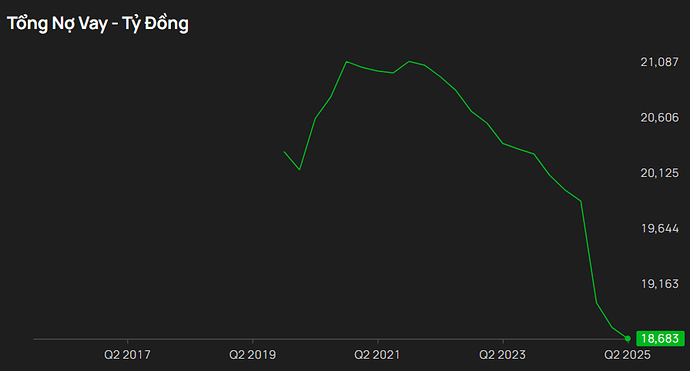

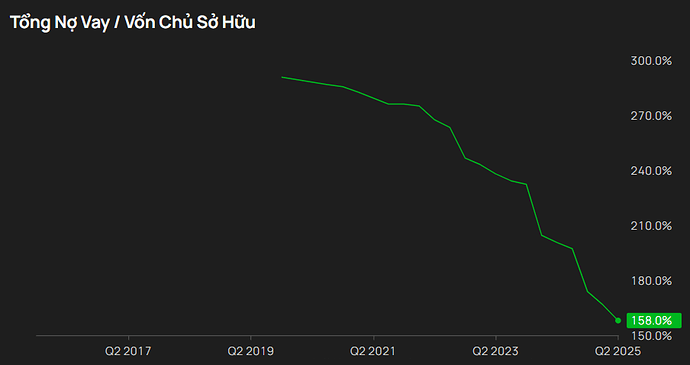

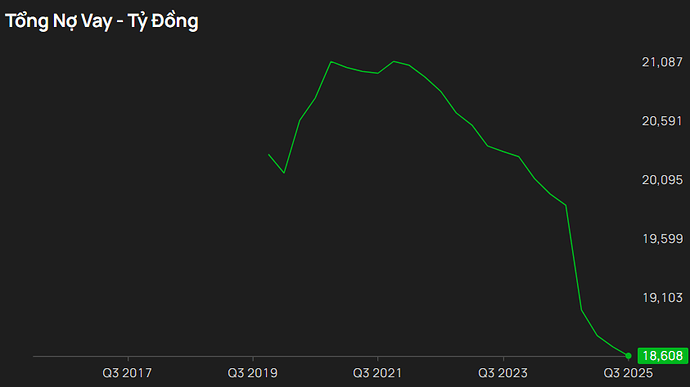

HHV vẫn đang có nỗ lực thanh toán các khoản nợ vay để cải thiện biên lợi nhuận ròng cũng như là giảm tỷ lệ đòn bẫy tài chính: Tổng nợ vay của HHV từ năm 2021 là 21.000 tỷ đã giảm về còn hơn 18.600 tỷ hiện tại, giảm gần 2.400 tỷ sau 4 năm. Tỷ lệ Nợ vay/VCSH của HHV thời điểm mới IPO lên sàn năm 2019 đạt gần 300%, tính đến hiện tại thì tỷ lệ này cũng đã giảm một nửa về mức 158%.

-

Như đã phân tích ở phần 1), thì việc tăng tỷ lệ vốn tham gia của Nhà nước từ 50% lên mức 70% sẽ góp phần giảm bớt đáng kể áp lực tài chính cho HHV trong các giai đoạn đầu của dự án, từ đó doanh nghiệp có thể tiếp tục đầu tư thêm các dự án mới đồng thời vẫn có thể xoay vốn để thanh toán các khoản nợ vay.

-

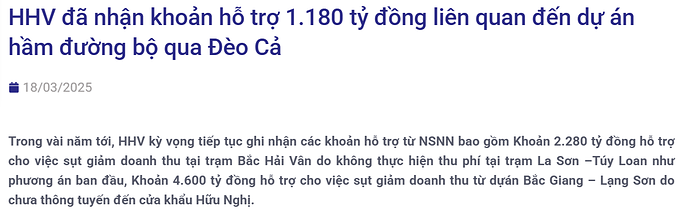

Ngoài ra, HHV còn lần lượt được giải ngân các khoản hỗ trợ từ ngân sách nhà nước (NSNN), trong Q4/2024, doanh nghiệp đã chính thức nhận khoản hỗ trợ 1.180 tỷ đồng liên quan đến dự án hầm đường bộ qua Đèo Cả (đây là phần vốn góp NSNN tại dự án nhưng chưa được giải ngân trong các năm qua). Trong vài năm tới, HHV kỳ vọng tiếp tục ghi nhận các khoản hỗ trợ từ NSNN bao gồm Khoản 2.280 tỷ đồng hỗ trợ cho việc sụt giảm doanh thu tại trạm Bắc Hải Vân do không thực hiện thu phí tại trạm La Sơn –Túy Loan như phương án ban đầu, Khoản 4.600 tỷ đồng hỗ trợ cho việc sụt giảm doanh thu từ dựán Bắc Giang – Lạng Sơn do chưa thông tuyến đến cửa khẩu Hữu Nghị.

→ Vấn đề của HHV hiện tại là chi phí lãi vay quá cao khiến cho biên lợi nhuận ròng thấp hơn nhiều so với biên lợi nhuận gộp. Doanh nghiệp vẫn đang nỗ lực giảm nợ vay qua các năm, và chờ đến khi vấn đề về chi phí lãi vay được khắc phục thì biên lợi nhuận ròng của HHV sẽ được cải thiện rất nhiều.

5) Định giá hấp dẫn so với mức độ tăng trưởng lợi nhuận - cổ phiếu hidden gem:

-

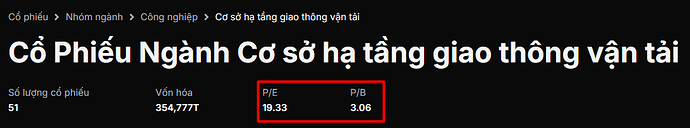

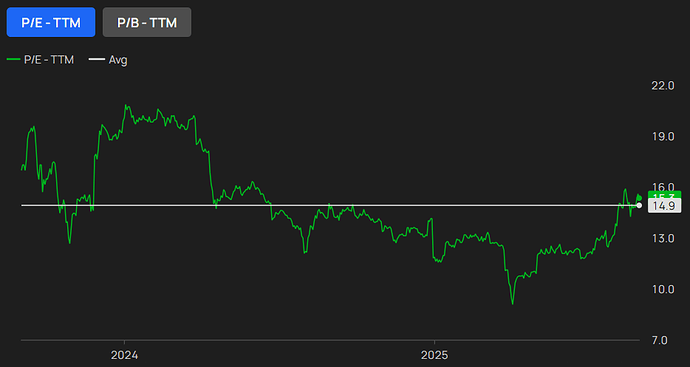

P/E hiện tại của HHV đang ở mức 15.3 và P/B ở mức 0.7 (thấp hơn giá trị sổ sách). Trong khi định giá chung của ngành đang có P/E ở mức 19.3 và P/B 3 → HHV đang có mức định giá rẻ hơn so với mặt bằng chung của ngành, cũng như là rẻ hơn so với giá trị sổ sách của cổ phiếu.

-

Thị trường đang trả cho HHV với mức giá thấp hơn nhiều so với mức độ tăng trưởng của doanh nghiệp: P/E của HHV từ 2024 ở mức 20.8 đến cuối năm giảm về còn 12.4, giảm 40% trong khi EPS năm 2024 HHV đạt mức tăng trưởng 25%. Điều này một phần đến từ việc giải ngân vốn đầu tư công năm 2024 chậm hơn đáng kể so với năm ngoái (2024 đạt 73% kế hoạch, trong khi năm 2023 đạt 82,5%) cho nên nđt hạ mức kỳ vọng đối với nhóm cổ phiếu này và có xu hướng trả cho cổ phiếu với mức giá thấp hơn so với giá trị thực của nó.

-

Lấy ví dụ so sánh đơn giản về mức độ tăng trưởng EPS của cổ phiếu FPT: Mức tăng trưởng LNST và tăng trưởng EPS hằng năm của HHV ngang ngửa so với FPT (nếu tính thêm năm 2021 thì HHV hơn cả FPT). Tuy nhiên giá cổ phiếu HHV lại không phản ánh theo mức tăng trưởng EPS của doanh nghiệp (đặc biệt năm 2024 LNST +25% nhưng cổ phiếu lại giảm >20%)

→ Trong khi năm 2024 cổ phiếu FPT tăng quá cao so với mức độ tăng trưởng EPS của doanh nghiệp bởi thị trường có nhiều kỳ vọng qua những câu chuyện công nghệ AI liên tục được đưa lên các trang truyền thông. Ngược lại với FPT, năm 2024 thị trường lại trả HHV với mức giá thấp hơn nhiều so với mức tăng trưởng lợi nhuận của doanh nghiệp (cũng như là một vài các cổ phiếu đầu tư công khác nói chung).

→ Kỳ vọng từ năm nay 2025, với nhiều câu chuyện triển vọng rõ ràng hơn của ngành đầu tư công sẽ giúp thị trường bắt đầu có nhiều kỳ vọng đối với nhóm này và sẵn sàng trả cổ phiếu với mức giá cao hơn, đưa giá cổ phiếu về đúng với mức tăng trưởng EPS thật của doanh nghiệp.

→ Đi tìm một cổ phiếu “hidden gem” là cổ phiếu mà số đông chưa nhìn ra giá trị thực sự của nó. Các yếu tố trên khiến cho HHV trở thành một cổ phiếu “hidden gem”, FPT vẫn là một cổ phiếu “gem” nhưng đã mất đi yếu tố “hidden” khi mà ai cũng đã biết rằng doanh nghiệp đó tốt. Chọn một cổ phiếu “hidden gem” sẽ có lợi thế hơn nhiều vì thời điểm đó số đông vẫn chưa nhận ra giá trị thật sự của cổ phiếu.

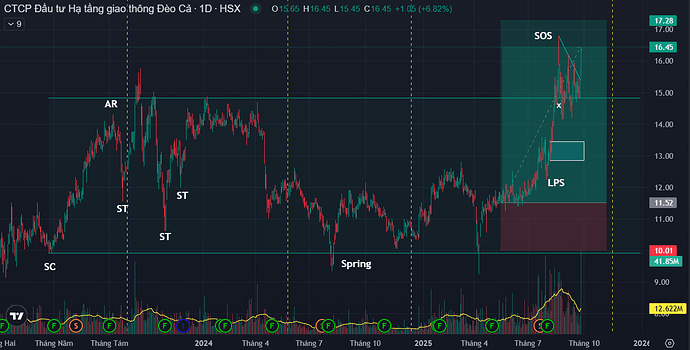

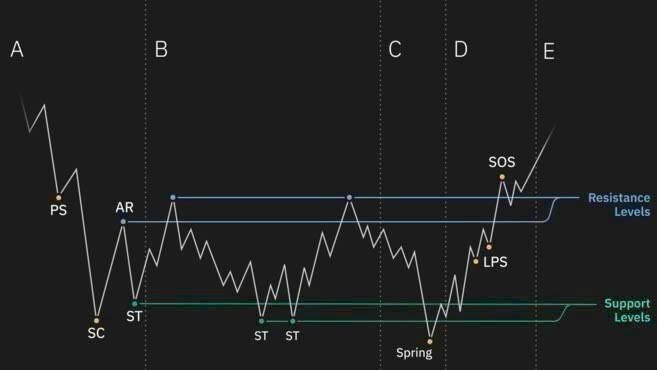

Góc nhìn phân tích kỹ thuật:

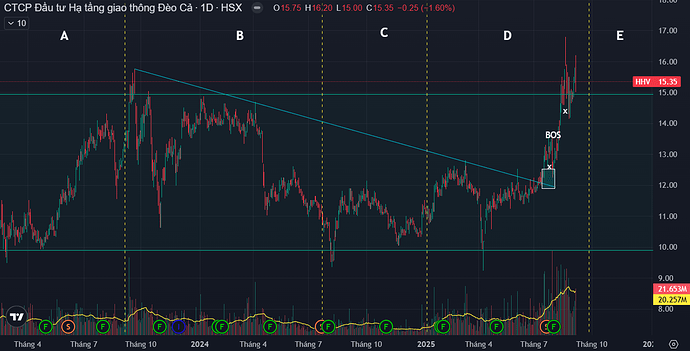

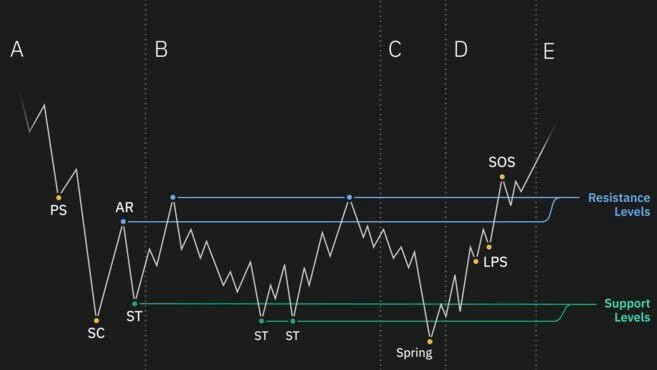

- Từ đầu năm 2023 HHV bắt đầu vận động sideway trong biên độ lớn theo cấu trúc tích lũy Wyckoff. Hiện tại có thể thấy HHV đang ở cuối phase D của cấu trúc và đang tái tích lũy đỉnh để chuẩn bị bước vào phase E (nhịp tăng nước rút của cổ phiếu).

- Ngoài ra, HHV cũng đã vượt khỏi cản chéo 2 năm từ tháng 7/2025, xác nhận vào nhịp tăng trung hạn của cổ phiếu.

Rủi ro đầu tư cổ phiếu HHV:

-

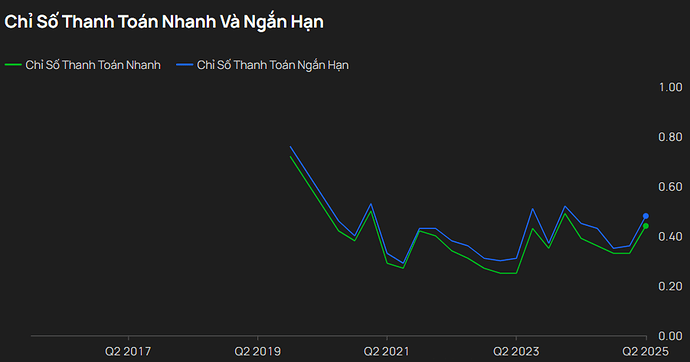

Đòn bẫy tài chính chưa quá an toàn và có rủi ro thanh toán nợ: Mặc dù doanh nghiệp đang nỗ lực giảm nợ vay để hạ đòn bẫy tài chính, tuy nhiên mức Nợ vay/VCSH 158% hiện tại chưa phải là mức đòn bẫy quá an toàn. Hơn nữa chỉ số thanh toán nhanh & thanh toán ngắn hạn của HHV luôn duy trì ở dưới mức 1 cho nên cũng xuất hiện rủi ro về áp lực thanh toán nợ.

-

Biến động giá vật liệu xây dựng: Việc giá vật liệu xây dựng (thép, xi măng, cát, đá…) tăng cao sẽ tác động trực tiếp đến biên lợi nhuận xây lắp của HHV khiến cho biên lợi nhuận từ mảng này giảm.

-

Dự án chậm tiến độ hoặc giải ngân chậm: Vướng mắc về giải phóng mặt bằng hoặc thủ tục vốn đối ứng khiến tiến độ thi công kéo dài, trì hoãn ghi nhận doanh thu, ảnh hưởng đến dòng tiền của doanh nghiệp.

-

Áp lực dòng tiền đầu tư: Rủi ro dòng tiền thu phí BOT chậm không đạt kế hoạch tài chính ban đầu gia tăng đáng kể rủi ro thanh khoản, đặc biệt khi HHV cần dòng tiền lớn để triển khai đồng thời nhiều dự án BOT và EPC.

→ Tổng kết: (1) Triển vọng tăng trưởng lớn của ngành đầu tư công từ năm 2025 với nhiều yếu tố hỗ trợ từ Chính phủ; (2) Triển vọng tăng trưởng từ mảng chủ lực BOT mang về tỷ trọng lớn doanh thu & lợi nhuận, đồng thời là nguồn thu nhập mang về dòng tiền ổn định cho HHV về dài hạn; (3) Mảng xây lắp tiếp tục kỳ vọng tăng trưởng nhờ lượng backlog lớn và tổ chức thi công các dự án mới; (4) Tập trung thanh toán nợ vay nhằm cải thiện hiệu quả tài chính; (5) Định giá hấp dẫn so với mức độ tăng trưởng của doanh nghiệp - Yếu tố tạo nên một cổ phiếu “hidden gem”;…

TUYÊN BỐ MIỄN TRỪ TRÁCH NHIỆM!

Toàn bộ những phân tích, nhận định, dự báo trong bài viết này bao gồm cả các ý kiến đã thể hiện là quan điểm, góc nhìn phân tích riêng của Tác giả, không nhằm mục đích PR, làm lợi hay gây bất lợi cho bất cứ cá nhân/tổ chức nào.

Người đọc, nhà đầu tư sử dụng bài viết này với mục đích tham khảo và chịu hoàn toàn trách nhiệm trước những hành động, quyết định, kết quả đầu tư của mình.

Tác giả: Nguyễn Thuận Khang