1. Dự án Dung Quất 2 đi vào hoạt động cuối Q4/2024 giúp HPG tăng quy mô sản xuất 40%

Nhà máy Dung Quất 2 với quy mô 5.6 triệu tấn thép/năm vừa được khai lò vào 5/12/2024. Theo thông tin từ phía HPG, nhà máy sẽ bao gồm 2 giai đoạn và mất 3 năm để hoạt động full công suất. Chi tiết 2 giai đoạn như sau:

- Giai đoạn 1 (năm 2025): Công suất Dung Quất 2 đạt 50% - tương đương 1.4 triệu tấn thép/năm

- Giai đoạn 2 (từ 2026 trở đi): Công suất Dung Quất 2 đạt 80% - tương đương 4.48 triệu tấn thép/năm

Năm 2024, sản lượng sản xuất của HPG đạt 9tr tấn thép/năm khi các nhà máy Dung Quất 1, Hải Dương và Hưng Yên đều chạy trên 100% công suất. Khi Dung Quất 2 được khởi động, HPG sẽ tăng thêm 40% công suất trong 2025 và 35% công suất trong 2026. Sản phẩm chủ yếu từ nhà máy này là thép cuộn cán nóng HRC và thép đặc biệt – những sản phẩm mà thị trường Việt Nam đang rất thiếu cung trong những năm trở lại đây và phải liên tục nhập khẩu nguồn hàng từ Trung Quốc.

Công suất các nhà máy của HPG:

| 2024 | 2025F | 2026F | |

|---|---|---|---|

| EAF - Hưng Yên | 400,000 | 400,000 | 400,000 |

| % công suất | 120% | 120% | 120% |

| BOF 1, 2, 3 - Hải Dương | 2,200,000 | 2,200,000 | 2,200,000 |

| % công suất | 115% | 215% | 315% |

| BOF 1,2 - Dung Quất 1 | 2,400,000 | 2,400,000 | 2,400,000 |

| % công suất | 125% | 125% | 125% |

| BOF 3, 4 - Dung Quất 1 | 2,400,000 | 2,400,000 | 2,400,000 |

| % công suất | 125% | 125% | 125% |

| Dung Quất 2 | 2,800,000 | 2,800,000 | |

| % công suất | 50% | 80% | |

| Tổng công suất/năm | 9,010,000 | 12,610,000 | 15,650,000 |

| % tăng trưởng công suất | 40% | 24% |

Sản lượng sản xuất thép (tấn/năm):

| Sản lượng thép (tấn) | 2024 | 2025F | 2026F |

|---|---|---|---|

| Thép xây dựng | 4,456,094 | 4,916,483 | 5,000,000 |

| HRC | 3,050,000 | 5,050,000 | 6,500,000 |

| Phôi thép | 600,000 | 600,000 | 700,000 |

| Thép ống | 705,220 | 740,481 | 800,000 |

| Thép mạ kẽm | 381,914 | 401,009 | 400,000 |

| Total | 9,193,228 | 11,707,973 | 13,400,000 |

2.Biên lợi nhuận sẽ mở rộng do lợi thế về chi phí sản xuất và giá thép đã tạo đáy trong thời điểm này

- Chi phí sản xuất của Hòa Phát đã cạnh tranh được với các sản phẩm thép đến từ Trung Quốc

Theo MySteel, chi phí vận chuyển nguyên vật liệu thô từ Úc, Brazil và Indonesia về Việt Nam và Trung Quốc là gần như tương đương. Tuy nhiên, Việt Nam có lợi thế rất lớn đến từ giá cho thuê KCN và chi phí nhân công rẻ (chỉ bằng ½ - 1/3 so với khu vực Trung Quốc). Bên cạnh đó, chính phủ Trung Quốc gần đây cũng áp dụng các chính sách về môi trường lên các ngành công nghiệp nội địa, dẫn tới sự chênh lệch 30 USD/tấn – tương đương 6 – 8% giá thép hiện tại (mức 450 – 500 USD).

So sánh HPG với công ty sản xuất thép lớn nhất tại Trung Quốc là Changjiang & Jinggong Steel Building Co. Ltd., vào Quý 3/2024, HPG đạt biên lợi nhuận gộp 13.93%, cao hơn 1.65% so với biên lợi nhuận của Changjiang & Jinggong Group (ở mức 12.28%).

Chính vì có lợi thế về chi phí này mà HPG đã linh hoạt cân đối giữa thị trường nội địa và thị trường xuất khẩu và đẩy được sản lượng ra thị trường. Bằng chứng là trong 2023 và 2024, HPG đã làm rất tốt trong việc duy trì sản lượng thép thanh trên 350,000 tấn/tháng và thép HRC 230,000 tấn/tháng đối với các nhà máy đang hiện hữu là Dung Quất 1, Hải Dương, Hưng Yên. Gần nhất, 10 tháng đầu năm 2024, sản lượng bán hàng và sản lượng sản xuất HRC của Hòa Phát vẫn tiếp tục tăng lần lượt là 1% so với cùng kỳ năm 2023 do chiến lược đẩy hàng linh hoạt:

- Năm 2023: HPG đẩy mạnh xuất khẩu HRC tới ASEAN, EU . . . trong bối cảnh thị trường thị trường nội địa đóng băng

- 9T.2024: HPG đẩy mạnh tiêu thụ nội địa thép HRC trong bối cảnh thị trường xuất khẩu HRC sang EU gặp khó về chính sách, và xuất khẩu thép xây dựng vào giai đoạn thấp điểm (Quý 3)

- Với Dự án Dung Quất 2, chi phí sản xuất của HPG sẽ tiếp tục được tiết giảm nhờ quy mô tăng 40%…

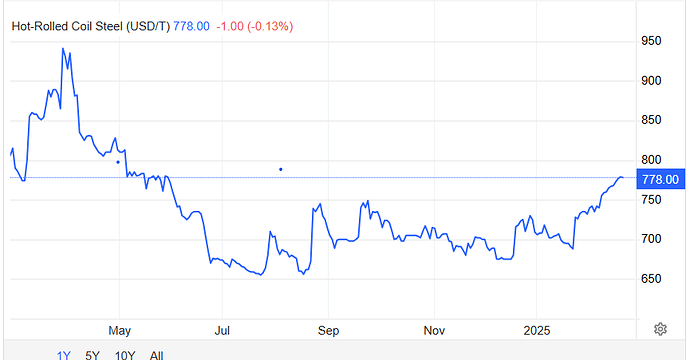

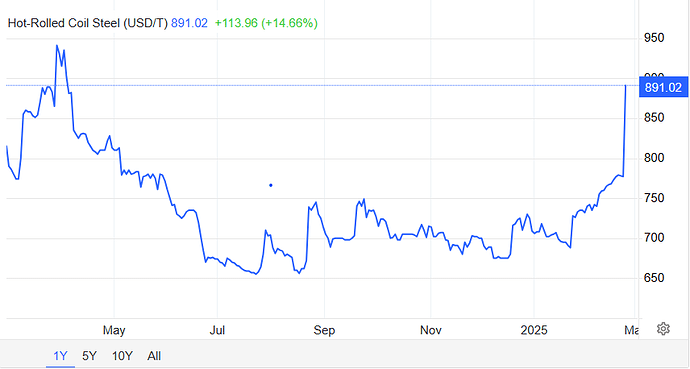

- Giá nguyên vật liệu đầu vào và giá thép đang ở đáy chu kì

3.Sản lượng tiêu thụ HRC từ nhà máy Dung Quất 2 sẽ tiêu thụ tốt (tập trung vào thị trường trong nước)

Với một lượng lớn công suất sản xuất HRC từ 2025, nhiều ý kiến lo ngại về việc thị trường Việt Nam không thể dung hòa hết được số lượng thép từ HPG ngay lập tức, dẫn tới áp lực giảm giá thép trong nội địa. Tuy nhiên, điều này khó có khả năng xảy ra do:

Thị trường thép nội địa vẫn khan hiếm nguồn cung

Số liệu của ngành thép cho thấy, trong khi tổng nhu cầu thép cán nóng trong 2 năm qua gần như không đổi thì nguồn cung thép cán nóng nội địa giảm gần 1,5 triệu tấn, dẫn đến lượng nhập khẩu thép cán nóng bắt buộc phải tăng tương ứng với lượng giảm của nguồn cung thép cán nóng nội địa để đáp ứng đủ nhu cầu sản xuất.

Nhu cầu tiêu thụ thép trong nước mỗi năm đạt 2 – 13 triệu tấn, cao hơn 33% so với tổng công suất hiện tại của Hòa Phát và Formosa Hà Tĩnh (9 triệu tấn/năm). Hòa Phát và Formosa Hà Tĩnh sản xuất HRC đến đâu bán hết đến đó và luôn trong tình trạng không đủ HRC để bán cho các doanh nghiệp tôn mạ và ống thép Việt Nam.

Thậm chí dù giá HRC của Hòa Phát và Formosa Hà Tĩnh luôn cao hơn so với giá nhập khẩu HRC từ Trung Quốc từ 10 – 20 USD/tấn, cao điểm có thể cao hơn tới 90 USD/tấn thì các nhà sản xuất trong nước vẫn bắt buộc phải mua HRC của Hoà Phát và Formosa Hà Tĩnh để đáp ứng các quy tắc xuất xứ khi sản xuất thành phẩm xuất khẩu sang Hoa Kỳ, Mexico và các quốc gia yêu cầu nguyên liệu Việt Nam.

Thị phần lớn nhất ngành thép giúp HPG dễ dàng phân phối nguồn hàng

HPG có vị thế top đầu ngành thép khi thị phần thép xây dựng luôn chiếm 40% và thị phần thép HRC chiếm hơn 50% tại thị trường nội địa.

ĐỊNH GIÁ VÀ KHUYẾN NGHỊ

Các giả định:

- Nhà máy Dung Quất 2 đạt 80% công suất vào 2026

- Giá thép HRC giữ ở mức ổn định tại mức 500USD/tấn

- Biên lợi nhuận gộp 2025 và 2026 tăng 1% năm nhờ kì vọng tích cực vào tính hình thị trường thép, lần lượt đạt 14% và 15%

| Sản lượng thép (tấn) | 2025F | 2026F |

|---|---|---|

| Thép xây dựng | 4,916,483 | 5,000,000 |

| HRC | 5,050,000 | 6,500,000 |

| Phôi thép | 600,000 | 700,000 |

| Thép ống | 740,481 | 800,000 |

| Thép mạ kẽm | 401,009 | 400,000 |

| Total | 11,707,973 | 13,400,000 |

| Giả định giá (đồng/kg) | 2025F | 2026F |

|---|---|---|

| Thép xây dựng | 13800 | 14214 |

| HRC | 13200 | 13596 |

| Phôi thép | 19000 | 19570 |

| Thép ống | 18500 | 19055 |

| Thép mạ kẽm | 18000 | 18540 |

| Doanh thu (triệu VND) | 167,807,822,500 | 196,833,000,000 |

|---|---|---|

| Lợi nhuận gộp | 23,493,095,150 | 29,524,950,000 |

| Lợi nhuận ròng | 20,136,938,700 | 27,556,620,000 |

| EPS | 3,148 | 4,308 |

| P/E (trung bình 5 năm) | 10 | 10 |

| Giá mục tiêu | 31,482.41 | 43,082.46 |

Khuyến nghị MUA đối với cổ phiếu HPG ở vùng giá 26 – 27.2 và giá mục tiêu 43 trong 2026, lợi nhuận kì vọng đạt 59%