Masan Consumer (#MCH): Dẫn đầu ngành hàng tiêu dùng với chiến lược cao cấp hóa và tiềm năng tăng trưởng dài hạn

Vài nét về doanh nghiệp

Masan Consumer (MCH) là doanh nghiệp hàng đầu trong ngành hàng tiêu dùng Việt Nam, hoạt động chính ở ba lĩnh vực: thực phẩm, đồ uống và chăm sóc cá nhân. Doanh nghiệp sở hữu các thương hiệu quốc dân như Nam Ngư, Chin-su, Omachi, Kokomi, Vinacafé, Wake-up 247, BúpNon Tea365… Hiện MCH đã có mặt tại hơn 346.000 điểm bán lẻ trên toàn quốc và đang đẩy mạnh chiến lược cao cấp hóa sản phẩm, mở rộng danh mục nhằm đáp ứng nhu cầu ngày càng đa dạng của người tiêu dùng.

Kết quả kinh doanh tích cực - Cao cấp hóa trở thành động lực tăng trưởng

Chúng tôi khuyến nghị MUA cổ phiếu MCH với giá mục tiêu 178.010 đồng/cp, tương đương mức P/E 23x nhờ triển vọng tăng trưởng ngành tiêu dùng.

Năm 2024, MCH ghi nhận doanh thu thuần 30.900 tỷ đồng (+9,4% so với cùng kỳ) và lợi nhuận sau thuế 7.900 tỷ đồng (+10% so với cùng kỳ). Tăng trưởng chủ yếu đến từ các sản phẩm cao cấp như gia vị Chin-su (+16%), mì Omachi (+13%) và trà uống liền BúpNon Tea365 (+15%). Việc đẩy mạnh nhóm sản phẩm cao cấp giúp biên lợi nhuận toàn ngành tăng 680 điểm cơ bản, bù đắp cho chi phí nguyên vật liệu tăng cao.

Triển vọng đầu tư hấp dẫn

1. Mở rộng phân khúc cao cấp - Dư địa tăng trưởng dồi dào

Phân khúc thực phẩm tiện lợi cao cấp tại Việt Nam đang phát triển mạnh, chiếm gần 50% quy mô ngành và có tốc độ tăng trưởng vượt trội. Bên cạnh đó, kênh bán lẻ hiện đại cũng liên tục mở rộng, từ 7,6% lên 11,8% trong 5 năm và dự kiến tiếp tục tăng thêm 1,5-2% mỗi năm.

MCH tận dụng lợi thế hệ sinh thái WinCommerce (WCM) để thử nghiệm sản phẩm, gia tăng nhận diện thương hiệu và thúc đẩy doanh thu. Thống kê cho thấy, doanh thu tại mỗi cửa hàng WCM tăng 33% sau thử nghiệm, nhiều thương hiệu tăng gấp đôi. Với kế hoạch mở thêm 400-700 cửa hàng WCM trong năm 2025, đây sẽ là bệ phóng giúp MCH mở rộng thị phần ở phân khúc cao cấp, nơi có biên lợi nhuận vượt trội 10-15%.

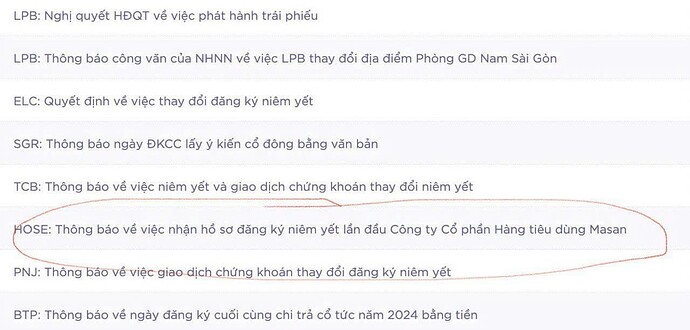

2. Lộ trình niêm yết HOSE - Gia tăng thanh khoản và vị thế thị trường

MCH đã hoàn tất chào bán 326,8 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cp để tăng tỷ lệ free-float. Dự kiến cuối năm 2025, MCH chính thức niêm yết trên HOSE. Đây sẽ là bước ngoặt giúp công ty nâng cao thanh khoản, tiếp cận nhiều nhà đầu tư lớn trong và ngoài nước, đồng thời mở ra cơ hội gia nhập các rổ chỉ số quan trọng.

Triển vọng ngành hàng tiêu dùng - Tập trung vào sản phẩm thiết yếu và cao cấp

Bước sang năm 2025, theo khảo sát của PwC, lạm phát vẫn là mối quan tâm hàng đầu của người tiêu dùng Việt Nam (63% lo ngại). Xu hướng cắt giảm chi tiêu cho hàng xa xỉ, giải trí, thay vào đó tập trung vào nhu yếu phẩm và các sản phẩm chăm sóc sức khỏe ngày càng rõ rệt.

Thị trường FMCG Việt Nam dự kiến tăng trưởng ổn định, tập trung vào sản phẩm thiết thực, tốt cho sức khỏe. Doanh số bán lẻ ước đạt 350 tỷ USD, chiếm 54% GDP. Dù chi tiêu trong dịp Tết và nửa đầu năm 2025 có thể bị ảnh hưởng bởi kinh tế vĩ mô, nhưng về dài hạn, tầng lớp trung lưu mở rộng sẽ thúc đẩy nhu cầu tiêu dùng tăng trưởng bền vững.

Lợi thế vượt trội của MCH - Sẵn sàng đón sóng tăng trưởng

MCH hiện là một trong những doanh nghiệp FMCG có lợi nhuận cao nhất khu vực, dẫn đầu các ngành hàng gia vị, cà phê hòa tan và đứng top 2 thị trường mì gói. Các sản phẩm của MCH phủ sóng tới 98% hộ gia đình Việt Nam nhờ mạng lưới phân phối rộng khắp.

Ngoài ra, MCH còn rất nhiều dư địa tăng trưởng tại các thị trường liên kề chưa khai thác hết. Đặc biệt, nhóm người tiêu dùng thu nhập cao ngày càng sẵn sàng chi nhiều hơn cho thực phẩm tiện lợi cao cấp, tạo cơ hội tăng trưởng lớn cho MCH nhờ kinh nghiệm, hệ sinh thái và thương hiệu sẵn có.

Tận dụng sức mạnh hệ sinh thái WinCommerce (WCM)

Kênh bán lẻ hiện đại tại Việt Nam đang bùng nổ, tạo động lực tăng trưởng quan trọng cho ngành FMCG. Trong đó, WCM là lợi thế cạnh tranh đặc biệt của MCH khi đóng vai trò vừa là kênh phân phối vừa là công cụ thử nghiệm sản phẩm và thu thập dữ liệu khách hàng.

Nhờ hệ thống WIN Membership, chi tiêu của thành viên cao hơn 22% cho CHIN-SU và 5% cho Chanté so với khách hàng thông thường. Đây sẽ là “cánh tay nối dài” giúp MCH tăng trưởng bền vững trong thời gian tới.

Kết luận - Cổ phiếu MCH xứng đáng để MUA

Với chiến lược cao cấp hóa rõ ràng, mạng lưới phân phối mạnh mẽ và tiềm năng mở rộng thị trường lớn, MCH là cổ phiếu tiềm năng trong ngành tiêu dùng. Việc niêm yết trên HOSE sẽ tạo động lực mới giúp cổ phiếu MCH tăng trưởng, thu hút dòng tiền mạnh mẽ trong thời gian tới.

Khuyến nghị: MUA Giá mục tiêu: 178.010 đồng/cp

![]() Anh/Chị cần hỗ trợ chi tiết về danh mục và lựa chọn cổ phiếu? Hãy liên hệ với em ngay để được hỗ trợ tốt nhất (thông tin liên hệ trong trang Bio).

Anh/Chị cần hỗ trợ chi tiết về danh mục và lựa chọn cổ phiếu? Hãy liên hệ với em ngay để được hỗ trợ tốt nhất (thông tin liên hệ trong trang Bio).