1. MSB có khả năng sáp nhập PGBank?

Câu chuyện nói trên được đề cập trong bối cảnh cổ đông lớn là PLX đang triển khai thoái toàn bộ 120 triệu CP sở hữu tại PGB (tương ứng 40% cổ phần). Có nhiều thông tin đồn đoán rằng đối tác lần này là MSB. Điều này hoàn toàn có căn cứ khi nhiều gương mặt quen thuộc của MSB đã sang nắm giữ các chức vụ cao tại PGB:

-

Tháng 11/2020, ông Nguyễn Phi Hùng - nguyên Phó Tổng Giám đốc MSB được bổ nhiệm làm quyền Tổng Giám đốc của PG Bank và hiện nay là Tổng Giám đốc của ngân hàng này. Tháng 04/2021, ông Nilesh Banglorewala, cựu Giám đốc Tài chính kiêm Kế toán trưởng của MSB là thành viên Hội đồng Quản trị của PGBank. Ông Oliver Schwarzhaupt, cựu Phó Tổng giám đốc kiêm Giám đốc khối Quản lý Rủi ro của MSB cũng làm thành viên Hội đồng quản trị của PGBank từ 4/2022.

-

Đồng thời tại ĐHCĐ sắp tới vào 21/4, MSB sẽ trình cổ đông thông qua việc nhận sáp nhập một tổ chức tín dụng tại Việt Nam.

=> Trước khi Đại hội đồng cổ đông MSB diễn ra vào ngày 21/4, mọi thứ sẽ rõ ràng hơn sau phiên đấu giá công khai 120 triệu cổ phiếu PGB của PGBank tại HOSE vào ngày 7/4 tới. Vậy hãy cùng xem nhanh qua MSB xem có gì đáng chú ý không nhé.

2. KQKD 2022:

- Định giá hiện tại: B/P ~ 0.95, Book value đâu đó quanh 13.300 đồng.

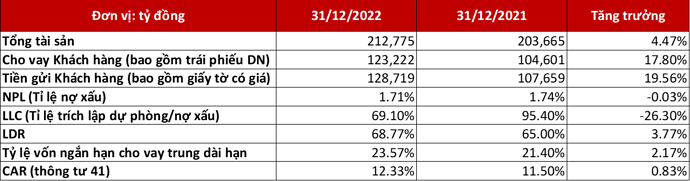

*** Các chỉ tiêu chính của Bảng Cân đối Kế toán**:

*** Các chỉ tiêu chính của báo cáo KQKD:**

- Trong năm 2022, MSB ghi nhận lãi trước thuế 5.787 tỷ đồng, tăng 13,7% so với năm trước và đạt 85% kế hoạch năm. Thu nhập lãi thuần của ngân hàng đạt 8.321 tỷ đồng, tăng gần 34%.

- Tính đến 31/12/2022, tổng tài sản của MSB đạt 212.775 tỷ đồng, tăng gần 4,8% so với cuối năm 2021. Trong đó, cho vay khách hàng tăng 17,8% đạt hơn 123.222 tỷ đồng. Số dư tiền gửi khách hàng tăng gần 20% đạt 128.719 tỷ đồng.

- Điều đáng chú ý là sự thay đổi trong cấu trúc tài sản, giảm mạnh danh mục đầu tư trái phiếu trong bối cảnh dòng vốn vào thị trường trái phiếu đang được quản lý chặt chẽ nhằm giảm thiểu rủi ro. Giá trị danh mục trái phiếu giảm gần 35%, chỉ còn 31.556 tỷ đồng (chiếm hơn 14% tổng tài sản). Trong đó, loại trừ trái phiếu chính phủ và trái phiếu của các tổ chức tín dụng khác thì chỉ còn khoảng 2.500 tỷ trái phiếu doanh nghiệp, tập trung ở 3 lĩnh vực là năng lượng tái tạo, BĐS và xây dựng.

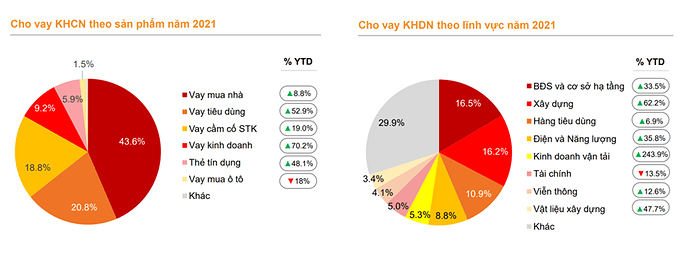

Xét về cơ cấu cho vay, đã có sự chuyển dịch giảm tỷ trọng ở các lĩnh vực rủi ro cao như Bất động sản hay Xây dựng, tuy vẫn còn ở mức tương đối cao. Chất lượng tài sản được cải thiện với NPL hợp nhất ở mức 1.71%.

Lợi nhuận TT tăng trưởng gần 14%, đạt 5.787 tỷ đồng. Tỷ trọng thu nhập từ Banca tăng qua các năm (chiếm 20.4% nguồn thu từ phí năm 2022) phù hợp với chiến lược đa dạng hóa nguồn thu trong bối cảnh thị trường ngày càng cạnh tranh. Xét về hiệu suất sinh lời, ROE đạt 18,44%; trong khi đó ROA đạt 2,31%, đều tăng trưởng so với cùng kỳ.

3. Được cấp room tín dụng 2023 cao nhất ngành

Đầu tháng 3, NHNN cũng vừa cấp chỉ tiêu room tín dụng cho các ngân hàng, trong đó MSB là ngân hàng duy nhất được cấp room cao hơn 2022. Room tăng trưởng tín dụng của ngân hàng này năm nay được cấp là 13,5% (năm 2022 là 9,5%).

4. Đồ thị kỹ thuật

- Hai phiên gần đây có dòng tiền vào, break lên được MA20.

- Bolinger band co hẹp sau giai đoạn tích lũy kéo dài 3 tháng và có dấu hiệu mở band

- Nếu có thể break tiếp được MA200 (đường vàng) liệu có cơ hội nào cho MSB?