3. Tỷ lệ nợ xấu và bao phủ nợ xấu:

Đây củng là một trong những chỉ số cực kỳ quan trọng ảnh hưởng trực tiếp đến lợi nhuận của NH cũng như khả năng được cấp “room” trong tương lai.

Một số ngân hàng như NVB tỷ lệ nợ xấu 25% thậm chí trong giai đoạn này thu hồi nợ xấu còn quan trọng hơn cho vay nữa.

- Nợ tiêu chuẩn (Nhóm 1): 0%

- Nợ cần chú ý (Nhóm 2): 5%

- Nợ dưới chuẩn (Nhóm 3): 20%

- Nợ nghi ngờ (Nhóm 4): 50%

- Nợ có khả năng mất vốn (Nhóm 5): 100%.

Tỷ lệ bao phủ nợ xấu là gì?

Tỷ lệ bao phủ nợ xấu (Non-performing loan ratio) là tỷ lệ được các ngân hàng sử dụng để đánh giá khả năng phòng thủ của mình trước những rủi ro liên quan đến vấn đề nợ xấu.

Khi tiến hành cho vay, ngân hàng thường phải đối mặt với nguy cơ không thu hồi được khoản nợ. Nếu người đi vay không thể trả nợ sau 90 ngày so với thời hạn thanh toán, đây được coi là khoản nợ xấu của ngân hàng. Lúc này ngân hàng có thể sử dụng tỉ lệ bao phủ nợ xấu làm thước đo để theo dõi và quản trị rủi ro.

Công thức xác định tỷ lệ bao phủ nợ xấu

Tỷ lệ này được tính theo công thức:

Tỷ lệ bao phủ nợ xấu = Số dư dự phòng nợ xấu/Tổng dư nợ xấu

Tuy nhiên trên thực tế, các ngân hàng Việt Nam thường không tách bạch về khoản dự phòng nợ xấu trong các báo cáo của mình. Vì thế, người ta có thể sử dụng tỷ lệ bao phủ nợ quá hạn để theo dõi. Theo đó:

Tỷ lệ bao phủ nợ quá hạn= (Dự phòng cụ thể + Dự phòng chung)/Tổng nợ quá hạn

2 Likes

- Tỷ lệ giữ trữ bắt buộc:

Tỷ lệ dự trữ bắt buộc áp dụng cho các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được quy định tại Điều 1 Quyết định 1158/QĐ-NHNN như sau:

-

Quỹ tín dụng nhân dân, tổ chức tài chính vi mô: Tỷ lệ dự trữ bắt buộc đối với các loại tiền gửi bằng đồng Việt Nam và tiền gửi bằng ngoại tệ là 0%.

-

Ngân hàng chính sách: Tỷ lệ dự trữ bắt buộc theo quy định của Chính phủ.

Quỹ tín dụng nhân dân, tổ chức tài chính vi mô, ngân hàng chính sách trong trường hợp được áp dụng tỷ lệ dự trữ bắt buộc là 0% đối với tất cả các loại tiền gửi không phải báo cáo Ngân hàng nhà nước về số dư tiền gửi huy động bình quân phải dự trữ bắt buộc theo quy định về dự trữ bắt buộc đối với các tổ chức tín dụng.

- Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam và Ngân hàng Hợp tác xã áp dụng tỷ lệ dự trữ bắt buộc tương ứng với từng loại tiền gửi như sau:

- Tiền gửi bằng đồng Việt Nam không kỳ hạn và có kỳ hạn dưới 12 tháng là 3% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc;

+ Tiền gửi bằng đồng Việt Nam kỳ hạn từ 12 tháng trở lên là 1% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc;

-

Tiền gửi bằng ngoại tệ của tổ chức tín dụng ở nước ngoài là 1 % trên tổng số dư tiền gửi phải tính dự trữ bắt buộc;

-

Tiền gửi bằng ngoại tệ phải tính dự trữ bắt buộc khác không kỳ hạn và có kỳ hạn dưới 12 tháng là 7% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc;

-

Tiền gửi bằng ngoại tệ phải tính dự trữ bắt buộc khác kỳ hạn từ 12 tháng trở lên là 5% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc.

- Tổ chức tín dụng khác (ngoài các tổ chức tín dụng trên) áp dụng tỷ lệ dự trữ bắt buộc tương ứng với từng loại tiền gửi như sau:

+ Tiền gửi bằng đồng Việt Nam không kỳ hạn và có kỳ hạn dưới 12 tháng là 3% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc;

-

Tiền gửi bằng đồng Việt Nam kỳ hạn từ 12 tháng trở lên là 1% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc;

-

Tiền gửi bằng ngoại tệ của tổ chức tín dụng ở nước ngoài là 1% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc;

-

Tiền gửi bằng ngoại tệ phải tính dự trữ bắt buộc khác không kỳ hạn và có kỳ hạn dưới 12 tháng là 8% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc;

-

Tiền gửi bằng ngoại tệ phải tính dự trữ bắt buộc khác kỳ hạn từ 12 tháng trở lên là 6% trên tổng số dư tiền gửi phải tính dự trữ bắt buộc.

1 Likes

Các số liệu liên quan đến CIR, NIM, CASA, ROE… là những chỉ số phổ thông rồi các bạn tự tìm hiểu để xem độ hiệu quả hoạt động của các banks.

Ở đây tớ đang nói đến các điều kiện để " bơm" tiền ra nền kinh tế cũng như các yếu tố tác động lên rủi ro của hệ thống ngân hàng:

Ngân hàng nhà nước muốn “bơm” tiền cho dù có nới room tín dụng lên 10000000% nhưng các NHTM muốn bơm tiền nhưng tài sản chất lượng không tốt, nguồn vốn không an toàn tỷ lệ CAR tới hạn; hay tỷ lệ LDR phản ánh cho vay đã vượt quá giới hạn, cho vay dài hạn đạt ngưỡng, nợ xấu tăng cao → Thì có nới room trời cũng không bơm được.

Để hỗ trợ nền Kte tạm thời hạ bớt các tỷ lệ như: LDR, cho vay dài hạn/ huy động, giảm tỷ lệ giữ trữ bắt buộc, đáo hạn các nhóm nợ xấu nhóm 3,4,5 …–> Điều này lập tức có tác động giúp 1 lượng tiền sẽ được bơm ra cho vay người dân và doanh nghiệp.

Các bạn nhớ nhé không phải cứ nới room là bơm tiền tháo cống nhé nó còn phụ thuộc: Hấp thụ vốn của nền kte, các chỉ số tài chính của ngân hàng(Ở trên)) …

Như vậy tớ tóm lại cho các bạn bài hôm nay:

- Đầu tư công không phải là bơm tiền

- Để tiền bơm ra nền kinh tế đòi hỏi rất nhiều yếu tố chứ không phải chỉ có mỗi nới ROOM không

trong cuối tháng 9 tín dụng tăng trưởng cao 1 phần là phản ánh nền kte hồi phục nhưng 1 phần lớn là phản ánh từ đáo hạn các khoảng vay → Nên ae cũng cần lưu ý

1 Likes

Thực ra có một cái đúc kết khá hay là người nào càng ít nói đến cổ phiếu càng ít nói mai cổ phiếu này tăng mốt cổ phiếu kia giảm theo phiên theo nhịp thì đầu tư càng hiệu quả, điều đơn giản trong ngắn hạn dòng tiền là chạy luân phiên là sự gặp gỡ cung cầu của cảm xúc đã là cảm xúc thì nay tăng mai giảm là hết sức bình thường.

Cái não của mình nó đã phải gánh chịu khá nhiều những bất công những toan tính của mình sinh ra rồi nên đừng để nó phải tập trung vào những điều vô ích vậy

2 Likes

Một số ae nhắn tin cho mình thị trường nhịp này sập có phải do tin đồn công ty BDS gì đó rất lớn phá sản, hay kho nào đó phải short 2k tỷ, rồi bảo thị trường chứng khoán như cái sòng bạc, mà đúng nếu bạn nhìn nhận thị trường như cái sòng bạc thì nó đích thị là sòng bạc đó, mà đã sòng bạc thì phải có kẻ thắng người thua chứ tất cả các nhà đầu tư đều thắng tất cả con bạc đều thắng rồi chủ sòng cũng thắng thì ai là người thua đây? lý do đơn giản vậy mà có gì đầu phải giải thích hay đỗ lỗi nhỉ: THUA LÀ DO MÌNH TẠI MÌNH VÀ VÌ MÌNH thay vì tìm lý do đổ lỗi thì hay lấy đó làm kinh nghiệm để lần sau cẩn trọng hơn.

Ai cũng muốn thị trường minh bạch ai cũng muốn đầu tư 100% là lời x5 x10, đó các bạn thấy có nghịch lý không lợi nhuận cực cao thì rủi ro phải cực lớn.

Giả sử thị trường tất cả mọi thứ đều minh bạch không có những cú ép phe phê lòi đầu tư 2 đến 3 tháng x5 tài khoản vào các cổ BDS các cổ Penny mà mỗi năm bạn chỉ lãi được 20% tháng lời tháng lỗ liệu vậy bạn có đủ kiên nhẫn đầu tư không?

Cái tư tưởng của bạn khi tham gia thị trường đã là con bạc bạn đã khát máu bạn chỉ nghĩ đến lời lời và lời khủng thì 90% các bạn thuộc đám người đang đi tìm lý do đỗ lỗi cho thua lỗ đó

4 Likes

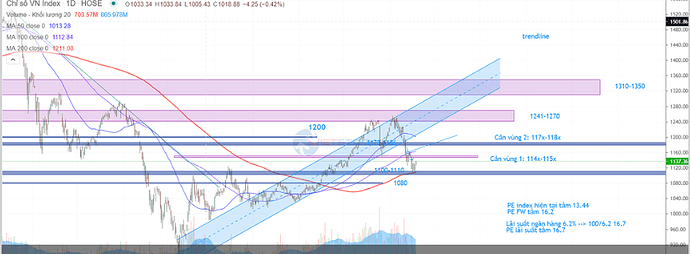

Trở lại thị trường ngày 9/10 mình đã nói và vẫn lấy sơ đồ trên để phân tích nhé

Mình đã nói thị trường sẽ ổn khi đóng nến tuần vượt vùng 117xx vì sao vùng này bởi vị nó sẽ tạo 1 biên an toàn.

Đồng thời cuối tuần trước hoặc đầu tuần này phải nên có 1 phiên bùng nổ( william oneil) xác nhận dòng tiền vào.

Nhưng dòng tiền vẫn lưỡng lự, đến vùng 114x mặc dù lực bán ko nhiều mà lực lên khá yếu, đã có 3 phiên kéo cuối phiên để kích thích dòng tiền vào nhưng đều không thành công.

mà không thành công thì nhịp nhúng xuống là cần thiết để kích thích dòng tiền vào.

Mình cũng đã nói với 1 số ae trên này khi thị trường lên 114xx thì nên hạ margin.

1 Likes

Bản thân của mình cũng vậy về vùng 114x rung lắc sẽ khá mình đã hạ hết margin danh mục vẫn 80% CP như trên và gần như mất lãi. Cuộc sống là vậy thua là thua mà thắng là thắng thôi đâu cần lý do vì lí do gì dù chính đáng đến mấy thì khoản thua lỗ là của các bạn, thay vì đổ lỗi hoàn cảnh thì bạn ghi lại sổ nhật ký kinh nghiệm và để rút kinh nghiệm cho lần sau.

Tớ ví dụ:

Index tăng từ 1100 lên 14xx thanh khoản sụt từ 20k về 13-14k

Không có phiên bùng nổ theo đà FTD

thị trường sau 3 lần nỗ lực để bứt phá cuối phiên nhưng đều không thành công

Giá dầu tăng cao, DXY tăng từ 105 lên 106

Rủi ro thị trường vẫn còn

Hành động lần sau: Giảm bớt margin, giảm bớt tỷ trọng bắt đáy đã lãi 15-20%

7 Likes

Đời chỉ đơn giản vậy thôi, ai cũng hoảng cũng bán tháo thì mình mua ủng hộ mọi người ít vậy

3 Likes

Đến khi ae hô siêu cổ phiếu siêu sóng uptrend thì mình lại nhường lại phần giàu sang cho ae

2 Likes

Anh ơi anh còn giữ HAH không ạ, thấy cuối phiên lấp gap xong không giảm mà kéo lên nên em vẫn giữ.

1 Likes

a mua thêm chút giá 35.x em kệ thôi nó đánh đến đâu hay đến đó

2 Likes

Thị trường bao nhiêu năm nay vẫn vậy nó tăng mạnh rồi giảm mạnh rồi tăng mạnh. Chỉ cái bất ổn là tâm lý ae mình/ tâm lý của nhà đầu tư tăng xông theo thị trường thôi.

Hôm nay giảm mạnh thì mua thêm ít rồi tắt bảng tắt app đi chơi bao giờ có lãi thì mở ra.

Còn lỡ tăng mạnh thì hold thôi.

Cuộc đời đầu tư nó đơn giản như vậy thôi mà.

Đến cuối con đường mới biết ai khôn ai dại

7 Likes

Index có thể thủng đáy thủng hết hỗ trợ nhưng không thể đánh thủng được tình cảm của anh dành cho em

Chúc tất cả chị em ngày 20/10 ấm áp nhé

10 Likes

hi ai cũng thấy xấu ai cũng thấy rủi ro thủng mọi hỗ trợ dưới MA200 bla đủ thứ ai cũng bảo phải đứng ngoài phải quan sát chờ tốt rồi vào mà tồn tại được trên thị trường này đâu dành cho số đông.

Quăng PTKT ra

Quăng luông phân tích dòng tiền đi

Khi tất cả cùng thấy rủi cùng thấy nát cùng thấy xấu thì tớ lại thấy cơ hội chứ không phải khi index 1500 nhà nhà hô đẹp

Cái lý do bấu víu duy nhất để tớ mua CP đó là nội tại doanh nghiệp.

Nói chút về vĩ mô:

2 Likes

Nói chút về vĩ mô:

- Thế giới:

- Nền Kte trung quốc đang có dấu hiệu hồi phục GDP TQ tăng 4,9 so với mức dự đoán 4.4

- Mỹ việc lợi suất trái phiếu Mỹ tăng vọt đặc biệt những kỳ hạn dài như 10 năm 30 năm … điều này thể hiện sau giai đoạn vung tay quá trán của người dân Mỹ của chính phủ Mỹ chi tiêu như thể không có ngày mai thì LS cao đã tác động mạnh vào nền kte mỹ điều này thể hiện những khoản đi vay đã trở nên quá đắt đỏ, thị trường “mùa đông” nhà ở sẽ sớm tới, chi tiêu giảm thu nhập giảm, tỷ lệ thất nghiệp gia tăng là không tránh khỏi Fed sẽ phải cân nhắc hơn trong việc tăng lãi suất. CPI Mỹ đi nganh nhưng CPI lõi vẫn tiếp tục giảm ngoài tăng LS thì việc bán TS và thắt chặt định lượng của Fed cũng sẽ góp phần làm lượng tiền mặt bị hút về nhanh chóng.

- Chiến tranh Isael và Hamas, giới quân đội muốn 1 cuộc tất công đổ bộ càng nhanh càng tốt nhưng CP Isael sẽ có suy nghĩ khác, để thắng 1 cuộc chiến thì rất dễ nhưng để bình định được thì rất khó không phải dễ dàng gì vì Hamas đã có sự chuẩn bị trong nhiều năm, và cuộc chiến đô thị với hệ thống đường hầm chằng chịt luôn là cối xay thịt không dễ dàng gì chưa kể người dân Ả Rập sẽ đồng lòng nên khả năng cao sẽ xảy ra 1 số cuộc tất công cục bộ, và chiến dịch tìm và diệt thông qua không kích của Isael sẽ tiếp tục dễ ra mạnh mẽ.

- Bản thân Mỹ cũng không mong muốn xảy ra cuộc chiến tranh này: Thứ nhất vai trò anh cả của Mỹ, thứ 2 cuộc bầu cử tổng thống Mỹ vào năm sau nếu khủng hoảng về dầu mỏ Giá tăng cao LP tăng cao thì là điều bất lợi cho chính quyền Biden, đích thân BD đã qua Isael để giúp những cái đầu hạ bớt nhiệt.

- Cuộc chiến tranh Nga – Ukraine khả năng cả 2 cũng không đủ lực để tiến công mạnh mẽ và bản đồ địa chính vẫn giữ nguyên như hiện tại và mùa đông cũng đã đến gần.

2. Trong nước:

- Cái mọi người lo ngại nhất là tỷ giá thì với tớ chẳng thấy quá lớn trong giai đoạn này:

- Chúng ta đã chủ động hơn trong công tác điều hành và công cụ cũng như dư địa giúp tỷ giá ổn định chúng ta có đầy đủ công cụ:

o Đầu tiên nói đến tính chủ động: SBV đã chủ động hơn trong việc hút thanh khoản dư thừa tiền ở thị trường 2 liên ngân hàng Giúp ổn đỉnh LS giữa VN đồng và USD hạn chế việc đầu cơ gây ảnh hưởng tỷ giá.

o Với dòng tiền đô vào in flow đang dồi dào:

Cán cân thương mại thăng dư đô lớn: 1 phần nhập khẩu ít hơn

Dòng vốn FDI vẫn đổ mạnh vào VN

Lượng kiều hối tăng mạnh( 9 tháng đầu 2023 lượng kiều hối đổ về bằng năm 2022).

Do xuất khẩu khó khăn, thị trường BDS trầm lắng khác với đầu 2022 nhu cầu tín dụng thấp hơn đầu 2022 nên giúp giảm áp lực.

Mọi người vẫn hiểu nhầm nghiệp vụ bán tín phiếu là hút tiền vì bản chất nó khác phải nói là bơm hút thanh khoản thì đúng hơn.

Vậy rút hút tiền vào khi nào:

- Động thái của NHNN bán đô khi bán dứt khoát đô( Khác với bán Fw) thì 1 lượng lớn tiền sẽ bị hút vào.

- Nâng các chỉ số về an toàn vốn của các ngân hàng như: LDR, Vay trung dài hạn/ huy động vốn ngắn hạn, tăng tỷ lệ dự phòng bắt buộc, yêu cầu giảm tỷ lệ nợ xấu không gia hạn hoặc chuyển đổi các nhóm nợ.

- Lãi suất các ngân hàng đang duy trì ở mức khả thấp 5,2 đến 5,5% LS cho vay ngày càng kéo về mức thấp.

- Ổn định tỷ giá vẫn thực thi

- Lạm phát trong mức kiểm soát: Chúng ta LP chủ yếu từ hàng hóa mà giỏ chiếm tỷ trọng lớn nhất là lương thực thực phẩm trong đó quan trọng nhất là giá Heo( Lợn) mà giá heo thì đâu tăng

Chính sách tài khóa vẫn tiếp diễn:

- Giải ngân đầu tư công

- Giảm thuể thu nhập

- Tăng lương cơ sở

- Hỗ trợ trợ cấp thất nghiệp …

Khi ls gửi bank giảm/ xuất khẩu chưa hết khó, BDS chưa phá băng → Tiền thông minh sẽ đi đâu nếu chứng khoán về mức chiết khấu đủ rẻ?

3 Likes

thì loanh quanh vẫn là tham lam và sợ hãi. những bố thất nghiệp thường đánh ck ăn mới to. vì hết vương vấn bụi trần

tôi thì có chỉ báo vtv zanlo fb. mịa cứ 3 thằng này khen ngon khoe lãi lắm là tôi sút kk

1 Likes