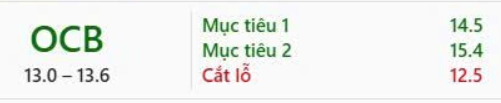

OCB - Triển vọng lợi nhuận 2Q2025 tích cực nhờ tổng thu nhập hoạt động cải thiện

Dự phóng lợi nhuận trước thuế (LNNTT) 2Q2025 của OCB cho thấy tăng trưởng tích cực, đạt gần 990 tỷ đồng, tương đương +11% QoQ và +10% YoY. Động lực tăng trưởng chủ yếu đến từ tăng trưởng tín dụng đạt 7% YTD, cùng với việc NIM (Biên lợi nhuận lãi thuần) cải thiện 5 bps QoQ, đạt 3,29%. Ngoài ra, thu nhập ngoài lãi tiếp tục mở rộng mạnh mẽ từ mức nền thấp của quý trước (+260% QoQ và +38% YoY). Tuy nhiên, chi phí trích lập dự phòng tăng mạnh +94% QoQ và +75% YoY, đạt tỷ lệ chi phí tín dụng 0,4%, so với 0,2% trong quý trước.

Triển vọng lợi nhuận 2025:

Chúng tôi dự phóng LNNTT năm 2025 đạt 4,6 nghìn tỷ đồng (+14% YoY), nhờ vào sự tăng trưởng mạnh mẽ của thu nhập ngoài lãi (+84% YoY). Tuy nhiên, NIM 2025 được dự báo sẽ thu hẹp khoảng 30 bps YoY về 3,2%, dẫn đến thu nhập lãi thuần giảm tốc (+8% YoY) và chi phí tín dụng tăng 15% YoY.

Dự phóng KQKD 2Q2025:

Chúng tôi ước tính LNNTT 2Q2025 đạt 990 tỷ đồng (+11% QoQ và +10% YoY), chủ yếu nhờ vào tăng trưởng tổng thu nhập hoạt động mạnh mẽ. Trong đó, thu nhập lãi thuần tiếp tục tăng tốc (+4% QoQ và +13% YoY), trong khi thu nhập ngoài lãi mở rộng mạnh (+260% QoQ và +38% YoY).

Tăng trưởng tín dụng và NIM cải thiện:

- Tín dụng kết thúc Q1/2025 với mức tăng trưởng 2,2% YTD, với tín dụng doanh nghiệp tăng mạnh 3,9% YTD, trong khi tín dụng bán lẻ chưa có dấu hiệu khả quan khi dư nợ cho vay giảm ròng khoảng 500 tỷ đồng.

- Trong năm 2025, chúng tôi kỳ vọng tăng trưởng tín dụng đạt 7,0% YTD, tương đương 4,7% QoQ và 21,7% YoY, với động lực chủ yếu từ các sản phẩm cho vay mua nhà và tín dụng doanh nghiệp, đặc biệt trong lĩnh vực bất động sản.

- NIM dự báo cải thiện nhẹ 5 bps, lên mức 3,2%, nhờ vào sự tăng trưởng tín dụng tích cực trong năm 2025.

Thu nhập ngoài lãi mở rộng mạnh mẽ:

Thu nhập ngoài lãi trong Q1/2025 tuy giảm sút, chỉ đạt 110 tỷ đồng (-81% QoQ và -72% YoY), chủ yếu do mua bán trái phiếu chính phủ không thuận lợi. Tuy nhiên, trong năm 2025, chúng tôi kỳ vọng thu nhập ngoài lãi sẽ cải thiện đáng kể, với mức thu nhập đạt 400 tỷ đồng (+260% QoQ và +38% YoY), nhờ vào dịch vụ thanh toán và tư vấn phát triển mạnh mẽ.

Tăng cường chi phí trích lập dự phòng:

Chi phí trích lập dự phòng ước tính đạt hơn 700 tỷ đồng (+92% QoQ, +73% YoY), tương đương tỷ lệ chi phí tín dụng là 0,4% so với 0,2% trong Q1/2025.

Kết luận:

Với dự phóng tăng trưởng mạnh mẽ từ thu nhập ngoài lãi, cùng với sự cải thiện trong NIM và tăng trưởng tín dụng, OCB đang trên đà phục hồi và mở rộng hoạt động trong năm 2025. Tuy nhiên, chi phí trích lập dự phòng và sự thu hẹp NIM sẽ cần được theo dõi chặt chẽ. Nhà đầu tư có thể kỳ vọng vào một kết quả tích cực trong năm 2025 nhờ vào sự cải thiện tổng thể của thu nhập hoạt động.

![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.