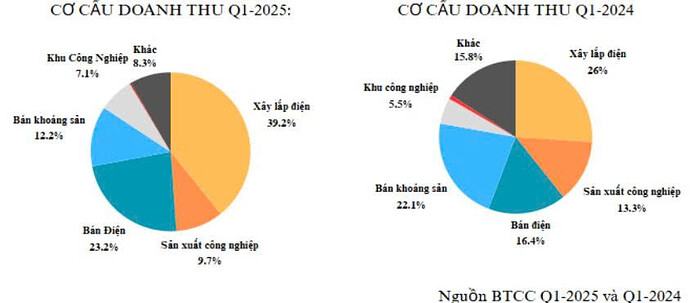

1.Tình Hình Kinh Doanh Q1-2025:

Điểm nhấn Q1-2025: Tỷ lệ DT/KH Q1-2025 chỉ đạt 13.88%, giảm 27% svck.Tuy nhiên lợi nhuận gộp lại tăng trưởng 5% svck, nguyên nhân nhờ hưởng lợi chi phí khấu hao thấp hơn sau khi các dự án điện gió được hoàn thành quyết toán.

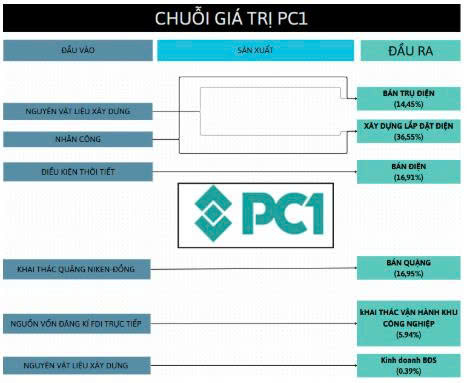

2. KEY TĂNG TRƯỞNG TRONG NĂM NAY CỦA PC1

- Mảng xây lắp: Động lực tăng trưởng doanh thu chính, nhờ (1) lượng backlog chuyển tiếp, khối lượng hợp đồng xây lắp chuyển tiếp sang năm 2025 là 6.892 tỷ đồng, (3) 2 gói thầu nổi bật là xây lắp điện tại philipin ( 1200 tỷ đồng) dự kiến ghi nhận 80% doanh thu vào năm 2025 và EPC Côn Đảo (1800 tỷ đồng) chưa rõ thông tin.

- MẢNG BẤT ĐỘNG SẢN : Dự kiến ghi nhận doanh thu dự án Tháp Vàng-Gia Lâm trong năm 2025 (khởi công từ Quý III/2024). Với tốc độ triển khai nhanh chóng, đến thời điểm hiện tại tỷ lệ doanh thu đã ghi bán nhưng chưa bàn giao là 224.5 tỷ đồng (tính đến 31/03/2025), tốc độ bán hàng trong Q1-2025 đạt 30,7% so với kế hoạch (tổng doanh thu dự kiến mang về 731 tỷ đồng).

- MẢNG BĐS KHU CÔNG NGHIỆP: Động lực tăng trưởng chính đến từ bắt đầu ghi nhận doanh thu từ CCN Yên Lệnh. Trong năm nay doanh thu ổn định đến từ dự án Nomura GD1. Tuy nhiên động lực tăng trưởng chính trong năm nay đến từ Yên lệnh, với tiến độ hiện tại đã giải phóng mặt bằng 98.5%. Dự kiến sẽ hoàn tất thủ tục pháp lý và bàn giao vào Q3 và Q4 năm nay, ghi nhận thêm 173 tỷ đồng lợi nhuận (Giả định giá thuê đạt 175 USD/m2 và diện tích thuê đạt 50Ha) từ Western Pacific.

- ĐIỂM TRỪ TRONG NĂM NAY:

- Mảng bán điện: Duy trì và đi ngang svck. Với dự báo mới nhất đến từ IRI thì xác suất pha trung tính vẫn chiếm ưu thế suốt năm nay. Với cơ cấu thủy điện chiếm tỷ trọng 54.14% thì với tình hình thủy năng năm nay không có biến động quá lớn.

- Mảng BĐS Khu Công Nghiệp: Tiêu cực ngắn hạn. Trong khoảng thời gian gần đây Mỹ bắt đầu đánh thuế lên cả các đối tác thương mại nhằm đòi lại công bằng. Điều này làm gián đoạn FDI đến Việt Nam và dịch chuyển chuỗi cung ứng nếu Việt Nam không đạt được thỏa thuận với Mỹ vào sắp tới.

-

Mảng khai thác quặng: Trong năm 2025, mảng khai thác khoáng sản của PC1 dự kiến sẽ không còn là động lực tăng trưởng chính như năm 2024 do giá Niken giảm sâu. Nguyên do nguồn cung dư thừa (đặc biệt từ Indonesia) và nhu cầu phục hồi chậm. Sản lượng khai thác thực tế thấp do mới vận hành khoảng 70% công suất. Chi phí khai thác cao vì hàm lượng niken tại mỏ thấp, kéo theo hiệu suất kinh tế giảm.

4.CƠ CẤU NỢ VAY CỦA PC1:

Cơ cấu nợ của PC1, vay dài hạn và vay trái phiếu chiếm tỷ trọng cao nhất.

- Các khoản vay dài hạn phần lớn đến từ Bank ngoại nhằm tài trợ cho 3 dự án điện gió Liên lập, phong huy, phong nguyên (3 dự án này đã đi vào hoạt động từ năm 2022) và dự án nhà máy niken đồng (Đi vào hoạt động từ 2023). Lãi suất của các khoản vay điện gió được hỗ trợ tài chính vì là dự án ESG nên được vay lãi suất ưu đãi, ngoài ra thì dự án tuyến quặng niken-dồng vay với lãi suất tiết kiệm cộng biên độ.

- Vay 2 lô trái phiếu lãi suất 10%/năm, để tài trợ vốn mua nhượng cổ phần công ty Western Parcific (30 % tỷ lệ sở hữu)

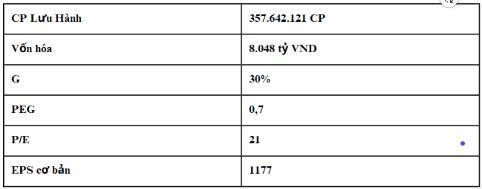

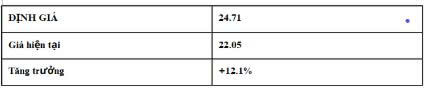

5.ĐỊNH GIÁ:

=>Với giả định tiềm năng tăng trưởng trong năm nay của PC1 là 30%, cùng với đó là sử dụng EPS cơ bản trong năm 2024. Thì tôi định giá CP PC1 ở mức giá 24.717,

VẬY NÊN GIẢI NGÂN VÙNG NÀO,

ĐÂY LÀ NHẬN ĐỊNH CỦA TÔI VỀ PC1 VÀ KEY TĂNG TRƯỞNG ĐI KÈM VỚI ĐÓ LÀ NHỮNG RỦI RO TRONG NĂM, MỌI NGƯỜI CMT NHIỆT TÌNH ĐỂ CHIA SẺ NHAU VEIW VỀ MÃ CỔ PHIẾU XÂY LẮP ĐIỆN NÀY NHA.