Phần I: Giới thiệu doanh nghiệp

Công ty Cổ phần Thế Giới Số (Digiworld Corporation - DGW) là một trong những nhà phân phối hàng đầu tại Việt Nam trong lĩnh vực công nghệ và điện tử tiêu dùng. Thành lập vào năm 1997, Digiworld đóng vai trò là nhà cung cấp các dịch vụ phân phối và hỗ trợ cho các thương hiệu quốc tế muốn thâm nhập và phát triển tại thị trường Việt Nam.

1. Mô hình kinh doanh

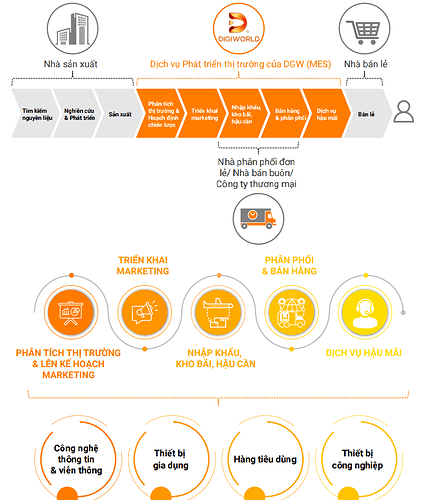

Digiworld là nhà phân phối, là mắt xích kết nối giữa nhà sản xuất và các kênh bán lẻ. Digiworld hoạt động theo mô hình B2B là chủ yếu. Sau đây là chuỗi giá trị:

Chuổi giá trị của Digiworld

Nguồn: BCTN Digiworld

Nhiệm vụ chính của Digiworld là: (1) Kết nối với các đơn vị sản suất; (2) Xác định sản phẩm; (3) Phân tích thị trường và lên kế hoạch marketing; (4) Triển khai marketing; (5) Đảm nhận khâu logistic cho nhà sản xuất; (6) Phân phối sản phẩm đến tay các nhà bán lẻ và kể cả khách hàng cá nhân; (7) Thực hiện các công việc hỗ trợ khách hàng sau khi bán.

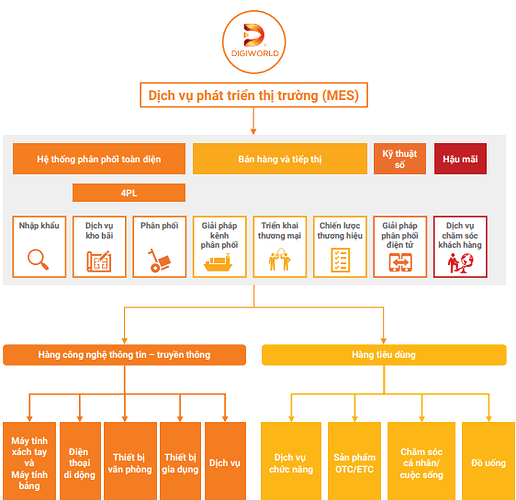

Các sản phẩm dịch vụ của Digiworld

Nguồn: BCTN Digiworld

Các mặt hàng Digiworld tập trung phân phối là máy tính bảng - máy tính xách tay, điện thoại, thiết bị văn phòng, thiết bị gia dụng, và các mặt hàng tiêu dùng khác. Sản phẩm đóng góp lớn vào doanh thu là điện thoại và máy tính, nhưng nhóm này đã gần như bảo hòa. Các sản phẩm mới như đồ gia dụng và sản phẩm văn phòng, sẽ là động lực tăng trưởng mới của Digiworld trong tương lai.

2. Ngành nghề kinh doanh

Digiworld (DGW) hiện có 3 mảng kinh doanh chính đóng góp vào doanh thu, cụ thể là:

2.1 Công nghệ thông tin và viễn thông (ICT):

Chuỗi giá trị của mảng ICT

Nguồn: BCTN Digiworld

-

Mảng máy tính bảng và máy tính xách tay

-

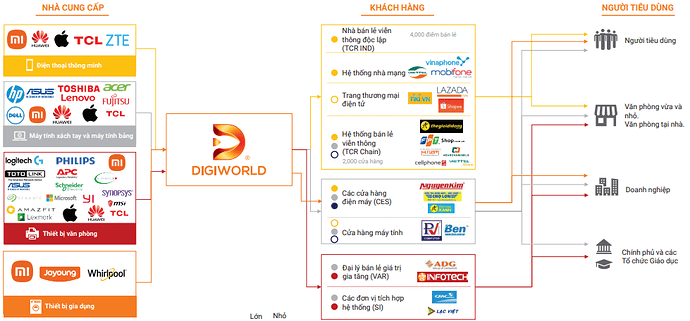

Hiện tại Digiworld đã phân phối gần như tất cả các thương hiệu laptop nổi tiếng trên thế giới và chiếm khoảng 40% thị phần trên thị trường Việt Nam. Doanh thu mảng này chiếm tỷ lệ 31% tổng doanh thu trong năm 2023.

-

Khách hàng chủ yếu của công ty là các cửa hàng máy tính nhỏ lẻ, các chuỗi cửa hàng điện máy lớn như Phong Vũ, Điện máy xanh, Nguyễn Kim,…Ngoài ra, Digiworld còn là đối tác chiến lược vận hành các cửa hàng flagship của các thương hiệu trên nền tảng thương mại trực tuyến như Shopee, Lazada.

-

Năm 2023, Digiworld tiếp tục duy trì mối quan hệ bền chặt với các đối tác lớn như HP, Dell, Asus, Toshiba, Acer, Lenovo, Apple, Huawei,…. và giữ vững vị trí nhà phân phối lớn nhất của các thương hiệu tại thị trường Việt Nam.

-

-

Mảng điện thoại

-

Digiworld là đơn vị duy nhất vận hành các của hàng bán lẻ của Xiaomi và Huawei tại Việt Nam. Trong năm 2023 Digiworld còn phân phối thêm điện thoại ZTE thuộc phân khúc bình dân.

-

Tại thời điểm cuối năm 2023 Digiworld là chếm 18% thị phần phân phối điện thoại tại Việt Nam và đóng góp 43% vào doanh thu.

-

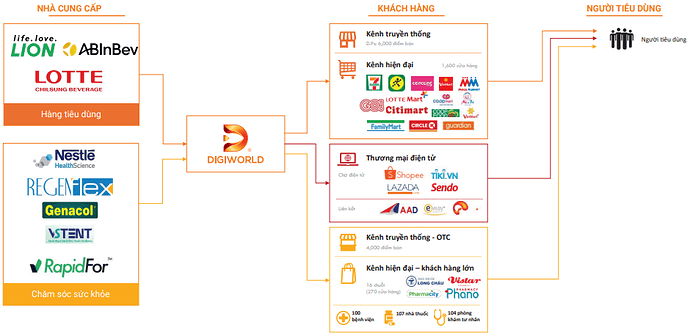

2.2 Thiết bị gia dụng

Chuỗi giá trị của mảng thiết bị gia dụng

Nguồn: BCTN Digiworld

-

Vừa tham gia mảng này vào năm 2022. Mảng này chiếm khoản 4% doanh thu.

-

Với các sản phẩm trong căn bếp (Westinghouse), các loại sản phẩm như tivi (Xiaomi). Đầu ra mảng này thường là các cửa hàng nhỏ lẻ và các siêu thị.

2.3 Thiết bị văn phòng

-

Tính đến cuối năm 2023 Digiworld chiếm khoản 10% thị phần. Mảng này đóng góp 18% DT. Ở mảng này Digiworld tập trung vào chủ yếu là B2B (doanh nghiệp, trường học và cơ quan nhà nước).

-

Trong năm Digiworld cũng đã hoàn thành việc mua lại 75% cổ phần của Cty Achison, cty này chuyên phân phối thiết bị bảo hộ lao động.

3. Chiến lược phát triển trong thời gian tới

Đối với mảng ICT: Digiworld tập trung vào duy trì và gia tăng thị phần bằng cách tận dụng năng lực cạnh tranh của bản thân.

Đối với các ngành hàng tiêu dùng khác: Digiworld tập trung xây dựng và mở rộng nền tảng mạng lưới phân phối. Tiếp sau đó sẽ liên tục tiến hàng chọn lọc các sản phẩm phân phối. Ở mảng này Digiworld sẽ tăng cường thực hiện các thương vụ M&A để gia tăng thị phần nhanh chóng.

Phần II: Phân tích SWOT của Digiworld Corporation (DGW)

Đây là phần phân tích về mô hình SWOT đối với Digiworld:

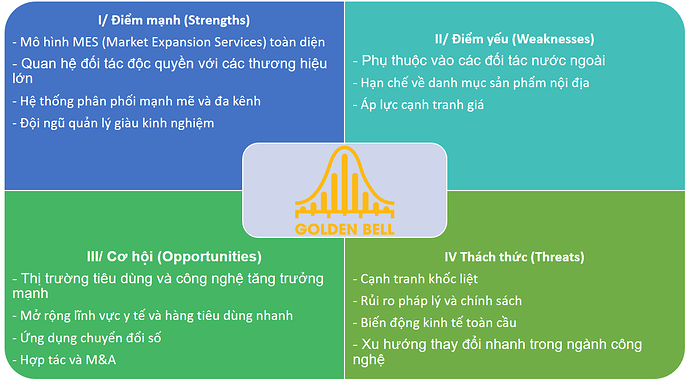

Phân tích DGW theo mô hình SWOT

Nguồn: Goldenbell

1. Điểm mạnh (Strengths)

1.1. Mô hình MES (Market Expansion Services) toàn diện

- Digiworld cung cấp giải pháp tổng thể từ phân phối, tiếp thị, hậu cần đến dịch vụ hậu mãi. Điều này giúp các đối tác quốc tế nhanh chóng thâm nhập thị trường Việt Nam mà không phải xây dựng cơ sở hạ tầng riêng

1.2. Quan hệ đối tác độc quyền với các thương hiệu lớn

- Digiworld có mối quan hệ lâu dài với nhiều thương hiệu quốc tế như Xiaomi, Lenovo, Apple và ASUS. Điều này giúp công ty duy trì nguồn cung ổn định và có lợi thế cạnh tranh vượt trội trong thị trường phân phối.

1.3. Hệ thống phân phối mạnh mẽ và đa kênh

- Mạng lưới phân phối rộng khắp gồm kênh truyền thống, thương mại điện tử, và hệ thống bán lẻ trực tiếp. Hệ thống ERP và SCM hiện đại hỗ trợ việc quản lý tồn kho và giao hàng hiệu quả, đảm bảo cung ứng đúng hạn và giảm chi phí vận hành

1.3. Hệ thống phân phối mạnh mẽ và đa kênh

- Mạng lưới phân phối rộng khắp gồm kênh truyền thống, thương mại điện tử, và hệ thống bán lẻ trực tiếp. Hệ thống ERP và SCM hiện đại hỗ trợ việc quản lý tồn kho và giao hàng hiệu quả, đảm bảo cung ứng đúng hạn và giảm chi phí vận hành

1.4. Đội ngũ quản lý giàu kinh nghiệm

- Ban lãnh đạo có chuyên môn sâu rộng trong lĩnh vực phân phối công nghệ và hàng tiêu dùng nhanh, giúp DGW luôn đi trước trong việc nhận biết xu hướng và thích nghi nhanh với biến động thị trường

2. Điểm yếu (Weaknesses)

2.1. Phụ thuộc vào các đối tác nước ngoài

- Phần lớn sản phẩm mà Digiworld phân phối đến từ các thương hiệu quốc tế, dẫn đến việc công ty phụ thuộc vào sự ổn định của các nhà cung cấp này. Điều này có thể làm gia tăng rủi ro trong trường hợp xảy ra biến động như đứt gãy chuỗi cung ứng toàn cầu hoặc chính sách bảo hộ thương mại

2.2. Hạn chế về danh mục sản phẩm nội địa

- Công ty chưa phát triển mạnh các dòng sản phẩm mang thương hiệu riêng, khiến biên lợi nhuận thấp hơn so với các doanh nghiệp tự sản xuất

2.3. Áp lực cạnh tranh giá

- Với sự xuất hiện của các nền tảng thương mại điện tử giá rẻ như Temu và Shopee, DGW phải đối mặt với áp lực cạnh tranh lớn về giá, đặc biệt trong phân khúc sản phẩm công nghệ giá rẻ

3. Cơ hội (Opportunities)

3.1. Thị trường tiêu dùng và công nghệ tăng trưởng mạnh

- Việt Nam là thị trường tiêu dùng hấp dẫn với dân số trẻ, tỷ lệ thâm nhập smartphone cao, và tốc độ tăng trưởng thương mại điện tử nhanh chóng. Điều này mở ra cơ hội lớn cho DGW trong việc mở rộng các dòng sản phẩm công nghệ và IoT

3.2. Mở rộng lĩnh vực y tế và hàng tiêu dùng nhanh

Nhu cầu ngày càng cao về chăm sóc sức khỏe và thực phẩm chức năng tại Việt Nam là một cơ hội lớn để DGW mở rộng danh mục sản phẩm. Hàng tiêu dùng nhanh cũng mang lại biên lợi nhuận cao hơn, giảm sự phụ thuộc vào ngành ICT

3.3. Ứng dụng chuyển đổi số

Công nghệ dữ liệu lớn (Big Data) và trí tuệ nhân tạo (AI) có thể được áp dụng để tối ưu hóa chiến lược marketing, dự báo nhu cầu và cải thiện dịch vụ hậu mãi

3.4. Hợp tác và M&A

- Tiềm năng hợp tác với các thương hiệu quốc tế mới hoặc thực hiện các thương vụ mua lại trong lĩnh vực hàng tiêu dùng nhanh và thiết bị y tế để mở rộng hệ sinh thái kinh doanh

4. Thách thức (Threats)

4.1. Cạnh tranh khốc liệt

Digiworld phải cạnh tranh với nhiều nhà phân phối lớn khác trong ngành, như FPT Retail, Thế Giới Di Động, và các sàn thương mại điện tử quốc tế như Lazada và Shopee

4.2. Rủi ro pháp lý và chính sác

- Các thay đổi trong chính sách nhập khẩu, thuế quan, hoặc quy định thương mại có thể ảnh hưởng đến việc phân phối sản phẩm công nghệ và hàng tiêu dùng nhanh

4.3. Biến động kinh tế toàn cầu

- Sự bất ổn kinh tế và tài chính toàn cầu, bao gồm lạm phát và khủng hoảng chuỗi cung ứng, có thể làm tăng chi phí nhập khẩu và ảnh hưởng đến nhu cầu tiêu dùng

4.4. Xu hướng thay đổi nhanh trong ngành công nghệ

- Vòng đời sản phẩm công nghệ ngắn và sự thay đổi liên tục trong thị hiếu người tiêu dùng đòi hỏi DGW phải luôn cập nhật danh mục sản phẩm để tránh tụt hậu

Phần III: Phân tích Digiworld (DGW) theo Mô hình 5 Áp lực Cạnh tranh của Michael Porter

Sau đây chúng tôi sẽ là phần trình bày của mô hình 5 áp lực cạnh tranh của Michael Porter:

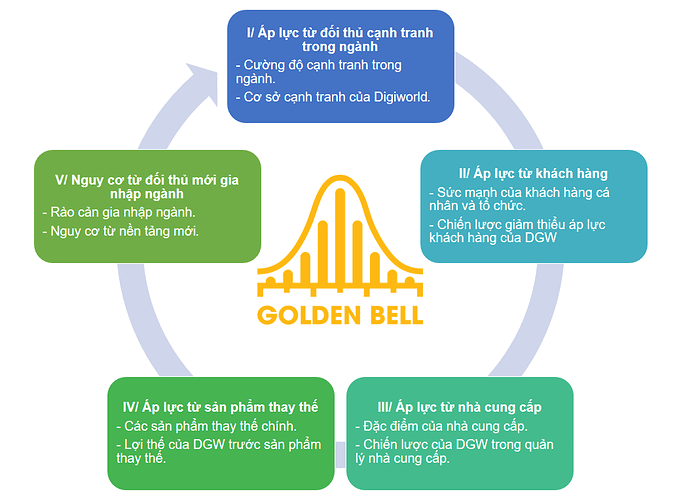

Các yếu tố trong mô hình 5 áp lực cạnh tranh

Nguồn: Goldenbel

1. Áp lực từ đối thủ cạnh tranh trong ngành (Industry Rivalry)

Cường độ cạnh tranh trong ngành

-

Thị trường ICT (công nghệ thông tin và truyền thông): Đây là phân khúc lớn nhất và cũng có mức cạnh tranh cao nhất. DGW phải đối đầu với FPT Retail, Thế Giới Di Động, và nhiều đối thủ nhỏ lẻ. Các đối thủ đều có hệ thống phân phối lớn và đa dạng kênh bán hàng (truyền thống và online).

-

Thương mại điện tử: Các sàn như Shopee, Lazada, Temu tạo sức ép cạnh tranh lớn bằng chính sách giá thấp, nhiều chương trình khuyến mãi, và tiếp cận dễ dàng. Điều này làm giảm thị phần của các nhà phân phối truyền thống.

Cơ sở cạnh tranh của Digiworld

-

Lợi thế dịch vụ: Digiworld cung cấp dịch vụ hậu mãi và bảo hành thông qua hệ thống D-Care với 18 trung tâm trên cả nước, giúp gia tăng lòng trung thành của khách hàng

-

Chiến lược giá trị gia tăng: Với mô hình MES (Market Expansion Services), DGW hỗ trợ các thương hiệu quốc tế trong việc thâm nhập thị trường Việt Nam, tạo mối quan hệ độc quyền với các đối tác lớn như Xiaomi, Lenovo, Apple

2. Áp lực từ khách hàng (Buyer Power)

Sức mạnh của khách hàng cá nhân và tổ chức

-

Cá nhân: Khách hàng ngày càng có quyền lực nhờ khả năng tiếp cận thông tin về giá và sản phẩm qua internet. Họ có thể so sánh giá từ các nhà bán lẻ, sàn thương mại điện tử, và tìm kiếm sản phẩm thay thế với giá rẻ hơn.

-

Doanh nghiệp: Trong mảng FMCG và thiết bị y tế, các nhà bán lẻ và tổ chức có quyền đàm phán cao về giá cả và điều khoản giao dịch do có nhiều nhà cung cấp khác nhau

Chiến lược giảm thiểu áp lực khách hàng của DGW

-

Tăng cường giá trị dịch vụ: DGW không chỉ bán sản phẩm mà còn cung cấp các dịch vụ hỗ trợ như hậu mãi, bảo hành, và logistics toàn diện, giúp nâng cao giá trị trải nghiệm

-

Hợp tác chặt chẽ với nhà bán lẻ: DGW xây dựng hệ thống ERP và SCM hiện đại, giúp quản lý tồn kho và cung ứng linh hoạt để đáp ứng nhu cầu khách hàng nhanh chóng.

3. Áp lực từ nhà cung cấp (Supplier Power)

Đặc điểm của nhà cung cấp

-

DGW phụ thuộc vào các đối tác quốc tế lớn như Xiaomi, Apple, Lenovo. Những thương hiệu này có quyền lực cao trong việc quyết định giá nhập, điều kiện phân phối, và chiến lược tiếp thị tại thị trường Việt Nam.

-

Việc phụ thuộc vào một số ít nhà cung cấp lớn có thể khiến DGW chịu rủi ro nếu mối quan hệ hợp tác bị gián đoạn hoặc đối tác thay đổi chiến lược

Chiến lược của DGW trong quản lý nhà cung cấp

-

Hợp tác độc quyền: DGW xây dựng quan hệ đối tác chiến lược với các thương hiệu lớn, cung cấp giá trị gia tăng thông qua dịch vụ MES, giảm khả năng thay thế nhà phân phối

-

Đa dạng hóa nhà cung cấp: Mở rộng danh mục sản phẩm từ nhiều thương hiệu quốc tế và từng bước xây dựng dòng sản phẩm riêng để giảm sự phụ thuộc.

4. Áp lực từ sản phẩm thay thế (Threat of Substitutes)

Các sản phẩm thay thế chính

-

ICT: Sản phẩm công nghệ giá rẻ từ các nhà phân phối không chính thức, hoặc các nền tảng thương mại điện tử cung cấp sản phẩm với giá thấp hơn.

-

FMCG và thiết bị y tế: Hàng nội địa giá rẻ hoặc sản phẩm không chính hãng cũng có thể thay thế các sản phẩm mà DGW phân phối.

Lợi thế của DGW trước sản phẩm thay thế

-

Dịch vụ hậu mãi và bảo hành: Đây là điểm mạnh giúp DGW vượt trội hơn các sản phẩm thay thế giá rẻ không chính hãng

-

Tăng cường giá trị thương hiệu: Đẩy mạnh quảng bá chất lượng và uy tín của các sản phẩm chính hãng phân phối bởi DGW.

5. Nguy cơ từ đối thủ mới gia nhập ngành (Threat of New Entrants)

Rào cản gia nhập ngành

-

Chi phí vốn lớn: Việc xây dựng hệ thống phân phối, hậu cần và dịch vụ hậu mãi yêu cầu đầu tư ban đầu rất cao.

-

Uy tín và quan hệ đối tác: DGW đã xây dựng mối quan hệ lâu dài và chiến lược với các thương hiệu lớn, tạo rào cản lớn cho đối thủ mới muốn tiếp cận thị trường.

Nguy cơ từ nền tảng mới

- Các sàn thương mại điện tử quốc tế như Temu, vốn có chi phí vận hành thấp và chiến lược giá rẻ, đang từng bước xâm nhập vào thị trường Việt Nam, tạo nguy cơ cạnh tranh gián tiếp với DGW.

Vì lý do độ dài nên mời Quý nhà đầu tư xem đầy đủ bài phân tích: TẠI ĐÂY

Lưu ý Báo cáo trên chỉ mang tính chất tham khảo, thị trường chứng khoán luôn vận động liên tục, mọi quyết định mua bán còn dựa trên nhiều yếu tố khác. Để được tư vấn hỗ trợ tốt hơn Quý nhà đầu tư hãy liên hệ với team Golden Bell , chúng tôi rất sẵn lòng chia sẻ cũng như hỗ trợ Quý nhà đầu tư đưa ra quyết định một cách an toàn và hiệu quả!

Cảm ơn Quý nhà đầu tư đã đọc bản tin. Ngoài ra, mọi người có thể theo dõi các nền tảng của Golden Bell để cập nhật nhanh nhất tin tức mới từ chúng tôi.’