Từng là doanh nghiệp rất được kì vọng khi giá vàng tăng phi mã, thế nhưng báo cáo qua từng tháng của PNJ đã cho thấy sự đi xuống trong kết quả kinh doanh. Vì thế, báo cáo Q3 có kết quả thấp như vậy thực chất không nằm ngoài dự đoán của nhiều nhà đầu tư. Tuy nhiên, báo cáo này của chúng tôi sẽ tập trung bóc tách các mảng để xem mảng nào đang yếu nhất và liệu có cơ hội nào để PNJ quay lại đường đua cùng VNIndex trong Q4/24 này không.

I. Kết quả kinh doanh Q3/24 tiếp tục đi lùi

CTCP Đá quý Phú Nhuận đã công bố báo cáo Q3 không khả quan trong bối cảnh nền kinh tế gặp nhiều khó khăn. Cụ thể, doanh thu quý đạt 7.225 tỷ đồng – tăng nhẹ 3,3% yoy do mức nền Q3/23 thấp, nhưng giảm 25% QoQ. Xét về cơ cấu doanh thu, có thể thấy trong Q3 vừa qua, mảng vàng 24K đã có phần hạ nhiệt nên kéo kết quả kinh doanh chung xuống. Giá vốn hàng bán giảm 1,5% lên mức 5.879 tỷ đồng nên lãi gộp đạt 1.250 tỷ đồng, tăng 4,4% yoy. Biên lãi gộp cũng được cải thiện đáng kể lên mức 17,5% do mảng vàng 24K suy giảm doanh thu, nhường phần lớn cơ cấu lại cho mảng bán lẻ và bản sỉ vốn có biên lãi cao hơn. (Hình 1)

Hoạt động tài chính của PNJ cũng có nhiều thay đổi, khi chi phí tài chính giảm mạnh 67% - còn gần 13 tỷ đồng chủ yếu do khoản vay nợ ngắn hạn trong 1H24 giảm mạnh. Doanh thu hoạt động tài chính đạt 25 tỷ đồng, giảm nhẹ 2 tỷ đồng so với cùng kỳ. Tuy nhiên, chi phí bán hàng và chi phí quản lý doanh nghiệp đồng loạt tăng, chạm mốc 948 tỷ đồng. Theo giải trình thì khoản tăng này chủ yếu đến từ chi phí dịch vụ mua ngoài tăng 50 tỷ đồng – tương đương 21% yoy. (Hình 2)

Kết quả, PNJ mang về 318 tỷ đồng lãi trước thuế, tăng nhẹ 1,6% yoy. Tuy nhiên, do số thuế công ty phải nộp tăng gần 70% khiến lãi sau thuế giảm 15% còn 215 tỷ đồng. Biên lãi ròng cũng vì thế mà giảm về mức 3% - số thấp nhất kể từ dịch Covid tới nay. (Hình 3)

Kết thúc 9 tháng, PNJ ghi nhận 29.534 tỷ đồng doanh thu, tăng 25% so với cùng kỳ, trong khi đó LNST chỉ tăng nhẹ 3,2% - tương đương ghi nhận 1.382 tỷ đồng. Như vậy, doanh nghiệp bluechip này đã hoàn thành lần lượt 78% và 66% kế hoạch năm. Chúng tôi kì vọng sang Q4 với mùa cưới đang ở phía trước sẽ giúp PNJ hoàn thành được kế hoạch đã đề ra cho 2024.

II. Những mảng kinh doanh đều chưa khởi sắc

Có thể thấy, kết quả kinh doanh Q3 không phải là tốt đối với một doanh nghiệp hàng đầu và được kì vọng nhiều như PNJ. Đây là kết quả của việc kinh doanh mặt hàng xa xỉ trong bối cảnh nền kinh tế đang có nhiều suy yếu. Tuy nhiên vẫn có một vài điểm sáng trong bức tranh kinh doanh của doanh nghiệp này trong Q4. Phần sau bài viết này của chúng tôi sẽ phân tích các mảng kinh doanh của PNJ để tìm ra những “đốm sáng” ấy.

1. Mảng vàng miếng – đã không còn tăng nóng

Một trong những tài sản tăng giá nóng nhất trong 1 năm trở lại đây có thể kể đến giá vàng. Cụ thể, vào ngày 8/11 giá vàng bán SJC bán ra đã cán mốc 86.5 triệu đồng/lượng – tăng 23% yoy. Với việc giá vàng tăng mạnh như vậy thì những cửa hàng kinh doanh vàng miếng đều được hưởng lợi tăng trưởng doanh thu. Với doanh nghiệp sở hữu 55% thị phần như PNJ thì cũng không thể ngoại lệ. (Hình 4)

Trong thực tế, sau khi đạt đỉnh doanh thu trong Q1/24 và có dấu hiệu hạ nhiệt dần, doanh thu mảng vàng miếng trong Q3 của PNJ có sự sụt giảm đáng kể. Đây là kết quả của việc NHNN đã ban hành nhiều biện pháp nhằm hạ nhiệt thị trường vàng. Trên thực tế, toàn hệ thống PNJ ghi nhận rất ít hoạt động mua bán vàng miếng do thiếu hụt nguồn cung, nên không khó để thấy doanh thu của công ty cũng sụt giảm theo. Kết thúc Q3, doanh thu từ mảng vàng 24K trong quý chỉ còn ở mức 1.120 tỷ đồng – giảm mạnh 72% QoQ và 46% YoY. Có thể thấy trong 1 năm trở lại đây, kết quả kinh doanh của PNJ phụ thuộc khá nhiều vào sự sôi động của thị trường vàng miếng. Khi thị trường này giảm nhiệt thì PNJ gần như mất đi một phần lớn động lực tăng trưởng. (Hình 5)

Đối với thị trường vàng miếng, chúng tôi cho rằng sẽ còn nhiều sự giằng co trong ngắn hạn khi nhà đầu tư phân vân về những ảnh hưởng tiềm tàng từ các chủ trương của TT đắc cử Donald Trump với triển vọng lãi suất và lạm phát ở Mỹ. Chúng tôi cho rằng, trong 3-6 tháng tới sau khi TT Trump bắt đầu nắm quyền điều hành thì các chính sách mới sẽ rõ ràng hơn, từ đó đường đi của giá vàng sẽ không còn nhiều biến động lớn như hiện tại.

Đối với PNJ, chúng tôi cho rằng doanh thu từ mảng vàng 24K trong Q4 sẽ tiếp tục ghi nhận con số tăng trưởng âm bởi những lí do sau đây:

- Như chúng tôi đã nêu ở phần trên, từ Q3 trên toàn hệ thống PNJ rất hiếm ghi nhận hoạt động mua bán vàng miếng do thiếu hụt nguồn cung. Người dân chủ yếu mua và tích trữ vàng chứ không bán ra trong bối cảnh giá vàng vẫn duy trì xu hướng tăng như hiện tại. Vì thiếu hụt nguồn cung như vậy, PNJ sẽ ưu tiên nguồn vàng nguyên liệu để sản xuất nữ trang thay vì tập trung kinh doanh vàng miếng, bởi chiến lược của công ty là tập trung vào mảng bán lẻ trang sức do mức biên lãi gộp mảng này cao hơn.

- Hiện tại giá vàng trong nước đang cao hơn giá vàng quốc tế từ 3-5%, từ đó gây ra tình trạng thao túng thị trường. Vì thế, NHNN sẽ cân nhắc can thiệp vào thị trường vàng với tần suất, khối lượng phù hợp nhằm ổn định thị trường này. Vì thế, chúng tôi cho rằng thị trường vàng sẽ khó có những phiên tăng phi mã như thời gian vừa qua. Trong khi đó, giá vàng trong nước đang tiệm cận mức đỉnh thời đại nên sẽ lượng vàng bán ra của các doanh nghiệp sẽ giảm mạnh trong quý này, từ đó doanh thu sẽ không ấn tượng như cùng kỳ.

Link: NHNN cung ứng hơn 305.000 lượng vàng SJC, sẽ can thiệp nếu thấy cần thiết

Với 2 lí do này, chúng tôi cho rằng mảng vàng miếng của PNJ trong Q4 sẽ chỉ đạt doanh thu xấp xỉ 300 tỷ đồng, từ đó ảnh hưởng mạnh đến doanh thu chung của cả tập đoàn.

2. Mảng bán lẻ và bán buôn

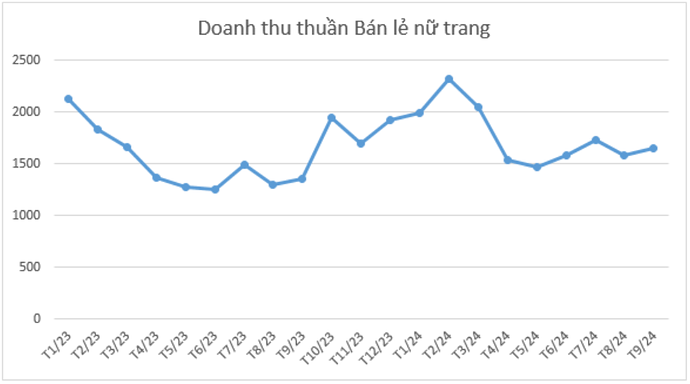

Mặc dù PNJ tập trung phát triển mảng bán lẻ trang sức, tỷ trọng của mảng này gần như không có nhiều thay đổi trong giai đoạn 2019 đến nay do giá vàng tăng từ giữa 2019, thúc đẩy mạnh nhu cầu đầu tư vàng miếng thay vì vàng trang sức. Vì thế, dù công ty có nhiều chính sách thúc đẩy nhưng thực tế doanh thu mảng này chưa thật sự nổi bật. Kết thúc Q3, mảng Bán lẻ nữ trang ghi nhận 4.979 tỷ đồng doanh thu, tăng 20% so với cùng kỳ, chủ yếu do mức nền Q3/23 cũng ở mức khá thấp khi phần lớn doanh thu tập trung vào mảng vàng 24K. (Hình 6)

Đối với mảng Bán lẻ nữ trang, chúng tôi kỳ vọng Q4 sẽ có là động lực tăng trưởng chính thay cho mảng vàng 24K bởi những lý do sau:

- Thông thường Q4 sẽ là cao điểm mùa cưới, từ đó thúc đẩy nhu cầu tiêu thụ vàng trang sức. Trong Q3, PNJ cũng tăng lượng hàng tồn kho lên mức 10.849 tỷ đồng, giảm nhẹ 1% nhưng tăng 11% so với quý trước, trong đó, sản lượng hàng hóa tăng lên mốc 3.060 tỷ cho thấy PNJ đã chuẩn bị tốt cho mùa cao điểm bán hàng. (Hình 7)

- PNJ cũng đang tích cực mở rộng thị phần khi trong quý vừa qua công ty đã mở thêm 13 cửa hàng mới, một con số khá vượt trội khi 6 tháng đầu năm chỉ mở được 5 cửa hàng. PNJ đang tập trung vào khu vực phía Bắc và Bắc Trung Bộ, nơi có nhiều khách hàng trẻ tuổi và duy trì được sức mua ổn định nhất trong cả 3 miền. Chúng tôi cho rằng rủi ro thiếu hụt nguồn cung là có, nhưng không quá lớn nếu xét theo tốc độ mở mới trong quý vừa qua. Việc mở rộng thị phần ngay trước mùa cao điểm cho thấy PNJ đã và đang kì vọng rất lớn vào mùa cao điểm 2024. (Hình 8)

- Mặc dù giá vàng lên cao, nhưng biên lãi đối với mảng trang sức sẽ không bị ảnh hưởng bởi PNJ hoàn toàn có thể điều chỉnh giá bán ra theo giá vàng hiện tại. Chúng tôi kì vọng biên lãi gộp trong Q4 sẽ được cải thiện tích cực hơn.

Như vậy với những lí do trên, trong Q4, chúng tôi kì vọng động lực tăng trưởng của PNJ sẽ chuyển dời từ kinh doanh vàng 24K sang trang sức bán lẻ. Tuy nhiên, mức tăng chúng tôi kì vọng sẽ không nhiều bởi bối cảnh kinh tế 2024 còn nhiều khó khăn, nhu cầu mua vàng trang sức sẽ không quá nhiều, nhất là khi giá vàng đang neo ở mốc cao như hiện tại.

III. Kết luận, đánh giá

Tổng kết lại, chúng tôi cho rằng trong Q4 PNJ sẽ khó có một báo cáo tăng trưởng tốt, nhất là khi cùng kỳ có một mức base khá cao bởi những lí do sau:

- Mảng vàng 24K đang có dấu hiệu tăng trưởng âm, nhất là khi giá vàng đang neo ở mốc cao, còn NHNN sẵn sàng can thiệp để làm bình ổn giá vàng, từ đó khiến doanh thu từ thị trường này không còn nhiều dư địa tăng trưởng như trước.

- Mảng vàng trang sức đang bước vào mùa cao điểm, PNJ cũng đang chuẩn bị khá mạnh tay khi liên tục mở cửa hàng mới, tích trữ hàng tồn kho. Tuy nhiên chúng tôi cho rằng với giá vàng cao trong bối cảnh nền kinh tế còn yếu thì sức mua cũng sẽ sụt giảm.

- Mảng vàng trang sức đang trở thành động lực tăng trưởng chính. Chúng tôi kì vọng việc mảng này chiếm cơ cấu trong doanh thu cao hơn sẽ giúp các nhóm biên lãi được cải thiện đáng kể.

Về kỹ thuật, hiện PNJ đang về vùng nền giá quanh mức 93.000đ/cổ phiếu. Từ nhịp điều chỉnh mạnh từ tháng 9 tới nay, cổ phiếu đã giảm xuống dưới MA200 ngày và đang có dấu hiệu tạo nền. Tuy nhiên nếu theo tình hình báo cáo Q4 sẽ không mấy tích cực, cùng với đó là thanh khoản thị trường khá yếu, nếu chúng tôi cho rằng PNJ sẽ đi ngang ở vùng giá này do PE đã về mức 14.x – khá rẻ so với trung bình 5 năm trở lại đây, nhưng lại chưa có động lực để bứt phá. Vì thế, chúng tôi cho rằng PNJ sẽ sideway ở mốc 94 này trước khi có những báo cáo mới hơn về tình hình kinh doanh.

———-Team LTBNM tổng hợp và phân tích ————-