Xin chào cả nhà,

Hôm nay, Tuấn mang đến cho cả nhà mình một cổ phiếu đang bị định giá thấp, mà trong năm 2023 sẽ đưa vào hoạt động nhà máy thép lò cao, trong giai đoạn 2024 – 2027, lợi nhuận sẽ tăng mạnh. Cổ phiếu mà Tuấn muốn giới thiệu đến anh (chị) chính là mã POM ạ. Công ty cổ phần thép POMINA (POM) là công ty chuyên kinh doanh về phôi thép và thép xây dựng theo công nghệ của Ý. Với công suất 1.5 triệu tấn thép mỗi năm, POMINA là một trong những nhà sản xuất thép lớn ở Việt Nam. POMINA đồng thời đang sở hữu 3 nhà máy thép Pomina 1, Pomina 2, Pomina 3 ở Bình Dương và Phú Mỹ - Vũng Tàu.

Nếu đây là lần đầu tiên anh(chị) đọc khuyến nghị mua cổ phiếu của Tuấn thì anh(chị) có thể tham khảo các cổ phiếu mà Tuấn đã từng khuyến nghị mua ạ:

SAV (đã tăng từ giá 8 lên 50) trong vòng 2 năm: SAV_20190316_Tuan's Group.pdf - Google Drive

SKG: (tăng từ giá 8 lên 21) trong 2 năm: SKG_20200909_TuanHoldings.pdf - Google Drive

TVD (tăng từ 5.6 lên 21) trong 1 năm: TVD_20201210_TuanHoldings.pdf - Google Drive

CMT (tăng từ 16.2 lên 41) trong 1 năm: 20210416 - Khuyến nghị mua CMT.pdf - Google Drive

Cổ phiếu mà em khuyến nghị thì đều tăng tốt trong ngắn hạn và dài hạn. Tuấn sẽ thống kê lại các yếu tố cho anh(chị) lựa chọn cổ phiếu có khả năng đạt tỷ suất sinh lời lớn ạ:

- Ngành nghề cơ sở của mỗi quốc gia, luôn có nhu cầu trên thị trường

- Chuẩn bị đưa vào hoạt động nhà máy mới.

- Lợi nhuận doanh nghiệp sẽ tăng trưởng trong dài hạn.

- Đang bị định giá thấp và cổ đông lớn đang mua vào.

- Kỳ vọng ngắn hạn từ việc phát hành tăng vốn để hoạt động lò cao.

Giai đoạn hiện tại, lãi suất đồng USD đã đạt đỉnh và đang trong xu thế giảm. Cùng với đó là lãi suất Việt Nam Đồng cũng đã và đang giảm dần đều nhờ các chính sách của nhà nước. Cụ thể, ngân hàng nhà nước đã 2 lần giảm lãi tái chiết khấu, hạ trần lãi suất gửi tiết kiệm từ 6% cho kỳ hạn 6 tháng còn có 5%. Qua đó, lãi suất gửi tiết kiệm 1 năm cũng đã giảm dần xuống còn 7-9%/năm, so với bối cảnh trước đó là 9 – 11%/năm. Điều này tác động tích cực đến dòng vốn của doanh nghiệp cũng như nhà đầu tư chứng khoán. Doanh nghiệp thì có vốn rẻ hơn để kinh doanh, còn người gửi tiết kiệm thì chuyển dần sang kênh đầu tư chứng khoán.

Sau một nhịp giảm giá mạnh của thị trường chứng khoán từ tháng 04/2022, các cổ phiếu ngành thép hầu như đều giảm 50 – 80% về thị giá cũng như lợi nhuận, thậm chí là thua lỗ lớn trong năm 2022. Tuy nhiên, “ông trùm” ngành thép – ông Trần Đình Long, người đã dự đoán đúng mùa đông của ngành thép thì bây giờ đã khẳng định rằng: “Giai đoạn khó nhất của ngành thép đã qua”. Các doanh nghiệp thép đều đang trở lại đường đua có lợi nhuận và thậm chí sẽ tăng trưởng tốt nếu doanh nghiệp biết nắm bắt cơ hội, gia tăng sản lượng kịp thời.

Thị trường đã chứng kiến nhiều cổ phiếu có yếu tố nhà nước giữ được giá trị và phục hồi khá tốt, điển hình như HPG, HSG, NKG, TLH, VGS, SMC … Sau mỗi câu chuyện tăng giá cổ phiếu chính là tới từ sự phục hồi về doanh thu và mang về lợi nhuận cho cổ đông. Cùng chung ý tưởng đầu tư vào các doanh nghiệp có nội lực và lợi nhuận tăng trưởng trong các năm tới, cổ phiếu POM cũng đang có những kỳ vọng chuyển mình lớn để có lợi nhuận lớn và giá sẽ tăng mạnh trong tương lai. Đóng cửa ngày 02/06/2023, POM đang ở mức giá 5,400/ cổ phiếu. Tuấn định giá cổ phiếu POM ở mức giá 20,000 đồng/ cổ phiếu (+270%). Và bây giờ hãy cùng Tuấn làm rõ các luận điểm trên.

1. Ngành nghề cơ sở của mỗi quốc gia, luôn có nhu cầu trên thị trường

Tiếp tục gia hạn thuế tự vệ ngành thép tới 21/03/2026. Chính phủ xác định ngành thép là ngành công nghiệp nặng cơ sở của mỗi quốc gia. Nền Công nghiệp gang thép mạnh là sự đảm bảo ổn định và đi lên của nền kinh tế một cách chủ động, vững chắc. Đồng thời, đây còn là ngành sử dụng nhiều lao động và đóng góp nhiều vào ngân sách quốc gia. Đa số các nước thành công về phát triển kinh tế đều xác định ngành thép là ngành kinh tế mũi nhọn, hàng đầu và tập trung đầu tư cho nó phát triển. Một khi ngành này gặp khó khăn, sẽ dẫn đến nhiều hệ lụy tiêu cực do nó ảnh hưởng trực tiếp đến đời sống kinh tế của quốc gia đó. Chính vì vậy, Việt Nam sẽ tiếp tục bị đánh thuế tự vệ sản phảm thép dài nhập khẩu vào Việt Nam từ ngày 22/3/2023 đến ngày 21/3/2026, với mức thuế tự vệ là 6,3% áp dụng cho giai đoạn từ 22/3/2023 - 21/3/2024; 6,2% áp dụng từ 22/3/2024 - 21/3/2025 và 6,1% áp dụng từ 22/3/2025 - 21/3/2026.

Đầu tư công tạo ra nhu cầu đối với thép. Năm 2022, giải ngân đầu tư công chậm tiến độ khá nhiều do giá vật liệu biến động mạnh và thủ tục giải ngân tốn thời gian. Do đó, chúng tôi kỳ vọng năm 2023 đầu tư công sẽ bứt phá bởi giải ngân cho các dự án tồn đọng từ 2022 chuyển sang, và gói kích thích kinh tế bổ sung của chính phủ. Chúng tôi ước tính tổng sản lượng tiêu thụ thép xây dựng trong năm 2023 sẽ giảm khoảng 4% trước khi hồi phục mạnh 7% vào năm 2024.

Động lực thúc đẩy tăng trưởng phần lớn tới từ sự hồi phục của thị trường xây dựng dân dụng. Ngành BĐS nội địa khó khăn là rào cản lớn cho tăng trưởng ngành thép trong năm 2022. Thị trường xây dựng BĐS (chiếm 60% nhu cầu thép) đã gặp khó khăn do bị siết chặt nguồn vốn. Các doanh nghiệp thép lớn phải dừng hoạt động 1 phần từ quý 3/2022. HPG, POM và nhiều doanh nghiệp trong ngành thép đã đóng lò sản xuất trong Q4/2022 và mới mở lại 1 phần trong đầu năm nay. Việc đóng lò giúp các doanh nghiệp sống sót qua giai đoạn khó khăn nhờ vào việc cân đối lại dòng tiền hoạt động. Quá trình tái khởi động lò sẽ diễn ra dần dần trong năm 2023, những doanh nghiệp sống sót sẽ vươn lên mạnh mẽ từ 2024. Do đó chúng tôi kỳ vọng với chính sách kích cầu của chính phủ hiện tại bao gồm giảm lãi suất, tung các gói hỗ trợ 110.000 tỷ, 120.000 tỷ sẽ giúp thị trường bất động sản phục hồi, qua đó gián tiếp phục hồi ngành thép trở lại.

2. Chuẩn bị đưa vào hoạt động nhà máy mới.

Đối với các doanh nghiệp sản xuất, đặc biệt là sản xuất thép, mỗi khi đưa vào hoạt động nhà máy mới đều tạo nên sản lượng sản xuất lớn hơn, đồng thời qua đó giúp cho doanh thu và lợi nhuận tăng trưởng mạnh mẽ. Và kết quả kéo theo sau đó chính là giá cổ phiếu tăng mạnh trong và sau khi nhà máy đó hoạt động. Tuấn sẽ thống kê lại trường hợp của HPG – Thép Hòa Phát để anh(chị) có một cái nhìn rõ ràng hơn về việc này:

- Tháng 12/2009, HPG xây dựng xong nhà máy thép Hải Dương 1, lợi nhuận tăng từ 850 tỷ → 1,300 tỷ đồng, giá cổ phiếu tăng từ 0.78 → 2.72 trong vòng 8 tháng, tăng 250%.

- Tháng 01/2013, xây dựng xong nhà máy thép Hải Dương 2, lợi nhuận tăng lên 3,200 tỷ đồng, giá cổ phiếu tăng từ 0.81 → 5.3 trong 2 năm, tăng 550%.

- Tháng 02/2016, xây dựng xong nhà máy thép Hải Dương 3, lợi nhuận tăng lên 8,000 tỷ đồng, giá cổ phiếu tăng từ 3.19 → 16.8 trong 2 năm, tăng 420%.

- Tháng 12/2019, xây dựng xong nhà máy thép Dung Quất, lợi nhuận tăng lên 13,500 tỷ đồng, giá cổ phiếu tăng từ 7 → 44 trong 2 năm, tăng 520%.

Toàn bộ số liệu trên đều công khai minh bạch (nhà đầu tư có thể kiểm tra lại) và được Tuấn tổng hợp và trở thành kim chỉ nam cho em trong việc tìm kiếm doanh nghiệp chuẩn bị tăng trưởng về lợi nhuận và tăng mạnh về giá, sau đó khuyến nghị cho khách hàng. Và lần này, với POM cũng vậy. Xét trên báo cáo tài chính hợp nhất năm 2022 của POM cho thấy rằng:

Hiện tại “Dự án Lò Cao” – dự án nhà máy Luyện Phôi thép công suất 1 triệu tấn/ năm tại khu công nghiệp Phú Mỹ I – Tỉnh Bà Rịa – Vũng Tàu đang được xây dựng trị giá 5,400 tỷ và chuẩn bị đưa vào hoạt động. Hiện tại theo thông tin đã được thông báo, Pomina còn có kế hoạch phát hành cổ phiếu mới để tăng vốn chủ sở hữu, lành mạnh hoá trạng thái tài chính và bổ sung vốn lưu động để khởi động lại lò cao. Nguồn: Thép Pomina (POM) muốn phát hành cổ phiếu bổ sung vốn nhằm khởi động lại lò cao

Và sau đó thì ban lãnh đạo của doanh nghiệp đã khẳng định tiềm năng về lợi nhuận năm 2023 cũng như lợi nhuận sẽ tăng trưởng mạnh trong giai đoạn 2024 – 2027.

3. Lợi nhuận doanh nghiệp sẽ tăng trưởng trong dài hạn.

Trong bản giải trình kết quả kinh doanh thua lỗ năm 2022 và khắc phục cho năm các năm sau, ban lãnh đạo Pomina cho biết, việc bất động sản đóng băng, nhu cầu tiêu thụ thép giảm dẫn đến sụt giảm doanh thu, trong khi chi phí tài chính và chi phí cố định của dự án mới đưa vào hoạt động còn cao đã khiến doanh nghiệp lỗ lớn trong năm 2022. Còn về lộ trình khắc phục, công ty đã xây dựng kế hoạch sản xuất kinh doanh 12 tháng tới với sản lượng sản xuất và tiêu thụ dựa trên các yếu tố thị trường. Pomina đặt ra 4 phương án công suất hoạt động của phôi lò EAF, từ 40.000 tới 60.000 tấn/tháng. Xa hơn, giai đoạn từ 2024 đến 2027, khi lò cao chạy lại, LNST sẽ bù đắp hết âm lợi nhuận phân phối trên BCTC. Cụ thể, mức tiêu thụ thép xây dựng trong giai đoạn tới đạt 600.000 tấn/năm. Cụ thể lộ trình ở đây: https://cafef1.mediacdn.vn/download/180523/pom-giai-trinh-loi-nhuan-sau-thue-tren-bctc-nam-2022-am-va-lo-trinh-khac-phuc-0.pdf

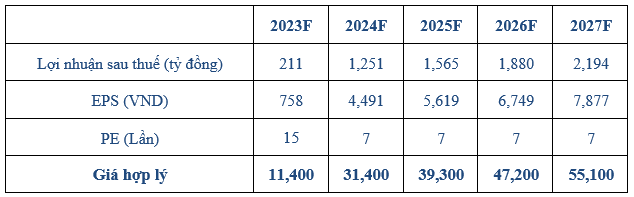

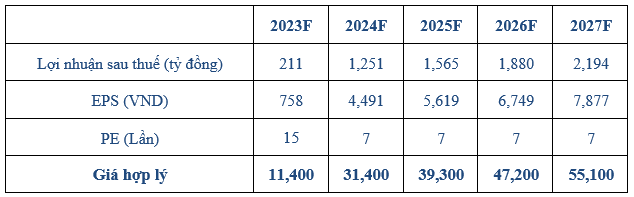

Dựa trên dữ liệu về lợi nhuận ở trên, Tuấn đã đưa ra lộ trình giá cổ phiếu hợp lý cho cổ phiếu POM, với PE = 15 năm 2023 cho một doanh nghiệp chuẩn bị đưa vào nhà máy và có tốc độ tăng trưởng tuyệt vời về lợi nhuận. Còn từ năm 2024 trở về sau, em chọn PE = 7 – PE trung bình của ngành thép để ra được giá trị hợp lý nhất.

4. Đang bị định giá thấp và cổ đông lớn đang mua vào.

Chúng tôi tin rằng POM hiện tại đang bị định giá thấp hơn giá trị thật rất nhiều so với thị trường. Chúng tôi lưu ý yếu tố về Book Value (Giá trị sổ sách) để thấy được rằng POM hiện tại đang bị định giá thấp. Book value được tính bằng công thức như sau:

Book Value = (Tổng tài sản – Tổng nợ)/ Số lượng cổ phiếu

Có nhiều nhà đầu tư khi mua tài sản thường để ý đến chỉ số này, vì nếu doanh nghiệp không hoạt động nữa thì sẽ bán thanh lý toàn bộ tài sản này và đưa về được lượng tiền mặt trả lại cho cổ đông chính là bằng giá trị sổ sách (Book value).

Hiện tại book value của Pomina đang ở mức 8,700 đồng/ cổ phiếu (chiếu theo báo quá tài chính quý I/2023, trong khi thị giá trên sàn đóng cửa ngày 02/06/2023 chỉ là 5,400 đồng/ cổ phiếu. Đây là mức giá quá hời cho nhà đầu tư dài hạn chuyên đi mua tài sản giá rẻ.

Và dường như thấy được giá trị của doanh nghiệp hiện tại mà cổ đông lớn nhất – đồng thời là cổ đông sáng lập – Công ty TNHH TM & SX Thép Việt đã mua vào 574.000 cổ phiếu nâng tỷ lệ sở hữu lên 52.32%. Điều này cho thấy rằng POM hiện tại đang rất hấp dẫn. Nguồn ở đây ạ: POM: Công ty TNHH TM & SX Thép Việt đã mua 574.000 cp - POM: Cong ty TNHH TM & SX Thep Viet da mua 574.000 cp | GD cổ đông lớn - Cổ đông nội bộ | | CafeF.vn

5. Kỳ vọng tăng mạnh trong ngắn hạn từ việc phát hành tăng vốn để hoạt động lò cao.

Như đã đề cập ở mục 2, để có thể đưa “Dự án Lò Cao” – dự án nhà máy Luyện Phôi thép công suất 1 triệu tấn/ năm tại khu công nghiệp Phú Mỹ I – Tỉnh Bà Rịa – Vũng Tàu vào hoạt động một cách trơn tru thì Pomina cần phải có kế hoạch phát hành cổ phiếu mới để lành mạnh hóa tài chính và bổ sung vốn lưu động khi hoạt động lò cao. Nguồn: Thép Pomina (POM) muốn phát hành cổ phiếu bổ sung vốn nhằm khởi động lại lò cao

Khả năng cao công ty sẽ lên kế hoạch phát hành vào quý III/2023. Khi mà lợi nhuận quý II/2023 và quý III/2023 sẽ tăng trưởng so với cùng kỳ thua lỗ, người viết cho rằng khi nhà đầu tư thấy được sự cải thiện thì công ty mới tự tin phát hành thêm cổ phiếu cho nhà đầu tư hiện hữu.

Đồng thời giá cổ phiếu cũng phải ở mức trên 10,000 đồng thì mới kỳ vọng phát hành thành công. Bởi vì, nếu doanh nghiệp phát hành cổ phiếu mới giá 10,000 đồng trong khi thị giá cổ phiếu trên sàn dưới 10,000 đồng thì nhà đầu tư hiện hữu sẽ có xu hướng bỏ quyền – không thực hiện quyền. Nguyên nhân do giá cổ phiếu trên sàn thấp hơn, mua có lợi hơn về mặt kinh tế (thay vì mua phát hành 10,000 đồng) và thời gian cổ phiếu về tài khoản là 2 ngày chứ không phải 2 tháng như mua phát hành cổ phiếu mới.

Từ những điều này suy ra, em cho rằng khả năng cao giá cổ phiếu sẽ tăng lên trên 10,000 đồng trước quý IV/2023 và đây là cơ hội lớn cho nhà đầu cơ ngắn hạn.

ĐỊNH GIÁ VÀ KHUYẾN NGHỊ

Dựa trên những phân tích, điểm nhấn đầu tư đã được nêu ở trên, chúng tôi giả định rằng cơ cấu doanh thu và lợi nhuận của POM sẽ tăng trưởng bền vững từ năm 2024 trở đi khi mà “Dự án Lò Cao” đã hoạt động tối đa công suất thiết kế. Việc tăng trưởng lợi nhuận một cách bền vững giúp cho lợi nhuận sau thuế của POM tăng dần đều qua các năm và giá cổ phiếu cũng sẽ tăng trưởng mạnh. Do đó, chúng tôi lần lượt dự phóng Doanh thu, Lợi nhuận sau thuế cũng như giá trị hợp lý của POM như sau:

Như đã giải thích với anh(chị) về phương pháp định giá ở phần trên. Chúng tôi đã tiếp tục lấy trung bình gần nhất cho năm 2024 – Tức là thời điểm 1 năm kể từ lúc báo ngày này viết ra. Với giá hợp lý ở vùng 20,000 VND/ cổ phiếu (upside + 270%). Giá hiện là vùng giá hấp dẫn để đầu tư cho nhà đầu tư dài hạn và ngắn hạn.

Cuối cùng, Tuấn cám ơn anh(chị) đã bỏ thời gian và công sức ra để đọc bài phân tích và khuyến nghị mua cổ phiếu của em, để đáp lại sự kiên nhẫn cũng như thời gian quý báu của anh(chị) đã dành cho em. Tuấn xin chia sẻ một nghiên cứu thú vị về giá cổ phiếu POM.

Bảng trên cho chúng ta thấy rằng, khi doanh nghiệp ra báo cáo kết quả kinh doanh tệ (thua lỗ) thì giá cổ phiếu ở mức thấp (chỉ từ 5,000 -7,000 đồng), nhưng khi báo cáo kết quả kinh doanh có lợi nhuận thì giá cổ phiếu đã ở mức cao (13,000 – 20,000 đồng). Điều này cho chúng ta thấy rằng: GIÁ TỐT ĐỂ MUA KHI DOANH NGHIỆP BỊ LỖ, còn KHI DOANH NGHIỆP CÓ LỢI NHUẬN THÌ GIÁ ĐÃ CAO . Vậy thì tranh thủ mua lúc doanh nghiệp đang bị lỗ nặng và chuẩn bị chuyển mình sẽ là thời điểm có lợi nhuận tốt nhất. Kết thúc quý I/2023, POM tiếp tục báo cáo kết quả kinh doanh thu lỗ thêm 186 tỷ đồng, mặc dù trước đó cả năm 2022 POM đã lỗ khoảng 1,100 tỷ đồng. Đây là kết quả kinh doanh thực sự tệ đối với một doanh nghiệp sản. Và rõ ràng đây là thời điểm tốt nhất để mua cổ phiếu trước khi báo cáo tài chính có lợi nhuận được công bố.

Nếu nhìn lại trường hợp của SAV (tăng từ 7.5 - 50) hay SKG (tăng từ 8 lên 15) hay TVD, CMT trong các năm vừa rồi, thì có thể nói đây cũng sẽ là một SAV, SKG, TVD hoặc CMT thứ 2 khi mà tiềm năng của POM chưa được nhiều nhà đầu tư biết tới. Còn nếu anh(chị) đợi mọi thứ quá rõ ràng hay có thêm một vài bên công ty chứng khoán phân tích, ra báo cáo khuyến nghị mua POM thì em chắc rằng anh(chị) sẽ chẳng thể mua được giá này nữa. Cơ hội đạt lợi nhuận cao chỉ dành cho nhà đầu tư có phân tích sớm, mua vào và kiên nhẫn đợi thành quả ạ.

Nếu có bất cứ thắc mắc nào về cổ phiếu POM ở trên, thì anh(chị) có thể liên hệ Tuấn theo số điện thoại 0938.333.778 để tiện cho việc trao đổi và hỗ trợ nhanh chóng trong việc đầu tư ạ.

Để mở tài khoản tại MBS, anh(chị) hãy tải app MBS về, mở tài khoản theo ID 1637 – Hoàng Anh Tuấn ạ.

Chúc anh(chị) đầu tư đạt hiệu quả cao,

Em Tuấn

Đôi nét về Tuấn:

- Tốt nghiệp ĐH Quốc Tế - ĐH Quốc Gia TPHCM - chuyên ngành Tài Chính - Ngân Hàng.

- Có 8 năm công tác tại chứng khoán MB (MBS).

- Trưởng nhóm đào tạo về phân tích cơ bản và phân tích kỹ thuật.

- Am hiểu thị trường tài chính nói chung và thị trường chứng khoán Việt Nam nói riêng.

- Đang hợp tác tư vấn cùng FBNC Việt Nam - Kênh về tài chính - kinh tế lớn nhất Việt Nam

Tổng hợp bài viết ở file PDF: Khuyến nghị mua POM - Lợi nhuận 270% - 20230602.pdf - Google Drive