![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

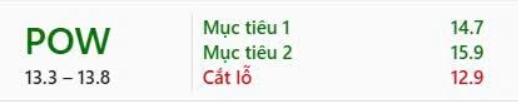

POW – Doanh thu 10T/2025 tăng 15% YoY nhờ tỷ lệ Qc cao, mở ra khả năng nâng dự báo

Tổng Công ty Điện lực Dầu khí Việt Nam (POW) tiếp tục duy trì đà tăng trưởng tích cực trong 10 tháng đầu năm 2025, với doanh thu và sản lượng điện đều tăng so với cùng kỳ. Tỷ lệ sản lượng hợp đồng (Qc) duy trì ở mức cao đã hỗ trợ đáng kể cho giá bán trung bình, qua đó nâng hiệu quả hoạt động.

Lũy kế 10 tháng 2025, POW ghi nhận:

Tăng trưởng doanh thu được thúc đẩy bởi sản lượng tăng 10% YoY và giá bán điện trung bình tăng 4% YoY. Giá bán cải thiện chủ yếu nhờ tỷ lệ Qc trong 10 tháng đạt tới 98%, cao hơn nhiều mức 77% cùng kỳ 2024 và vượt xa giả định 80% cho cả năm.

Trong khi đó, giá thị trường phát điện cạnh tranh tháng 10 chỉ ở mức 508 đồng/kWh (giảm 64% YoY), cho thấy yếu tố Qc đóng vai trò then chốt trong việc giữ ổn định doanh thu.

POW xác nhận kế hoạch vận hành thương mại nhà máy điện Nhơn Trạch 3 vào tháng 11/2025, chậm hơn ba tháng so với dự báo trước đó của chúng tôi (tháng 8/2025). Tuy nhiên, hệ thống đường dây truyền tải 220–500 kV và trạm biến áp kết nối NT3 & NT4 đang vướng giải phóng mặt bằng. Ban quản lý dự án phía Nam cảnh báo nếu mặt bằng không được bàn giao trong tháng 11, tiến độ chung có thể tiếp tục bị trì hoãn.

Chúng tôi nhận thấy dư địa nâng dự báo lợi nhuận sau lợi ích cổ đông thiểu số năm 2025 của POW (1.318 tỷ đồng, +19% YoY), dựa trên các yếu tố:

Nhìn chung, POW đang thể hiện hoạt động ổn định với các yếu tố hỗ trợ rõ ràng từ hợp đồng Qc, triển vọng điều chỉnh tăng lợi nhuận và đóng góp từ các nhà máy hiện hữu.

![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Ghi nhận từ buổi gặp gỡ NĐT ngày 27/11/2025

Chúng tôi đã tham dự buổi gặp gỡ nhà đầu tư của Tổng Công ty Điện lực Dầu khí Việt Nam (POW) và ghi nhận nhiều điểm tích cực liên quan đến tiến độ dự án Nhơn Trạch 3 & 4 (NT3&4) cũng như triển vọng hoạt động 2025–2026.

Ban lãnh đạo POW cho biết LNST sơ bộ 2025 có thể đạt 2.500 tỷ đồng

→ Tăng 2,1 lần YoY và vượt 70% dự báo trước đó.

Một số điểm nổi bật:

Nguyên nhân giúp kết quả 2025 vượt trội:

POW đặt kế hoạch 2026 với sản lượng tăng nhờ sự đóng góp đầy đủ của NT3&4. Tuy nhiên, lợi nhuận dự kiến giảm do:

Điểm đáng chú ý:

Về kết nối lưới điện:

Chi phí đầu tư XDCB kỳ vọng thấp hơn ngân sách 34,5 nghìn tỷ, nhưng vẫn cao hơn dự báo trước đây của chúng tôi.

Cà Mau 1 & 2

NT1 & NT2

POW dự kiến mua than từ Lào từ năm 2026 với giá thấp hơn TKV.

![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Tổng Công ty Điện lực Dầu khí Việt Nam (POW) đã công bố hồ sơ tăng vốn với kế hoạch nâng vốn điều lệ từ 23,4 nghìn tỷ đồng lên 30,6 nghìn tỷ đồng (+31%). Đây là bước đi quan trọng nhằm củng cố năng lực tài chính, chuẩn bị cho các dự án trọng điểm như Nhơn Trạch 3 & 4 (NT3&4). Chúng tôi duy trì khuyến nghị KHẢ QUAN đối với POW và khuyến nghị MUA đối với NT2.

POW sẽ thực hiện:

Đây là động thái hỗ trợ gia tăng số lượng cổ phiếu lưu hành, đồng thời thưởng thêm giá trị cho cổ đông hiện hữu.

POW dự kiến phát hành thêm 281 triệu cổ phiếu, tỷ lệ 12%, với mức giá chào bán 10.000 đồng/cp, thấp hơn đáng kể so với giá trị sổ sách:

Thông tin chi tiết:

Đợt phát hành giá thấp hơn BVPS giúp gia tăng sức hấp dẫn cho cổ đông hiện hữu và tạo nguồn vốn quan trọng cho các dự án điện khí LNG quy mô lớn.

POW đặt mục tiêu sản lượng điện thương phẩm đạt 120 tỷ kWh trong giai đoạn 2026–2030, tương ứng CAGR 5,5% từ 2025–2030.

Một số nhận định:

Tính đến ngày 15/11/2025:

![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

tăng vốn cho mục đích gì đây ad

hi bạn, mục đích: củng cố năng lực tài chính, chuẩn bị cho các dự án trọng điểm như Nhơn Trạch 3 & 4 (NT3&4).

POW: Nhà máy điện LNG Nhơn Trạch 3 & Nhơn Trạch 4 chính thức vận hành thương mại

Ngày 14/12/2025, hai nhà máy điện LNG Nhơn Trạch 3 và Nhơn Trạch 4 đã chính thức được đưa vào vận hành thương mại (COD). Đây là các nhà máy điện đầu tiên tại Việt Nam sử dụng LNG nhập khẩu làm nhiên liệu, đánh dấu bước tiến quan trọng trong quá trình chuyển dịch cơ cấu nguồn điện theo hướng sạch hơn và linh hoạt hơn.

Dự án được triển khai trong khoảng 3,5 năm, từ tháng 5/2022 đến tháng 12/2025, đúng với tiến độ mà chúng tôi đã dự báo trước đó. Việc COD đúng kế hoạch giúp POW sớm hoàn thiện tổ hợp điện khí LNG Nhơn Trạch, tạo nền tảng cho tăng trưởng dài hạn trong các năm tới.

Hiệu quả vận hành kỳ vọng cải thiện theo thời gian

Trong giai đoạn đầu vận hành, chúng tôi dự phóng Nhơn Trạch 3 và Nhơn Trạch 4 sẽ ghi nhận khoản lỗ khoảng 1,0 nghìn tỷ đồng trong năm 2026. Nguyên nhân chủ yếu đến từ chi phí khấu hao và tài chính còn cao khi nhà máy mới đi vào hoạt động. Tuy nhiên, từ các năm sau, hiệu quả vận hành dự kiến sẽ cải thiện rõ rệt. Đến năm 2028, hai nhà máy có thể ghi nhận lợi nhuận khoảng 424 tỷ đồng, nhờ hiệu suất vận hành cao, ước đạt 62%, cùng với suất tiêu hao nhiên liệu ở mức thấp.

Chi phí đầu tư cạnh tranh, công nghệ hiện đại

Một điểm đáng chú ý của dự án là thời gian lựa chọn nhà thầu EPC được rút ngắn kỷ lục, chỉ trong vòng 11 tháng. Bên cạnh đó, suất đầu tư của dự án ở mức khá cạnh tranh, khoảng 0,86 triệu USD/MW, tương đương tổng mức đầu tư khoảng 1,4 tỷ USD cho công suất 1.624 MW. Mức này thấp hơn so với nhiều dự án điện khí và điện than trước đây. Chẳng hạn, Nhà máy Nhơn Trạch 2 có suất đầu tư khoảng 0,92 triệu USD/MW, với tổng vốn 690 triệu USD cho công suất 750 MW.

Về công nghệ, dự án sử dụng tuabin khí tiên tiến của General Electric (Mỹ), đáp ứng các tiêu chuẩn khí thải nghiêm ngặt. Đặc biệt, hệ thống cho phép linh hoạt trong sử dụng nhiên liệu, từ LNG truyền thống đến khả năng đồng đốt hydrogen lên tới 50%, với lộ trình dài hạn hướng tới vận hành hoàn toàn bằng hydrogen. Điều này giúp dự án có lợi thế lớn về mặt môi trường và khả năng thích ứng với xu hướng năng lượng sạch trong tương lai.

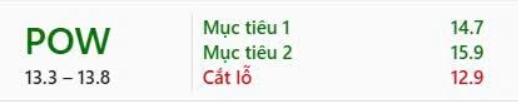

Triển vọng cổ phiếu POW

Việc Nhơn Trạch 3 và Nhơn Trạch 4 chính thức vận hành thương mại đúng tiến độ là yếu tố hỗ trợ tích cực cho triển vọng dài hạn của POW, dù lợi nhuận ngắn hạn còn chịu áp lực trong giai đoạn đầu vận hành. Với nền tảng tài sản được mở rộng, công nghệ hiện đại và định hướng phù hợp với xu thế chuyển dịch năng lượng, POW được kỳ vọng sẽ hưởng lợi rõ nét hơn trong trung và dài hạn.

Hiện tại, chúng tôi duy trì khuyến nghị KHẢ QUAN đối với cổ phiếu POW, với giá mục tiêu 14.300 đồng/cổ phiếu.

![]() Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

![]() Liên hệ em để được tư vấn và tham gia nhóm đầu tư.

Liên hệ em để được tư vấn và tham gia nhóm đầu tư.

POW công bố KQKD sơ bộ năm 2025 và kế hoạch 2026: Định hướng thận trọng

Tổng Công ty Điện lực Dầu khí Việt Nam (POW) vừa công bố kết quả kinh doanh sơ bộ năm 2025 cùng kế hoạch hoạt động cho năm 2026. Nhìn chung, kết quả năm 2025 tương đối sát với dự báo, trong khi kế hoạch năm 2026 tiếp tục được xây dựng theo hướng thận trọng, phù hợp với thông lệ của doanh nghiệp trong nhiều năm qua.

Kết quả kinh doanh sơ bộ năm 2025

Theo công bố, sản lượng điện thương phẩm năm 2025 của POW (loại trừ hai dự án NT3 & NT4) đạt 17,4 tỷ kWh, tăng 9% so với cùng kỳ. Doanh thu đạt 35,3 nghìn tỷ đồng, tăng 17% YoY, trong khi lợi nhuận sau thuế trước lợi ích cổ đông thiểu số đạt 2,3 nghìn tỷ đồng, tăng mạnh 87% YoY.

So với dự báo của chúng tôi, các chỉ tiêu trên lần lượt hoàn thành khoảng 96% về sản lượng, 102% về doanh thu và 87% về lợi nhuận. Kết quả này nhìn chung phù hợp với kỳ vọng, đồng thời chưa tạo ra thay đổi đáng kể đối với dự báo hiện tại, bởi số liệu thực tế của POW trong nhiều năm thường cao hơn mức công bố sơ bộ.

Kế hoạch kinh doanh năm 2026: Thận trọng ở chỉ tiêu lợi nhuận

Bước sang năm 2026, POW đặt kế hoạch doanh thu đạt 41,7 nghìn tỷ đồng, tăng 18% so với kết quả sơ bộ năm 2025, nhưng mới chỉ tương đương khoảng 79% dự báo doanh thu năm 2026 của chúng tôi. Đáng chú ý, lợi nhuận sau thuế trước lợi ích cổ đông thiểu số kế hoạch chỉ đạt 1,1 nghìn tỷ đồng, giảm 50% so với kết quả sơ bộ năm 2025 và tương đương 45% dự báo lợi nhuận năm 2026.

Chúng tôi lưu ý rằng POW có xu hướng xây dựng kế hoạch kinh doanh khá thận trọng. Trong 8 năm gần đây, lợi nhuận sau thuế thực tế của doanh nghiệp trung bình vượt khoảng 167% so với kế hoạch đề ra. Do đó, dù kế hoạch năm 2026 cho thấy sự sụt giảm mạnh về lợi nhuận, chúng tôi cho rằng điều này chưa phản ánh đầy đủ tiềm năng thực tế và không dẫn tới thay đổi đáng kể trong dự báo lợi nhuận hiện tại, dù vẫn cần thêm thời gian để đánh giá chi tiết các giả định.

Về sản lượng, POW đặt mục tiêu điện thương phẩm năm 2026 đạt 21,6 tỷ kWh, tăng 24% so với kết quả sơ bộ năm 2025 (loại trừ NT3 & NT4). Đây là mức tăng khá tích cực, cho thấy kỳ vọng về nhu cầu điện và khả năng huy động công suất cao hơn trong năm tới.

Quan điểm đầu tư

Tổng hợp các thông tin hiện tại, chúng tôi duy trì quan điểm tích cực đối với POW trong trung hạn, dựa trên triển vọng tăng trưởng sản lượng điện, khả năng vượt kế hoạch lợi nhuận và vị thế của doanh nghiệp trong hệ thống điện quốc gia. Trên cơ sở đó, chúng tôi tiếp tục giữ khuyến nghị KHẢ QUAN đối với cổ phiếu POW, với giá mục tiêu 14.300 đồng/cổ phiếu.

![]() Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

![]() Liên hệ để được tư vấn và tham gia nhóm đầu tư.

Liên hệ để được tư vấn và tham gia nhóm đầu tư.

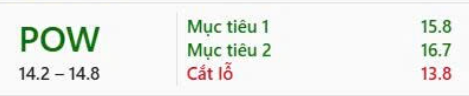

POW: Nhơn Trạch 3–4 đi vào vận hành, mở rộng quy mô và nâng cao tính linh hoạt nhiên liệu

Chúng tôi đưa ra giá mục tiêu đối với cổ phiếu POW ở mức 15.600 đồng/cổ phiếu, trong bối cảnh doanh nghiệp ghi nhận bước ngoặt quan trọng về quy mô và cơ cấu nguồn điện khi đưa các dự án điện khí LNG mới vào vận hành.

Trong tháng 12/2025, POW đã chính thức đưa tổ hợp Nhơn Trạch 3–4 vào vận hành thương mại, bổ sung thêm 1.624 MW công suất lắp đặt. Qua đó, tổng công suất phát điện của POW được nâng lên khoảng 5.853 MW, tăng 36% so với giai đoạn trước. Đáng chú ý, đây là nhà máy nhiệt điện LNG đầu tiên tại Việt Nam đi vào vận hành thương mại, đánh dấu bước chuyển quan trọng trong chiến lược phát triển nguồn điện khí của doanh nghiệp.

Khác với các nhà máy điện khí hiện hữu vốn phụ thuộc vào nguồn khí nội địa đang suy giảm, Nhơn Trạch 3–4 sử dụng LNG nhập khẩu, giúp POW giảm đáng kể rủi ro thiếu hụt nguồn cung nhiên liệu trong nước. Bên cạnh đó, trong bối cảnh giá LNG quốc tế đang giảm nhanh so với giai đoạn đỉnh, nhà máy được kỳ vọng sẽ hưởng lợi về chi phí nhiên liệu, qua đó cải thiện hiệu quả vận hành và khả năng cạnh tranh trên thị trường phát điện.

Bước sang năm 2026, chúng tôi dự phóng Nhơn Trạch 3–4 sẽ đóng góp khoảng 5,9 tỷ kWh sản lượng điện. Nhờ đó, tổng sản lượng điện hợp nhất của POW có thể đạt khoảng 25,8 tỷ kWh, tương ứng mức tăng trưởng 41% so với cùng kỳ. Trên cơ sở này, doanh thu hợp nhất của POW được kỳ vọng tăng mạnh, ước tính khoảng 53% YoY, phản ánh đầy đủ đóng góp của nguồn công suất mới.

Về trung hạn, Nhơn Trạch 3–4 nhiều khả năng sẽ trở thành tài sản chiến lược trong danh mục phát điện của POW. Không chỉ giúp mở rộng đáng kể quy mô tăng trưởng, dự án còn nâng cao tính linh hoạt về nhiên liệu, giảm phụ thuộc vào khí nội địa và tạo nền tảng cho POW thích ứng tốt hơn với sự biến động của thị trường năng lượng trong các năm tới.

![]() Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

![]() Liên hệ để được tư vấn và tham gia nhóm đầu tư.

Liên hệ để được tư vấn và tham gia nhóm đầu tư.

POW | PHÁT HÀNH QUYỀN MUA THÀNH CÔNG, CỦNG CỐ NGUỒN VỐN CHO GIAI ĐOẠN TỚI

Tổng Công ty Điện lực Dầu khí Việt Nam (POW) vừa công bố kết quả đợt phát hành quyền mua cổ phiếu với tỷ lệ 12%, ghi nhận mức độ tham gia rất tích cực từ cổ đông hiện hữu.

Cụ thể, tỷ lệ đăng ký thực hiện quyền mua đạt 98,43%, phản ánh niềm tin của cổ đông đối với triển vọng hoạt động và kế hoạch phát triển trung – dài hạn của doanh nghiệp. Phần cổ phiếu còn lại không được đăng ký mua sẽ được phân phối cho danh sách nhà đầu tư được chỉ định thông qua một đợt phát hành bổ sung, nhiều khả năng bao gồm cổ đông nội bộ hoặc các bên liên quan.

Theo kế hoạch, đợt phát hành bổ sung dự kiến hoàn tất vào ngày 27/01/2026, qua đó giúp POW hoàn tất toàn bộ phương án tăng vốn đã được thông qua, đồng thời cải thiện năng lực tài chính để phục vụ các dự án và nhu cầu đầu tư trong thời gian tới.

Nhìn chung, kết quả phát hành phù hợp với kỳ vọng của chúng tôi, cho thấy mức độ hấp thụ tốt của thị trường đối với cổ phiếu POW. Trên cơ sở đó, chúng tôi tiếp tục duy trì khuyến nghị KHẢ QUAN đối với POW, kỳ vọng doanh nghiệp sẽ tận dụng hiệu quả nguồn vốn mới để thúc đẩy tăng trưởng và cải thiện hiệu quả hoạt động trong các năm tới.

![]() Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

![]() Liên hệ để được tư vấn và tham gia nhóm đầu tư.

Liên hệ để được tư vấn và tham gia nhóm đầu tư.