Theo EVN, nhu cầu tiêu thụ điện dự báo sẽ tăng trưởng ở mức 8,5%/năm trong 5 năm tới. Riêng trong năm 2024 với kỳ vọng về tăng trưởng GDP ở mức 6% - 6,5% theo mục tiêu của Chính phủ, dự báo về nhu cầu điện sẽ tăng ít nhất là 8,4%. Các nguồn điện than, thủy điện và nguồn điện tuabin khí vẫn đóng vai trò quan trọng trong việc đảm bảo cung cấp điện cho hệ thống điện quốc gia năm 2024.

Dự báo tổng nguồn điện huy động năm 2024 sẽ dao động từ hơn 298 tỷ kWh (phụ tải bình thường) tới hơn 306 tỷ kWh (phụ tải cao). Trong trường hợp phụ tải bình thường, tổng nguồn điện huy động tăng 6.2%. Trong trường hợp phụ tải cao, tổng nguồn điện huy động tăng 9.2%. Theo kịch bản cân đối cung – cầu điện của EVN cho năm 2024, tỷ trọng điện từ nguồn thuỷ điện sẽ giảm xuống từ 35,4% vào năm 2022 còn 29% trong trường hợp phụ tải bình thường và 28,2% trong trường hợp phụ tải cao ở năm 2024. Ngược lại, tỷ trọng nhiệt điện than tăng từ 38,6% năm 2022 lên 50,6% trong trường hợp phụ tải bình thường và 51,8% trong trường hợp phụ tải cao ở năm 2024. Như vậy, trong năm 2024, nhiệt điện than vẫn được kỳ vọng sẽ có lợi hơn điện khí và thuỷ điện.

NHU CẦU TIÊU THỤ TĂNG LÊN

Việc tiêu thụ tiêu thụ điện được EVN dự tính tăng trưởng từ 8.4-9% trong năm nay do. (1) Sự quay lại của hoạt động sản xuất kinh doanh trong nước sẽ đòi hỏi đủ điện năng cho vận hành và duy trì (2) Vốn đầu tư nước ngoài chảy vào Việt Nam, đặc biệt là lĩnh vực công nghiệp chế biến, chế tạo. Đặc biệt nhóm thâm dụng điện như sản xuất sắt, thép, xi măng, giấy – nhóm chiếm tỉ trọng tiêu thụ điện lớn nhất, giúp gia tăng nhu cầu của nhóm khách hàng công nghiệp (3) Sự gia tăng dân số và tốc độ đô thị hoá nhanh chóng sẽ thúc đẩy nhu cầu của nhóm khách hàng dân dụng (4) Sự hồi phục của thị trường thị trường bất động sản sau 2 năm gặp khó khăn (5) Hiện tưởng El Nino dự kiến kéo dài đến hết mùa khô năm 2024 (6) Nền nhiệt cao trong 2024 khiến nhu cầu tiêu thụ điện tăng mạnh (do tần suất sử dụng các thiết bị làm mát), đặc biệt trong những tháng nắng nóng đỉnh điểm.

Hơn nữa, dự kiến tăng trưởng kép sản lượng điện trung bình sẽ đạt 7.5%-8.5% giai đoạn 2024-2030 theo kịch bản thấp QHĐ8. Đây sẽ là điểm tựa, củng cố triển vọng sản lượng của các nguồn điện. Trong 2024, sản lượng thủy điện và điện khí sẽ ghi nhận sự phục hồi 8% svck và 11% svck từ nền thấp. Sản lượng điện NLTT sẽ tăng nhẹ 6% svck hỗ trợ bởi công suất bổ sung từ nguồn dự án chuyển tiếp, trong khi sản lượng điện than sẽ tiếp tục tăng trưởng 9% svck do nhu cầu cao tại miền Bắc.

A. NGUỒN ĐIỆN

1. Thủy điện gặp khó

Thuỷ điện được cho là tiếp tục chịu ảnh hưởng trong năm 2024 do thuỷ văn không thuận lợi, do chu kỳ El Nino còn tiếp diễn đến nửa đầu 2024.

El Nino 2023 – 2024 có thể sẽ là siêu El Nino tiếp theo, sau các đợt siêu El Nino gồm: 1982-1983,1997-1998 và 2015-2016. Trong đó, siêu El Nino 2015-2016 là mạnh nhất. El Nino 2023 – 2024 có thể sẽ suy yếu thành La Nina vào tháng 10/2024. Theo dự báo, 80%-90% khả năng hiện tượng El Nino sẽ kéo dài sang nửa đầu năm 2024. Lượng mưa vì thế có thể ít hơn so với trung bình từ 25-50% đặc biệt là ở khu vực miền Bắc. Các nhà máy thủy điện sẽ tiếp tục bị ảnh hưởng tiêu cực do pha El Nino sẽ gây ra hiện tượng khô hạn và mực nước về hồ ít hơn, ảnh hưởng tiêu cực đến sản xuất điện.

Đặc biệt tại khu vực miền Bắc, tình hình cung ứng điện sẽ gặp nhiều khó khăn khi loại hình này chiếm khoảng tới 46% tổng công suất lắp đặt.

Vì vậy kết quả kinh doanh nhóm này được dự báo tiếp tục gặp thách thức trong thời điểm nửa đầu 2024 do thời điểm này rơi vào mùa khô, thường ít mưa, sau đó sẽ cải thiện hơn từ Quý 3/2024.

Hiện tại, thủy điện vẫn đang là nguồn điện được huy động tối ưu nhất do giá rẻ và EVN vẫn gặp nhiều khó khăn về tài chính. Triển vọng của thủy điện đi rất sát với tình hình thủy văn, thời tiết và không bị tình trạng dư thừa nguồn cung. Dự kiến nhóm doanh nghiệp thủy điện có thể ghi nhận sản lượng tích cực hơn từ nửa sau 2024.

2. Nhiệt điện than lên ngôi

Để bù đắp sự thiếu hụt từ thủy điện, nhiệt điện than, nhiệt điện khí sẽ được huy động tối đa công suất trong năm 2024.

Trong năm 2024, sản lượng điện than được huy động sẽ tăng cao, dự kiến tăng 9% svck nhờ (1) Miền Bắc có tỉ trọng thủy điện cao, bị ảnh hưởng bởi thủy văn kém tích cực đến ít nhất Q2/2024, phải bù đắp bằng điện than trong cao điểm những tháng mùa nóng; (2) Nhu cầu tiêu thụ điện phục hồi; (3) Nhiệt điện than được huy động để bù đắp sự thiếu hụt từ thủy điện trong bối cảnh khí hậu vẫn trong pha El Nino; (4) Giá nguyên liệu đầu vào (than, khí) trên thế giới có dấu hiệu hạ nhiệt và ổn định; (5) Giá than nhập khẩu ổn định tạo điều kiện cho TKV giảm giá than trộn giúp giá bán điện than cạnh tranh hơn; (6) Nhiều nhà máy nhiệt điện đã hoàn thành sửa chữa, đại tu trong 2023 và sẵn sàng cho huy động đầy đủ các tổ máy như Thái Bình 2 và Vũng Áng 1. Nhóm DN nhiệt điện than dự kiến hưởng lợi ngay từ đầu năm 2024.

3. Nhiệt điện khí triển vọng dài hạn

Năm 2024 dự báo sản lượng điện khí sẽ phục hồi 11% svck từ mức nền thấp 2023 nhờ nhu cầu điện phục hồi và huy động thủy điện vẫn gặp khó khăn trong ít nhất đến hết mùa khô 2024. Tuy nhiên vẫn còn một số rủi ro có thể làm gián đoạn đà phục hồi với các doanh nghiệp này bao gồm 1) Thiếu hụt khí trong giai đoạn cao điểm ảnh hưởng đến hiệu quả huy động; 2) Giá khí neo cao sẽ làm giảm khả năng cạnh tranh điện khí trong giai đoạn thừa cung. Về dài hạn, điện khí sẽ là một trong những mũi nhọn trong phát triển chính theo QHĐ8 và nỗ lực giảm phát thải của Việt Nam.

Điện khí LNG sẽ là nguồn chạy nền quan trọng trong hệ thống có tỉ trọng công suất NLTT cao. Do đó vai trò của LNG càng trở nên quan trọng hơn trong bối cảnh tình hình cấp khí nội địa giảm sút. Hiện tại, dòng khí đầu tiên đưa về kho cảng Thị Vải có mức giá từ 11- 13USD/mmbtu, cao hơn so với giá khí nội địa từ 8-9USD/mmbtu. Ngoài ra xu hướng giảm của giá khí LNG trên thế giới cũng như giá điện bán lẻ dự kiến sẽ tiếp tục tăng sẽ hỗ trợ sản lượng huy động nhóm điện này. Những doanh nghiệp đang tham gia vào chuỗi giá trị điện khí LNG bao gồm các doanh nghiệp đầu tư hạ tầng như GAS có tổng kho ở BR-VT, các đường ống dẫn khí ở Miền Nam. Nhiệt điện POW với nhà máy Nhơn Trạch 3&4, và PGV với nhà máy LNG Long Sơn, Phú Mỹ.

Đối với dự án trọng điểm Lô B - Ô Môn, tuy vẫn có những vướng mắc trong đàm phán các điều khoản từ cả phía thượng nguồn và hạ nguồn, đây sẽ là triển vọng dài hạn cho PVN và PV GAS với các dự án nhà máy điện khí Ô Môn III, IV mới nhận chuyển giao từ EVN.

4. Điện gió, NLTT những chuyển mới nhằm thúc đẩy sản lượng

Trong bối cảnh sản lượng của nhóm NLTT duy trì ở mức ổn định, triển vọng tăng trưởng của các doanh nghiệp trong ngành đến từ khả năng mở rộng công suất, điều mà đã bị chững lại gần hai năm khi chính sách giá FIT hết hạn từ T11/21. Với việc áp dụng mức giá trần trong khung giá được Bộ Công Thương công bố mới đây thấp hơn mức FIT trước đó gây ra những khó khăn nhất định cho các chủ đầu tư dự án NLTT trong ngắn hạn.

Tuy nhiên, theo nghiên cứu cho thấy suất đầu tư bình quân của các nhà máy điện gió đã giảm đáng kể trong vòng hơn 10 năm qua. Cụ thể, suất đầu tư nhà máy điện gió ngoài khơi và điện gió trên bờ năm 2022 lần lượt là 3.461 USD/kW và 1.274 USD/kW giảm 26% và 35% so với năm 2010. Cơ quan Năng lượng Tái tạo Quốc tế (IRENA) dự báo tổng chi phí lắp đặt của các dự án điện gió sẽ tiếp tục giảm khoảng 40% vào năm 2030 và 50% vào năm 2050 so với năm 2021. Chi phí đầu tư thấp hơn sẽ hỗ trợ lợi nhuận của các doanh nghiệp sản xuất điện gió trong bối cảnh giá bán theo cơ chế mới thấp hơn khoảng 20% so giá FIT.

Ngày 01/11/2023, Bộ Công Thương ban hành Thông tư 19 – Quy định phương pháp xây dựng khung giá NLTT (không áp dụng với các dự án NLTT chuyển tiếp hoặc các dự án có hợp đồng mua bán điện còn hiệu lực với EVN), có hiệu lực từ 19/12/2023. Đây sẽ là cơ sở đàm phán giữa EVN và các chủ đầu tư NLTT, tuy nhiên, sẽ vẫn cần thời gian để EVN tính toán mức giá cụ thể nhằm đánh giá tính khả thi kinh tế cho các dự án. Trước mắt, với quyết tâm phát triển nhanh, mạnh công suất điện gió từ nay đến 2030 theo QHĐ8, đây là văn bản quan trọng, là bản lề để thực hiện hóa tham vọng này.

Kế hoạch phát triển mạnh các nguồn năng lượng tái tạo(NLTT) theo QHĐ8 đạt tỷ lệ khoảng 30.9 - 39.2% vào năm 2030 (cao hơn so với mức 26.4% của cuối năm 2022), định hướng đến năm 2050 tỷ lệ năng lượng tái tạo lên đến 67.5- 71.5%. Trong đó, điện gió được đẩy mạnh, đặc điệt là điện gió ngoài khơi để đáp ứng nhu cầu điện gia tăng trong nước.

Về điện gió ngoài khơi, dự kiến từ nay đến 2030, Việt Nam sẽ phát triển 6.000 MW và tăng trưởng kép 15% trong giai đoạn 2030 – 2050.

Xu hướng suất đầu tư giảm, đặc biệt giá thiết bị - chi phí chiếm tỉ trọng lớn (70-75% tổng mức đầu tư) sẽ hỗ trợ triển vọng đầu tư các dự án điện gió. Trong đó, những doanh nghiệp có năng lực và kinh nghiệm triển khai dự án, sở hữu những dự án có sản lượng tốt, suất đầu tư hợp lý, cũng như khả năng huy động vốn rẻ sẽ hưởng lợi trong giai đoạn tới.

B. XÂY LẮP ĐIỆN

Trong khi, khâu phát điện vẫn đang đối mặt với những rủi ro về huy động sản lượng, các doanh nghiệp xây lắp bao gồm xây lắp dự án mạng lưới, hệ thống truyền tải và nhà máy điện, trạm biến áp sẽ có triển vọng chắc chắn hơn, thậm chí là được ưu tiên từ năm 2024.

Thứ nhất: Hoạt động xây lắp các dự án truyền tải đang là trọng tâm trong bối cảnh hệ thống điện chưa đáp ứng được tỷ trọng công suất cao NLTT và nhu cầu cấp bách truyền tải từ Nam ra Bắc với dự án trọng điểm đường dây 500kV mạch 3 Quảng Trạch - Phố Nối được cho là đặc biệt quan trọng trong nửa đầu năm 2024. Ngoài ra, phát triển nguồn điện sẽ là điểm tựa cho tăng trưởng kinh tế, đặc biệt với ý chí quyết tâm của chính phủ tập trung phát triển NLTT để tiến tới phát thải ròng bằng “0” từ 2050.

Động lực để thực hiện hóa hai nhiệm vụ quan trọng trên đến từ tình hình tài chính của EVN đang dần được cải thiện, hỗ trợ đẩy mạnh dòng tiền đầu tư các dự án truyền tải của doanh nghiệp này, đặc biệt khi khối lượng công việc cho xây lắp đường dây, trạm biến áp khá cao từ nay đến 2030 theo Quy hoạch điện VIII.

Thứ hai: tham vọng phát triển nhanh công suất điện gió và điện khí từ nay đến 2030 đang được hiện thực hóa khi khung giá cho NLTT đã được ban hành từ tháng 11/2023. Đây sẽ là cơ sở để các chủ đầu tư có thể khởi động một chu kỳ phát triển NLTT mới từ 2024, sau khi chững lại do vướng mắc chính sách.

Ước tính tổng vốn đầu tư phát triển nguồn và lưới điện truyền tải giai đoạn 2021 - 2030 khoảng 134,7 tỷ USD, trong đó đầu tư cho nguồn điện khoảng 119,8 tỷ USD (trung bình 12.0 tỷ USD/năm), lưới điện truyền tải khoảng 15 tỷ USD (trung bình 1.5 tỷ USD/năm. Do đó, nhóm Cty tư vấn và xây lắp điện là lĩnh vực được hưởng lợi.

C. CỔ PHIẾU KHUYẾN NGHỊ

1. REE – Định giá rẻ nhất lịch sử

Doanh thu và LN ròng năm 2023 lần lượt đạt 8.570 tỷ đồng (-9% svck) và 2.188 tỷ đồng (-19% svck). LN ròng của REE trong năm 2023 giảm svck do 1) Hiện tượng El Nino diễn ra trong năm 2023 dẫn đến sản lượng thủy điện thấp; 2) Mảng cơ điện lạnh gặp khó khăn do thị trường bất động sản trì trệ. Mặc dù cả doanh thu và LN năm 2023 không đạt kỳ vọng và mục tiêu kế hoạch đặt ra tại ĐHCĐ.

Cho năm 2024, REE dự báo doanh thu thuần và LNST sau lợi ích CĐTS của REE lần lượt đạt 9.478 tỷ đồng (tăng 11% YoY) và 2.810 tỷ đồng (tăng 15,3% YoY) nhờ: (1) KQKD của nhóm thủy điện kỳ vọng sẽ khả quan với sản lượng phục hồi khi La Nina có xác suất sẽ quay lại từ giữa năm 2024; (2) Etown 6 đi vào hoạt động từ Q2/2024, đóng góp thêm 26% cho diện tích sàn cho thuê hiện hữu; (3) Mảng BĐS sẽ ghi nhận thêm đóng góp từ dự án bđs dân dụng The Light Square giai đoạn 1 (mở bán trong Q1& kỳ vọng bàn giao trong Q2); (4) Mảng cơ điện lạnh trong năm 2023 là mức nền thấp khi REE đã trích lập dự phòng nợ phải thu khó đòi (200 tỷ đồng) trong Q4/2023.

=>Tài chính vững mạnh

Sở hữu dòng tiền dồi dào (CFO >15% từ 2018-23) nhờ tập trung vào các mảng kinh doanh tiện ích như điện, nước, cho thuê văn phòng. Nguồn tiền dồi dào, tài chính lành mạnh giúp REE chủ động trong việc quyết định các thương vụ tiếp theo, đặc biệt khi doanh nghiệp có tham vọng đầu tư các dự án điện gió ngoài khơi quy mô lớn trong dài hạn theo QHĐ8.

Tính tới thời điểm 31/12/2023, tổng tài sản của REE đạt hơn 34.910 tỷ đồng, tăng nhẹ 2,9% so với thời đầu năm. Về tài sản ngắn hạn, REE đang nắm giữ hơn 3.400 tỷ đồng tiền nhàn rỗi, tăng 62,7% so với đầu năm. Công ty đang đầu tư hơn 719 tỷ đồng vào thị trường chứng khoán, trong đó hơn 696 tỷ đồng (chiếm 97%) là khoản đầu tư vào cổ phiếu VIB của Ngân hàng TMCP Quốc tế Việt Nam (HoSE: VIB).

Về tài sản dài hạn, REE ghi nhận hơn 1.607 tỷ đồng chi phí xây dựng cơ bản dở dang, tăng gấp 2,9 lần thời điểm đầu năm. Trong đó, hơn 1.210 tỷ đồng là chi phí của dự án văn phòng cho thuê, hơn 327 tỷ đồng là chi phí dự án thuỷ điện.

Hàng tồn kho tính tới cuối năm đạt hơn 1.353 tỷ đồng, giảm gần 4% so với đầu năm, chủ yếu nằm ở chi phí sản xuất kinh doanh dở dang (866 tỷ đồng), hàng hoá tồn kho (254 tỷ đồng) và nguyên vật liệu tồn kho (270 tỷ đồng),…

Về nguồn vốn, tổng nợ phải trả của REE ở thời điểm cuối năm là hơn 14.140 tỷ đồng, giảm gần 4% so với đầu năm. Trong đó, nợ vay ngắn hạn giảm 15% còn 1.232 tỷ đồng, nợ vay dài hạn giảm 4,4% còn 9.510 tỷ đồng.

=> Mảng điện: Kỳ vọng sản lượng nhóm thủy điện phục hồi

Trong năm 2024, kỳ vọng lợi nhuận mảng điện sẽ cải thiện (+15% YoY) với đóng góp KQKD tích cực cho REE với kỳ vọng (1) lưu lượng nước ổn định trong Q4/2023 có thể tích và phát cho nửa đầu 2024, và (2) sản lượng của nhóm thủy điện sẽ hồi phục trong nửa sau 2024 khi pha El Nino kết thúc và dần chuyển sang thành La Nina.

=> Mảng cho thuê văn phòng: Dự kiến sẽ có đóng góp từ Etown 6 từ Q2/2024

Dự án E.Town 6 với kỳ vọng đóp góp thêm 36.800m2 diện tích cho thuê (+26% so với diện tích sàn cho thuê hiện tại), dự kiến sẽ bàn giao mặt bằng cho khách thuê vào cuối tháng 3/2024. Chúng tôi giả định dự án sẽ được cho thuê với tỷ lệ lấp đầy là 70% trong năm 2024, và lấp đầy hoàn toàn từ năm 2025. Với giả định giá cho thuê khoảng 27 USD/m2, ước tính dự án sẽ đóng góp vào cơ cấu DT cho REE từ 2024. Dự báo DT và LNG của mảng cho thuê văn phòng lần lượt 1.255 tỷ đồng (+19% YoY) và 750 tỷ đồng (+20% YoY) trong 2024.

=> Mảng BĐS: Kỳ vọng sẽ có đóng góp thêm từ dự án The Light Square trong Q2/2024

Dự án The Light Square giai đoạn 1 hiện đã hoàn thành được 60% khối lượng công việc, dự kiến hoàn thành xây dựng vào tháng 2/2024. Hiện tại, dự án đã mở bán, chúng tôi kỳ vọng dự án sẽ được bàn giao cho khách và ghi nhận doanh thu trong Q2/2024. Dự phóng doanh thu thuần và LNST của REE nhận được sẽ lần lượt đạt 781 tỷ đồng và 126 tỷ đồng trong năm 2024. Dự án khu nhà ở chung cư cao tầng dự kiến sẽ được hoàn thành bàn giao & ghi nhận KQKD trong 2025.

=> Chi phí lãi vay trong 2024 kỳ vọng sẽ hạ nhẹ với dư nợ giảm dần

Dù trong năm 2023, tổng dư nợ của REE có hạ nhẹ (-6%), tuy nhiên chi phí lãi vay lại tăng nhẹ (+6%), do khoảng hơn 10% tổng dư nợ của REE là bằng đồng USD. Khoản vay này thả nổi theo LIBOR. Do đó, việc khi Cục dự trữ Trung ương Mỹ (FED) tăng lãi suất từ 2022 đã kéo theo việc LIBOR tăng trong năm 2022 và năm 2023. Tuy nhiên, lãi suất LIBOR hiện được kỳ vọng sẽ hạ dần trong giai đoạn 2024-2025 FED đã phát đi tín hiệu lãi suất đã đạt đỉnh, mở ra khả năng đảo chiều lãi suất trong năm 2024.

Khuyến nghị mua cổ phiếu REE với giá mục tiêu 80,500đ/cổ phiếu, theo phương pháp DCF và P/E với tỷ lệ 70:30. Thời gian nắm giữ từ 6 tháng trở lên.

Rủi ro giảm giá:

(1) Sản lượng điện thấp hơn kế hoạch, cụ thể thủy điện ghi nhận sản lượng thấp hơn kỳ vọng trong trường hợp tình hình thủy văn không còn thuận lợi, lưu lượng nước về các hồ không đều và thiếu ổn định; (2) Danh sách đơn hàng ký mới (Back-log) ở mảng Cơ điện lạnh tăng trưởng thấp hơn kế hoạch do những khó khăn của thị trường chung và nền kinh tế; (3) Lãi suất tăng trở lại, chi phí dự phòng tăng, việc bổ sung điện mặt trời áp mái và điện gió tiếp tục bị trì hoãn.

2. HDG- Sức bật từ La Nina và thị trường BĐS hồi phục

Luỹ kế cả năm 2023, Tập đoàn Hà Đô ghi nhận doanh thu hơn 2.880 tỷ đồng, giảm 20% so với năm 2022 do không mở bán các dự án bất động sản mới. Đồng thời, tình hình thuỷ văn kém thuận lợi khiến sản xuất mảng điện không hiệu quả. Theo đó, lãi ròng cả năm 2023 của tập đoàn này giảm 35%, còn 713 tỷ đồng.

Nhìn sang giai đoạn 2024 - 2025, kết quả kinh doanh của Tập đoàn Hà Đô được kỳ vọng sẽ có sự cải thiện khi cả mảng sản xuất điện lẫn mảng bất động sản nhà ở khởi sắc hơn. Trong đó, kế hoạch doanh thu và lợi nhuận năm 2024 dự kiến sẽ tăng trưởng từ 5% đến 7% so với thực hiện trong năm 2023 nhờ:

=>Dự án Charm Villa giai đoạn 3 mở bán vào 2024-25, đón đầu thị trường BĐS ấm lên

Việc mở bán giai đoạn cuối của Charm Villas đã bị lùi lại do điều kiện thị trường không thuận lợi trong giai đoạn 2022-23. HDG muốn nắm bắt tiềm năng giá bán cao hơn khi thị trường BĐS ấm lên. Sang 2024 kỳ vọng HDG sẽ ra mắt và bàn giao các căn còn lại tại Charm Villas trong nửa cuối năm 2024-25, hỗ trợ doanh thu BĐS tăng lên 1.172 tỷ đồng (+314% svck) và 1.229 tỷ đồng (+4,8% svck) trong giai đoạn 2024-25.

=> Sản lượng thủy điện phục hồi nhờ La Nina quay lại sớm

Dự phóng DT thủy điện 2024-25 có thể tăng trong khoảng 5% đến 7,9% svck, và DT tăng lên 1.376 tỷ đồng đến 1.484 tỷ đồng. NĐT có thể kỳ vọng quá trình EL Nino chuyển đổi sang pha La Niña từ giữa năm 2024 hoặc sớm hơn sẽ thúc đẩy sản lượng thủy điện của HDG giai đoạn 2024-25 cao hơn. Giá bán trung bình giảm do tỷ lệ alpha cao hơn (hạn chế doanh thu thị trường cạnh tranh) có thể khiến giá bán bình quân giảm 5% svck, áp dụng cho các nhà máy thủy điện tham gia thị trường này (Sông Tranh 4, Đăk Mi 2) trong năm 2024.

Hiện Tập đoàn Hà Đô đang thực hiện M&A 02 dự án thuỷ điện quy mô nhỏ là Sơn Linh (15 MW) và Sơn Nham (9 MW), tại tỉnh Quảng Ngãi. Hai dự án này dự kiến đi vào vận hành trong giai đoạn 2027 - 2028. Ngoài ra, tập đoàn cũng đang nghiên cứu cơ hội đầu tư vào một dự án cụm 3 nhà máy thủy điện (tổng công suất 300MW) trong giai đoạn 2025 - 2030.

=> NLTT, điện gió tiếp tục đẩy mạnh

Đối với các dự án năng lượng tái tạo, hai nhà máy điện mặt trời của Tập đoàn Hà Đô vẫn đang hoạt động hiệu quả, ghi nhận sản lượng cao, trung bình đạt 92-93% sản lượng thiết kế giai đoạn 2024 - 2025.

Tuy nhiên, NĐT cần lưu ý dự án SP Infra 1 (50 MW) của Tập đoàn Hà Đô có nguy cơ phải giảm giá FIT từ năm 2025 và sử dụng khung giá chuyển tiếp làm cơ sở tính giá cho hiện tại do dự án này nằm trong trong danh sách 14 dự án điện mặt trời đang hưởng cơ chế giá FIT sai quy định.

Đối với điện gió, sản lượng tại dự án 7A Ninh Thuận trong năm 2023 đã tăng 23% so với năm 2022 khi các sự cố kỹ thuật được khắc phục. Dự kiến sản lượng tại dự án này sẽ tăng thêm 13% trong năm 2024, đạt 83% sản lượng thiết kế nhờ tỷ lệ vận hành turbine được cải thiện.

Về kế hoạch phát triển nguồn điện năng lượng tái tạo, Tập đoàn Hà Đô cho biết vẫn đang theo sát dự án điện gió Phước Hữu 50MW tại Ninh Thuận. Trong trường hợp mức giá cho năng lượng tái tạo mới được ban hành trong năm nay ở mức “đủ khả thi”, dự án này sẽ được triển khai ngay sau đó.

Ngoài ra, Tập đoàn Hà Đô cũng sở hữu danh sách một số dự án điện gió khác đã được đưa vào Quy hoạch phát triển điện lực quốc gia thời kỳ 2021 - 2030, tầm nhìn đến năm 2050 (Quy hoạch Điện VIII), gồm: Ea H’leo (57 MW) và Hướng Phùng (30 MW), Sóc Trăng (40 MW), và An Phong (300 MW).

=>Tiết giảm chi phí lãi vay: Với dư nợ vay hơn 5.000 tỷ đồng từ các dự án năng lượng, HDG xác định việc giảm bớt chi phí sẽ mang lại hiệu quả đầu tư tốt hơn, rút ngắn thời gian hoàn vốn cho Chủ đầu tư. Vì vậy, năm 2023, HDG thông tin đã tập trung đàm phán và phối hợp với với các tổ chức tín dụng để giảm bớt chi phí lãi vay, đặc biệt là dự án có dư nợ lớn, được tái cơ cấu nợ theo hướng có lợi đáng kể cho tập đoàn.

=> Thị trường đã phán ánh quá mức với thông tin vi phạm của HDG

Thanh tra Chính phủ phát hiện vi phạm tại hai nhà máy điện mặt trời của HDG: SP Infra 1 có nguy cơ nhận giá bán thấp hơn do không đủ điều kiện hưởng FIT 1, Hồng Phong 4 vi phạm xây dựng trên đất dự trữ khoáng sản, dẫn đến nguy cơ điều chỉnh giá bán điện. Tuy nhiên, HDG khẳng định không có rủi ro di dời. Thị trường trong những tháng cuối năm 2023 đã phán ánh quá mức với thông tin vi phạm tại hai nhà máy điện mặt trời của HDG.

Khuyến nghị mua HDG giá mục tiêu 41,300đ/cổ phiếu. Thời gian nắm giữ từ 6 tháng trở lên. Dự kiến P/E 2024 của HDG rơi vào khoảng 7.6x, thấp hơn 20% sv trung bình ngành.

Rủi ro trong đầu tư gồm:

(1) El Nino duy trì lâu hơn dự kiến, ảnh hưởng sản lượng nhóm thủy điện; (2) Hướng xử lý cho các dự án ĐMT nghiêm trọng hơn dự kiến, đặc biệt là Hồng Phong 4 nếu như dự án phải di dời.

3. PC1- Anh cả xây lắp điện

Lũy kế 2023, doanh thu giảm 7%, chủ yếu do kết quả kinh doanh ảm đạm tại các nhóm chính là thủy điện và xây lắp, bù đắp một phần từ kết quả khả quan nhóm vận hành KCN, khai thác quặng và sản xuất cột sắt. Lợi nhuận gộp giảm nhẹ 1% với biên lợi nhuận gộp giảm 1 điểm%. Tuy nhiên, chi phí tài chính tăng mạnh 28% tiếp tục là gánh nặng lớn nhất với chi phí lãi vay tăng 39%, ăn mòn lợi nhuận của doanh nghiệp. Mặc dù doanh thu tài chính tăng 104%, hỗ trợ bởi lãi tỷ giá trong quý IV/2023, lợi nhuận ròng cả năm vẫn giảm 70%, thấp hơn và hoàn thành 67% kế hoạch.

Tuy nhiên, sang năm 2024, dự kiến PC1 ghi nhận tăng trưởng doanh thu và LN ròng lần lượt 30% svck và 405% svck từ nền thấp 2023, hỗ trợ bởi:

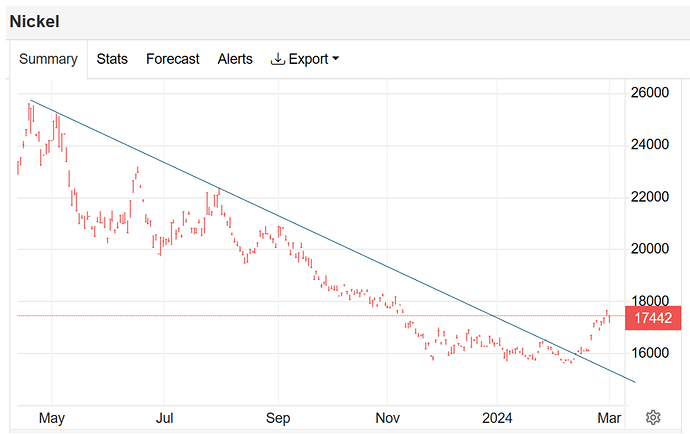

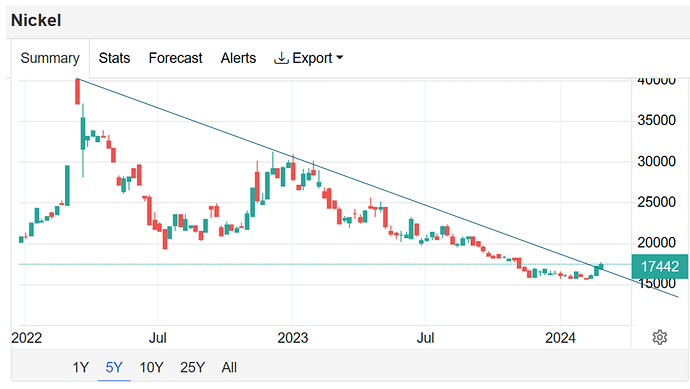

=>Khai thác quặng Niken vận hành cả năm và bàn giao BĐS

Trong những năm qua, PC1 đã mở rộng sang những mảng kinh doanh mới đầy tiềm năng như khai thác Nickel và BĐS KCN, hứa hẹn củng cố triển vọng dài hạn cho công ty. Hoạt động khai thác mỏ Niken kỳ vọng chiếm tỷ trọng 15,3% LN ròng năm 2024, trong khi doanh thu từ tiền thuê đất tại KCN Yên Phong II-A sẽ đóng góp 146 tỷ đồng cho PC1 trong năm sau. Mỏ niken hưởng lợi từ nhu cầu gia tăng đối với xe điện và các công nghệ sạch, trong khi mảng KCN phát triển nhờ dòng vốn FDI đổ về miền Bắc ngày càng nhiều.

=> Thủy điện dần hồi phục nửa sau 2024

Hiệu ứng El Nino đã ảnh hưởng tiêu cực đến mảng thủy điện của PC1 năm 2023, khiến sản lượng giảm và kéo tụt KQKD mảng điện. Tuy nhiên, với dự báo El Nino suy yếu vào giữa năm 2024, nguồn nước về hồ chứa dồi dào hơn được kỳ vọng sẽ thúc đẩy sản lượng thủy điện tăng 16% svck lên 480 triệu kWh trong năm 2024. Điều này sẽ giúp mảng điện phục hồi với LN gộp tăng trưởng 13,3% svck.

=> Mở rộng thủy điện và điện gió

PC1 tiếp tục mở rộng công suất mảng điện với hai trọng tâm là thủy điện và điện gió. Dự kiến doanh nghiệp sẽ đưa vào vận hành 2 nhà máy thủy điện nhỏ bao gồm Bạo Lạc A (30MW) và Thượng Hà (13MW) trong 2025-27, đồng thời theo sát cơ hội đầu tư một dự án điện gió tại Quảng Trị. Đây là hướng đi thích hợp, khi thủy điện nhỏ có vốn đầu tư thấp, và đem lại lợi nhuận cao do hưởng lợi từ biểu phí tránh được. PC1 đã chứng minh được năng lực triển khai và vân hành các dự án điện gió, doanh nghiệp là một trong số ít nhưng công ty nhận được vay khoản vay từ ADB với lãi suất ưu đãi ~5-6%/năm, đây sẽ là lợi thế để doanh nghiệp triển khai các dự án mới trong tương lai.

=> Xây dựng đường dây 500kV mạch 3 Quảng Trạch – Phố Nối

Với vị thế dẫn đầu trong mảng xây lắp điện tại Việt Nam, PC1 được kỳ vọng sẽ giành được các gói thầu giá trị lớn từ dự án đường dây truyền tải 500kV Quảng Trạch-Phổ Nội. Dự án trọng điểm này bao gồm 4 đoạn, dài 514 km, với tổng vốn đầu tư 23.000 tỷ đồng. Đoạn đầu tiên của dự án đã bắt đầu thi công từ T10/23. Chúng tôi dự phóng tổng giá trị backlog sẽ tăng 30,0% svck lên 11.390 tỷ đồng trong 2024. Cùng với đó, doanh thu xây lắp điện của PC1 dự kiến sẽ tăng trưởng lần lượt 77,7%/14,2% svck trong năm giai đoạn 2024-25.Chi phí tài chính giảm 16% svck, hỗ trợ bởi lãi vay có xu hướng giảm từ đỉnh.

=> Triển vọng sang năm 2025 và xa hơn

Nhìn sang 2025, dự kiến doanh thu tiếp tục tăng 5% svck, LN ròng tăng 28% svck với động lực tăng trưởng đến từ mảng BDS Nhà ở với Gia Lâm 1 và BDS KCN với các dự án của Western Pacific bao gồm phần còn lại của Yên Phong IIA và KCN Yên Lệnh dự kiến bàn giao trong năm. Hơn nữa, áp lực chi phí tài chính hạ nhiệt dự kiến sẽ cải thiện đáng kể hiệu quả sinh lời của doanh nghiệp.

Trong dài hạn, PC1 đang tích cực tiến hành đầu tư GD2 dự án khai thác quặng Niken trong 2025-30, và cũng đồng thời lên kế hoạch mở rộng thêm quỹ đất cho mảng BDS khu công nghiệp khoảng 1500-3000ha từ nay đến 2030 và sẽ còn nhiều câu chuyện để đề cập về PC1 trong thời gian tớ

=> P/E phản ánh kỳ vọng tăng trưởng LN mạnh mẽ

Mặc dù tỷ lệ P/E 12 tháng gần nhất có vẻ cao so với mức trung bình 5 năm là 13,1 lần, cho chúng ta góc nhìn rằng điều này phản ánh kỳ vọng mạnh mẽ thị trường về sự hồi phục của PC1. Tỷ lệ P/E dự phóng năm 2024 ở mức hợp lý là 11 lần.

Khuyến nghị mua dài hạn với PC1.

Rủi ro đầu tư:

(1) Giá Niken duy trì xu hướng giảm thấp hơn, ảnh hưởng đến biên LN gộp; (2) Rủi ro pha El Nino kéo dài ảnh hưởng sản lượng thủy điện; (3) Lãi vay cao kéo dài hơn sẽ tiếp tục là gánh nặng cho doanh nghiệp.

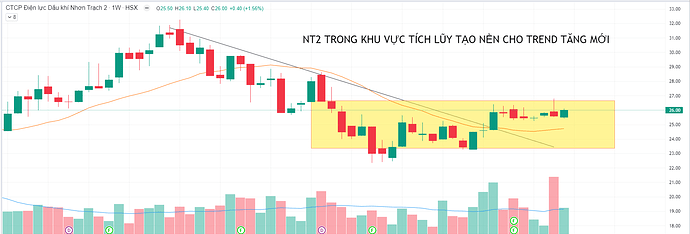

4. NT2- “Quay xe” ấn tượng

Kết thúc năm 2023, Công ty Cổ phần Điện lực Dầu khí Nhơn Trạch 2 ghi nhận doanh thu thuần và lãi ròng lần lượt đạt 6.382 tỷ đồng và gần 496 tỷ đồng, lần lượt giảm 27% và 44% so với cùng kỳ năm 2022. Nguyên nhân chủ yếu do sản lượng bán điện giảm tới 29% so với năm 2022 khi công ty phải thực hiện bảo dưỡng lớn kéo dài 2 tháng và chịu sự cạnh tranh từ nhiệt điện than cũng như thuỷ điện.

Bước sang năm 2024, nhiều tổ chức tài chính nhận định kết quả kinh doanh của Điện lực Nhơn Trạch 2 sẽ cải thiện đáng kể sau một năm 2023 đầy khó khăn hơn. Dự báo doanh thu thuần và lãi ròng năm 2024 của Điện lực Nhơn Trạch 2 có thể lần lượt tăng 21% và 29% so với năm 2023, lần lượt đạt 7.665 tỷ đồng và 640 tỷ đồng nhờ:

=> Nhu cầu điện tăng trong năm 2024 do sản xuất và nền kinh tế hồi phục

Trong 2024, dự kiến nhu cầu điện của Việt Nam sẽ tăng 8.4-9% svck, được hỗ trợ bởi sự phục hồi của sản xuất công nghiệp và hoạt động xây dựng. Mức tăng trưởng này tính toán từ Kế hoạch cung cấp và vận hành hệ thống điện năm 2024 của Bộ Công Thương (BCT), bám sát với mục tiêu tăng trưởng GDP 6,0-6,5% của Quốc hội. Nhờ sở hữu tuabin hiện đại với hiệu suất cao, NT2 dự kiến sẽ hưởng lợi từ nhu cầu tăng bằng việc nhận được nhiều huy động hơn. Dự kiến sản lượng điện sẽ tăng mạnh 23,9% svck trong 2024, đạt 3,895 triệu kWh.

=> Không có lịch bảo dưỡng trong năm 2024

NT2 đã hoàn thành quá trình đại tu kéo dài hai tháng trong năm 2023 sau khi đạt 100.000 giờ hoạt động tương đương (EOH). Điều này đã gây ảnh hưởng đáng kể đến sản lượng huy động trong năm 2023. Với việc không có lịch bảo dưỡng trong năm nay và năm sau, nhà máy có thể hoạt động liên tục, hỗ trợ cho tăng trưởng sản lượng.

=> Hết khấu hao máy móc

Lợi nhuận của NT2 sẽ được cải thiện đáng kể nhờ hết khấu hao máy móc vào năm 2026. Trong năm 2022, chi phí khấu hao tài sản cố định chiếm khoảng 9% tính theo chi phí sản xuất kinh doanh theo yếu tố. Trong đó, chi phí khấu hao nhà xưởng và khấu hao máy móc lần lượt là 149 tỷ VND và 538 tỷ VND. Tài sản cố định đang được khấu hao theo phương pháp đường thẳng dựa trên thời gian hữu dụng ước tính. Cụ thể, phần máy móc sẽ được tính khấu hao từ 5-14 năm từ ngày vận hành thương mại (2011). Theo ước tính, NT2 kỳ vọng sẽ hết khấu hao vào năm 2026 từ đó cải thiện mạnh lợi nhuận và thêm nhiều dư địa để chi trả cổ tức.

=> Chu kỳ tăng trưởng mới

NT2 kỳ vọng vượt qua giai đoạn khó khăn trong Q3/2023 và bước vào phục hồi trong 2024 khi (1) Nhà máy đã hoàn thành đại tu và sẵn sàng cho huy động trở lại (2) LNG nhập khẩu dự kiến sẽ có mặt tại thị trường trong năm 2024 thông qua kho cảng LNG Thị Vải – Giai đoạn 1, giảm đáng kể nguy cơ thiếu khí khi các mỏ khí trong nước dần cạn kiệt (3) Hưởng lợi từ El Nino tiếp diễn thúc đẩy nhu cầu điện tăng và mở ra dư địa huy động nhiều hơn cho các nhà máy nhiệt điện ngay từ đầu năm 2024.

=> Giá bán điện duy trì ở mức cao

Giá bán điện của NT2 dự kiến cũng sẽ duy trì ở mức cao trong nửa đầu năm nay do thiếu hụt thuỷ điện và do giá khí đầu vào sẽ được neo cao theo giá dầu FO. Giá dầu thô Brent hiện vẫn neo ở mức trên 80$/thùng kể từ đầu năm 2024 và dự báo khó giảm trong bối cảnh nhiều bất ổn trên thế giới. Điều này sẽ có lợi cho NT2 ít nhất là đến hết nửa đầu năm 2024.

=> Tài chính vững chắc

Dòng tiền từ hoạt động kinh doanh của NT2 được nhận định sẽ tiếp tục duy trì ở mức cao và bền vững, cho phép công ty tiếp tục xu hướng giảm nợ vay và chi trả cổ tức ở mức cao trong thời gian tới.

=> Chia cổ tức

Trong quý I/2024, NT2 sẽ cân đối dòng tiền, dự kiến tạm ứng cổ tức lần 1 năm 2023 cho cổ đông theo đúng quy định. Trước đó Đại hội đồng cổ đông thường niên năm 2023 đã thông qua kế hoạch chia cổ tức cho cả năm là 15% tiền mặt (1.500 đồng/cp).

Khuyến nghị MUA và NẮM GIỮ NT2 cho năm 2024 với mức giá mục tiêu 38.400đ/cổ phiếu, tương đương với upside 48% so với giá đóng cửa ngày 01/03/2024.

5. QTP-Nhiệt điện lên ngôi

Trong năm 2023 doanh thu thuần ước đạt 11,359 tỷ đồng, +9.0%yoy. LNTT đạt 976 tỷ đồng, +21.3%yoy và LNST đạt 923 tỷ đồng, +20.7%yoy. Với kết quả này, QTP ước đạt 95% kế hoạch doanh thu, 211% kế hoạch lợi nhuận trước thuế và 210% kế hoạch lợi nhuận sau thuế cả năm 2023.

Sang năm 2024, ước tính doanh thu QTP đạt 11,768 tỷ đồng, giảm nhẹ 2%, nhưng lãi sau thuế tăng 35% lên 834 tỷ đồng nhờ:

=> Chu kỳ El Nino giúp gia tăng sản lượng huy động từ nhóm nhiệt điện: Chu kỳ thời tiết El Nino được dự báo sẽ kéo dài đến giữa năm 2024 trước khi chuyển sang pha trung tính do đó QTP được huy động tối đa công suất để bù đắp cho sự thiếu hụt từ thuỷ điện.

=> Giá than hạ nhiệt giúp cải thiện biên lợi nhuận: Giá than nhiệt của Úc bình quân 10 tháng đầu năm 2023 giảm 48.2%yoy, điều này sẽ giảm áp lực chi phí đầu vào trong thời gian tới của nhóm nhiệt điện than.

=> Tài chính lành mạnh và cổ tức cao: QTP sở hữu tiền và đầu tư tài chính ngắn hạn (chủ yếu là tiền gửi có kỳ hạn) khoảng 795 tỷ đồng chiếm 9.9% tổng tài sản, tỷ lệ này có giảm so với mức 13.0% của năm 2021 do công ty trả bớt nợ để giảm áp lực chi phí lãi vay trong môi trường lãi suất tăng. Do đó, tỷ lệ Nợ vay/VCSH cũng giảm từ 34.9% vào cuối năm 2021 xuống còn 17.7% vào cuối năm 2022, còn lại chủ yếu là nợ vay ngắn hạn chiếm 71% tổng nợ vay. QTP trả cổ tức năm 2022 bằng tiền mặt 18% tương đương tỷ suất cổ tức 11.6%, với tỷ lệ nợ thấp và tái đầu tư trong các năm tới không nhiều sẽ tạo dư địa cho QTP gia tăng cổ tức cho cổ đông.

Khuyến nghị mua dài hạn với cổ phiếu QTP(nhà đầu tư vốn 1-2 tỷ)

Hiện tại QTP đang giao dịch ở mức P/E forward 7.0 lần và P/B khoảng 1.0 lần so với mức bình quân lịch sử P/E 11.3 lần và P/B khoảng 1.1 lần.

Kết hợp 3 phương pháp gồm FCFE, PE và PB để đưa ra giá mục tiêu của QTP là 23,600đ/cổ phiếu, upside 57% so với giá đóng cửa ngày 01/03/2024

Rủi ro đầu tư:

(1) Giá than vẫn đang ở mức cao ảnh hưởng đến chi phí sản xuất của công ty. (2) thời tiết biến động thất thường ảnh hưởng đến sản lượng huy động từ các nhà máy điện. (3) QHĐ8 định hướng đến 2050 sẽ không còn sử dụng than để phát điện.