STB – Khi xung quanh là những tin đồn, sự kiện trái chiều

Khi viết về doanh nghiệp này, có thể xu hướng của cổ phiếu vẫn còn đang không tốt, vì thế, bài viết của mình không nhằm khuyến nghị mua bán vì đó sẽ là hành động tự đánh giá cá nhân, mình sẽ chỉ bàn về câu chuyện STB đang sở hữu. Hy vọng mọi người, khi đọc sẽ đứng dưới dạng tham khảo thông tin và nếu có mua hay đang nắm giữ thì xem bài viết này như một nguồn thông tin để tham khảo.

Bối cảnh

Trong giai đoạn hiện tại, chúng ta đang trong một môi trường đầu tư không tốt. Có quá nhiều thứ chúng ta có thể thấy trên media nên mình không giải thích mà chỉ thống kê lại:

-

Các sự kiện liên quan tới bất động sản. Là một lĩnh vực mà chiếm trọng số đáng quan trọng, cũng là nơi sử dụng đòn bẩy nhiều trong quá trình phát triển và tăng trưởng trong giai đoạn vừa qua, không khó để nói rủi ro xảy ra ở nhóm này khiến cho thị trường chứng khoán và nền kinh tế trở nên khó khăn hơn nhiều. Đến thời điểm hiện tại, vấn đề rủi ro vẫn còn đấy, chỉ là chúng ta đá quả bóng về phía trước để có thêm thời gian và hướng để giải quyết. Bản thân thị trường cũng đã chiết khấu một đoạn lớn rồi nên tác động lên giá cổ phiếu có thể sẽ vơi đi ít nhiều. Song không thể kết luận là yếu tố đó đã mất giá trị (trái phiếu nợ và các vấn đề thanh toán khoản này vẫn còn đó) nên về mặt vĩ mô hiện tại vẫn là xấu.

-

Lãi suất của thị trường trong và ngoài nước tạo ra môi trường đầu tư mất đi lợi thế trong 2 năm vừa qua đó là tiền rẻ. Bản thân việc Covid kết thúc, điều này cũng phần nào dịch chuyển dòng tiền nhàn rỗi ở các tài sản về lại sản xuất nên điều này sẽ cho ta thấy dòng tiền đang không thực sự tốt và thuận lợi để khiến giá cổ phiếu dễ dàng tăng như đoạn trước.

-

Bắt bớ: Những sự kiện bắt bớ này, mặc dù cá nhân mình không thấy giá trị về tác động lên doanh nghiệp, nhưng nó là vấn đề nghiêm trọng khi đầu tư, đó là Niềm Tin. Sau một giai đoạn xuống dốc tài sản, vĩ mô thì xấu, thì các thông tin bắt bớ này lại càng làm cho niềm tin NĐT trở nên mờ dần hơn với phần lớn các kênh đầu tư (Ngay cả gửi tiết kiệm ngân hàng sau vụ SCB vừa qua).

Quan điểm về cá nhân:

Về cá nhân bản thân người viết, bản thân mình thấy điều này: Khi thị trường trở nên tiêu cực và khó khăn nhất, điều quan trọng nhất là chúng ta phải có đầu tiên là niềm tin vì nếu chúng ta không tin thì chuyện tốt sẽ không xảy ra. Đó là về mặt cảm xúc.

Về lý trí, thực tế thị trường luôn đi trước, và sau mỗi đợt downtrend xảy ra, điều duy nhất chúng ta thấy là tiêu cực. Tuy nhiên, chính vì tiêu cực vậy nên nếu các giá trị tiêu cực đã phản ánh, điều này sẽ thay đổi từ đáy đi lên (Theo góc nhìn vui vẻ tí đó là như CLB ManUnited hiện tại :D)

Cổ phiếu mình chọn:

Như vậy, phải có đâu đó có một câu chuyện đầu tư đủ lớn để chúng ta săn cổ phiếu và cầm cổ phiếu ở những giai đoạn thờ ơ như hiện tại, đến khi uptrend thì chúng ta ít nhiều đã sở hữu cổ phiếu chất lượng, đủ đảm bảo upside cho tài khoản của bản thân.

Cá nhân mình, mình không nghĩ việc mình chọn có thể là tối ưu nhất cho đoạn uptrend sắp tới (có thể từ đây đến uptrend mới sẽ có doanh nghiệp thú vị hơn), thậm chí là ở những cổ phiếu đợt này, chưa chắc cổ phiếu mình pick nó sẽ là cổ phiếu tăng mạnh nhất ở 1 thời điểm nhất định trong năm nay. Tuy nhiên, nó phù hợp với tiêu chí trong phương pháp đầu tư của mình.

Cách chọn mình rất đơn giản: Những cổ phiếu tăng giá sẽ xuất hiện nhiều nhất 80-90% trên thị trường uptrend, mua bừa cũng thắng. Tuy nhiên, để sở hữu cổ phiếu tăng mạnh mẽ vượt trội, điều kiện chung thường xuất hiện đó chính là EPS của doanh nghiệp phải dốc lên và vượt các đỉnh cũ càng tốt. EPS càng dốc, càng cho thấy yếu tố bất ngờ và phá vỡ suy nghĩ của các bên phân tích và thị trường thì cổ phiếu đó càng mạnh mẽ. Như vậy ở đoạn thị trường như hiện tại, điểm rất đáng quan chú ý đó là cơ hội để mua các cổ phiêu có tiềm năng kéo EPS dốc lên trong tương lai sắp tới và trong thị trường uptrend khi chúng vẫn đang trong đà giảm hoặc mới từ đoạn đầu đà tăng là một cơ hội tuyệt vời. Song điều này đôi khi sẽ gây ra nhầm lẫn và tai hại nếu pick sai vì không phải doanh nghiệp nào cũng có thể kéo EPS lên.

Nói sơ qua một tí về EPS, hiểu đơn giản đó là thu nhập của doanh nghiệp trên 1 cp mà NĐT sở hữu. Điều này có nghĩa, Thu nhập này càng tăng, nó sẽ là động lực để giá cổ phiếu tăng. Để hiểu rõ hơn thì mọi người hãy theo dõi các bài viết khác. Hòa sẽ gửi cho mọi người về cái hình này để dễ hình dung hơn:

A. STB - Vì sao mình chọn ?

Có rất nhiều lý do để mình pick cổ phiếu này:

-

Chu kỳ và điểm số: Theo tính chu kì, Ngân hàng và chứng khoán là các doanh nghiệp về Tài chính. Nếu về logic, điểm khởi đầu cho tăng trường trên thị trường hay Uptrend, các doanh nghiệp này sẽ là nền tảng. Nhóm này sẽ là nhóm thuận theo thị trường và là khởi điểm đầu tiên. Tuy nhiên khác với chứng khoán, nhóm có thể sẽ còn ảm đạm đến khi uptrend mới bắt đầu khởi sắc, nhóm ngân hàng sẽ có phần đi trước và rõ ràng hơn hẳn (Tuy nhiên không phải NH nào cũng xảy ra điều đó, nên sẽ có phân hóa). Ngoài ra nếu chúng ta nhìn, phần lớn nếu muốn xác định uptrend, nếu mn có dùng TA thì thị trường tăng điểm, ít nhiều sẽ phải có tác động từ nhóm này.

-

Hiện tại, khác với phần đông KQKD ảm đạm và kế hoạch Kinh doanh 2023 chắc cũng khó sáng, thì STB hoàn toàn phản ánh ngược lại phần đông thị trường. Và đặc biệt về kết quả kinh doanh tăng trưởng kế hoạch 2023 dược đặt ra, nó là cơ sở quan trọng để xác định EPS đang ở trạng thái ra sao sắp tới.

-

Quản lý, kiểm soát chặt chẽ bởi nhà nước: Nghe có vẻ hơi bất hợp lý nhưng rõ là với sự giám sát rất chặt chẽ thì chúng ta thấy rằng hoạt động STB ít nhiều hạn chế rất nhiều rủi ro đang diễn ra ở bối cảnh hiện tại. Và điểm chúng ta thấy thêm đó là vì đây là doanh nghiệp đã từng dính các vấn đề không hay trong quá khứ, việc quản lý khắt khe hơn hoàn toàn là dễ hiểu.

-

Không phát hành cổ phiếu: Nếu nhìn vào cơ cấu đông, ít nhiều chúng ta cũng thấy sự thú vị rằng bằng một cách vô tình thì các sự kiện trong quá khứ làm số lượng cổ phiếu lưu hành này của cổ phiếu này bị giữ chặt và quản lý rất kỹ, cô đặc, không phát hành tràn lan trong năm 2020-2021 như phần lớn các doanh nghiệp trên sàn.

-

Những câu chuyện xung quanh STB và hiện tượng mua của nước ngoài đối với STB là một trong những hiện tượng hết sức lưu ý. Đâu đó ngoài kết quả kinh doanh dự phóng hiện tại, những sự kiện thay đổi bộ mặt doanh nghiệp từ cơ cấu cổ đông tới các hoạt động bên lề tạo ra thu nhập đột biến sẽ khiến cho STB có câu chuyện khá thú vị.

B. Đi vào KQKD

Trước tiên, hãy đi vào điểm cốt lõi quan trọng ở hiện tại, mà ít nhiều cũng sẽ gắn liền với các sự kiện hiện tại: Nợ xấu

I. Nợ Xấu - Quá khứ, hiện tại và câu chuyện Xử lý

Câu chuyện nợ xấu xưa giờ vẫn là một câu chuyện rất riêng của STB. Khởi nguồn từ quá khứ với Southernbank và Trầm Bê, một case sát nhập đi vào lòng đất.

Sacombank thực hiện sáp nhập với Ngân hàng Phương Nam vào năm 2015, trở thành ngân hàng lớn thứ 5 trong hệ thống, thế nhưng chất lượng tài sản lúc đó xuống dốc mạnh. Tổng dư nợ xấu và tài sản tồn đọng năm 2016 lên gần 97.000 tỉ đồng (Có bao gồm của riêng Sacombank).

Điều này xuất phát từ vấn đề: SouthernBank vốn là một ngân hàng bé, kinh doanh bết bát. Trong thời gian ông Trầm Bê giữa vai trò Phó Chủ tịch HĐQT SouthernBank, ngân hàng này bê bết nợ xấu và hiệu quả thấp.Theo kết quả của Kiểm toán Nhà nước, tỷ lệ nợ xấu của SouthernBank tính tới ngày 30.6.2012 là 45,6%.

Hậu quả của sự việc này kèm với đại án Trầm Bê, để lại cho Sacombank nhiều thách thức mà sẽ mất khá nhiều thời gian để có thể giải quyết.

Giờ nhìn lại phần nợ xấu, chúng ta có thể thấy 2 dạng chính trong con số nợ xấu này, có 2 thứ:

+ BĐS

+ Cổ phiếu STB dính tới Trầm Bê do VAMC cầm.

Cho ai chưa hiểu cơ chế xử lý nợ xấu, Hòa có sơ đồ này:

Hiểu đơn giản nhất thì NH sẽ đưa khoản nợ xấu cho VAMC và đổi lấy TPĐB, và họ sẽ đem cái TP đó tới SBV quy đổi sang vốn. Họ sẽ phải trích lập dự phòng rủi ro với TP này.

Sau 5 năm, nếu tài sản đảm bảo từ số nợ xấu này bán được hay đúng hơn là nợ xấu đã được xử lý thì ngân hàng sẽ nhận lại được 85% giá trị thu hồi và VAMC nhận 15%.

Và như chúng ta đã biết, giá nhà và cơn sốt đất trong giai đoạn vừa qua (trước khi diễn biến như hiện tại) đã hậu thuẫn rất nhiều cho việc xử lý nợ xấu này, đặc biệt là khi giá các tài sản này tăng trung bình 200-300%.

Và đoán điều gì đã xảy ra ?

Kết quả luỹ kế từ năm 2017 đến nay, Sacombank đã xử lý/thu hồi gần 71.500 tỷ đồng nợ xấu và tài sản tồn đọng; trong đó có 58.171 tỷ đồng thuộc Đề án xử lý nợ xấu. Và cụ thể hơn trong năm 2022, 3 quý đầu năm, STB đã tích cực tăng dự phòng xử lý trái phiếu VAMC và nợ xấu (tăng 121% so với cùng kỳ). Hiện chỉ còn 11,7 nghìn tỷ đồng phải xử lý và trích lập để xóa nợ xấu dài hạn. Rõ ràng, đây là tín hiệu cho thấy STB đã rất tích cực trong việc hoàn thiện đề án tái cơ cấu. Như vậy, để giải quyết dứt điểm thì chúng ta sẽ cần để ý tới 2 thứ mà Hòa nghĩ sẽ là nút thắt:

+ Giải quyết được lượng cp STB VMAC đang cầm

+ Khu công nghiệp Phong Phú

Về cổ phiếu: có thể sẽ là thiên hướng STB mua lại từ VAMC và sau đó, STB sẽ đem đấu thầu cho đối tác. Và giá mua chắc chắn sẽ không rẻ, Hòa sẽ nói tiếp về KQKD ở phần dưới để giải thích lý do. Như vậy, lượng cp này 1 lần nữa rất có khả năng sẽ lại là cô đặc 1 khoảng thời gian nữa sau khi bán và người mua sẽ là cổ đông chiến lược hoặc chủ mới của DN, đồng thời nợ xấu cũng được giải quyết.

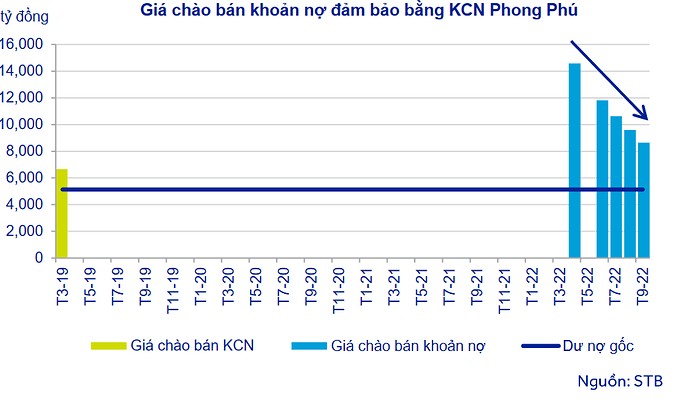

+KCN Phong Phú

Thông tin chi tiết về tài sản này:

Khu công nghiệp Phong Phú - huyện Bình Chánh được Thủ tướng Chính phủ phê duyệt năm 2002, có thời hạn khai thác 50 năm. Sau nhiều lần điều chỉnh quy hoạch tổng thể, diện tích khu đất đạt 134 ha, trong đó 50% dành cho phát triển Khu công nghiệp. việc bán KCN Phong Phú đang gặp một số khó khăn như (1) Tính pháp lý chưa hoàn thiện: Chưa có quy hoạch, (2) Thời gian hoạt động của KCN chỉ còn 29 năm, ngắn hơn thời hạn của các dự án công nghiệp mới, điều này làm hạn chế thời gian thuê còn lại của nhà đầu tư thứ cấp; (3) Chi phí đầu tư cho dự án cao (nếu tính trên khoản nợ 5.134 tỷ đồng thì có thể lên tới 46,6 triệu đồng/m2 hay 1.950 USD/m2). Vì vậy, việc bán khu công nghiệp này có thể cần thêm thời gian để tìm được nhà đầu tư phù hợp hoặc điều chỉnh xuống mức giá hấp dẫn hơn, nhất là khi nguồn vốn cho thị trường bất động sản đang gặp nhiều khó khăn

Tuy nhiên, đó vẫn chỉ để bỏ ngỏ, chúng ta chỉ có thể biết 2 sự kiện trọng yếu của STB cho vấn đề nợ xấu này ở mức này, thời gian sẽ trả lời tiếp.

II.KQKD thúc đẩy EPS lên

Hòa có đề cập ở trên 2 lý do Hòa chọn cp là được quản lý chặt chẽ và không phát hành cổ phiếu dưới mọi hình thức (phát hành thêm hoặc chia cổ tức bằng cổ phiếu hoặc chia thưởng)

2 lý do này, phần lớn để đảm bảo cho 2 thành tố tạo ra EPS là Lợi nhuận và Số lượng cp đang lưu hành không bị tiêu cực khiến EPS kéo xuống. Như vậy, trong 1 đoạn rất dài, chúng ta thấy STB đã có gì ?

Biên cải thiện đáng kể

CASA tăng mạnh

Quy mô tổng tài sản doanh nghiệp tăng đáng kể

Quy mô huy động và cho vay cũng tăng vô cùng đáng kể

Quy mô mạng lưới của Sacombank chỉ đứng sau nhóm ngân hàng nhà nước gồm Viettinbank, BIDV và Vietcombank.

Sacombank vẫn đang đi đúng xu thế khi đảm bảo các nguồn thu của mình được đa dạng hóa khi thu ngoài lãi (NOII) thường đóng góp tới 32-40% tổng thu hoạt động của ngân hàng. và xu hướng vân là xu hướng tăng

Như vậy, ngoài số lượng cp đang bị cô đặc lại và LN thì liên tục tăng, điều này kéo EPS có khả năng và càng ngày càng dốc lên cho tới khi có những dấu hiệu số lượng cp lưu hành thoát ra ngoài bằng các động thái bán từ cổ đông lớn và tăng từ phát hành hay chia thêm, ngoài ra không nhiều yếu tố khiến EPS giảm. Và trong bối cảnh hiện tại, nếu mọi người có check thêm phân khúc STB cho vay so với các DN rủi ro trong ngành thì chúng ta sẽ càng có cơ sở hơn cho đà tăng Lợi nhuận từ phía STB.

(Một điểm thú vị nữa là gần đây có thêm sự kiện nước ngoài full room cp STB. Tranh cãi hay văn bản ra thì chăc sẽ còn nhiều bàn cãi nhưng nếu tỷ lệ vẫn duy trì ở một mức nhất định và nước ngoài cố định xong lượng nắm giữ, lượng cp trên thị trường sẽ lại cô đặc thêm trong 1 khoảng thời gian họ nắm)

Kế hoạch của 2023 và những năm tiếp theo

Có thể nói Sacombank theo đánh giá của Hòa về mặt cơ bản đang ở dấu chuyển mình rất lớn. Hòa chưa có thông tin gì về đại hội sắp tới, nhưng sẽ bỏ ngỏ đây vì có thể sẽ là những động lực thú vị có thể được Leak ra trong đại hội tới đây.

C. Kết luận:

1 doanh nghiệp, quy mô tài sản tăng, nợ xấu xử lý đang ở giai đoạn then chốt kết thúc xong tồn đọng, có tiềm năng lớn về mức cổ tức trong tương lai. Mảng core kinh doanh liên tục được cải thiện ở biên lợi nhuận, huy động cho vay và các khoản thu ngoài lãi liên tục tăng, trong khi đó sự quản lý chặt chẽ khiến STB không phát hành tràn lan trong đợt uptrend vừa qua có thể sẽ biến đây là 1 case thú vị.