Sau một năm 2023 đầy thách thức với cầu vốn suy giảm, tăng trưởng âm và nợ xấu leo thang, thị trường tài chính tiêu dùng Việt Nam đang bước vào một giai đoạn hồi phục mạnh mẽ. Năm 2024 được đánh giá là năm bàn đạp chiến lược quan trọng để giúp ngành bước vào chu kỳ tăng trưởng mới kể từ 2025. Sự khởi sắc này không chỉ đến từ nền tảng kinh tế vĩ mô cải thiện mà còn nhờ hàng loạt chính sách hỗ trợ và chuyển đổi số mạnh mẽ trong lĩnh vực tài chính. Những tín hiệu lạc quan từ kinh tế vĩ mô là chỉ báo đáng tin cậy nhất để kỳ vọng vào cơ hội bức phá ngành tài chính tiêu dùng.

Vươn lên từ đáy nhờ xung lực từ chính sách

Năm 2023 chứng kiến kinh tế toàn cầu suy yếu do tác động của COVID-19 kéo dài, xung đột địa chính trị và biến động lãi suất. Trong nước, sức mua giảm, đầu tư chững lại, người tiêu dùng cắt giảm chi tiêu, dẫn đến tín dụng tiêu dùng sụt giảm đáng kể. Tuy nhiên, từ năm 2024, thị trường dần phục hồi nhờ loạt chính sách hỗ trợ:

- Các gói tín dụng ưu đãi từ Chính phủ giúp doanh nghiệp và cá nhân tiếp cận vốn dễ dàng hơn.

- Giảm thuế giá trị gia tăng (VAT) kích thích tiêu dùng nội địa.

- Nới lỏng điều kiện tín dụng, tạo thuận lợi cho vay tiêu dùng.

Báo cáo của Viện Đào tạo & Nghiên cứu BIDV cho thấy, tổng mức bán lẻ hàng hóa và dịch vụ năm 2024 tăng 8,8% – một phần nhờ du lịch và tiêu dùng cá nhân phục hồi. Số liệu tại TP.HCM càng củng cố xu hướng này khi: dư nợ tín dụng tiêu dùng đạt hơn 1 triệu tỷ đồng vào tháng 10/2024, tăng 6,3% so với cuối năm 2023 và 12% so với cùng kỳ.

Với việc chính phủ đang tập trung cao độ vào mục tăng trưởng GDP 8% trong năm 2025, tiêu dùng được kỳ vọng sẽ là mũi nhọn dẫn dắt tăng trưởng khi đây cấu phần quan trọng nhất đóng góp trong cơ cấu GDP của nước ta với khoảng 60%. Đây cũng là cơ hội cho thị trường tài chính tiêu dùng sẽ bước vào giai đoạn bùng nổ, với tốc độ tăng trưởng nhanh và bền vững. Các tổ chức tài chính cần tận dụng xu hướng này bằng cách mở rộng dịch vụ, ứng dụng công nghệ số hóa và tối ưu hóa trải nghiệm khách hàng.

Dư nợ của các công ty tài chính tiêu dùng đã tạo đáy từ cuối 2023. (Nguồn FiinGroup)

FinGroup đánh giá thị trường tài chính tiêu dùng Việt Nam vẫn đang có nhiều triển vọng phát triển khi quy mô tín dụng tiêu dùng của Việt Nam mới đạt trên 10% GDP – con số thấp hơn rất nhiều so với nhiều quốc gia và vùng lãnh thổ khác như Hàn Quốc với hơn 40% GDP, Hồng Kông (Trung Quốc) với hơn 20%…

Bên cạnh đó, các chính sách hỗ trợ và cải cách từ Chính phủ đang tạo điều kiện thuận lợi cho thị trường tài chính tiêu dùng phát triển. Đặc biệt, với các khoản vay dưới 100 triệu đồng, khách hàng không còn phải cung cấp phương án sử dụng vốn chi tiết, mà chỉ cần cung cấp thông tin cơ bản về mục đích vay và khả năng thanh toán.

Trước những tín hiệu tích cực này, các tổ chức tín dụng và công ty tài chính đã nhanh chóng thích ứng, đẩy mạnh ứng dụng công nghệ và chuyển đổi số nhằm tối ưu quy trình vay, nâng cao trải nghiệm khách hàng và tận dụng cơ hội tăng trưởng trong giai đoạn mới.

2025 – Thời điểm bứt phá của tài chính tiêu dùng

Các yếu tố vĩ mô đang tạo tiền đề cho giai đoạn tăng trưởng mạnh mẽ hơn vào năm 2025:

- Ngân hàng Thế giới (World Bank) nâng dự báo GDP Việt Nam lên 6,6%, cao nhất Đông Nam Á

- Thu nhập hộ gia đình tăng, nhu cầu vay tiêu dùng mở rộng

- Tỷ lệ tín dụng tiêu dùng/GDP của Việt Nam chỉ hơn 10%, dư địa phát triển còn rất lớn.

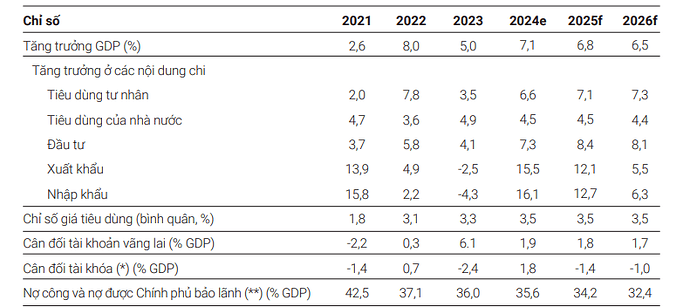

Dự báo tăng trưởng GDP của Việt Nam trong năm 2025 và 2026. (Nguồn: WB)

Chính sách nới lỏng tiền tệ từ 2025 sẽ có tác động sâu rộng đến tài chính tiêu dùng thông qua ba kênh chính: tăng khả năng chi tiêu của hộ gia đình, thúc đẩy niềm tin tiêu dùng và kích thích đầu tư mở rộng của các công ty tài chính.

Thứ nhất, khi lãi suất giảm và thanh khoản hệ thống dồi dào, chi phí vay tiêu dùng trở nên rẻ hơn, trực tiếp kích thích nhu cầu vay vốn phục vụ chi tiêu cá nhân. Điều này đặc biệt quan trọng trong bối cảnh kinh tế phục hồi, thu nhập của người dân tăng nhưng tâm lý vẫn thận trọng sau giai đoạn bất ổn kinh tế trước đó. Việc tiếp cận vốn dễ dàng hơn giúp hộ gia đình và các cá nhân mạnh dạn hơn trong quyết định mua sắm lớn như ô tô, nhà cửa hay các thiết bị gia dụng cao cấp, qua đó thúc đẩy tăng trưởng tiêu dùng nội địa – một trong những động lực quan trọng của nền kinh tế.

Thứ hai, nới lỏng tiền tệ cũng gián tiếp tác động đến tâm lý tiêu dùng thông qua sự phục hồi của thị trường lao động và tài sản. Khi dòng vốn giá rẻ chảy vào nền kinh tế, doanh nghiệp có điều kiện mở rộng hoạt động sản xuất – kinh doanh, tạo thêm việc làm và cải thiện thu nhập cho người lao động. Đồng thời, thị trường chứng khoán và bất động sản cũng có xu hướng tăng trưởng nhờ dòng tiền rẻ, nâng cao giá trị tài sản của cá nhân và gia đình, từ đó củng cố niềm tin tiêu dùng. Khi tâm lý tích cực lan rộng, người dân sẵn sàng chi tiêu nhiều hơn, thúc đẩy sự tăng trưởng của tài chính tiêu dùng.

Thứ ba, chính sách tiền tệ nới lỏng sẽ giúp các công ty tài chính dễ dàng huy động vốn với chi phí thấp hơn, tạo điều kiện cho họ mở rộng hoạt động và phát triển sản phẩm mới. Khi dòng tiền rẻ thúc đẩy cạnh tranh, các công ty tài chính sẽ phải liên tục cải tiến sản phẩm, mở rộng tập khách hàng và tối ưu mô hình kinh doanh. Điều này không chỉ tạo ra nhiều lựa chọn tài chính hơn cho người tiêu dùng mà còn giúp nâng cao hiệu quả toàn ngành.

Nhìn chung, chính sách nới lỏng tiền tệ từ 2025 sẽ tạo ra một chu kỳ tăng trưởng mới cho tài chính tổng hợp và tài chính tiêu dùng. Bằng cách gia tăng khả năng chi tiêu, củng cố niềm tin thị trường và hỗ trợ các công ty tài chính mở rộng hoạt động, chính sách này sẽ không chỉ thúc đẩy tiêu dùng nội địa mà còn tạo động lực dài hạn cho sự phát triển bền vững của nền kinh tế.

EVF – Đón đầu xu hướng với chuyển đổi số mạnh mẽ

EVF (EVNFinance – hiên đang sở hữu thương hiệu Easy Credit) là một trong những đơn vị tiên phong trong việc áp dụng công nghệ để nâng cao trải nghiệm khách hàng và kiểm soát rủi ro tín dụng. Minh chứng rõ nét nhất của điều này đó là việc EVNFinance là công ty tài chính duy nhất thuộc nhóm ngành tài chính được Forbes Việt Nam vinh danh Top 25 Thương hiệu dẫn đầu 2024. Công ty tiếp tục củng cố nền tảng tài chính với việc nâng vốn điều lệ lên 7.605 tỷ đồng và giữ vững xếp hạng tín nhiệm B2 từ Moody’s năm thứ 4 liên tiếp, phản ánh năng lực vốn hóa mạnh và triển vọng tăng trưởng ổn định.

Với sự chuyển đổi mạnh mẽ này, EVF không chỉ đón đầu làn sóng tăng trưởng mới mà còn từng bước nâng cao hiệu quả hoạt động của doanh nghiệp và vị thế của doanh nghiệp khi EVF vừa được cho vay tài chính tổng hợp, vừa được cho vay tài chính tiêu dùng. Định hướng của doanh nghiệp cũng được thể hiện rõ trong chiến lược dài hạn mà EVF đề ra:

- Là một định chế tài chính tổng hợp cung cấp các dịch vụ tài chính số với chất lượng tốt nhất trên nền tảng công nghệ hiện đại; Tăng trưởng tài sản theo mục tiêu phát triển bền vững ESG.

- Phát triển, cung cấp dịch vụ tài chính toàn diện trên nền tảng số; Đẩy mạnh số hóa trong hoạt động kinh doanh và quản trị điều hành, nâng cao hiệu suất lao động và hiệu quả quản trị.

- Mở rộng thị trường hoạt động ra nước ngoài; Định vị EVNFinance bằng hệ thống xếp hạng tín nhiệm quốc tế.

Điểm nhấn nữa đó là EVNFinance cam kết bảo vệ khách hàng với chứng nhận Hạng Vàng 2024 từ Inclusion và tích hợp các tiêu chuẩn ESG (Môi trường - Xã hội - Quản trị) vào chiến lược kinh doanh, thể hiện trách nhiệm với cộng đồng. Những bước tiến này không chỉ giúp EVNFinance mở rộng quy mô hoạt động mà còn tạo nền tảng vững chắc cho sự phát triển bền vững trong tương lai.

Các chỉ tiêu tài chính của EVF trong năm 2024.

Trong bối cảnh xu hướng tài chính xanh và tín dụng bền vững ngày càng phát triển, việc tích hợp ESG trở thành yếu tố quan trọng giúp EVF nâng cao khả năng cạnh tranh và thu hút dòng vốn ngoại. Hiện nay, các quỹ đầu tư lớn từ châu Âu, Mỹ và Nhật Bản ưu tiên rót vốn vào những doanh nghiệp có chiến lược phát triển bền vững, minh bạch và có trách nhiệm xã hội. Đáp ứng tiêu chuẩn ESG không chỉ giúp EVF tiếp cận các nguồn vốn ưu đãi từ các tổ chức tài chính quốc tế mà còn cải thiện xếp hạng tín nhiệm, tăng độ tin cậy đối với các nhà đầu tư ngoại.

Ngoài ra, việc áp dụng ESG còn giúp EVF giảm thiểu rủi ro pháp lý và vận hành, đảm bảo sự ổn định dài hạn – một yếu tố then chốt khiến các nhà đầu tư yên tâm rót vốn. Trong bối cảnh thị trường tài chính toàn cầu ngày càng đặt nặng tiêu chí bền vững, ESG không chỉ là một xu hướng mà đã trở thành yêu cầu bắt buộc nếu EVF muốn thu hút nguồn lực quốc tế và mở rộng quy mô phát triển