Chúng tôi có quan điểm thận trọng về tiến độ triển khai các dự án BĐS và NLTT của các công ty thành viên trong hệ sinh thái BCG Group trong năm 2023 do các nguyên nhân sau:

Môi trường lãi suất cao và việc kiểm soát tín dụng đối với lĩnh vực BĐS khiến nhu cầu sở hữu BĐS suy yếu, cản trở tiến độ phát triển và mở bán các dự án, đặc biệt đối với phân khúc căn hộ hạng sang và căn hộ nghỉ dưỡng mà các công ty thành viên trong BCG Group đang triển khai.

Nghị định 08 được ban hành (sửa đổi Nghị định 65) được kỳ vọng sẽ khơi thông cho thị trường trái phiếu doanh nghiệp (TPDN). Tuy nhiên, chúng tôi cho rằng trong ngắn hạn, NĐT cá nhân vẫn giữ tâm lý thận trọng đối với việc sở hữu TPDN, khiến cho việc huy động vốn từ TPDN của các chủ đầu tư gặp khó khăn.

Quy hoạch điện 08 chưa xác định thời điểm được ban hành khiến cho việc triển khai các dự án NLTT bị trì hoãn. Chúng tôi dự phóng doanh thu mảng xây lắp giảm -27% YoY, chủ yếu do doanh thu từ các dự án BĐS giảm -39% YoY. Trong khi đó, doanh thu từ hoạt động khai thác đá (Antraco) tăng 5% YoY, chủ yếu nhờ giá bán đá xây dựng tiếp tục tăng do nhu cầu từ các dự án hạ tầng. Tỷ suất LNG cải thiện nhẹ lên mức 14.3% do đóng góp lớn hơn của mảng đá xây dựng trong cơ cấu lợi nhuận gộp.

Thu nhập tài chính ước tính giảm mạnh so với cùng kỳ do thiếu hụt nguồn thu từ các giao dịch M&A và cổ tức từ công ty liên kết. Cuối cùng, LNST ước tính đạt 199 tỷ đồng, giảm -40% YoY và EPS tương ứng là 602 đồng.

Định giá và khuyến nghị: Chúng tôi sử dụng kết hợp phương pháp định giá P/E và P/B để đưa ra giá mục tiêu cho TCD là 8,111 VNĐ/cp và đưa ra khuyến nghị NẮM GIỮ đối với cổ phiếu TCD

2 Likes

hệ sinh thái Hồ Nam hẹo rồi bzo

nó sắp lên bố nó giá 10 rồi

Sắp lăn chốt cổ tức 15% rồi các bác nhỉ

Quay trở lại cùng topic TCD.

Giá đang quá tốt cho trở lại

HỢP TÁC CÙNG NHÀ THẦU LỚN

Kết quả hoạt động kinh doanh năm 2023, TCD ghi nhận doanh thu đạt 1,784.4 tỷ đồng, lợi nhuận sau thuế đạt 175 tỷ đồng.

Trong năm 2024, TCD đặt kế hoạch kinh doanh với doanh thu thuần hợp nhất 1,920 tỷ đồng, tăng 7.6% so với cùng kỳ, lợi nhuận sau thuế dự kiến 186 tỷ đồng, tăng 5.8% so với cùng kỳ.

Phân theo mảng hoạt động, mảng xây dựng từ các dự án đã ký kết hợp đồng và các dự án tiềm năng mà Công ty đang tham gia đấu thầu với tổng doanh thu dự kiến đạt 1,126 tỷ đồng; mảng khai thác mỏ đá của Antraco và khai thác mỏ vật liệu xây dựng dự kiến đạt doanh thu 748 tỷ đồng; hoạt động đầu tư tài chính (trong đó bao gồm hoạt động vận tải của Vinataxi và hoạt động thu phí BOT) có tổng doanh thu dự kiến là 47.2 tỷ.

Năm 2024, Tracodi sẽ tập trung nguồn lực để thực hiện các dự án bất động sản đã trúng thầu như King Crown Infinity, Malibu Hội An, Hoian d’Or.

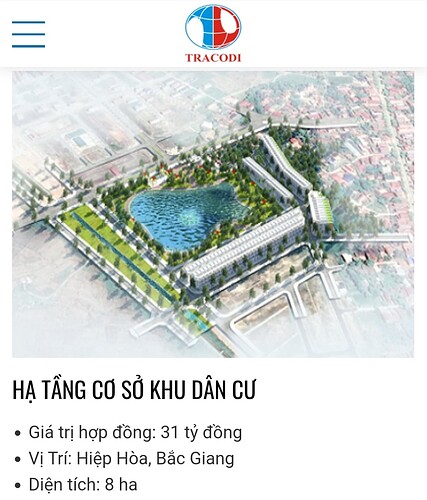

Các dự án hạ tầng giao thông mà Tracodi sẽ tiếp tục thực hiện trong năm 2024 là: Dự án Sân bay Phan Thiết, Dự án thành phần 4 thuộc Dự án xây dựng đường bộ Cao tốc Châu Đốc – Cần Thơ – Sóc Trăng giai đoạn 1; Dự án đường nối Quốc lộ 3 cũ đến đường Võ Nguyên Giáp (Hà Nội), Dự án khu dân cư Đức Thịnh (Bắc Giang); Trùng tu và nâng cấp mở rộng ĐT830 và ĐT824 từ cầu An Thạnh đến thị trấn Đức Hòa (Long An). Song song đó, TCD tiếp tục tham gia đấu thầu các dự án tiềm năng.

1 Likes

cái gì cũng ok, mỗi giá cổ thì ngày càng giảm

Tổng thầu lớn như này mà hợp tác, đầu tư vào TCD thì không biết lợi ích tổng thể cho TCD như nào.

Hôm nay, lại có tin đưa ra:

Sau chuyến thăm của Putin, Việt Nam và Nga sẽ xây dựng đường sắt liên vận Nga - Việt, chạy nối qua Trung Quốc.

Vậy, không biết TCD sẽ được lợi ích gì trong định hình sắp tới?

TCD có thể tham gia gì vào trong kế hoạch xây dựng này?

Thủ tướng đang thăm Trung Quốc và đã gặp hai tập đoàn đường sắt lớn của Trung Quốc.

Vậy thực hư kế hoạch đường sắt liên vận Việt Nam - Trung Quốc - Nga như nào?

Vai trò của TCD là gì khi bỗng dưng chạy trước để ký kết với tập đoàn thầu xây dựng đường sắt?

Đường sắt này sẽ vận chuyển gì qua lại giữa Nga và Việt Nam?

Khí hoá lỏng chăng?

TCD xây dựng hệ cầu cống của đường sắt thôi thì cũng đủ ngon lành.

Thi công các dự án dân dụng cho công ty mẹ

(Bây nhiêu cũng đã là làm không hết việc )

1 Likes