Mô hình Tích lũy rồi break nền - test thành công Back Up như NTL CTD tuyệt vời, nhưng ae đừng bị bias với pattern đấy quá mà áp cho tất cả, nên nhớ cái gì đi trước tức là những cổ phiếu, còn sau chỉ nen tiếp cận là có khả năng, nhớ đánh giá kĩ giá + khối lượng mới cân nhắc được. Mới đây đang có ITC TIG khá oke nhé, lực mạnh

Xây dựng thường chậm hơn đtc 1 phiên

ae chứ ý thêm thày trò Đường tăng LSS SBT có cửa tăng thêm 1 nhịp

Điển hình như con HAH ![]() tôi cắt lỗ con này, thất vọng

tôi cắt lỗ con này, thất vọng

- LÃI SUẤT ĐIỀU HÀNH Ở VIỆT NAM -

Gần đây mình nhận được khá nhiều câu hỏi về việc nếu giảm lãi suất điều hành thì có phải là bơm tiền không?

Theo mình thì công cụ lãi suất điều hành ở nước mình mang tính định hướng là chủ yếu.

Giáo trình chúng ta được học chủ yếu nói về nền kinh tế Mỹ. Vì vậy nên nhiều người hiểu rằng lãi suất điều hành tại Việt Nam cũng có tác động giống vậy.

Thực tế, tại Mỹ, Fed funds rate (FFR) lại có tác động trực tiếp lên lãi suất cơ bản (prime rate). Nôm na thì đây là loại lãi suất mà các tổ chức tín dụng sẽ căn cứ vào đó mà quyết định lãi suất kinh doanh. Ở Việt Nam có loại lãi suất này, nhưng rất ít khi được nhắc đến và gần như bị “quên” ở mức 9% theo Quyết định số 2868/QĐ-NHNN từ 29/11/2010.

Ngoài ra, các loại lãi suất điều hành ở Việt Nam chủ yếu được dùng để ổn định về mặt thanh khoản trong hệ thống ngân hàng (thị trường 2).

Ví dụ nghiệp vụ tái cấp vốn, tái chiết khấu không được dùng thường xuyên mà chỉ diễn ra khi NHTM “căng” thanh khoản. Hay như nghiệp vụ OMO và tín phiếu - thứ được coi là trần, sàn của lãi suất liên ngân hàng cũng không tác động quá nhiều, vì tùy từng ngân hàng sẽ có từng room riêng cho các ngân hàng khác, và thường chỉ vay trong ngắn hạn + quy mô thị trường 2 nhỏ (so vs tt1), khó gây ảnh hưởng lên thị trường 1. Ngoài ra, với tỷ lệ dự trữ bắt buộc, đúng là có tác động, nhưng cũng không lớn vì tỷ lệ này vốn dĩ chỉ 1% -3% (tùy kỳ hạn), và có nhiều banks còn có ER (dự trữ vượt mức).

Còn để xem có đang bơm/ rút tiền hay không thì cần quan tâm đến việc có nới Room tín dụng hay ko, có gì thay đổi ở các tỷ lệ tín dụng và tăng trưởng cung tiền M2.

HHV chưa thực sự chất lượng, vol lớn chưa phải vượt được kháng cự đỉnh mới thể hiện được sự hài hòa giữ nỗ lực kết quả. Đây vẫn 50-50

Anh Quân sư AFC đánh EVE hả, thấy dky bán nhiều

Vụ điện này đã thấy tăm hơi từ 2021 rồi, thời lăng xê những mã năng lượng cũng đi y bài thế này

tôi k có niềm tin lắm về NLTT . Điện gió 2021-2022 đúng là ăn cái bô to đùng, trước mắt cứ phải mài điện than ra ăn đã. Ngoài Nt2 trend tăng ra thì các nhóm điện khác rào cản là định giá nên Big Money có thể ngại và nhát tay k hấp dẫn đánh lên

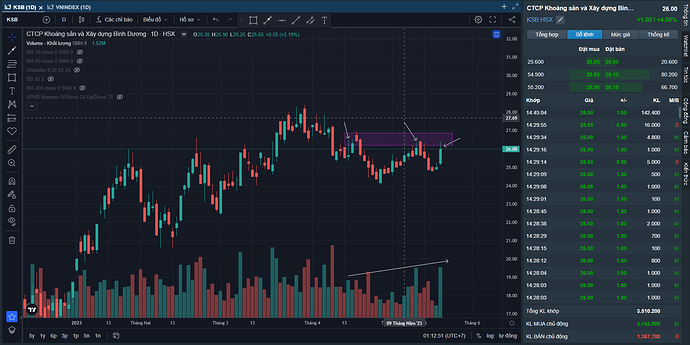

KSB kiểm định vùng cung tiềm năng. ĐTC với vùng giá hiện tại tôi vẫn chỉ tiếp cận với góc nhìn ngắn hạn, chưa phải là thời điểm gom trung hạn cho câu chuyện giải ngân. Thường Q4 mới là mùa đẩy mạnh tốc độ cho đtc.

Tổng giao dịch hơn 46 tỷ, trong khi đó riêng khối tự doanh bán ròng gần 40 tỷ. ATC cứ cho bán căng đét 1tr cổ thì mới có 24 tỷ. 16 tỷ còn lại là giao dịch trong phiên lúc kéo giá. Khớp lệnh vol cực đại luôn.

vẫn có một số doanh nghiệp thủy điện báo lãi tăng, như Thủy điện Vĩnh Sơn – Sông Hinh (VSH) tăng 18% lên gần 477 tỷ đồng; Thủy điện A Vương (AVC) tăng 57%, đạt hơn 155 tỷ đồng; Thủy điện Miền Trung (CHP), đạt gần 108 tỷ đồng; Thủy điện Sông Ba (SBA) tăng lãi 15%, đạt 51.5 tỷ đồng…

Ngoài lề : Khi thị trường giảm giá không phải là lúc chúng ta ngồi chơi, đó là lúc chúng ta nên lập danh sách cổ phiếu mạnh cần theo dõi, đó là những cổ phiếu có thể tăng giá mạnh mẽ khi thị trường quay lại xu hướng tăng.

Ngoài ra, đó là những lúc chúng ta cũng nên ngồi xem xét lại các lệnh giao dịch để có thể rút ra được nhưng bài học đáng giá nhằm đạt được mục tiêu giao dịch tốt hơn!

rủi ro lớn nhất là không biết bản thân đang làm gì” W. buffett

Điện gió, điện mặt trời mấy doanh nghiệp đầu tư đều chịu lỗ vì cái này cả, sản xuất xong không đưa được ra thị trường thì chịu. Hiện tại năng lượng than và dầu khí đúng là vẫn an toàn nhất. Trong tương lai gần nltt không hấp dẫn.