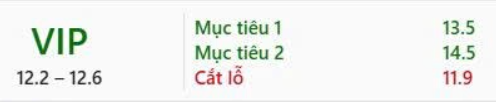

VIP – Định giá rẻ chờ điểm bùng phát

(CTCP Vận tải Xăng dầu VIPCO – Mã cổ phiếu: VIP, sàn HOSE)

Luận điểm đầu tư

Kết quả kinh doanh tiếp tục cải thiện nhờ nhu cầu nhập khẩu xăng ổn định và giá cước vận tải tăng.

Theo số liệu của Tổng cục Hải quan, trong 8 tháng đầu năm 2025, lượng xăng các loại nhập khẩu đạt khoảng 15,6 triệu tấn, tương đương cùng kỳ năm trước. Mặc dù sản lượng nhập khẩu đi ngang, nhưng điều này chủ yếu đến từ:

- Nguồn cung nội địa cải thiện, giúp Petrolimex ưu tiên sử dụng sản phẩm trong nước.

- Sản xuất công nghiệp còn yếu, khiến nhu cầu tiêu thụ năng lượng chưa bật mạnh.

Tuy nhiên, xét dài hạn, nhập khẩu xăng dầu giai đoạn 2022–2024 vẫn tăng trưởng trung bình 5%/năm, cho thấy xu hướng nhu cầu vận tải xăng dầu vẫn duy trì ổn định. Nhờ đó, Vipco (VIP) có thể tiếp tục duy trì các hợp đồng vận chuyển định hạn dài hạn với Petrolimex, đảm bảo nguồn doanh thu ổn định.

Biên lợi nhuận cải thiện trong năm 2025

Triển vọng lợi nhuận của Vipco trong năm 2025 được đánh giá tích cực hơn nhờ 3 yếu tố chính:

- Giá cước vận tải định hạn tăng: Mức cước trung bình năm 2025 đạt 49.600 USD/ngày, cao hơn 4% so với mức 47.800 USD/ngày của năm 2024.

- Chi phí nhiên liệu giảm: Giá dầu FO và DO – hai đầu vào quan trọng – đang trong xu hướng giảm, giúp tiết kiệm chi phí vận hành.

- Đội tàu dần hết khấu hao: Các tàu thuộc sở hữu Vipco đang bước vào giai đoạn khấu hao thấp, hỗ trợ lợi nhuận ròng cải thiện đáng kể.

Nhờ đó, biên lợi nhuận ròng của công ty năm 2025 được kỳ vọng mở rộng, phản ánh hiệu quả hoạt động ngày càng rõ nét hơn.

Định giá hấp dẫn – Cổ tức duy trì đều đặn

Tính đến cuối quý 2/2025, Vipco không có nợ vay, đồng thời nắm giữ 931 tỷ đồng tiền mặt và tiền gửi ngắn hạn – con số cao hơn cả vốn hóa hiện tại của công ty (khoảng 900 tỷ đồng, tương ứng giá 13.150 đồng/cổ phiếu tính đến ngày 17/10/2025).

Trong suốt giai đoạn 2016–2024, Vipco luôn duy trì lợi nhuận dương và dòng tiền ổn định, cho thấy nền tảng tài chính vững chắc. Đây là một trong những doanh nghiệp vận tải hiếm hoi không chịu áp lực nợ vay, giúp cổ phiếu VIP trở nên hấp dẫn khi định giá đang thấp so với giá trị sổ sách và tiềm năng hồi phục lợi nhuận.

Bên cạnh đó, chính sách cổ tức ổn định là một điểm sáng đáng chú ý. Từ năm 2007 đến nay, Vipco luôn chi trả cổ tức tiền mặt đều đặn. Riêng giai đoạn 2022–2024, sau khi tất toán hết nợ vay, doanh nghiệp chi trả cổ tức từ 1.000 – 1.200 đồng/cổ phiếu, tương đương lợi suất khoảng 7%/năm – mức hấp dẫn so với mặt bằng chung hiện nay.

Rủi ro cần lưu ý

Nhà đầu tư cần lưu ý hai yếu tố có thể ảnh hưởng đến triển vọng của Vipco:

- Xu hướng chuyển đổi từ xe xăng sang xe điện trong dài hạn có thể tác động đến nhu cầu tiêu thụ xăng dầu.

- Biến động giá nhiên liệu đầu vào (FO, DO) có thể ảnh hưởng đến biên lợi nhuận gộp của công ty.

Kết luận

Với định giá hấp dẫn, nền tảng tài chính vững, không vay nợ và dòng tiền ổn định, Vipco (VIP) đang ở vị thế tốt để hưởng lợi từ sự ổn định của nhu cầu vận tải xăng dầu trong nước.

Trong bối cảnh doanh nghiệp chuẩn bị bước vào giai đoạn tăng trưởng lợi nhuận nhờ giá cước cao và chi phí giảm, cổ phiếu VIP xứng đáng được nhà đầu tư dài hạn quan tâm như một cơ hội giá trị đang bị bỏ quên.

![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.