Một số liệu khá thú vị được công bố ngày hôm qua đó là số lượng tài khoản chứng khoán Việt Nam đã vượt con số 9 triệu trong tháng 10/2024. Tuy vậy phiên hôm qua lại là phiên có thanh khoản thấp kỷ lục trong 3 tháng gần nhất. Vậy điều gì nghịch lý ở đây là dòng tiền đã đi đâu khi số lượng tài khoản tăng nhưng thanh khoản ngày càng tuột dốc ?

Một thống kê được đưa ra cách đó 2 tháng đó là số lượng tiền gửi của dân cư vào hệ thống ngân hàng là 6,84 triệu tỷ đồng - con số kỷ lục và ghi nhận tăng gần 5% so với cuối năm 2023. Điều này cho thấy một thực trạng đó là các kênh đầu tư dường như đang không hấp dẫn và vẫn còn tồn tại một vài yếu tố rủi ro nhất định khiến lượng tiền khổng lồ này đang tập trung vào hệ thống ngân hàng. Đây cũng là câu trả lời cho câu hỏi tại sao thanh khoản TTCK đang rất yếu.

Bất kỳ một kênh đầu tư nào từ BĐS, vàng, chứng khoán cho đến trái phiếu đều phải có sự hấp dẫn về mặt kỳ vọng thì mới hút được dòng tiền khổng lồ này đổ về. Đó chính là đặc tính thông minh của dòng tiền mà mình vẫn hay đề cập trong nhiều bài viết. Hiện tại, các kênh đầu tư vẫn đang cho thấy sự tồn tại song song của rủi ro ngắn hạn đang có phần lấn át kỳ vọng tăng trưởng trong trung và dài hạn của nền kinh tế:

-

Đối với thị trường chứng khoán: Kết quả kinh doanh quý 3 cũng đã công bố xong và cho thấy sự giảm tốc của nhóm tài chính (vốn hóa chiếm 30%) và điển hình là ngân hàng. Trong chiều hướng ngược lại, nhóm phi tài chính lại cho thấy sự trở lại với mức đóng góp tích cực với mức tăng trưởng 29% svck. Thực chất mà nói đà dẫn dắt tăng trưởng từ nội lực của nhóm phi tài chính sẽ có phần “chất lượng” hơn so với sự dẫn dắt của các nhóm ngành tài chính như BĐS hay chứng khoán. Q3 tiếp tục ghi nhận là quý chậm trễ của đầu tư công và tăng trưởng tín dụng dẫn đến sức hấp dẫn của TTCK đối với dòng tiền là tương đối thấp khi những biến động trong ngắn hạn của đồng USD, vàng và tâm lý của cuộc bầu cử tổng thống Mỹ vẫn ảnh hưởng đến TTCK Việt Nam. Tuy nhiên, đánh giá khách quan về mặt vĩ mô thì tình hình đang có những chuyển biến khả quan hơn khi các nỗ lực từ trong nước giúp tháo gỡ khó khăn lĩnh vực BĐS sẽ khơi thông lại dòng chảy của nền kinh tế. Nhóm ngành BĐS cũng đã đạt được vùng chiết khấu định giá phù hợp để cân nhắc khi những yếu tố xấu nhất đã qua đi và cũng chiết khấu vào giá cổ phiếu rồi.

-

Bất động sản là nút thắt quan trọng cần được tháo gỡ ngay lúc này nếu muốn đạt mục tiêu tăng trưởng dài hạn trong nhiều năm tới. Đây là nhóm ngành có vai trò quyết định đến tăng trưởng của nhóm ngân hàng khi tín dụng BĐS vẫn đang là trụ cột chính của các ngân hàng thương mại. Ở nhiều nơi phía Bắc như Hà Nội, giá đất đang có xấu hiệu tăng trở lại và hiệu ứng đang lan tỏa sang BĐS khu vực phía nam nhờ vào kỳ vọng tháo gỡ khó khăn của chính phủ. Tuy vậy, tốc độ phục hồi vẫn cho thấy sự chậm chạm và vẫn cần những biện pháp mạnh mẽ hơn và độ trễ chính sách phát huy tác dụng. Nếu nói về tiềm năng năng đến 2025 thì nhóm BĐS chắc chắn nên có trong danh mục đầu tư khi chu kỳ phục hồi của ngành đang mở ra.

-

Vàng là kênh đầu tư biến động mạnh trong suốt 5 năm vừa ra khi tình hình chính trị kèm bất ổn kinh tế leo thang khiến cho đây là kênh đầu tư có hiệu suất khá cao. Tuy nhiên, giá vàng hiện tại đang neo ở vùng đỉnh lịch sử và kèm theo những rủi ro khi kinh tế thế giới có dấu hiệu phục hồi từ 2025 trở đi. Vẫn cần thêm rất nhiều thông tin để đánh giá về kênh đầu tư này nhưng trong ngắn hạn vẫn cần thời gian để tạo cân bằng về mặt cung cầu.

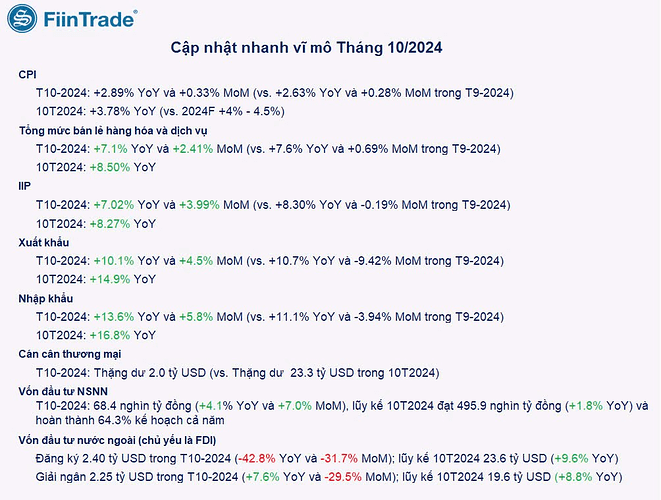

Năm 2024 sẽ vẫn là năm chạy đà để nền kinh tế cất cánh trong 2025 mặc dù có những trở ngại về tỷ giá và rủi ro địa chính trị khiến cho hiệu suất đầu tư còn hạn chế. Các chỉ số CPI tuy có dấu hiệu tăng nhẹ trong tháng 10/2024 tuy nhiên vẫn đang trong mục tiêu chính phủ đề ra. Các số liệu kinh tế có cải thiện và tăng trưởng so với tháng trước về các cấu thành bán lẻ, chỉ số sản xuất và xuất nhập khẩu. Có thể thấy nền kinh tế đang có dấu hiệu “bắt nhịp” đà tăng trưởng và dần tăng tốc vào cuối 2024 và 2025 khi tác động của chính sách đã đủ thẩm thấu và rõ ràng hơn.

Điểm sáng vẫn là đầu tư công, mặc dù tiến độ giải ngân chậm tuy nhiên vẫn cao hơn năm trước và 64% kế hoạch sau 10 tháng thì cũng tương đồng với các năm trước, có thể 2 tháng cuối năm sẽ tăng tốc để hoàn thành chỉ tiêu đề ra. Lũy kế FDI đăng ký và giải ngân vẫn tăng trưởng tốt, nhưng về cuối năm số lượng đăng ký và giải ngân đang chậm lại. Nhìn chung giai đoạn này có nhiều cuộc bầu cử diễn ra tại các nước nên dòng vốn đầu tư có thể đang chờ ổn định về chính trị rồi mới tiếp tục ra quyết định.

VN-Index đang giao động quanh mức P/E 13 lần và thấp hơn mức P/E lãi suất - mức định giá phù hợp để tiến hành phân bổ cho giai đoạn kinh tế bức tốc tăng trưởng trong năm sau. Điều chỉnh là cơ hội tốt nhất để tham gia với mức định giá này.

Một sự kiện quan trọng đang được đông đảo sự quan tâm đó là cuộc bầu cử tổng thống. Đây là sự kiên quan trọng khi có tác động thương mại trong suốt 4 năm tới. Trump đã thắng cử và là tổng thống thứ 47 của Mỹ, một thống kê thú vị về VN-Index trong các nhiệm kỳ tổng thống thì thị trường sẽ có giai đoạn tăng, liệu lịch sử có lặp lại ?

Thực chất thì 4 năm 1 lần mỗi kỳ tổng tống có sự ăn khớp tương đối với 1 chu kỳ ngắn 5 năm của nền kinh tế nên thống kê này mang tính tham khảo, tuy nhiên cũng có một phần ý nghĩa trong việc nhận ra nền kinh tế đang sắp bước vào giai đoạn mới - giai đoạn tăng trưởng.

Điều không thể chối cãi đó là nền kinh tế đang trong giai đoạn thích ứng với tốc độ tăng trưởng cao, các yếu tố đầu tư công và tăng trưởng tín dụng bù đắp trong giai đoạn cuối năm sẽ tạo đà để thúc đẩy tăng trưởng kinh tế nửa đầu 2025 tích cực (điều tương tự đã xảy ra trong nửa đầu 2024 khi chính sách tín dụng được đẩy mạnh trong 2023).