Cập nhật KQKD Q1/2025

-

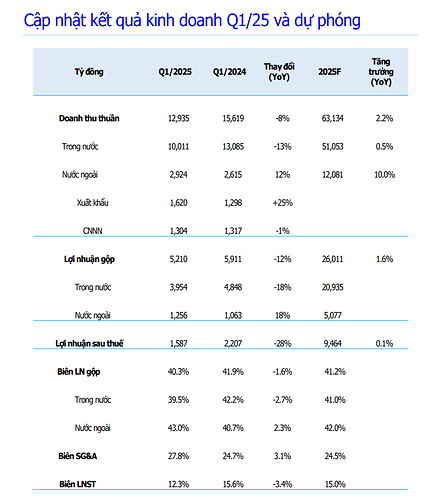

Q1/2025, VNM ghi nhận DT thuần 12,935 tỷ đồng (-8.3% YoY) và LNST 1,587 tỷ đồng (-28% YoY), hoàn thành lần lươt 20% và 16% KH năm. DT thị trường nội địa đạt kết quả kém khả quan khi tăng trưởng âm -13%, trong khi đó thị trường nước ngoài duy trì quý thứ 7 tăng trưởng dương liên tiếp nhờ xuất khẩu tích cực.

-

DT giảm một phần do cải tổ hệ thống phân phối gây ra đứt gãy trong quá trình bán hàng, kết hợp với tăng trưởng âm ở một số mặt hàng chủ lực. Biên SG&A Q1 tăng lên 27.8% (Q1 cùng kỳ là 24.7%) khiến biên LNST sụt giảm so với cùng kỳ, trong khi đó biên LN gộp cải thiện nhẹ so với quý trước và sụt giảm so với cùng kỳ 2024 do giá bột sữa tăng từ quý 2 năm 2024. Tuy nhiên, Ban lãnh đạo (BLĐ) chia sẻ rằng Doanh thu tháng 4 đã quay trở lại tăng trưởng và Quý 2 có thể ghi nhận tăng trưởng dương so với cùng kỳ trong kịch bản tích cực.

Dự phóng KQKD 2025

- Dự phóng DT thuần 2025 đạt 63,134 tỷ đồng (+2.2% YoY) và LNST đạt 9,464 tỷ đồng (+0.1% YoY). Trong đó, kỳ vọng DT từ thị trường nước ngoài sẽ tăng trưởng 10% nhờ xuất khẩu tích cực, và DT nội địa tăng trưởng nhẹ 0.5% so với kết quả đạt được năm 2024.

Rủi ro

- (1) Rủi ro phụ thuộc vào nguyên vật liệu nhập khẩu;

- (2) Cạnh tranh;

- (3) Tỷ lệ sinh giảm;

-

(4) Tốc độ phục hồi tiêu dùng yếu hơn dự kiến.

Quý 1/2025, VNM ghi nhận DT thuần 12,935 tỷ đồng (-8.3% YoY) và LNST 1,587 tỷ đồng (-28% YoY), hoàn thành lần lươt 20% và 16% kế hoạch đề ra bởi ĐHCĐ. Doanh thu sụt giảm chủ yếu do thị trường nội địa kém khả quan với DT chỉ đạt 10,011 tỷ đồng (-13% YoY) – nguyên nhân do công ty tiến hành cải tổ hệ thống phân phối gây gián đoạn quá trình bán hàng, kết hợp với tăng trưởng âm ở một số mặt hàng chủ lực.

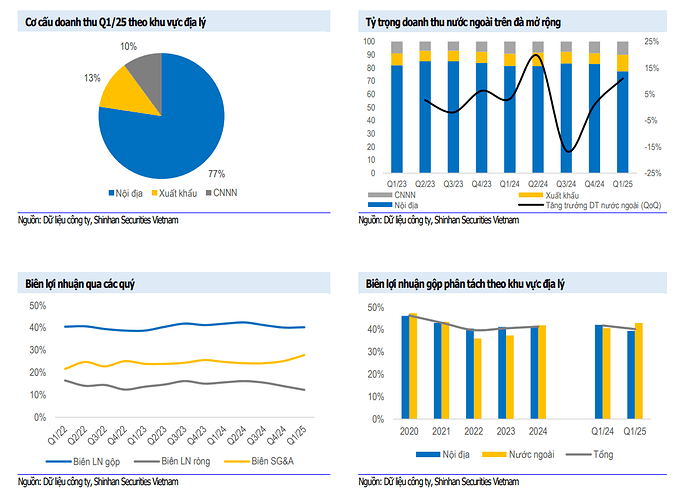

Ở chiều ngược lại, DT từ thị trường nước ngoài ghi nhận tăng trưởng 12% YoY, trong đó Doanh thu xuất khẩu tăng trưởng vượt trội 25%, bù đắp cho mức sụt giảm 1% của các chi nhánh nước ngoài (Driftwoods và Angkor Milk). Trong quý, công ty đã mở rộng thêm 2 thị trường xuất khẩu mới ở châu Âu và châu Đại Dương, nâng tổng số thị trường xuất khẩu lũy kế lên 65. Đây cũng là lần đầu tiên Doanh thu từ thị trường nước ngoài chiếm hơn 20% trong cơ cấu doanh thu của VNM.

Tuy nhiên, công ty cũng chia sẻ rằng trong tháng 4, doanh thu nội địa đã hồi phục trở lại, ghi nhận tăng trưởng hai chữ số so với cùng kỳ. Trong kịch bản tích cực, BLĐ kỳ vọng Doanh thu Q2 sẽ quay trở lại tăng trưởng dương so với cùng kỳ.

Mở Tài Khoản Chứng Khoán VPBankS, ID: 117494 - Nhận ngay ưu đãi lãi Margin 6.6%/năm

Biên lợi nhuận gộp Q1/25 đạt 40.3% (giảm 1.6% YoY), trong đó biên LNG của thị trường nội địa sụt giảm 2.7 điểm phần trăm YoY do giá bột sữa tăng (BLĐ chia sẻ giá NVL bình quân tăng 4.5% trong Q1), trái lại biên LNG của mảng xuất khẩu và các công ty nước ngoài lại tăng lên 43% (cùng kỳ là 40.7%). Biên SG&A cũng tăng 3.1 điểm phần trăm (do chi phí SG&A không phải toàn bộ là biến phí nên DT sụt giảm khiến chi phí biên tăng lên), dẫn đến biên LNST Q1/25 giảm còn 12.3%.

Dự phóng DT thuần 2025 đạt 63,134 tỷ đồng (+2.2% YoY) và LNST đạt 9,464 tỷ đồng (+0.1% YoY). Tuy kết quả Q1 kém khả quan nhưng chủ yếu do ảnh hưởng từ việc tái cấu trúc hệ thống phân phối, kỳ vọng tình hình sẽ cải thiện trong các quý tiếp theo. Hạ dự phóng tăng trưởng thị trường nội địa xuống còn 0.5% so với dự phóng trước đó và nâng dự phóng tăng trưởng của thị trường nước ngoài lên 10% nhờ hoạt động xuất khẩu khả quan hơn dự kiến.

Rủi ro

Rủi ro phụ thuộc nguyên vật liệu nhập khẩu

-

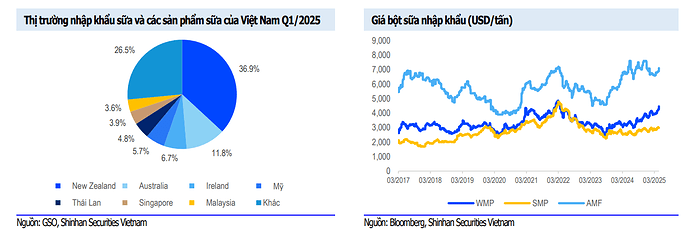

Do nhiều hạn chế về quy mô đàn bò và khí hậu, nguồn sữa trong nước không đủ để đáp ứng nhu cầu nội địa. Các doanh nghiệp sản xuất sữa ở Việt Nam vẫn phải nhập thêm các nguyên liệu như bột sữa và kem béo từ nước ngoài, khiến biên lợi nhuận chịu ảnh hưởng bởi biến động của giá các nguyên vật liệu này trên thị trường thế giới. Ngoài ra, Việt Nam cũng nhập khẩu thêm nhiều loại sữa ngoại để đáp ứng nhu cầu đa dạng của người tiêu dùng. Các trường nhập khẩu chính là New Zealand, Úc, Ireland và Mỹ. Trong đó, New Zealand là thị trường nhập khẩu lớn nhất với tỷ lệ 36.9% trong Q1/2025.

-

Tính từ đầu năm, giá các loại bột sữa đều tăng, nguyên nhân một phần do Trung Quốc tăng nhập khẩu trong bối cảnh nguồn cung trong nước không đủ đáp ứng nhu cầu. Điều này đã làm tăng chi phí nguyên vật liệu của các doanh nghiệp sản xuất trong Quý 1. Ban lãnh đạo VNM chia sẻ rằng giá nguyên vật liệu trung bình đã tăng 4.5% trong Q1.

-

Tuy nhiên, kỳ vọng chiến tranh thương mại giữa Mỹ-Trung Quốc (Trung Quốc là thị trường xuất khẩu lớn thứ 3 của Mỹ đối với các sản phẩm sữa năm 2024) có thể khiến dòng chảy thương mại tắc nghẽn bắt buộc Mỹ phải chuyển hướng tìm thị trường thay thế, và có thể là yếu tố hỗ trợ cho giá nguyên vật liệu giảm trong ngắn hạn.

Rủi ro tỷ lệ sinh giảm và hạn chế trong quảng cáo cho trẻ dưới 2 tuổi

-

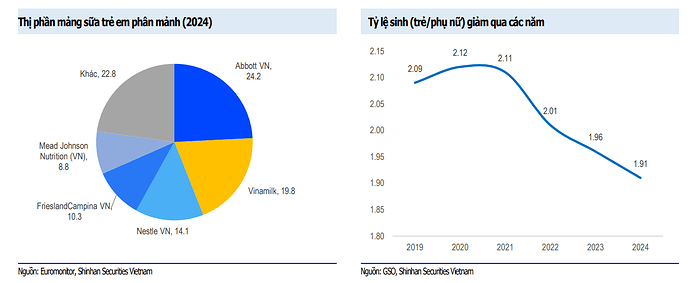

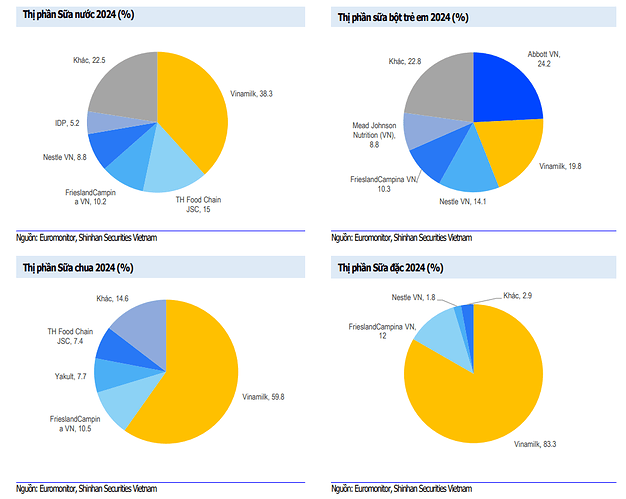

Tiêu thụ sữa trẻ em chiếm 24% tổng tiêu thụ sữa và các sản phẩm từ sữa. Tuy nhiên, mức độ cạnh tranh trong mảng sữa trẻ em giữa các doanh nghiệp là gay gắt nhất khi (1) tỷ lệ sinh tại Việt Nam giảm từ 2.12 trẻ/phụ nữ (năm 2020) xuống 1.91 trẻ/phụ nữ (2024) khiến nhu cầu tiêu thụ sữa trẻ em giảm tốc và (2) xu hướng chi tiêu các sản phẩm cao cấp cho trẻ tăng cao trong khi đó các doanh nghiệp sữa ngoại có lợi thế về thương hiệu hơn. Có thể thấy, doanh nghiệp sữa ngoại đang chiếm thị phần cao hơn so với doanh nghiệp sữa nội là Vinamilk.

-

Thêm vào đó, Luật Quảng cáo năm 2018 cấm việc quảng cáo sản phẩm sữa thay thế sữa mẹ dùng cho trẻ dưới 24 tháng tuổi, sản phẩm dinh dưỡng bổ sung dùng cho trẻ dưới 06 tháng tuổi. Điều này góp phần giới hạn việc tiếp cận của doanh nghiệp sữa nội trong mảng sữa trẻ em.

Mở Tài Khoản Chứng Khoán VPBankS, ID: 117494 - Nhận ngay ưu đãi lãi Margin 6.6%/năm

Thị Phần Của VNM

Hệ thống phân phối

Hệ thống phân phối của Vinamilk vượt trội hơn so với đối thủ

-

Ngoài vùng nguyên liệu, hệ thống phân phối cũng đóng vai trò quan trọng trong cuộc chiến thị phần. Theo Euromonitor, hơn 98% sữa và các sản phẩm từ sữa được phân phối qua kênh bán lẻ truyền thống như tiệm tạp hóa, siêu thị,… và chỉ khoảng gần 2% sản phẩm được bán thông qua thương mại điện tử. Do đó, việc sở hữu hệ thống phân phối vượt trội hơn đối thủ góp phần tăng độ phủ các sản phẩm của Vinamilk, từ đó củng cố thị phần.

-

Hiện tại, VNM sở hữu hơn 200 nhà phân phối độc quyền, hơn 690 cửa hàng Vinamilk & Mộc Châu cùng hơn 190,000 điểm bán lẻ truyền thống như cửa hàng tạp hóa, chợ và đại lý nhỏ, kết hợp với hơn 6,000 điểm bán kênh hiện đại, mang lại trải nghiệm mua sắm tiện nghi cho người dùng.

Doanh thu và chi phí

-

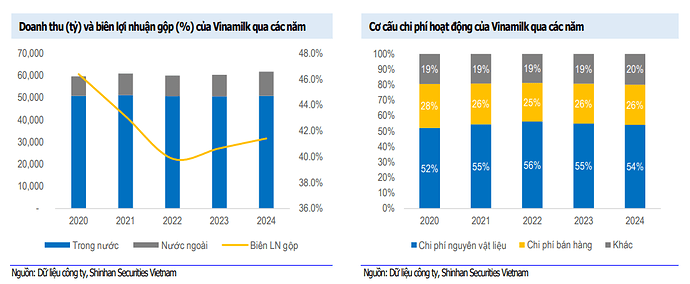

Doanh thu Vinamilk tăng khoảng 7.2% trong 5 năm qua với khoảng 84% đóng góp từ nội địa và khoảng 16% là doanh thu từ nước ngoài (xuất khẩu và doanh thu tại các chi nhánh nước ngoài). Trong đó, doanh thu xuất khẩu chủ yếu là các đơn hàng sữa bột trẻ em tại thị trường Trung Đông, sữa đặc tại thị trường Trung Quốc và các sản phẩm sữa đặc, sữa chua, sữa tươi tại thị trường châu Á. Bên cạnh đó, doanh thu các chi nhánh nước ngoài gồm Driftwood – Hoa Kỳ, Angkormilk – Campuchia và Liên doanh Del Monte – Vinamilk – Phillipines cũng chiếm gần 50% tổng doanh thu nước ngoài. Nhìn chung, doanh thu nội địa ổn định trong khi doanh thu nước ngoài chủ yếu đến từ các thị trường, đối tác lớn và lâu năm của doanh nghiệp.

-

Chi phí chiếm tỷ trọng cao nhất trong cơ cấu chi phí hoạt động của Vinamilk là chi phí nguyên vật liệu (54%), tiếp đến là chi phí bán hàng (26%). Vinamilk thường chốt trước nguyên liệu từ 3-6 tháng, tuy vậy, giá nguyên vật liệu đạt đỉnh năm 2022 cũng khiến biên gộp của doanh nghiệp giảm nhẹ.

-

Chi phí bán hàng luôn chiếm tỷ trọng cao trong cấu thành chi phí hoạt động. Điều đó cho thấy mức độ cạnh tranh của ngành sữa tại Việt Nam khi các doanh nghiệp phải gia tăng chi phí bán hàng nhằm gia tăng nhận diện thương hiệu và giữ vững thị phần.

Inbox ngay za.lo: 096.491.7494 để mua VNM ngay ngày mai.

- Mở Tài Khoản Chứng Khoán VPBankS, ID: 117494 - Nhận ngay ưu đãi lãi Margin 6.6%/năm