I. Kinh tế FDI Việt Nam – Thực chất & chiều sâu

1) Quy mô và xu hướng vốn FDI 2025

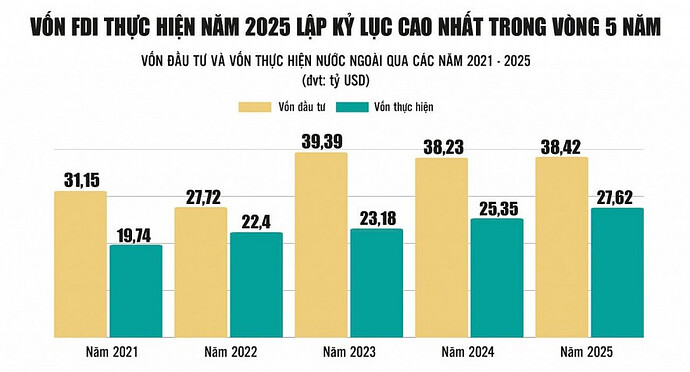

- Tổng vốn FDI đăng ký vào Việt Nam năm 2025 đạt 38,42 tỷ USD, tăng nhẹ 0,5% so với năm 2024 — cho thấy dòng vốn mới ổn định khi bối cảnh FDI toàn cầu suy giảm.

- Vốn FDI thực hiện (giải ngân) đạt 27,62 tỷ USD, tăng 9% so với cùng kỳ, và là mức vốn thực hiện cao nhất trong 5 năm gần đây — phản ánh năng lực hấp thụ vốn FDI ngày càng tốt.

Ý nghĩa: FDI không chỉ đăng ký mà đang chảy vào thực tế, làm giảm rủi ro “ký giấy rồi treo vốn”, với dòng vốn thực hiện đạt mức kỷ lục trong giai đoạn 2021–2025.

2) Cơ cấu đầu tư FDI

![]() Trong số vốn đăng ký mới của năm 2025, các khu vực thu hút nhiều nhất là:

Trong số vốn đăng ký mới của năm 2025, các khu vực thu hút nhiều nhất là:

- Chế biến – chế tạo: khoảng 56,5% tổng vốn mới (~9,8 tỷ USD)

-

Bất động sản (bao gồm BĐS KCN): khoảng 21,2% tổng vốn mới (~3,67 tỷ USD)

=> Các ngành khác tổng hợp khoảng 22,2% vốn.

Điểm nhấn: Bất động sản, đặc biệt các dự án liên quan đến khu công nghiệp và logistics, đang chiếm tỷ trọng vốn FDI cao thứ hai, chỉ sau sản xuất.

3) Đóng góp của FDI vào GDP và thương mại

-

Theo dữ liệu thống kê trước đó, tỷ trọng đóng góp của khu vực FDI vào GDP tăng lên đáng kể trong hai thập kỷ gần đây, với đóng góp vào GDP và xuất khẩu tăng mạnh so với giai đoạn trước (cơ cấu đã tăng nhiều so với trước đây).

-

Với khu vực xuất – nhập khẩu: trong các giai đoạn trước đó, khu vực FDI chiếm tỷ lệ rất lớn trong tổng kim ngạch xuất khẩu và nhập khẩu của cả nước (chiếm hơn 70% kim ngạch xuất khẩu và chiếm tỷ trọng lớn trong nhập khẩu).

FDI đã trở thành động lực chính cho xuất khẩu, sản xuất chế tạo và tăng trưởng kinh tế, chứ không chỉ là yếu tố phụ trợ.

4) Sự chuyển dịch sang ngành công nghệ cao

Trong năm 2025, Việt Nam thu hút hơn 170 dự án liên quan đến lĩnh vực bán dẫn, chip và đóng gói – kiểm thử, với tổng vốn khoảng 11,6 tỷ USD — tập trung vào hai công đoạn quan trọng của chuỗi giá trị bán dẫn.

Đây là các công nghệ giá trị cao, nối liền với chuỗi sản xuất toàn cầu, khiến các KCN có cơ hội phục hồi mạnh mẽ hơn và tăng giá trị thuê đất/hạ tầng.

II. BĐS KCN – Điểm uốn của thị trường (Q3/2025)

1) Phục hồi sau giai đoạn trầm lắng

Nhiều báo cáo ngành cho thấy thị trường BĐS khu công nghiệp Việt Nam đang phục hồi rõ rệt trong nửa cuối năm 2025:

- Lợi nhuận 9 tháng đầu năm 2025 của các doanh nghiệp BĐS KCN niêm yết tăng ~51% so với cùng kỳ năm trước, bất chấp tác động từ chính sách thuế thương mại Mỹ.

- Nhu cầu thuê đất, nhà xưởng & dịch vụ công nghiệp tăng lên khi các nhà đầu tư nước ngoài mở rộng hoạt động sản xuất trong nước.

Những tác động từ thương chiến và thuế không kéo dài thị trường BĐS KCN xuống mức chắc chắn, mà thị trường đang bật lên nhờ lực cầu thực & dòng vốn mới.

2) Tăng trưởng cung – cầu & định giá

- Các báo cáo dự báo nguồn cung đất KCN được cải thiện từ năm 2025 trở đi, đặc biệt tại các khu vực như miền Bắc và miền Nam.

- Tỷ lệ lấp đầy tại các khu công nghiệp trọng điểm giữ ở mức cao (~83–90%), trong đó nhiều thị trường cấp 1 như Bình Dương, Bắc Ninh… có thị trường khá ổn định.

Với quỹ đất KCN dự kiến tăng trong dài hạn, nhu cầu thuê đất và nhà xưởng vẫn còn dư địa tăng — tạo điều kiện cho tăng giá thuê hạ tầng và lợi nhuận doanh nghiệp BĐS KCN.