VPB – CẬP NHẬT KQKD Q4/2025

Lợi nhuận tăng trưởng vượt kỳ vọng, chất lượng tài sản duy trì ổn định

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPB) công bố kết quả kinh doanh quý IV/2025 với lợi nhuận trước thuế (LNTT) hợp nhất đạt 10,2 nghìn tỷ đồng, tăng 12% so với quý trước và tăng mạnh 66% so với cùng kỳ. Mức lợi nhuận này cao hơn khoảng 17% so với dự báo của chúng tôi, chủ yếu nhờ thu nhập khác ghi nhận đột biến trong quý, đặc biệt là hoạt động thu hồi các khoản nợ xấu đã xử lý rủi ro, cùng với kết quả tích cực từ mảng dịch vụ, trong khi chi phí tín dụng nhìn chung phù hợp với kỳ vọng.

Thu nhập khác trong quý IV/2025 đạt hơn 3 nghìn tỷ đồng, tăng 31% so với cùng kỳ và cao gấp hơn hai lần so với quý trước, phản ánh hiệu quả rõ nét từ hoạt động thu hồi nợ xấu trong bối cảnh khung pháp lý hỗ trợ (Nghị quyết 42) đã được luật hóa. Bên cạnh đó, thu nhập từ hoạt động dịch vụ cũng tích cực hơn dự kiến khoảng 73%, góp phần quan trọng vào mức tăng trưởng lợi nhuận vượt kỳ vọng.

Lũy kế cả năm 2025, LNTT hợp nhất của VPB đạt 30,6 nghìn tỷ đồng, tăng 53% so với cùng kỳ và cao hơn 8% so với dự phóng của chúng tôi. Trong đó, LNTT của ngân hàng mẹ đạt 26,4 nghìn tỷ đồng, tăng 44% YoY; VPX (bao gồm thu nhập toàn diện khác) ghi nhận hơn 4,7 nghìn tỷ đồng, gần gấp 4 lần cùng kỳ; trong khi FE Credit đạt LNTT trước điều chỉnh nội bộ hơn 600 tỷ đồng, tăng 19% YoY.

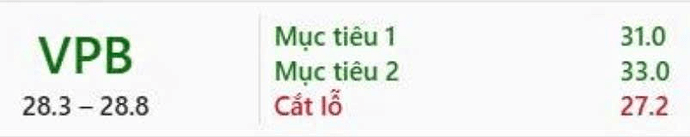

Kết quả kinh doanh quý IV/2025 cho thấy VPB đã tận dụng hiệu quả các lợi thế cạnh tranh cốt lõi như hạn mức tăng trưởng tín dụng cao, hệ sinh thái dịch vụ tài chính đa dạng (bảo hiểm, chứng khoán, các tổ chức tín dụng) và tính cộng hưởng tốt trong bối cảnh môi trường kinh doanh và thị trường vốn thuận lợi. Đồng thời, ngân hàng tiếp tục cải thiện khả năng sinh lời song song với việc duy trì chất lượng tài sản ổn định. Chúng tôi đánh giá cao xu hướng này và kỳ vọng sẽ tiếp diễn trong năm 2026, qua đó mở ra dư địa điều chỉnh tăng cho dự báo lợi nhuận và giá mục tiêu hiện tại (33.300 đồng/cổ phiếu).

Về tăng trưởng tín dụng, tín dụng hợp nhất của VPB tăng 35,1% tính đến cuối năm. Ngân hàng mẹ đã tối ưu toàn bộ hạn mức tín dụng trong quý cuối năm, với tăng trưởng đạt 35,0% YTD, đúng như kỳ vọng. Quy mô tín dụng tại VPX tăng mạnh 135% YTD, trong khi tín dụng của FE Credit gần như đi ngang so với đầu năm, tăng nhẹ 3,6% YTD.

Tại ngân hàng mẹ, động lực tăng trưởng tín dụng trong quý IV/2025 tập trung vào nhóm khách hàng cá nhân, nhờ giải ngân khoảng 37 nghìn tỷ đồng cho vay mua bất động sản và tiêu dùng. Trong khi đó, dư nợ khách hàng doanh nghiệp gần như đi ngang so với quý trước. Tính đến cuối năm, tăng trưởng tín dụng khách hàng cá nhân và doanh nghiệp lần lượt đạt 26,4% và 41,2% YTD. Cho vay liên quan đến bất động sản chiếm khoảng 39% tổng dư nợ và tăng trưởng 26% YTD, trong khi dư nợ tín dụng chuỗi giá trị bất động sản (bao gồm xây dựng và khách sạn) chiếm 51% tổng dư nợ và tăng trưởng 36% YTD.

Biên lãi ròng (NIM) hợp nhất trong quý IV/2025 đạt 5,6%, cao hơn 10 điểm cơ bản so với kỳ vọng và tăng 25 điểm cơ bản so với quý trước. Riêng NIM của ngân hàng mẹ đạt 4,7%, tăng mạnh 35 điểm cơ bản QoQ, nhờ lợi suất tài sản tái định giá nhanh hơn chi phí vốn. Cụ thể, lợi suất tài sản tăng khoảng 60 điểm cơ bản QoQ trong khi chi phí vốn chỉ tăng khoảng 30 điểm cơ bản, tận dụng tốt bối cảnh nhu cầu tín dụng cao và nguồn cung tín dụng hạn chế trong hai tháng cuối năm.

Thu nhập từ hoạt động dịch vụ tăng 60% YoY, đạt 2,5 nghìn tỷ đồng, chủ yếu nhờ đóng góp từ mảng bảo hiểm và các dịch vụ khác của ngân hàng mẹ. Trong đó, công ty bảo hiểm OPES vượt kế hoạch kinh doanh, ghi nhận lợi nhuận hơn 638 tỷ đồng. Thu nhập ngoài lãi khác đạt 3,1 nghìn tỷ đồng, tăng 30% YoY, với động lực chính đến từ thu hồi nợ xấu đã xử lý rủi ro đạt 2,8 nghìn tỷ đồng, tăng 22% YoY và tăng hơn gấp đôi so với quý trước.

Chi phí dự phòng rủi ro tín dụng hợp nhất trong quý IV/2025 giảm 19% YoY xuống còn 6,3 nghìn tỷ đồng, tương ứng tỷ lệ chi phí tín dụng ở mức 0,7%. Chi phí tín dụng của ngân hàng mẹ duy trì ở mức thấp, khoảng 0,3%, giảm đáng kể so với cùng kỳ năm trước. Nhìn chung, chi phí tín dụng thấp phản ánh việc VPB kiểm soát tốt chất lượng tài sản, với các chỉ tiêu nợ xấu duy trì ổn định so với quý III.

Về chất lượng tài sản, tỷ lệ nợ xấu hợp nhất giảm 20 điểm cơ bản xuống 3,3%, chủ yếu do quy mô tín dụng tăng trong khi dư nợ xấu đi ngang ở mức khoảng 31,5 nghìn tỷ đồng. Tỷ lệ nợ xấu cho vay khách hàng của ngân hàng mẹ giảm nhẹ xuống 2,56%, trong khi FE Credit ghi nhận tỷ lệ nợ xấu 15,3%, giảm 130 điểm cơ bản so với quý trước. Nợ nhóm 2 của ngân hàng mẹ giảm còn 2,8% tổng dư nợ, trong khi của FE Credit cũng cải thiện xuống 10,7%.

Tuy nhiên, nợ xấu hình thành ròng hợp nhất trong quý IV/2025 tăng lên 6,1 nghìn tỷ đồng so với 4,9 nghìn tỷ đồng của quý trước, trong đó ngân hàng mẹ đóng góp 2,7 nghìn tỷ đồng và FE Credit đóng góp 3,3 nghìn tỷ đồng. Dù vậy, với nền tảng lợi nhuận mạnh, chi phí tín dụng thấp và hiệu quả thu hồi nợ xấu được cải thiện, rủi ro này vẫn đang nằm trong tầm kiểm soát.

Tổng thể, VPB khép lại năm 2025 với kết quả kinh doanh vượt kỳ vọng, cho thấy sự cải thiện rõ nét về khả năng sinh lời trong khi chất lượng tài sản vẫn được duy trì ổn định. Đây là nền tảng quan trọng để ngân hàng tiếp tục ghi nhận tăng trưởng tích cực trong năm 2026.

Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

Anh/Chị nếu cần rà soát danh mục hoặc muốn em đánh giá chi tiết từng mã đang nắm giữ, vui lòng nhắn riêng để em hỗ trợ.

Liên hệ để được tư vấn và tham gia nhóm đầu tư.

Liên hệ để được tư vấn và tham gia nhóm đầu tư.

![]() VPB – Lợi nhuận quý 2/2025 tăng trưởng ấn tượng nhờ cải thiện mạnh chất lượng tài sản

VPB – Lợi nhuận quý 2/2025 tăng trưởng ấn tượng nhờ cải thiện mạnh chất lượng tài sản![]() Lũy kế 6 tháng, LNTT đạt 11.200 tỷ đồng, hoàn thành 43% kế hoạch cả năm.

Lũy kế 6 tháng, LNTT đạt 11.200 tỷ đồng, hoàn thành 43% kế hoạch cả năm. Những điểm nổi bật trong hoạt động kinh doanh

Những điểm nổi bật trong hoạt động kinh doanh

![]() Tăng trưởng tín dụng vượt kỳ vọng:

Tăng trưởng tín dụng vượt kỳ vọng:![]() Thu nhập lãi thuần tăng:

Thu nhập lãi thuần tăng:![]() Chi phí dự phòng giảm mạnh:

Chi phí dự phòng giảm mạnh:![]() Chất lượng tài sản cải thiện rõ rệt:

Chất lượng tài sản cải thiện rõ rệt: Hiệu quả sinh lời & Định giá

Hiệu quả sinh lời & Định giá

Nhận định đầu tư

Nhận định đầu tư

![]() Chúng tôi sẽ cập nhật dự phóng mới và giá mục tiêu trong các báo cáo tiếp theo.

Chúng tôi sẽ cập nhật dự phóng mới và giá mục tiêu trong các báo cáo tiếp theo.![]() Tổng kết đầu tư: VPB là một lựa chọn đáng lưu ý nhờ nền tảng tài chính cải thiện, tăng trưởng tín dụng mạnh và mức định giá còn hấp dẫn.

Tổng kết đầu tư: VPB là một lựa chọn đáng lưu ý nhờ nền tảng tài chính cải thiện, tăng trưởng tín dụng mạnh và mức định giá còn hấp dẫn.![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.