Quý IV/2022, lợi nhuận Hoàng Anh Gia Lai (HAG) tiếp tục tăng nhờ hoàn nhập dự phòng

## Công ty cổ phần Hoàng Anh Gia Lai (mã HAG – sàn HoSE) ghi nhận doanh thu tăng 119,6% và lợi nhuận tăng 195,4% trong quý cuối năm 2022.

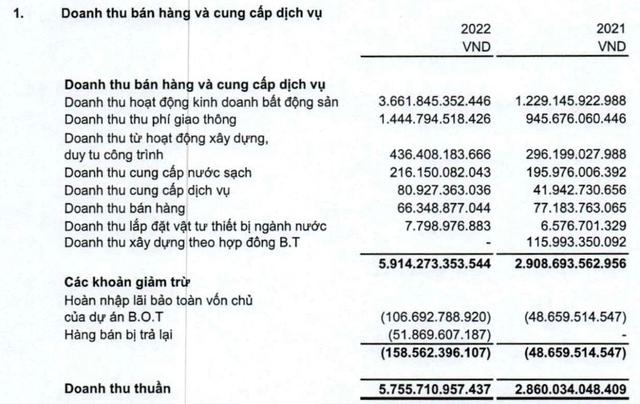

Trong quý IV/2022, Hoàng Anh Gia Lai ghi nhận doanh thu đạt 1.609,83 tỷ đồng, tăng 119,6% so với cùng kỳ và lợi nhuận sau thuế ghi nhận 288,19 tỷ đồng, tăng 195,4% so với cùng kỳ năm trước. Trong đó, biên lợi nhuận gộp giảm từ 30,3% về còn 26%.

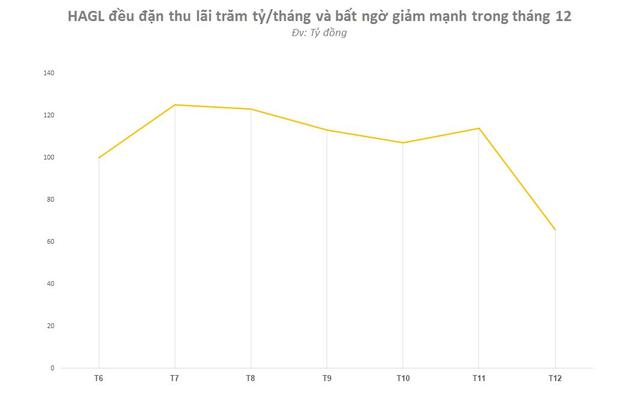

Trong kỳ, lợi nhuận gộp tăng 88,5% so với cùng kỳ, tương ứng tăng thêm 196,58 tỷ đồng lên 418,75 tỷ đồng; doanh thu tài chính giảm 35,8%, tương ứng giảm 45,45 tỷ đồng về 81,59 tỷ đồng; chi phí tài chính tăng 31,5 lần so với cùng kỳ, tương ứng tăng thêm 394,27 tỷ đồng lên 406,78 tỷ đồng; chi phí quản lý doanh nghiệp ghi nhận âm 265,41 tỷ đồng so với cùng kỳ dương 140,16 tỷ đồng, giảm 265,41 tỷ đồng; chi phí bán hàng ghi nhận tăng 18,8% so với cùng kỳ, tương ứng tăng thêm 7,94 tỷ đồng lên 50,28 tỷ đồng và các hoạt động khác biến động không đáng kể.

Nếu lấy lợi nhuận gộp – chi phí tài chính – chi phí bán hàng, Công ty ghi nhận âm 38,31 tỷ đồng so với cùng kỳ lãi 167,32 tỷ đồng.

Như vậy, lãi đột biến trong quý IV chủ yếu đến từ việc ghi nhận âm chi phí quản lý doanh nghiệp do lợi nhuận gộp tạo ra không đủ trả lãi vay và chi phí bán hàng.

HAG tiếp tục hoàn nhập dự phòng trong quý IV và cả năm 2022.

Hoàng Anh Gia Lai có thuyết minh, trong quý IV/2022, chi phí quản lý doanh nghiệp ghi nhận âm do hoàn nhập dự phòng 311,07 tỷ đồng so với cùng kỳ hoàn nhập 132,1 tỷ đồng, luỹ kế cả năm 2022 hoàn nhập tới 1.561,1 tỷ đồng.

Luỹ kế trong năm 2022, Hoàng Anh Gia Lai ghi nhận doanh thu đạt 5.081,29 tỷ đồng, tăng 142,3% so với cùng kỳ và lợi nhuận sau thuế ghi nhận 1.180,57 tỷ đồng, tăng 825,1% so với cùng kỳ.

Trong năm 2022, Hoàng Anh Gia Lai ghi nhận chi phí quản lý doanh nghiệp âm 1.402,2 tỷ đồng. Như vậy, lợi nhuận năm 2022 cũng đóng góp chủ yếu do ghi nhận chi phí quản lý doanh nghiệp âm.

Dòng tiền âm năm thứ 5 liên tiếp

Xét về dòng tiền, trong năm 2022, dòng tiền kinh doanh chính tiếp tục ghi nhận âm 206,4 tỷ đồng so với cùng kỳ âm 640,3 tỷ đồng. Ngoài ra, dòng tiền đầu tư ghi nhận dương 516,97 tỷ đồng và dòng tiền tài chính ghi nhận âm 316,5 tỷ đồng.

Theo dữ liệu iBoard của Chứng khoán SSI, nếu nhìn rộng ra từ năm 2018 tới năm 2022, Công ty đã trải qua 5 năm dòng tiền kinh doanh liên tục âm. Trong đó, năm 2018 ghi nhận âm 2.917,7 tỷ đồng, năm 2019 ghi nhận âm 2.537,6 tỷ đồng, năm 2020 ghi nhận âm 1.764,1 tỷ đồng, năm 2021 âm 640,3 tỷ đồng và năm 2022 tiếp tục âm thêm 206,4 tỷ đồng.

Như vậy, hoạt động kinh doanh chính vẫn chưa có dấu hiệu tạo tiền, tiếp tục mô hình thâm hụt vốn kéo dài từ năm 2018 tới nay.

Chi phí phát triển vườn cây được vốn hóa thay vì ghi nhận chi phí trong kỳ phát sinh

Tính tới 31/12/2022, tổng tài sản của Hoàng Anh Gia Lai tăng 8,2% so với đầu năm lên 19.951,4 tỷ đồng. Trong đó, tài sản chủ yếu các khoản phải thu ngắn hạn ghi nhận 6.896,2 tỷ đồng, chiếm 34,6% tổng tài sản; tài sản dở dang dài hạn ghi nhận 4.645,9 tỷ đồng, chiếm 23,3% tổng tài sản; tài sản cố định ghi nhận 3.822 tỷ đồng, chiếm 19,2% tổng tài sản; các khoản phải thu dài hạn ghi nhận 2.434 tỷ đồng, chiếm 12,2% tổng tài sản và các khoản mục khác.

Cơ cấu chi phí xây dựng cơ bản dở dang tới 31/12/2022.

Điểm đáng lưu ý, chi phí xây dựng cơ bản dở dang trong năm 2022 tăng 32,9% so với đầu năm, tương ứng tăng thêm 1.150,8 tỷ đồng lên 4.645,9 tỷ đồng. Trong đó, ghi nhận chi phí phát triển vườn cây ăn quả 2.958,5 tỷ đồng, tăng 592,5 tỷ đồng so với đầu năm; dự án chăn nuôi ghi nhận 1.616,3 tỷ đồng, tăng 677,9 tỷ đồng so với đầu năm …

Về nguyên tắc, chi phí phát triển vườn cây ăn quả bao gồm các chi phí liên quan trực tiếp đến việc phát triển vườn cây ăn quả & vườn cây khác như chi phí khảo sát, đền bù đất, khai hoang, vườn ươm, phân bón, vận chuyển cây giống, nguyên vật liệu khác, chi phí nhân công, đường đi & hàng rào, phòng cháy chữa cháy và chi phí bảo vệ, các chi phí khác liên quan.

Việc Công ty ghi nhận là tài sản dở dang dài hạn là chi phí phát triển vườn cây ăn quả, điều này sẽ giúp không phải ghi nhận chi phí hợp nhất vào báo cáo kết quả kinh doanh trong kỳ phát sinh chi phí và từ đó giảm áp lực chi phí trong kỳ báo cáo mặc dù các chi phí này phát sinh trong kỳ báo cáo.

Ngoài ra, tính tới cuối năm 2022, tổng nợ ngắn hạn và dài hạn giảm nhẹ 7,3 tỷ đồng so với đầu năm về 8.279,1 tỷ đồng và chiếm 41,5% tổng nguồn vốn.

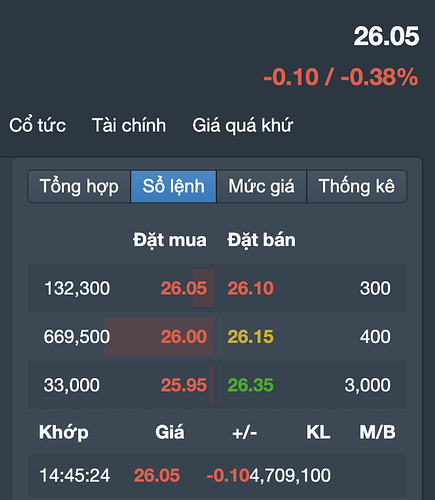

Đóng cửa phiên giao dịch ngày 30/1, cổ phiếu HAG giảm 200 đồng về 9.410 đồng/cổ phiếu.

https://f247.com/news/quy-iv2022-loi-nhuan-hoang-anh-gia-lai-hag-tiep-tuc-tang-nho-hoan-nhap-du-phong-tikc5238ed30473a47a49b51106c969a9947