Kỳ vọng bứt phá doanh thu từ Giải pháp tích hợp và dịch vụ Homecare, cổ phiếu Công trình Viettel (CTR) tăng 4 lần trong chưa đầy 1 năm

26-02-2021 - 07:46 AM | Thị trường chứng khoán

[Chia sẻ68](javascript:

Từ mức đóng cửa phiên 31/3/2020 là 23.300 đồng/cp (giá điều chỉnh), đến nay CTR đã tăng gần 4 lần và là một trong những cổ phiếu midcap tăng trưởng mạnh nhất TTCK Việt Nam trong khoảng thời gian trên.

Từ thời điểm tạo đáy “Covid” vào ngày 31/3/2020 tới nay, TTCK Việt Nam đã hồi phục mạnh mẽ và đang trở lại đỉnh lịch sử 1.200 điểm. Cùng với xu hướng hồi phục của thị trường, nhiều cổ phiếu đã bứt phá ngoạn mục với mức tăng trưởng “bằng lần”, thậm chí vượt đỉnh lịch sử.

Trong số các cổ phiếu tăng trưởng mạnh trong hơn một năm qua, Công Trình Viettel (CTR) là một trong những cái tên đáng chú ý khi bứt phá vượt xa đỉnh lịch sử. Từ mức đóng cửa phiên 31/3/2020 là 23.300 đồng/cp (giá điều chỉnh), đến nay CTR đã tăng gần 4 lần và là một trong những cổ phiếu midcap tăng trưởng mạnh nhất TTCK Việt Nam trong khoảng thời gian trên.

Đà tăng của CTR được hỗ trợ bởi KQKD tăng trưởng mạnh cùng chính sách cổ tức đều đặn qua các năm. Riêng năm 2020, CTR đạt gần 274 tỷ đồng lợi nhuận sau thuế, tăng trưởng 45% so với năm trước và vượt 38% chỉ tiêu ĐHCĐ đã thông qua.

Bên cạnh yếu tố KQKD tăng trưởng mạnh, các lĩnh vực mà CTR đang hoạt động cũng được đánh giá giàu tiềm năng tăng trưởng trong trung và dài hạn, tiêu biểu là Giải pháp tích hợp và hạ tầng cho thuê (TowerCo) với mục tiêu trở thành nhà đầu tư, vận hành, cung cấp công trình thông minh hiệu quả cao tại Việt Nam.

Giải pháp tích hợp, cơ hội tăng trưởng mạnh với tiềm năng từ Smart City và HomeCare

Với lĩnh vực Giải pháp tích hợp, dù mới ra mắt vào cuối năm 2019 nhưng đã đóng góp lớn vào hoạt động kinh doanh của CTR. Trong năm 2020, Giải pháp tích hợp mang về doanh thu hơn 1.300 tỷ đồng cho CTR, gấp 2,2 lần năm trước.

Lĩnh vực Giải pháp tích hợp của CTR tập trung vào các Giải pháp năng lượng mặt trời, năng lượng tái tạo; Giải pháp cơ điện (điện tử, điện dân dụng…); Giải pháp ICT (wifi, camera…); Giải pháp thông minh (Smartcity,…).

Trong lĩnh vực năng lượng, nhờ sở hữu nguồn nhân lực đông, có trình độ cao trên địa bàn cả nước, CTR đã coi điện mặt trời áp mái là mũi nhọn chiến lược trong giai đoạn 2021 – 2025. Trong năm 2020, CTR đã “thắng lớn” trong lĩnh vực điện mặt trời áp mái với nhiều hợp đồng lớn, nổi bật là dự án quy mô 10MWp cho dệt Đông Quang. Bên cạnh điện mặt trời áp mái, từ năm 2021, CTR cũng hướng tới lĩnh vực thi công điện gió.

Cùng với lĩnh vực năng lượng tái tạo, CTR cũng đẩy mạnh mảng cơ điện (M&E) khi đây là ngành có nhiều triển vọng tại Việt Nam nhờ tốc độ đô thị hóa cao. Trong một dự án công trình dân dụng lớn, phần M&E thường chiếm khoảng 30 - 50% tổng khối lượng. Do đó, CTR xác định đây là lĩnh vực phù hợp để tận dụng thế mạnh về nguồn nhân lực có nhiều năm kinh nghiệm trong lĩnh vực xây lắp công trình xây dựng.

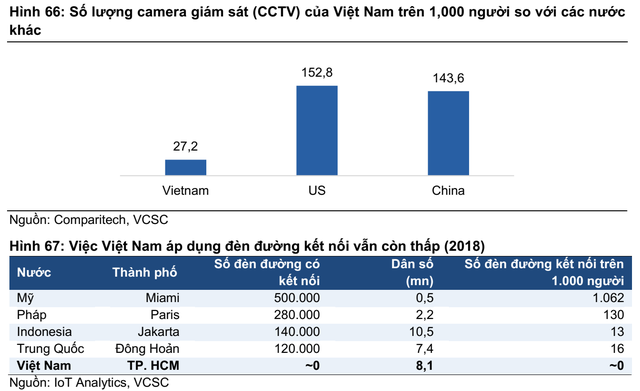

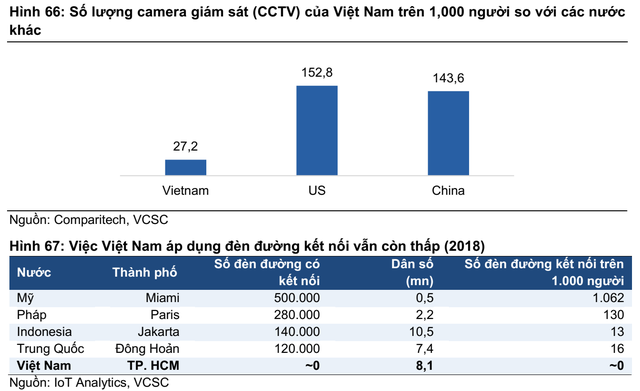

Bên cạnh việc cung cấp các giải pháp năng lượng tái tạo, M&E, CTR cũng đẩy mạnh phát triển các dịch vụ giải pháp ICT, Smart City như camera an ninh, đèn cao áp thông minh hay các sản phẩm nhà thông minh. Đây là thị trường giàu tiềm năng trong bối cảnh Chính phủ đang thúc đẩy phát triển đô thị thông minh, xanh, thân thiện môi trường, thích ứng với biến đổi khí hậu, tập trung nâng cao chất lượng đô thị.

Mới đây, Chính phủ đã phê duyệt đề án đầu tư lắp đặt camera giám sát, chỉ huy điều hành giao thông với giá trị hơn 2.000 tỷ đồng, tập trung tại Hà Nội và TP.HCM, điều này cho thấy chỉ riêng quy mô mảng camera an ninh hiện rất lớn, không chỉ từ hộ gia đình mà còn từ các cấp chính quyền. Trên thực tế, CTR hiện đang đẩy mạnh lắp đặt camera an ninh cũng như đèn cao áp thông minh tại các khu vực phường xã, đây là bước khởi đầu cho một “smart city”. CTR đặt mục tiêu nằm trong top 5 nhà cung cấp các giải pháp năng lượng xanh, thông minh, top 10 các nhà cung cấp dịch vụ cơ điện hàng đầu Việt Nam vào năm 2025.

Theo đánh giá của CTCK Bản Việt (VCSC), mối quan hệ của CTR với Viettel đem lại vị thế thuận lợi so với các đối thủ tư nhân trong các thị trường được quản lý bởi Nhà nước như năng lượng và thành phố thông minh. Việc Việt Nam ứng dựng còn thấp các giải pháp thành phố thông minh như hệ thống camera giám sát và đèn đường thông minh cho thấy tiềm năng trưởng dồi dào cho mảng Giải pháp tích hợp của CTR. Theo CTR, ngành giải pháp thông minh của Việt Nam, bao gồm thành phố thông minh và nhà thông minh sẽ có doanh thu tăng trưởng bình quân là 35% trong giai đoạn 2020-2025F.

Bên cạnh những lĩnh vực trên, CTR cũng bổ sung thêm dịch vụ Homecare, bao gồm sữa chữa, bảo dưỡng các thiết bị gia đình như điều hòa, máy giặt…và đây được kỳ vọng là mảng kinh doanh đầy hứa hẹn khi quy mô thị trường rất lớn nhưng khá phân mảnh, chủ yếu đến từ các nhóm thợ cá nhân, trong khi gần như không có đơn vị lớn nào tham gia.

Tiềm năng tăng trưởng trong dài hạn từ TowerCo

Bên cạnh Giải pháp tích hợp, một lĩnh vực giàu tiềm năng trong trung và dài hạn của CTR phải nhắc tới là Hạ tầng viễn thông cho thuê (TowerCo), trong đó nổi bật là cho thuê trạm phát sóng (BTS). Thay vì việc các nhà mạng tự xây hạ tầng viễn thông của riêng mình, sẽ có một doanh nghiệp đứng ra đầu tư và cho các nhà mạng như Vinaphone, Mobifone, Viettel thuê lại.

Tại Việt Nam, việc chia sẻ hạ tầng viễn thông còn khá xa lạ, tuy nhiên trên thế giới đây là xu hướng ngày càng phổ biến. Nhiều nhà mạng có xu hướng giảm bớt sở hữu các tài sản cố định thụ động như cột antenna, nhà trạm,…(bán đứt hoặc bán-thuê lại - “Sale-and Leaseback” cho TowerCo) để cải thiện điều kiện tài chính và tập trung vào hoạt động cốt lõi.

Theo TowerExchange, các TowerCo trên thế giới sở hữu tới 84% trạm BTS trên thế giới với biên lợi nhuận EBITDA bình quân từ 50 - 70%, cao hơn từ 2 – 3 lần biên lợi nhuận EBITDA của các nhà mạng viễn thông (20 – 30%). Các TowerCo tại Mỹ như American Tower Co, SBA Communications, Crown Castle International Corp…đều được định giá khá cao với P/E hàng chục lần, thuộc nhóm ngành có định giá cao nhất thị trường.

Thị trường TowerCo tại Việt Nam được đánh giá là giàu tiềm năng do mật độ thâm nhập của TowerCo thấp, chỉ 12% số trạm BTS tại Việt Nam do các TowerCo sở hữu đồng thời thị trường cũng phân mảnh, không có công ty nào chi phối thị trường.

Bên cạnh đó, Bộ Thông tin Truyền thông (TTTT) cũng đưa ra nhiều chính sách thúc đẩy chia sẻ hạ tầng giữa các nhà mạng như Chỉ thị 52/CT-BTTT ngày 11/11/2019 về việc tăng cường chia sẻ, sử dụng chung cơ sở hạ tầng viễn thông thụ động; giàn xếp cho các nhà mạng Viettel, VNPT, MobiFone, Gtel ký thỏa thuận dùng chung lẫn nhau 1.200 trạm vào ngày 10/06/2020.

Theo đánh giá của nhiều chuyên gia, việc dùng chung hạ tầng viễn thông sẽ giúp các nhà mạng giảm chi phí đầu tư, tăng vùng phủ sóng, mang lại lợi ích cho cả doanh nghiệp và người dùng. Có thể nói, việc phát triển TowerCo hiện được đánh giá là xu thế tất yếu bởi các nhà mạng đang dần từ bỏ sở hữu các tài sản cố định để tập trung đầu tư vào các hoạt động cốt lõi. Về dài hạn, phát triển hạ tầng cho thuê là hướng đi phù hợp với nhu cầu phát triển hạ tầng viễn thông, 4G, 5G, IoT tại Việt Nam.

Dù vậy, quá trình đầu tư hạ tầng sẽ mất khá nhiều thời gian. CTR bắt đầu chuyển hướng sang TowerCo từ năm 2019 và hiện đang sở hữu khoảng 1.500 trạm viễn thông. Theo kế hoạch ban lãnh đạo đưa ra, CTR sẽ trở thành TowerCo số 1 Việt Nam và công ty sẽ đầu tư khoảng 10.000 tỷ cho lĩnh vực này, trong đó vốn chủ sở hữu khoảng 60% và vốn vay chiếm 40%.

CTR cho biết công ty sẽ vừa xây mới trạm phát sóng (BTS), vừa nhận thêm trạm từ Tập đoàn Viettel. Theo kế hoạch, CTR sẽ mua lại 10 nghìn trạm từ Viettel và xây mới mỗi năm 1.500 đến 3.000 trạm. Hiện tỷ lệ dùng chung trạm của CTR là 1,05 là theo lãnh đạo CTR đây là mức có lãi của công ty. Với lợi thế về số trạm vượt trội (sau khi nhận từ Viettel), CTR kỳ vọng hệ số dùng chung của công ty sẽ tăng lên 1,3 trong thời gian tới.

Báo cáo tài chính năm 2020 cho biết doanh thu TowerCo của CTR đạt 65,3 tỷ đồng, gấp 7,6 lần năm 2019 (năm đầu tiên triển khai TowerCo).

Theo đánh giá từ VCSC, mảng TowerCo sẽ mang lại doanh thu ổn định và biên lợi nhuận cao cho CTR (biên EBITDA ước tính khoảng 74%) nhờ lợi thế quy mô và chi phí thấp cũng như xu hướng thuê ngoài và chia sẻ hạ tầng giữa các nhà mạng.

Minh Anh

Theo Doanh nghiệp và Tiếp thị