Thị trường phiên hôm nay phục hồi khá tốt khi xuất hiện lực cầu mua lên giá thấp sau chuỗi bán dài trước đó. Tuy nhiên trang thái thị trường vẫn chưa khởi sắc bởi phiên hôm nay chỉ là phiên “cầm máu” tạm thời, vẫn còn đó áp lực điều chỉnh từ các nhóm cổ phiếu đầu cơ cao giao đoạn trước đó và các nhóm cổ phiếu lớn gây áp lực chỉ số. Theo tình hình hiện tại, mình có dự trù 3 kịch bản thị trường sẽ chạm và đảo chiều hoặc đi ngang sau đó, anh em có thể tham khảo và đóng góp ý kiến:

Hình minh họa các kịch bản đảo chiều

Mọi phán đoán có thể đúng hoặc sai, tuy nhiên trong pha điều chỉnh lần này thị trường đang chiết khấu lại các kỳ vọng trước đó khi VN-Index đã tăng quá xa so với trục giá trị thực sự của nó thông qua bức tranh tăng trưởng của nền kinh tế.

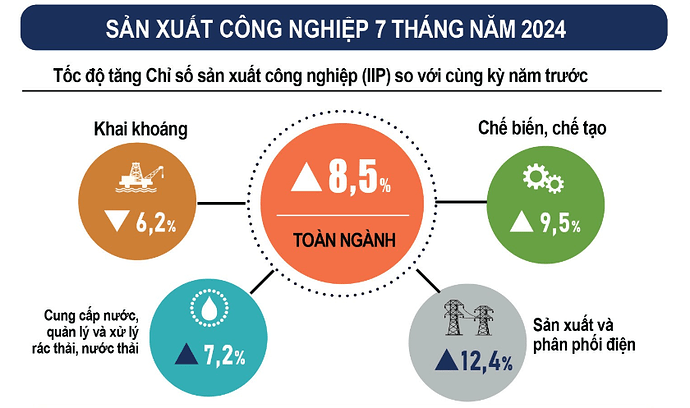

Với cả ba kịch bản trên, mình dự đoán xác xuất kịch bản 2 sẽ xảy ra cao nhất bởi vì những áp lực hiện tại chủ yếu là phân phối lại dòng tiền chứ không hẳn là rủi ro về vĩ mô như đoạn thị trường tháng 04.2024 khi nền kinh tế vẫn đang tăng trưởng tích cực.

Áp lực chỉ số chủ yếu gây ra bởi một vài cổ phiếu đầu cơ cao và nhóm cổ phiếu vốn hóa lớn

Các cổ phiếu nhóm VN30 như HVN, FPT, GVR và các nhóm cổ phiếu vốn hóa lớn nhóm tài chính như ngân hàng, chứng khoán, BĐS là nhóm giảm điểm nhiều nhất. Pha điều chỉnh hiện tại của VN-Index đang chủ yếu tập trung vào những nhóm có đà tăng mạnh mẽ và kỳ vọng quá đà trước đó.

Nhìn sơ qua kết quả kinh doanh của 482 doanh nghiệp đã công bố, thì nhóm tài chính vẫn là nhóm chủ lực trong đà tăng trưởng LNST của thị trường. Tuy nhiên đặc điểm của nhóm này là mức định giá không còn hấp dẫn và lưu hành khá lớn, dòng tiền thị trường chung yếu kèm lý do trên khiến cho nhóm tài chính như bank, BĐS giảm nhiều và ảnh hưởng đến chỉ số trong những phiên đầu tuần.

Tăng trưởng LNST chủ yếu nhóm tài chính trong khi nhóm phi tài chính tăng trưởng chậm (Nguồn: FiinGroup)

Hai phiên gần đây nhóm bank là nhóm chính gây áp lực giảm điểm cho thị trường vì lý do nợ xấu ngân hàng tăng, tuy nhiên mức tăng thực tế là chưa đến mức đáng báo động , điều khiến thị trường phản ứng mạnh với nhóm BANK là con số mà các bên phân tích bank tính đến hiện tại đang trong xu hướng tăng ở mức 2.2% (nợ xấu 27 bank đang niêm yết trên sàn) nhưng mức nợ xấu NHNN đưa ra lên đến 5%, chênh lệch gần gấp đôi này bao gồm các ngân hàng hiện tại không niêm yết. Tuy nhiên nhiều báo cáo cho thấy chất lượng tài sản các bank đã có dấu hiệu cải thiện lại từ tháng 6 và có xác suất chất lượng tài sản thấp nhất đã đạt đáy tháng 5 như ACB, CTG.

Tình hình nợ xấu ngành bank (Nguồn: ACBS)

Điểm sáng vĩ mô - bệ đỡ cho VN-Index trong thời điểm hiện tại

Triển vọng phục hồi của nền kinh tế và xu hướng hạ lãi suất của FED từ tháng 09.2024 sẽ tiếp tục là trợ lực quan trọng cho sự phục hồi của các doanh nghiệp. Các chính sách về tăng trưởng tín dụng, kích cầu nền kinh tế sẽ dần phát huy tác dụng đến nửa cuối 2024 sẽ là động lực quan trọng tiếp theo khiến VN-Index không thể giảm quá sâu.

Nếu so sánh với đáy gần nhất 1170 thì tình hình nền kinh tế và các biến số vĩ mô hiện tại đã ổn định hơn nhiều khi lãi suất ngân hàng vẫn được duy trì bình ổn và USD hạ nhiệt. Vậy vì sao thị trường vẫn giảm, đơn giản là sự phân hóa trở lại của dòng tiền khi dòng tiền sẽ dịch chuyển từ các nhóm cổ phiếu đầu cơ nóng theo tin tức với định giá ảo và quay trở lại những nhóm ngành có triển vọng vững chắc hơn. Một yếu tố nữa là margin toàn thị trường đang ở mức khá cao do lượng hàng nhà đầu tư đang nắm giữ khá nhiều. Sự giảm mạnh của nhiều cổ phiếu như HVN, SMC,… cũng 1 phần gây đây cũng gây ra hiện tượng call margin dẫn đến bán chéo các cổ phiếu khác.

Nhà đầu tư cá nhân mua ròng và nắm giữ cổ phiếu liên tục từ tháng 05.2024 (Nguồn: DataTalk)

Đợt giảm này khả năng xấu nhất sẽ về lại vùng 1170 trước đó (ngoại trừ yếu tố thiên nga đen) và mở ra cơ hội tham gia mới khi định giá các cổ phiếu đã giảm về vùng giá rẻ. Đây vẫn là pha điều chỉnh để tạo đà bức phá mạnh hơn trong cuối năm 2024 và 2025 khi nền kinh tế vực dậy mạnh mẽ hơn.

Khối ngoại có lẽ là người thành công nhất khi bán trúng đỉnh và đang quay trở lại bắt đáy bởi họ nhận biết được khi nào thị trường đang đắt và khi nào là rẻ để mua vào.

Đối với nhà đầu tư đang kẹp cổ phiếu, vẫn có cơ hội để sửa sai nếu tài khoản không full margin. Nhịp điều chỉnh này sẽ là thời điểm phù hợp nhất để cơ cấu danh mục trở lại vào những cổ phiếu kỳ vọng tốt hơn và những cổ phiếu giảm quá giá trị. Việc chửi bới thị trường trên khắp các diễn đàn, trang mạng xã hội là không cần thiết bởi không giúp giải quyết được vấn đề thua lỗ.

Quan trọng nhất vẫn là lập một kế hoạch để tận dụng sự hoảng loạn sợ hãi quá độ của thị trường để nắm bắt cơ hội đầu tư mới và tầm nhìn dài đến 2025. Nếu lỡ sai lầm trong một uptrend dài, chúng ta vẫn còn cơ hội để sửa sai. Chúc anh em đầu tư thành công!