Đặc thù của FTS là họ không có tự doanh, FTS lúc trước có mua lại cổ phần của MSH lúc MSH sắp phá sản và sau khi MSH tái cơ cấu xong họ giữ lại ăn cổ tức đến nay và coi đó là khoản đầu tư dài hạn. Còn lại hoạt động tư doanh rất hạn chế nên sẽ vẫn theo thị trường chung nhé, còn đánh giá tiềm năng thì anh nghĩ em cứ đánh giá theo ngành chứng khoán là biết nên theo hay không

LỊCH SỬ TIẾT LỘ GÌ VỀ CÁC ĐỢT GIẢM LÃI SUẤT CỦA FED, NĐT NÊN NẮM GIỮ TÀI SẢN NÀO?

Cục Dự trữ Liên bang Mỹ (Fed) đã thực hiện 7 chu kỳ cắt giảm lãi suất trong 50 năm qua. Trung bình mỗi chu kỳ kéo dài 26 tháng và lãi suất giảm khoảng 6,35 điểm % (ppt).

Visual Capitalist đã hợp tác cùng New York Life Investments thực hiện một infographic để đánh giá tác động của các đợt hạ lãi suất lên nền kinh tế Mỹ và lên các tài sản tài chính khác.

Tóm lược các chu kỳ cắt giảm lãi suất

Lãi suất là một công cụ mạnh mẽ mà ngân hàng trung ương Mỹ có thể sử dụng để thúc đẩy hoạt động kinh tế.

Thông thường, khi nền kinh tế tăng trưởng chậm lại hoặc suy thoái, Fed sẽ phản ứng bằng cách hạ lãi suất. Do đó, mỗi chu kỳ cắt giảm lãi suất trong quá khứ đều diễn ra trong hoặc gần các đợt suy thoái.

Hiểu được tác động của các chu kỳ cắt giảm lãi suất đến nền kinh tế và thị trường tài chính có thể giúp các nhà đầu tư chuẩn bị tốt hơn cho những thay đổi chính sách tiền tệ trong tương lai.

Phản ứng của nền kinh tế: Lạm phát

Trong các chu kỳ trước, dữ liệu từ Fed cho thấy tỷ lệ lạm phát sẽ tiếp tục đi xuống (giảm trung bình khoảng 3,4 ppt). Phần lớn là do nền kinh tế chững lại trước khi Fed thực sự hạ lãi suất.

Tuy nhiên, lạm phát bắt đầu đi lên lần nữa và tăng 1,9 ppt một năm sau đợt cắt giảm lãi suất cuối cùng.

Với lãi suất thấp hơn, người tiêu dùng thường chi tiêu nhiều hơn và tiết kiệm ít hơn, khiến giá hàng hoá và dịch vụ tăng cao hơn. Xu hướng này diễn ra 6 trong 7 chu kỳ cắt giảm lãi suất vừa qua.

Phản ứng của nền kinh tế: Tăng trưởng chi tiêu thực tế của người tiêu dùng

Tăng trưởng chi tiêu thực tế của người tiêu dùng (do Cục Phân tích Kinh tế Mỹ đo lường) thường phản ứng với các đợt hạ lãi suất nhanh hơn.

Trung bình, tăng trưởng tiêu dùng thường tăng nhẹ trong giai đoạn cắt giảm lãi suất (nhích 0,3 ppt) và tiếp tục tăng tốc trong một năm sau đó (đi lên 1,7 ppt).

Đại dịch COVID-19 và khủng hoảng tài chính toàn cầu là những trường hợp ngoại lệ. Chi tiêu tiếp tục giảm trong các chu kỳ hạ lãi suất nhưng đã tăng trở lại vào một năm sau đó.

Phản ứng của các tài sản đầu tư: cổ phiếu, trái phiếu và bất động sản

Tỷ suất sinh lời của cổ phiếu, trái phiếu và bất động sản thường khác nhau trong và sau khi Fed giảm lãi suất.

Cổ phiếu và bất động sản ghi nhận lợi nhuận âm trong giai đoạn cắt giảm lãi suất, trong đó cổ phiếu chịu tác động nặng nề hơn. Ngược lại, trái phiếu kho bạc - vốn là tài sản trú ẩn an toàn - lại tăng giá.

Tuy nhiên, trong các quý trước đợt cắt giảm lãi suất gần đây nhất, cả ba tài sản đều tăng giá. Một năm sau, bất động sản có tỷ suất sinh lời tốt hơn, theo sau là cổ phiếu và trái phiếu.

Triển vọng lãi suất tương lai?

Tại cuộc họp chính sách tháng 9, Fed đã thực hiện đợt hạ lãi suất đầu tiên kể từ đầu đại dịch. Theo đó, các quan chức đã nhất trí giảm 50 điểm cơ bản (bps) để bảo vệ nền kinh tế và thị trường lao động.

Ngoài các đợt giảm lãi suất khẩn cấp trong đại dịch, lần cuối cùng giới chức Fed giảm 50 bps là vào năm 2008, giữa cuộc khủng hoảng tài chính toàn cầu.

Biểu đồ dot plot - công cụ thể hiện triển vọng lãi suất của các quan chức - cho thấy Fed sẽ giảm chi phí đi vay liên ngân hàng thêm 50 bps vào cuối năm nay và đưa lãi suất chuẩn xuống mức 4,4%.

Sau đó, Fed dự kiến sẽ giảm lãi suất thêm 100 bps trong năm 2025 và 50 bps trong năm 2026 để đưa lãi xuất xuống mức 2,9%. Tóm lại, biểu đồ dot plot cho thấy lãi suất sẽ giảm khoảng 200 bps sau động thái vào tháng 9.

Ngoài ra, các thành viên trong ủy ban hoạch định chính sách của Fed còn dự đoán mức lãi suất trung lập trong dài hạn sẽ ở mức 2,9%. Con số này cao hơn 0,1 điểm % so với ước tính hồi tháng 6.

dạ vâng, thks anh ạ

TT về ma200 rùi, hèn gì thui, giai đoạn tiu cực chắc cũng qua phần nào ùi, tích cực lên bà con tuần sau còn giảm nữa

Tuần này là tuần cơ cấu Danh mục quỹ ETF kỳ quý 4/224

: Các quỹ ETF phần lớn sẽ được giao dịch trong tuần từ 28/10-01/11 và chốt cơ cấu vào ngày 01/11/2024, thứ 6 tới

Có 13/45 cổ được mua ròng

2 điểm đáng chú ý:

-

MWG chính thức quay trở lại: MWG bị loại khỏi danh mục VNDiamond kỳ quý II/2024 do không thỏa mãn yêu cầu về hệ số P/E

. Vậy là chỉ sau 1 quý, MWG đã được VNDiamond mua lại với KL gần 24tr cổ -

VRE nằm trong danh sách chờ loại

Mã này có thể sẽ bị bán ra hơn 11 triệu cổ phiếu trong đợt tái cơ cấu lần này

. Nếu không cải thiện được tiêu chí tỷ lệ sở hữu nước ngoài (tức tỷ lệ cổ phần mà nhà đầu tư nước ngoài nắm giữ trong một công ty vượt quá mức quy định cho phép) nhiều khả năng VRE sẽ chính thức bị loại ra trong kỳ đánh giá tiếp theo vào tháng 4/2025.

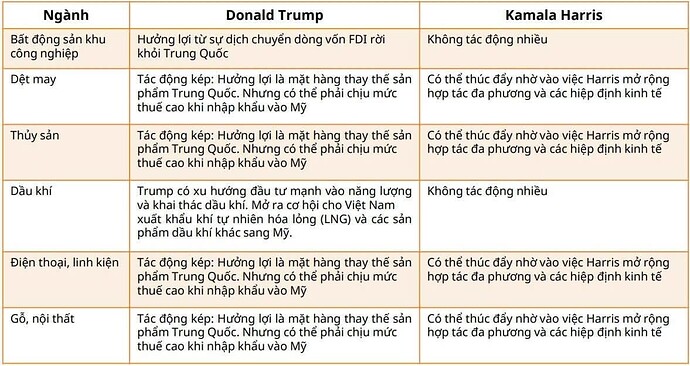

Ngày 5/11/2024 là ngày bầu cử tổng thống Mỹ, sự kiện này sẽ tạo ra những thay đổi mạnh mẽ trong nền kinh tế Việt Nam. Nhóm xuất khẩu và bất động sản khu công nghiệp được dự đoán sẽ hưởng lợi khác nhau tùy theo chính sách của ông Trump hay bà Harris.

Các chính sách của các ứng cử viên tổng thống:

bánh chưng - chứng bank kakak

cảm ơn ad đã đưa thông tin

Dự phóng Review ETF quý 4.2024, đối với VN30 & VN Finlead & VN Diamond, từ Mirae Asset RS.

Đây là kỳ cơ cấu ETF với quy mô khá lớn cuối năm 2024, sẽ ảnh hưởng tương đối đến hoạt động trên thị trường.

Về Cơ cấu VN30:

- ETF VN30 kỳ này không có sự thay đổi về cổ phiếu thành phần, chỉ có thay đổi về tỷ trọng tính toán, mua vào thêm (VHM, VIB, SSB) và bán ra thêm (POW, VPB). Tuy nhiên, khối lượng mua bán của các ETF VN30 dự kiến không đáng kể.

Về Cơ cấu VN Finlead:

- ETF VN Finlead kỳ này không có sự thay đổi về cổ phiếu thành phần, chỉ có thay đổi về tỷ trọng tính toán, mua vào thêm (HDB, VPB) và bán ra thêm (SHB, CTG). Tuy nhiên, khối lượng mua bán của các ETF VN Finlead dự kiến không đáng kể.

Về Cơ cấu VN Diamond: Đây là kỳ cơ cấu thay đổi đáng kể đối với rổ chỉ số VNDiamond. Có thể thấy:

- MWG dự kiến được đưa trở lại vào rổ chỉ số, với lượng mua được chia làm 2 giai đoạn tỷ trọng 50%, vì mới được thêm vào chỉ số. Dự kiến MWG sẽ được mua vào 24 triệu CP.

- Ngoài ra, ETF Diamond cũng tăng tỷ trọng VPB & KDH & NLG (đánh dấu việc chỉ số thêm ngành Bất động sản trở lại), trong khi giảm tỷ trọng trực tiếp GMD và OCB.

- Bên cạnh đó, việc thêm vào trở lại khối lượng lớn MWG với trọng số vốn hóa lớn, đa số nhóm cổ phiếu trong danh mục đều bị bán ròng khối lượng lớn, có thể ảnh hưởng đến cung - cầu và giá cổ phiếu. (Top 10 - 19 mã cổ phiếu bán ròng)

ai lên có lợi cho VN đây bác cá

Hỏi khó quá bác ơi, ai cũng thích Trump lên cả

Nhưng phụ nữ đầu tiên của nc Mỹ không haha

Chắc không rồi, Trump khả năng cao lắm bác ơi

Chính sách Trump thì có lợi cho việc chuyển dịch thương mại & chuỗi cung ứng khỏi TQ thì Việt Nam hưởng lợi mảng này. Còn Harris lên thì sẽ có lợi cho VN theo hướng phát triển dài hạn với các thỏa thuận bền vững hơn.

Tui thấy bác Trump ổn nhưng Mỹ chưa chắc gì hết

Tình hình thế giới bây giờ chuyển biến rất nhanh, quan trọng là đối sách của mình ứng biến kịp thời thế nào thui. Em thì cũng không phải chiên gia nên hóng hớt cho biết thôi à ![]()

Sự kiện chiến lược: Bầu cử tổng thống Mỹ có tác động gì đến TTCK Việt Nam

Vậy là chỉ 4 ngày nữa cuộc bầu cử tổng thống thống Mỹ chính thức bắt đầu. Như thường lệ, cứ mỗi 4 năm một lần thì cả thế giới lại đổ dồn sự quan tâm về cuộc đua của các ứng cử viên vào Nhà Trắng không chỉ bởi độ nóng, hấp dẫn của nó mà còn là những tác động quan trọng đến tình hình kinh tế - chính trị - xã hội của cả thế giới trong nhiệm kỳ của ứng cử viên mới. Là nền kinh tế lớn nhất thế giới, chính sách của Mỹ có ảnh hưởng lớn đến các quốc gia khác, từ thương mại, đầu tư đến các vấn đề môi trường và quốc phòng. Chính sách kinh tế và ngoại giao của Tổng thống Mỹ tác động mạnh đến các quốc gia đối tác, bao gồm cả Việt Nam.

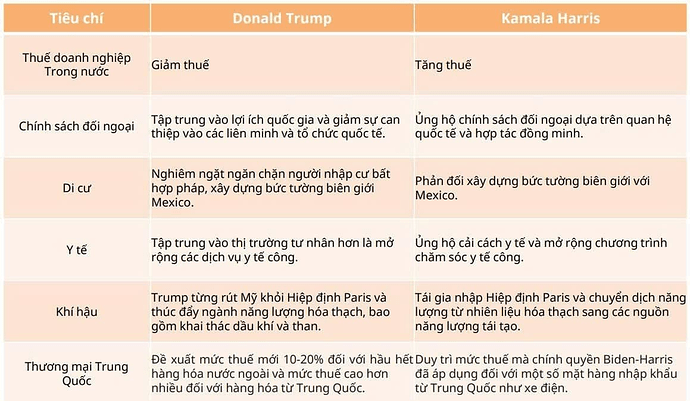

Các chính sách mà các ứng cử viên đang theo đuổi ?

Với Donald Trump: Trong nhiệm kỳ trước, ông Trump theo đuổi chính sách “Nước Mỹ trên hết” và gia tăng áp lực lên các nước có thặng dư thương mại với Mỹ, bao gồm cả Việt Nam. Nếu ông Trump quay lại, có thể các chính sách thương mại của ông sẽ tập trung vào cân bằng thương mại, giảm thâm hụt với các đối tác, và có khả năng xem xét lại chính sách thuế quan với Việt Nam. Tuy nhiên, với chiến lược cạnh tranh với Trung Quốc của Mỹ, Việt Nam có thể có lợi nhờ tăng sức hấp dẫn đầu tư của các công ty muốn dịch chuyển khỏi Trung Quốc.

Với Kamala Harris: Là phó tổng thống trong chính quyền Biden, bà Harris ủng hộ các sáng kiến mang tính đa phương, nhấn mạnh thương mại tự do và các cam kết toàn cầu. Nếu lên nắm quyền, bà có thể tiếp tục thúc đẩy quan hệ đối tác với Việt Nam, tập trung vào hợp tác trong các lĩnh vực như chuỗi cung ứng, công nghệ xanh và chuyển đổi năng lượng. Điều này sẽ tạo ra các cơ hội đầu tư mới cho Việt Nam, đặc biệt trong những lĩnh vực đổi mới.

Cả hai đều có thể hỗ trợ cho Việt Nam trong cạnh tranh kinh tế khu vực, nhưng các lĩnh vực và cách thức có thể rất khác nhau tùy vào chính sách của từng người.

Số liệu GDP Mỹ quý 3 được công bố tiếp tục cho thấy nền kinh tế Mỹ vẫn đang tăng trưởng khá tốt và được dẫn dắt bởi mảng tiêu dùng. Điều này đồng nghĩa với tiến trình cắt giảm lãi suất sẽ chậm lại và kéo dài hơn dẫn đến USD mạnh lên trong ngắn hạn. Kịch bản về kết quả cuộc bầu cử đang có xác suất nghiêng về Trump sẽ thắng cử tổng thống nhiệm kỳ này, điều này cũng phần nào cộng hưởng làm USD biến động khi các chính sách áp đặt thuế quan lên hàng nhập khẩu của Trump dự báo sẽ thúc đẩy giá cả và lạm phát tăng trở lại. Hiện tượng “Trump trade” ngày càng trở nên mạnh mẽ hơn khi cuộc bầu cử đang đến gần.

Tác động đến TTCK Việt Nam ?

Việt Nam là quốc gia có độ mở thương mại rất lớn và Mỹ là một trong những thị trường xuất khẩu quan trọng của các doanh nghiệp Việt Nam nên bất kỳ sự thay đổi lớn nào cũng sẽ mang lại tác động cho TTCK Việt Nam. Sự biến động mạnh trong ngắn hạn của đồng USD trước thềm cuộc bầu cử cũng tác động đến nhà đầu tư TTCK Việt Nam, tuy nhiên tác động này sẽ về mặt tâm lý khi dòng tiền phản ứng với sự không chắc chắn về các kỳ vọng chính sách và tác động của các chính sách của các tổng thống đối với nền kinh tế toàn cầu nói chung và Việt Nam nói riêng. Thị trường sẽ cần thời gian để chiết khấu và điều chỉnh kỳ vọng trong ngắn hạn khi giới đầu tư sẽ đánh giá kỹ và sâu hơn những rủi ro và cơ hội của vị tân tổng thống.

Tính đến hôm nay, đồng USD cũng đã suy yếu bớt trong khi vàng có đà giảm khá mạnh, TTCK Mỹ cũng điều chỉnh là những tín hiệu tốt cho TTCK Việt Nam khi giảm bớt áp lực đồng VND. Dòng tiền của TTCK hiện tại đang hoạt động khá yếu trước những áp lực ngắn hạn của đồng USD nên thị trường chưa thể tăng mạnh được. Đây sẽ là giai đoạn để ta tổng đánh giá lại danh mục cổ phiếu để có lựa chọn phân bổ phù hợp khi kỳ vọng nền kinh tế Việt Nam vẫn tích cực. Những nhịp rũ mạnh sẽ là giai đoạn thích hợp lý để mua tích lũy cổ phiếu cho năm sau theo chiến lược mua từng phần.

Đà tăng trưởng mạnh của kinh tế Mỹ trong suốt vài quý vừa qua có khả năng chấm dứt và hiệu ứng nền cao của năm nay sẽ gây áp lực cho kỳ vọng tăng trưởng cho năm sau của dòng tiền đầu tư. Khi đó các thị trường cận biên có mức độ tăng trưởng cao như Việt Nam sẽ trở nên hấp dẫn hơn. Tuy nhiên, sự trở lại của dòng tiền đầu tư ngoại cũng sẽ chậm và kéo dài theo tốc độ hạ lãi suất của FED.

Kết quả kinh doanh quý 3 của các doanh nghiệp cũng đã dần được hé lộ, thị trường chiết khấu thêm KQKD quý 3 sẽ mở ra nhiều cơ hội mới để nhà đầu tư trở lại thị trường khi định giá thị trường đang ở mức phù hợp. Nhóm bank vẫn là nhóm chính để nâng đỡ tăng trưởng LNST của toàn thị trường trong khi ngành bất động sản sẽ là nhóm ngành có nhiều ẩn số và sẽ mang yếu tố đột phá khi thị trường BĐS cho thấy dấu hiệu “rã đông” trở lại sau thời gian dài đóng băng.

Trong 15 phút cuối phiên hôm nay, khối lượng mua và bán lớn sẽ xuất hiện tại mức giá ATC của nhiều cổ phiếu như số lượng được dự báo tương đối ở bảng trên. Do đã được dự báo trước, nên việc tái cơ cấu trong nhiều kỳ gần đây cũng không tạo ra nhiều bất ngờ. Tuy nhiên, có thể MWG sẽ tạo ra 1 chút biến động theo hướng tích cực khi VNDiamond áp dụng điều lệ mới, nên dẫn đến kết quả dự báo sai ở nhiều công ty chứng khoán và truyền thông.

Kết quả kinh doanh quý 3 - Kém tích cực bởi nhóm tài chính

Như vậy kết quả kinh doanh Q3.2024 đã được công bố, tính đến hết ngày 30/10 thì số lượng doanh nghiệp công bố BCTC là 911 công ty (đại diện cho 84,6% vốn hóa thị trường), chi tiết như sau:

Tổng mức tăng trưởng LNST của toàn thị trường đạt 16,1% so với cùng kỳ. Tốc độ tăng trưởng của nhóm tài chính vẫn ghi nhận tăng trưởng 15,6% so với cùng kỳ nhưng lại chậm đáng kể so với quý trước sự suy giảm của doanh nghiệp bảo hiểm và công ty chứng khoán trong nhóm tài chính.

Đối với nhóm bảo hiểm, sự sụt giảm đến từ ảnh hưởng thiệt hại của siêu bão Yagi để lại trong khi đó nhóm chứng khoán bị ảnh hưởng bởi hiệu suất của VN-Index và hết hiệu ứng nền thấp. Ngân hàng vẫn là nhóm trụ cột gánh vác nhóm tài chính tuy nhiên cũng ghi nhận lại giảm tốc đáng kể mặc dù chính sách đẩy mạnh tăng trưởng tín dụng vẫn đang được duy trì. Sự thay đổi duy nhất ở đây có lẽ là lợi nhuận của nhóm ngân hàng có phần “thật” hơn khi tốc độ xử lý nợ xấu của nhiều bank được cải thiện và sự ấm lại của nhóm ngành bất động sản.

Ở nhóm phi tài chính, các nhóm ngành có lợi nhuận tăng trưởng mạnh so với cùng kỳ bao gồm Bán lẻ, Thực phẩm, Dệt may và Điện,…

Về nguyên nhân của sự chậm lại của tăng trưởng LNST doanh nghiệp đến từ 2 keys chính đó là sự phục hồi chậm chạm của khu vực Bất động sản và sự chậm trễ của Đầu tư công. Tính 9M2024, đầu tư công chỉ đạt 527 nghìn tỷ, tương đương 55% kế hoạch năm, cho thấy sự chậm trễ của Đầu tư công, đặc biệt cấp tỉnh. Đơn cử, đầu tư công TP.HCM chỉ đạt 20% trong 9M2024. Đây là 2 mảng tác động trực tiếp đến cầu tín dụng của nhóm ngân hàng khiến cho việc đẩy mạnh tăng trưởng tín dụng vẫn gặp nhiều trở ngại nhất định. Bất động sản chậm chạm cũng ảnh hưởng đến nhiều ngành khác như tiêu dùng, bán lẻ, xây dựng và sản xuất,… Bán lẻ là cấu thành quan trọng nhất thể hiện bộ mặt của một nền kinh tế, mặc dù có đóng góp về mặt tăng trưởng nhưng lại không có sự vượt trội như kỳ vọng.

Điểm sáng nhất vẫn đến từ khu vực Kinh tế ngoại bao gồm Đầu tư, Sản xuất và Xuất khẩu khu vực FDI. Nhờ vào Chiến lược “Kinh tế ngoại giao” được đánh giá tốt nhất toàn cầu, Việt Nam đã và đang là điểm đến đầu tư đáng quan tâm khu vực Đông Nam Á & Châu Á. Trong kỳ họp quan trọng tháng 10, Nhà nước cũng tập trung ưu tiên các chính sách tháo gỡ khó khăn và tập trung cho mục tiêu tăng trưởng kinh tế. Đây là tín hiệu đáng mừng khi nội lực nền kinh tế trong nước vẫn chưa thể bức phá bởi đang bị tắc nghẽn bởi mắc xích bất động sản chưa thể lưu thông lại.

(Nguồn: FIDT)

Nền kinh tế Việt Nam năm 2024 tiếp tục tăng trưởng vừa phải, chủ yếu nhờ vào các nguồn lực từ bên ngoài, gồm đầu tư trực tiếp nước ngoài (FDI), thương mại và du lịch quốc tế. Khu vực FDI đạt tốc độ tăng trưởng ấn tượng từ 13% đến 15% trong 9 tháng đầu năm, cho thấy sức mạnh thu hút của Việt Nam đối với nhà đầu tư quốc tế. Dòng vốn ngoại, cùng với thặng dư thương mại và sự phục hồi của du lịch quốc tế, đã đóng góp đáng kể vào tăng trưởng GDP, tạo ra nền tảng vững chắc cho phát triển dài hạn.

Bên cạnh những điểm sáng từ nguồn lực ngoại, khu vực kinh tế tư nhân trong nước lại đối mặt với nhiều thách thức, đặc biệt là trong lĩnh vực đầu tư và tiêu dùng. Mặc dù Chính phủ đã áp dụng nhiều biện pháp hỗ trợ, như chính sách ưu đãi thuế và các gói kích cầu, nhưng khu vực tư nhân vẫn chưa phục hồi mạnh mẽ. Thị trường bất động sản, một yếu tố quan trọng trong nền kinh tế, vẫn đang trầm lắng trong quý 3, điều này gây áp lực lên tâm lý và hoạt động của các nhà đầu tư trong nước.

=> Dù kinh tế vĩ mô còn nhiều thách thức, nhưng rủi ro đang có xu hướng giảm nhờ sự ổn định và khả năng tự phục hồi của nền kinh tế. Hiện tại, cán cân giữa rủi ro và cơ hội đã nghiêng nhiều hơn về phía cơ hội, đặc biệt cho những nhà đầu tư có tầm nhìn dài hạn. Đây có thể là thời điểm lý tưởng để đẩy mạnh đầu tư vào các lĩnh vực tiềm năng khi thị trường dần ổn định và các điều kiện kinh tế tích cực hơn và cũng là tiền đề để thị trường chứng khoán cân bằng để đi lên từ 2025 trở đi.