mong ad chia sẻ ạ ![]()

Có bạn ở trên trả lời có ý đúng đó

câu chuyện gì vậy ạ, cho em nghe chung với hihi

bác hỏi ngành nào vậy ạ

quá tâm huyết và chất lượng

bđs ạ

DGW - Động lực ngắn nhờ mảng ICT

Trong giai đoạn phục hồi của nền kinh tế hiện nay, việc bỏ qua nhóm ngành bán lẻ sẽ là một thiếu sót lớn khi đây là một ngành có tốc độ phục hồi và tăng trưởng đáng kinh ngạc khi nền kinh tế chạm đáy và đi lên. Ở phần trước mình có update về nhóm ngành bán lẻ bao gồm MSN và MWG hưởng lợi từ các mảng kinh doanh gắn liền với thực phẩm và hàng hóa thiết yếu qua các chuỗi BHX & WCM. Ngoài ra không thể kể đến DGW khi doanh nghiệp này cũng được hưởng lợi từ mảng ICT nhờ vào điểm rơi của chu kỳ đổi mới thiết bị điện tử những năm 2021-2022.

Mô hình kinh doanh của DGW (Nguồn: DSC tổng hợp)

Kinh tế tiếp tục phục hồi mở ra những mảng màu tươi sáng cho ngành bán lẻ

-

Đầu tiên, con số thống kê tổng mức bán lẻ hàng hóa dịch vụ tháng 8.2024 ghi nhận tăng trưởng 8,5% so với cùng kỳ. Đây là con số không biết nói dối khi tiếp tục cho thấy ngành bán lẻ đang tiếp tục xu hướng phục hồi mạnh mẽ mặc dù tốc độ chưa kịp như kỳ vọng. Tuy nhiên cũng cần thấy rằng đây là sự chuyển biến tích cực của cả ngành bán lẻ nói chung và DGW nói riêng khi niềm tin của người tiêu dùng đang được cải thiện nhờ triển vọng kinh tế tươi sáng hơn, các chính sách quan trọng như hỗ trợ VAT và tăng lương tối thiểu sẽ là đòn bẩy quan trọng để đà phục hồi nhóm ngành bán lẻ tiếp tục duy trì. Đặc biệt các doanh nghiệp bán lẻ điện thoại và thiết bị như DGW và MWG sẽ kỳ vọng tích cực hơn nhờ việc chuyển đổi điện thoại 2G sang 3G/4G/5G (theo chính sách tắt sóng 2G) và hỗ trợ tính năng NFC. Chính nhu cầu cấp thiết này sẽ mở ra giai đoạn phục hồi ngắn cho các mảng kinh doanh của DGW khi đây là doanh nghiệp bán buôn hàng đầu Việt Nam với các thiết bị điện tử (ICT) là mặt hàng chính của doanh nghiệp bên cạnh các sản phẩm tiêu dùng và thiết bị gia đình. DGW cũng là doanh nghiệp trung gian, hợp tác với hơn 30 nhà cung cấp là các thương hiệu lớn như Apple, Dell, Xiaomi…

-

Yếu tố thứ hai giúp ngành bán lẻ được kỳ vọng tăng trưởng mạnh đó là Việt Nam được đánh giá là một trong những thị trường bán lẻ hấp dẫn trên thế giới theo bảng xếp hạng chỉ số phát triển bán lẻ toàn cầu của GRDI 2023 của ATKearney. Việc thu nhập bình quân đầu người tăng nhanh sẽ là yếu tố hỗ trợ cực kỳ quan trọng cho xu hướng tăng trưởng của mảng tiêu dùng trong giai đoạn sắp tới khi con số chạm ngưỡng 5,000 USD/người/năm.

-

Về dài hạn, mô hình dân số đông và trẻ, nền kinh tế có tốc độ phát triển nhanh cùng với việc đẩy mạnh phát triển đô thị hóa cao, tăng trưởng hạ tầng và thu cập cải thiện sẽ là động lực hỗ trợ tăng trưởng của ngành trong dài hạn.

Những điểm nhấn của DGW - doanh nghiệp không ngừng tăng trưởng

- Điểm nhấn đầu tiên đó là DGW sẽ hưởng lợi từ mảng ICT phục hồi nhờ vào hưởng lợi từ chu kỳ thay thế sản phẩm mới laptop cũng như động lực tiêu thụ khi mùa tựu trường sắp đến gần. Các mặt hàng ICT đặc biệt là các sản phẩm máy tính ghi nhận mức tăng trưởng tốt trong bối cảnh chung của ngành được cho là đã bão hòa chủ yếu nhờ vào việc doanh nghiệp. Doanh thu mảng điện thoại di động của DGW được đóng góp chủ yếu từ Xiaomi (chiếm 60% doanh thu) và Apple (khoảng 30% doanh thu). Trong đó, doanh thu của Apple đóng góp vào DGW trong 6T24 giảm nhẹ 2% svck, doanh thu từ Xiaomi thì vẫn duy trì tích cực. Dễ thấy, số lượng điện thoại xuất xưởng của Xiaomi đã hồi phục tốt trong thời gian gần đây, duy trì tăng trưởng 25-30% svck. Kỳ vọng doanh thu từ Apple cũng cải thiện khi ra mắt sản phẩm mới vào tháng 9/2024 sẽ kích cầu doanh thu của Apple trong Q4. Tháng 9/2024 ghi nhận 02 sự kiện đáng chú ý bao gồm: chính thức tắt sóng 2G, tăng nhu cầu điện thoại 4G, đặc biệt là các mẫu giá thấp và điện thoại cũ; và Apple tung ra các sản phẩm mới từ đó thúc đẩy doanh số các dòng iPhone 13-15 kết hợp gia tăng doanh thu từ dịch vụ đi kèm. Ước tính, doanh số điện thoại của DGW sẽ cải thiện tích cực trong 2H24.

-

Điểm tiếp theo đó là chiến lược mới đa dạng hóa mảng kinh doanh và sản phẩm giúp hoàn thiện mô hình tăng trưởng trong giai đoạn mới. DGW là doanh nghiệp tăng trưởng mạnh mẽ trong giai đoạn COVID-19 khi nhu cầu thiết bị điện tử, điện thoại tăng trưởng đột biến. Tuy nhiên dư địa tăng trưởng sau dịch dần chậm lại và bão hòa dẫn đến tốc độ tăng trưởng DGW có phần chậm lại. Tuy nhiên phải thừa nhận rằng đây là một doanh nghiệp tăng trưởng lợi nhận dương bất chấp trong điều kiện khó khăn 2022-2023 vừa qua & nhiều doanh nghiệp chung ngành bị ảnh hưởng năng nề bởi kinh tế suy thoái và thua lỗ. Trong chu kỳ tới, mục tiêu của ban lãnh đạo DGW là giữ vững mục tiêu tăng trưởng trong xuyên suốt 2024-2028 khi chiến lược mở rộng của DGW sang các danh mục ngoài ICT (trong đó bao gồm thiết bị văn phòng, hàng tiêu dùng và thiết bị gia dụng thông minh) trong giai đoạn 2022-2024 sẽ mang lại dòng lợi nhuận cao hơn trong trung và dài hạn.

-

DGW đang tập trung xây dựng hệ sinh thái tiêu dùng khép kín khi sắp nhập thêm Vietmoney (chuỗi cầm đồ, giải pháp tài chính) và B2X (trung tâm bảo hành) để bổ trợ cho mảng kinh doanh chính các sản phẩm ICT.

(Nguồn: VCBS tổng hợp)

- Các mảng kinh doanh phụ của DGW như thiết bị văn phòng và gia dụng có nhiều dư địa phát triển hơn và kỳ vọng sẽ bù đắp từ việc bão hòa của mảng ICT. Với ưu thế là doanh nghiệp có độ phủ lớn với hơn 16.000 điểm bán hàng trên toàn quốc và liên kết với nhiều sàn thương mại điện tử và chuỗi cửa hàng có danh tiến, nguồn cung căn hộ tăng mạnh tạo đà bứt phá cho doanh thu thiết bị gia dụng trong nửa cuối 2024.

- Ngoài ra, DGW sẽ phân phối thêm các sản phẩm điều hòa và tủ lạnh thương hiệu Xiaomi. Hiện tại Xiaomi là nhãn hàng được săn đón mạnh và hợp thị hiếu tiêu dùng của người Việt Nam bởi ưu thế giá rẻ và đa dạng nẫu mã, ngoài ra phân khúc này cũng có chu kỳ thay thế khoảng 4-5 năm khá ổn với phân khúc hàng hóa giá rẻ.

Giá mục tiêu: 71,000 đồng.

Rủi ro đầu tư: Biên lợi nhuận gộp của doanh nghiệp không có sự cải thiện, khó có sự đột phá trong năm nay ,tiềm năng tăng trưởng của một số mảng kinh doanh như Vietmoney vẫn còn bỏ ngỏ.

=> Tổng kết lại, DGW sẽ là cổ phiếu hưởng lợi và tích cực trong nửa cuối 2024 với việc hưởng lợi ngoài những điểm thuận lợi của vĩ mô ngành và chu kỳ thay thế các thiết bị ICT và thay thế thiết bị 2G sẽ thúc đẩy mảng kinh doanh chính ICT phục hồi, mảng thiết bị văn phòng và bán lẻ hàng hóa cũng phụ trợ xúc tác cho doanh nghiệp tăng trưởng mạnh nửa cuối năm. DGW vẫn là cổ phiếu chất lượng trong ngành bán lẻ khi giữ được mức PEG = 1 liên tục trong nhiều năm trở lại đây. Những thời điểm biến động của thị trường sẽ là cơ hội để nắm giữ khi DGW có mức giá hấp dẫn hơn.

Chúc anh em đầu tư thành công!!

cảm ơn anh Huy, bài viết chi tiết quá ạ

DGW sắp trả cổ tức rồi, chúc mừng anh chị em nhé

Cám ơn bạn nhé

SUY THOÁI KINH TẾ

Suy thoái kinh tế là một giai đoạn trong chu kỳ của nền kinh tế và thường lặp lại theo tính chu kỳ. Giới đầu tư và phân tích luôn phải theo dõi những biến động của các chỉ số để đánh giá và phòng ngừa nếu có dấu hiệu của suy thoái kinh tế diễn ra tuy nhiên điều này không hề đơn giản.

FED giảm lãi suất có đồng nghĩa với kinh tế sắp suy thoái ?

Cụm từ “Suy thoái kinh tế” gần đây được rất nhiều nhà đầu tư quan tâm bởi việc một vài dữ liệu cho thấy nền kinh tế Mỹ đang suy yếu và FED phải giảm lãi suất khiến cho giới đầu tư lo sợ về một cuộc suy thoái sẽ diễn ra.

Suy thoái kinh tế về bản chất chính là hiện tượng tăng trưởng GDP của một nền kinh tế rơi vào trạng thái tăng trưởng âm. Hiểu đơn giản là sau một giai đoạn nền kinh tế tăng trưởng nóng, các rủi ro lạm phát tăng cao trong khi tiêu dùng suy giảm và thất nghiệp gia tăng mạnh làm cho tốc độ tăng trưởng kinh tế suy giảm và nếu không có sự can thiệp kịp thời từ chính phủ thì nền kinh tế sẽ rơi vào tình trạng suy thoái kinh tế. Không có bất kỳ cuộc suy thoái kinh tế nào là giống nhau và việc can thiệp của chính phủ cũng không đảm bảo rằng suy thoái sẽ không diễn ra mà chỉ có thể làm chậm lại tiến trình diễn ra suy thoái.

Suy thoái kinh tế sẽ tác động và gây ra rủi ro rất lớn dẫn đến sự sụp đổ của các kênh đầu tư và phá sản của nhiều doanh nghiệp lớn. Đặc biệt là suy thoái có tính lây lan và sụp đổ tương tự chuỗi “Domino” và sẽ mất rất lâu để nền kinh tế có thể khôi phục lại sau một cuộc khủng hoảng xảy ra.

Theo thống kê về số liệu tăng trưởng GDP của Mỹ, từ năm 2000 cho đến nay kinh tế Mỹ đã trải qua 2 lần tăng trưởng âm đó là cuộc khủng hoảng tài chính 2008 và COVID-19 đầu năm 2020. So sánh với đoạn trước đó từ những năm 1948-1980 thì tần suất xảy ra các cuộc suy thoái kinh tế Mỹ có phần giảm khi giới điều hành đã quyết liệt hơn trong việc can thiệp để hạn chế suy thoái kinh tế diễn ra.

Tốc độ tăng trưởng GDP Mỹ qua các năm kể từ 1948 (Nguồn: Tradingeconomics)

Về nỗi sợ suy thoái này thực chất đã có từ đầu năm 2023 và đi kèm theo đó là một vài triệu chứng của một cuộc suy thoái. Thông thường các sự kiện như những tập đoàn lớn vỡ nợ, hay một tổ chức lớn nào đó phá sản sẽ là phát nổ súng cho một cuộc suy thoái diễn ra. Triệu chứng này đã xảy ra một lần vào 2023 khi Credit Suisse - đại gia ngân hàng Thụy Sĩ phá sản. Tuy nhiên tính tới thời điểm hiện tại, kịch bản suy thoái vẫn có tuy nhiên xác suất xảy ra vẫn chưa cao khi chưa có đủ bằng chứng để đưa ra kết luận. Việc FED cắt giảm lãi suất đồng nghĩa với việc nền kinh tế đang có vấn đề và buộc giới điều hành phải cạn thiệp để vực dậy nền kinh tế, tuy nhiên không phải lúc nào FED giảm lãi suất thì kinh tế cũng rơi vào suy thoái.

Những dấu hiệu nào khiến nhà đầu tư lo sợ kinh tế Mỹ suy thoái ?

Chỉ số thất nghiệp sẽ là thước đo quan trọng để đánh giá hiện tại nền kinh tế Mỹ đã suy thoái hay chưa. Lý do là bởi vì mọi hoạt động kinh tế đều hướng đến tiêu dùng, khi tiêu dùng của kinh tế Mỹ chậm lại sẽ tác động đến sản xuất và dịch vụ, 2 yếu tố này có mối quan hệ mật thiết với thất nghiệp nên việc theo dõi chỉ số thất nghiệp là rất cần thiết lúc này.

Trong đại dịch COVID-19, con số thất nghiệp tăng mạnh lên đến 10% & nền kinh tế rơi vào suy thoái. Ở thời điểm này, FED đã mạnh tay nới lỏng tiền tệ để hỗ trợ nền kinh tế dẫn đến hệ lụy lạm phát tăng cao kỳ lục. Câu chuyện sau đó là tiền trình nâng lãi suất kìm lạm phát và đẩy nền kinh tế vào giai đoạn như hiện nay.

Trong quá khứ, những giai đoạn chỉ số thất nghiệp vượt mức 5% cũng chính là giai đoạn suy thoái kinh tế diễn ra. Sự đồng pha này dẫn đến kỳ vọng thị trường lo sợ khi mức độ thất nghiệp công bố tháng 8 đang ở 4,2% và tăng liên tục so với các tháng trước đó.

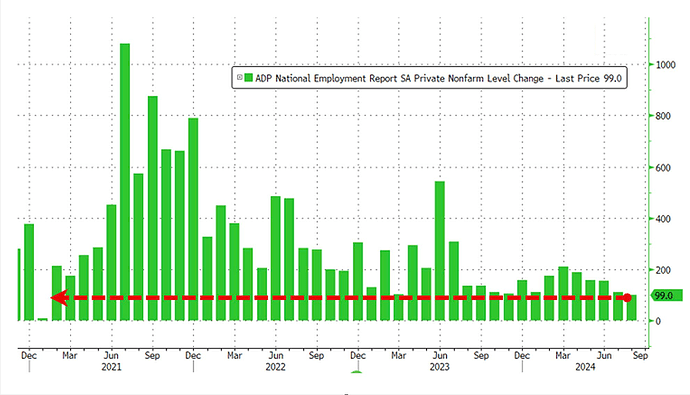

Trong tháng 8 số việc làm mới tạo ra chỉ ở mức 99.000 việc làm thấp hơn dự báo 145.000 và 111.000 của T7 liền trước và đây cũng là con số khảo sát việc làm tăng thêm thấp nhất kể từ T1/2021 (Nguồn: ADP)

Thở phào chút là số đơn trợ cấp thất nghiệp hàng tuần. Dữ liệu mới nhất ghi nhận số người xin trợ cấp thất nghiệp lần đầu và xin trợ cấp thất nghiệp tái tục đang hạ nhiệt trở lại. Đây là tuần thứ 5 liên tiếp dữ liệu xin trợ cấp thất nghiệp hạ nhiệt.

Trước đó TTCK Mỹ có pha tăng mạnh và vượt đỉnh 41k và thực chất giới đầu tư đang kỳ vọng vào việc cắt giảm lãi suất của FED sẽ mang lại kịch bản hạ cánh mềm cho nền kinh tế. Tuy nhiên, TTCK đã phản ứng mạnh mẽ sau khi số liệu việc làm và tỷ lệ thất nghiệp công bố cho thấy thị trường đang chiết khấu kịch bản nền kinh tế không hạ cánh mềm chứ không hẳn là lo ngại về suy thoái. Theo tổng hợp nhiều phân tích của giới chuyên gia, kịch bản suy thoái đang ở dưới mức 20% tuy nhiên vẫn là vấn đề cần theo dõi để đánh giá thêm. Thị trường chứng khoán Mỹ và thế giới đang vận hành theo kiểu “tăng vì điều gì thì giảm vì chính kỳ vọng đó”.

GDP Mỹ Q2 vẫn tăng trưởng 3% (Nguồn: Blooberg)

Số liệu tăng trưởng GDP Mỹ quý 2 vẫn ở mức 3%, vẫn còn quá sớm để kết luận suy thoái. Có thể kịch bản hạ cánh mềm sẽ không diễn ra và thay vào đó là kịch bản “hard landing” khiến nền kinh tế tăng trưởng chậm lại sẽ tăng lên.

=> Sự thay đổi kỳ vọng này là nguyên nhân khiến thị trường dao động trong tuần vừa qua

Trong khi PMI ISM trầm lắng thì Final PMI Services của S&P lại tăng từ mức 55 lên 55.7 trong T8, và đây cũng là mức cao nhất tính từ T3/22. Giới đầu tư tập trung nhiều hơn về PMI của ISM thực hiện.

Về cấu thành cho thấy PMI dịch vụ sẽ đánh giá đúng hơn về tình hình của nền kinh tế Mỹ hiện tại. PMI dữ liệu của tháng 8 được đánh giá là trung tính mặc dù có sự suy giảm nhẹ, tuy nhiên nhìn về trend hiện tại vẫn đang quanh quẩn liên tục quanh ngưỡng trung tính 50 và không quá xấu. Vậy thì một lần nữa ta thấy rằng vẫn chưa đủ bằng chứng kết luận kinh tế Mỹ suy thoái, tuy nhiên thị trường vẫn phản ứng rủi ro này và có sự phòng thủ nhất định.

Kịch bản chính phủ mới ứng cứu kịp thời kinh tế Mỹ để tránh việc rơi vào suy thoái

Việc Mỹ đang trong quá trình tranh cử của các ứng cử viên cho chiếc ghế mới sẽ là lời giải quan trọng cho triển vọng nền kinh tế nhưng năm tiếp theo bởi điều này sẽ định hình chính sách kinh tế lẫn ngoại giao của Mỹ. Hai chính sách được chuẩn bị sẵn khi các ứng cử mới viên nắm quyền tổng thống đó là giảm thuế và còn lại là chi tiêu công, không loại trừ sẽ có các gói cứu trợ và các chính sách kích thích khối đầu tư tư nhân phát triển. Đây là bước đệm quan trọng để giúp nền kinh tế Mỹ thoát khỏi nỗi lo suy thoái khi các chính sách mới giúp kích thích và tái tạo sức khỏe nền kinh tế hàng đầu này. Giá hàng hóa thế giới hạ nhiệt sẽ là tín hiệu đáng mừng khi mục tiêu lạm phát dài hạn 2% của FED sẽ khả năng cao đạt được và sắp tới FED cũng có lần đầu tiên giảm lãi suất sau 2 năm tăng liên tục.

Mọi kịch bản đều có xác suất xảy ra, vẫn có thể nền kinh tế sẽ suy thoái nhưng với tiến trình chậm hơn và thời gian ngắn hơn khi có sự can thiệp kịp thời. Dù là kịch bản nào đi chăng nữa thì việc nhà đầu tư nên làm là đánh giá từng bước một & tâm thế tới đâu hay tới đó, và nên có kế hoạch dự phòng nếu có rủi ro xảy ra bằng cách duy trì tỷ trọng hợp lý và phân bổ đa lớp tài sản như vàng, tiết kiệm, chứng khoán,…Trước suy thoái là rủi ro, tuy nhiên trong suy thoái chính là cơ hội cơ hội làm giàu cho những nhà đầu tư phòng thủ vững chắc.

Đối với thị trường chứng khoán Việt Nam thì sao ?

Những biến động trên thị trường chứng khoán thế giới trong tuần vừa qua đã ảnh hưởng đến tâm lý của nhà đầu tư TTCK Việt Nam khi thị trường vẫn chưa thể bức phá được cột mốc 1300. Mặc dù nền kinh tế đang phục hồi tốt trên nền tảng vĩ mô ổn định và môi trường lãi suất thấp, các số liệu tháng 8 cho thấy kết quả dù chưa đạt với kỳ vọng nhưng nền kinh tế vẫn đang trong quá trình phục hồi khả quan. Nền kinh tế tiếp tục được hỗ trợ bởi sự tăng trưởng của giải ngân FDI, xuất nhập khẩu và tiêu dùng. Trong quý còn lại của 2024, đầu tư công, tăng trưởng tín dụng và rã đông của ngành bất động sản sẽ là 3 nhân tố quan trọng giúp cho nền kinh tế đạt được mục tiêu tăng trưởng cả năm 2024.

Nhiều tổ chức trên thế giới như Worldbank hay HSBC đều dự báo tăng trưởng kinh tế Việt Nam ở mức cao (6,5%) khiến Việt Nam vẫn là điểm thu hút nguồn vốn FDI 2024 đổ vào liên tục, trong 2 quý đầu năm 2024 nguồn FDI đổ vào tăng kỷ lục với mức 20,52 tỷ USD (tăng trưởng 7% so với cùng kỳ).

Dự báo tăng trưởng kinh tế VN của Worldbank giai đoạn 2025-2026 vẫn ở mức cao (Nguồn: WB)

Xu hướng tăng tưởng của nền kinh tế vẫn là động lực chính để thị trường bức phá. Chính vì điều này, những biến động trong ngắn hạn vẫn là cơ hội tốt để phân bổ tỷ trọng vào những nhóm cổ phiếu có sức hút về mặt kỳ vọng tăng trưởng. Thị trường vẫn đang mắc kẹt với những yếu tố ngắn hạn như:

-

Ảnh hưởng tâm lý thị trường chứng khoán thế giới.

-

Dòng tiền thị trường yếu.

-

Mức chiết khấu thị trường chưa thực sự hấp dẫn với dòng tiền lớn.

-

Độ trễ chính sách cần thêm thời gian để chứng minh hiệu quả.

=> Xu hướng sideway khả năng cao vẫn sẽ là xu hướng chủ đạo trong giai đoạn này để chờ đợi thêm những bước tiến mới về mặt kỳ vọng vĩ mô. Hiện tại, xu hướng dòng tiền đầu tư các quỹ đang tái phân bổ trở lại các thị trường cận biên và các thị trường Đông Nam Á hứa hẹn sẽ giúp cải thiện thanh khoản của thị trường đến cuối 2024. Chiến thuật phù hợp sẽ là “đánh du kích” và tập trung vào những nhóm ngành có sức hấp dẫn về dòng tiền như nhóm đầu tư công, ngân hàng, bán lẻ.

Tổng kết lại câu chuyện suy thoái vẫn sẽ là đề tài được bàn tán rất nhiều kể từ giai đoạn này đến năm sau. Tuy vậy, cần thêm nhiều dữ liệu để kết luận về câu hỏi này và nhà đầu tư cũng không cần quá lo lắng vì điều này. Nếu thực sự xác suất suy thoái xảy ra thì khi có đủ bằng chứng suy thoái, chúng ta chỉ cần thực hiện giảm tỷ trọng để bảo toàn rủi ro và phân bổ sang các kênh như vàng,… Trong giai đoạn mà gam màu sáng tối lẫn lộn như hiện nay, việc chọn lọc ra danh mục cổ phiếu tốt cho giai đoạn sắp tới sẽ quan trọng hơn chỉ số có vượt 1300 hay không.

Chúc anh em đầu tư thành công !!!

Mãi để ý đến câu chuyện Mỹ suy thoái mà quên mất rằng Trung Quốc cũng đang đối mặt với tình trạng giảm phát tồi tệ nhất kể từ năm 1999.

- Tình trạng này gây áp lực lớn lên lợi nhuận doanh nghiệp, tiền lương và giá tài sản.

- Cựu Thống đốc Ngân hàng Nhân dân Trung Quốc (PBOC), Yi Gang, đã phát biểu tại Thượng Hải về việc cần tập trung chống giảm phát.

- Phát biểu của Yi Gang đã thu hút sự chú ý vì nó trái ngược với cách tiếp cận thận trọng của PBOC trong việc nới lỏng chính sách tiền tệ.

- PBOC vẫn do dự trong việc cắt giảm mạnh lãi suất do lo ngại về sự yếu kém của đồng tiền và biên lợi nhuận của các ngân hàng

Tâm lý bi quan đang bao trùm thị trường tài chính Trung Quốc, khi các nhà đầu tư không thấy lối thoát nào trong ngắn hạn khỏi tình trạng bất ổn kinh tế.

Trước tình trạng giảm phát kéo dài và sự suy thoái của thị trường bất động sản, các cơ quan quản lý tài chính đang đề xuất giảm lãi suất thế chấp chưa thanh toán trên toàn quốc tổng cộng khoảng 80 điểm cơ bản → Đây có thể là cơ hội tốt nhất để PBOC thay đổi tâm lý thị trường và tạo động lực cho nền kinh tế.

về kinh tế VN ad đánh giá sao ạ

Tốt thì có tốt nhưng chưa đạt được mức kỳ vọng chung nên cần thêm thời gian đánh giá. Nhìn về trung hạn thì vẫn ổn, giờ đến cuối năm chủ yếu là câu chuyện các nhóm đầu tư công, ngân hàng & một số DN BĐS tốt

mong là ngày đó kh qua BĐS cứ mà NVL là chắc mãi kh về bờ:))

-

Cập nhật cho mọi người một số data mới nhất về tín dụng tiêu dùng của Mỹ (thường quan sát để đánh giá thêm cầu tiêu dùng - một cấu phần trọng yếu của tăng trưởng kinh tế Mỹ). Con số do Fed cập nhật mới nhất gây nhiều bất ngờ: Trong T7/24, cả tín dụng trả nợ cố định (Non Revolving credit) và tín dụng thẻ (Revolving credit) đều tăng mạnh so với tháng 6 liền trước, tăng hơn 25 tỷ USD. Đây cũng là mức tăng hàng tháng lớn nhất được thấy lại kể từ cuối năm 2022, cho thấy người Mỹ vẫn vay tiêu dùng bất chấp mọi thứ và đáng kinh ngạc.

-

Về tín dụng trả nợ cố định (Non Revolving credit), nợ từ khu vực sinh viên đang giảm dần trong khi nợ mua xe có dấu hiệu liên tục gia tăng.

-

Về tín dụng thẻ (Revolving credit), dư nợ vay thẻ tín dụng để tiêu dùng tiếp tục phá đỉnh sau báo cáo T7 vừa công bố, lên mức kỷ lục 1.359 tỷ USD. Tỷ lệ tiết kiệm của người dân cũng xuống thấp mức kỷ lục từ 2008, đang ở 2.9%.

-

Lãi suất thẻ tín dụng tiếp tục duy trì ở mức cao kỷ lục 22 - 23%

-

Quá hạn trả nợ tín dụng tiêu dùng hơn 90 ngày theo phân khúc chứng kiến sự gia tăng mạnh mẽ tại khu vực thẻ tín dụng và vay mua ôtô. Điều này cũng dễ hiểu vì triển vọng việc làm xấu đi khiến thu nhập cũng bị ảnh hưởng sẽ tác động đến tỷ lệ trả nợ chậm.

=> Tín dụng tiêu dùng nó vẫn còn tăng thì nó còn góp phần push tiêu dùng, nhưng vấn đề còn lại là có bùm về sau hay không. Câu chuyện sẽ trọng tâm ở việc chính sách của tổng thống mới lên có giúp cải thiện tình hình hay không.

Chỉnh kỹ thuật để lấp gab xong rồi, lại tiếp tục đi lên thôi

Cho thuê nhà vệ sinh, nhà vệ sinh di động, nhà vệ sinh container

anh viết chi tiết thật sự

ĐỪNG TIN VÀO KHÁI NIỆM CỔ PHIẾU PHÒNG THỦ !!!

Một khái niệm mà nhà đầu tư thường nghe ít nhất một lần khi tham gia thị trường chứng khoán đó là “Cổ phiếu phòng thủ”. Thuật ngữ này thường được sử dụng trong những đoạn thị trường tồn tại một số rủi ro nhất định nào đó, khi các nhóm cổ phiếu leader đã kém hấp dẫn về định giá về kỳ vọng thì nhiều nhà đầu tư lại quay sang tập trung vào nhóm cổ phiếu phòng thủ. Bài viết này sẽ đưa ra quan điểm về vấn đề này để anh em tham khảo:

Đầu tiên là sơ lược về cổ phiếu phòng thủ là gì ?

Cổ phiếu phòng thủ thường là những cổ phiếu thuộc những ngành tăng trưởng chậm nhưng mang lại cho nhà đầu tư một “lớp đệm” trước những đợt suy thoái của thị trường. Cổ phiếu phòng thủ còn gọi là cổ phiếu không theo chu kỳ vì ít bị ảnh hưởng bởi chu kỳ kinh tế mở rộng hay suy thoái. Những cổ phiếu này thường mang lại cổ tức và tương đối ổn định, bất kể hình hình của thị trường chứng khoán. Các nhà đầu tư có thâm niên thường sử dụng chiến lược phòng thủ khi không chắc chắn về thị trường.

Cổ phiếu của các công ty lâu đời trong lĩnh vực hàng tiêu dùng thiết yếu (như điện, nước, xăng dầu, lương thực thiết yếu…), tiện ích và chăm sóc sức khỏe là những ví dụ phổ biến về cổ phiếu phòng thủ. Tuy nhiên, không phải bất kỳ cổ phiếu nào trong các nhóm kể trên đền là cổ phiếu phòng thủ. Chỉ có những cổ phiếu đến từ doanh nghiệp có dòng tiền dồi dào, nợ vay thấp, lịch sử chi trả cổ tức đều đặn và lịch sử kinh doanh tốt mới đáng để nhà đầu tư quan tâm.

Các tiêu chí thường hay dùng để xác định cổ phiếu phòng thủ:

-

Cổ tức: Công ty trả cổ tức ổn định thàng năm, có thể trả cổ tức bằng tiền mặt hoặc cổ tức bằng cổ phiếu, trong đó cổ tức bằng tiền mặt thường chiếm tỷ trọng lớn hơn.

-

Hệ số Beta: Cổ phiếu phòng thủ luôn có hệ số Beta nhỏ hơn một.

-

P/E: Là một trong những chỉ số phù hợp để định giá cổ phiếu. Với cổ phiếu phòng thủ, tỷ lệ P/E thường thấp.

Cổ phiếu phòng thủ có rủi ro gì hay không ?

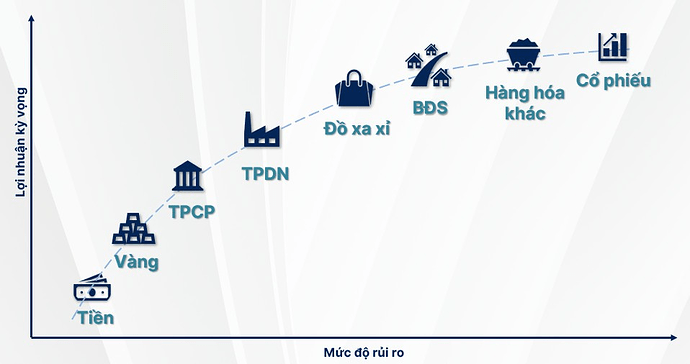

Tất nhiên là có, về khái niệm cổ phiếu phòng thủ này mình có quan điểm không đồng tình cho lắm về cụm từ này. Hãy nhìn rộng ra các lớp tài sản chúng ta sẽ thấy rằng cổ phiếu là lớp tài sản được kỳ vọng lợi nhuận cao nhất và cũng là lớp tài sản có rủi ro cao nhất. Vậy thì nếu cho rằng nhóm cổ phiếu phòng thủ là danh mục an toàn nhất trong lớp tài sản rủi ro nhất thì liệu có hợp lý hay chưa. Trong tất cả các cuộc suy thoái từ trước đến nay, những lớp tài sản rủi ro càng cao thì mặc định sẽ là lớp tài sản điều chỉnh sâu nhất. Cổ phiếu là kênh giảm mạnh nhất khi hết chu kỳ tăng trưởng và nền kinh tế xuất hiện những rủi ro suy thoái, sẽ không có điều gì là chắc chắn cho việc nắm giữ cổ phiếu phòng thủ khi thị trường chứng khoán có tính lây lan tâm lý rất mạnh. Một nhóm cổ phiếu đầu cơ cao giảm mạnh gây áp lực chỉ số cũng làm cho các nhóm ngành khác bị bán theo.

Lợi nhuận và rủi ro các lớp tài sản (Nguồn: FIDT)

Đồng ý một phần rằng những nhóm cổ phiếu được coi là phòng thủ sẽ giảm ít hơn vì hai lý do: (1) là tại kỳ vọng tăng trưởng thấp nên không tăng nhiều, (2) chất lượng cổ tức cao nên sẽ có bệ đỡ về mặt định giá khi rơi vào vùng chiết khấu ăn cổ tức hấp dẫn. Tuy nhiên đối với thị trường chứng khoán Việt Nam, đặc tính những doanh nghiệp có tính chu kỳ cao và rất hạn chế những doanh nghiệp thỏa điều kiện về mặt phòng thủ như những thị trường khác.

VN-Index biến động rất mạnh trong mỗi chu kỳ khác nhau. (Nguồn: FPTS)

Những đoạn thị trường chung giảm mạnh từ 50-60%, nhiều nhóm ngành cổ phiếu giảm từ 70-80% thậm chí chia đôi giá trị so với vùng đỉnh bởi dòng tiền rút khỏi thị trường chứng khoán để chuyển sang tiết kiệm hoặc vàng sẽ là lựa chọn an toàn hơn, nhóm cổ phiếu phòng thủ như nhiều người nghĩ vẫn bị ảnh hưởng và bán tháo mạnh bởi vì bản chất đơn giản là kênh đầu tư chứng khoán vẫn là kênh có mức rủi ro cao. Việc quy ước cho rằng nhóm ngành phòng thủ sẽ không phù hợp dẫn đến những quyết định phân bổ tài sản không hợp lý và kém hiệu quả.

Nếu suy thoái xảy ra các kênh trú ẩn như vàng sẽ là nơi ngự trị của dòng tiền

Vàng từ xưa đến này đều là kênh trú ẩn an toàn khi nền kinh tế gặp rủi ro, đặc biệt là những giai đoạn chiến tranh, suy thoái kinh tế,…Chính vì điều này, thay vì mua những cổ phiếu phòng thủ như nhiều chuyên gia hay broker phím hàng, nhà đầu tư nên ưu tiên tiền mặt hoặc chọn gửi tiết kiệm hay mua vàng sẽ hay hơn nhiều là gồng lỗ cổ phiếu. Trước mỗi cuộc suy thoái thực sự rủi ro là rất lớn và nhiệm vụ của chúng ta là phòng thủ, đã là phòng thủ thì đòi hỏi lớp tài sản đó phải đủ vững chắc - ít biến động thiệt hại để sau khi suy thoái đi qua sẽ tạo nên thời kỳ mới để tăng trưởng tài sản.

Những cổ phiếu được cho là phòng thủ khi đạt vùng giá có chiết khấu cổ tức hấp dẫn cũng là một phương án để chúng ta lựa chọn, tất nhiên trước đó phải đảm bảo rằng phải bảo toàn được tài sản sau một cơn bão suy thoái, thị trường đạt đáy dài hạn sẽ có mở ra rất nhiều cơ hội khi nền kinh tế phục hồi sau khủng hoảng. Khi đó việc nắm giữ lại cổ phiếu vẫn chưa muộn.

Hình dung việc đầu tư chứng khoán không bắt buộc rằng chúng ta luôn phải nắm giữ cổ phiếu mà phải linh hoạt theo tình hình. Đặc tính thị trường chứng khoán là rất nhạy với rủi ro, chính vì vậy nhà đầu tư chúng ta càng phải biết linh hoạt để bảo vệ tài khoản của mình. Nên lập chiến lược thay đổi liên tục và thay kế các lớp tài sản khác nhau trong từng thời kỳ.

=> Tổng kết lại việc các chuyên gia, broker hay đưa ra khái niệm cổ phiếu phòng thủ thực tế cho thấy có thể họ chưa hiểu toàn diện về rủi ro mà chỉ đang tập trung quá nhiều vào cổ phiếu. Mọi quan điểm đầu tư bạn có thể tham khảo tuy nhiên cần tỉnh táo và chọn lọc kỹ trước khi đưa ra bất kỳ quyết định phân bổ nào. Nếu suy thoái xảy ra, chạy vẫn là thượng sách chứ đừng nói việc cổ phiếu phòng thủ trong giai đoạn rủi ro.

Hi vọng góc nhìn này sẽ giúp bạn tự có đánh giá về câu chuyện cổ phiếu phòng thủ. Chúc các bạn đầu tư thành công!!