nông nghiệp đoạn này ổn áp nì

Mảng này bị ảnh hưởng sau bão nên có kỳ vọng dòng tiền ^^

Thép thì sóng ngành mới quan điểm mình nghĩ là chưa, còn ngắn hạn thì có nhiều yếu tố khác tác động như khối ngoại mua, triển khai các dự án trọng điểm ( đường sắt Bắc Nam, đầu tư công), vận hành nhà máy mới… nhìn chung upside của thép mình đánh giá không cao lắm nha bạn

MWG – KQKD 8T/2024: Doanh thu thuần đạt 88,0 nghìn tỷ đồng (+15% YoY)

- TGDĐ & ĐMX: Doanh thu tăng 10% YoY và 5% so với tháng trước (MoM) trong tháng 8/2024. Trong đó, doanh thu của TGDD tăng 14% YoY và 7% MoM, nhờ hoạt động khả quan của (1) mảng điện thoại và (2) tăng trưởng 2 chữ số so với cùng kỳ của doanh số laptop hưởng lợi từ nhu cầu trong mùa tựu trường.

Ngoài ra, ĐMX duy trì đà tăng trưởng tích cực, tăng 7% YoY và 5% MoM trong tháng 8. Tính chung 8 tháng 2024, doanh số của TGDĐ & ĐMX tăng 7% YoY.

-

BHX: Doanh số 8 tháng 2024 tăng 38% YoY. Trong tháng 8/2024, doanh số của BHX đạt 3,7 nghìn tỷ đồng (+25% YoY; +2% MoM), với doanh số trung bình/cửa hàng duy trì ở mức khoảng 2,1 tỷ đồng.

-

Hoạt động mở cửa hàng: Trong 8 tháng 2024, TGDĐ & ĐMX đã đóng cửa 214 cửa hàng và An Khang đóng cửa 201 cửa hàng, trong khi BHX mở mới 23 cửa hàng và EraBlue mở mới 33 cửa hàng. Tính riêng trong tháng 8, TGDĐ & ĐMX đã đóng cửa 8 cửa hàng và An Khang đóng cửa 61 cửa hàng, trong khi BHX mở mới 17 cửa hàng và EraBlue mở mới 6 cửa hàng.

“Xuất Khẩu Tôm Việt Nam Tháng 8 Bứt Phá Mạnh Mẽ”

Vào tháng 8/2024, xuất khẩu tôm Việt Nam ghi nhận một cột mốc ấn tượng với giá trị 404 triệu USD, tăng 20% so với cùng kỳ năm trước. Đây là tháng có giá trị xuất khẩu cao nhất kể từ đầu năm, đưa tổng kim ngạch xuất khẩu 8 tháng đầu năm lên hơn 2,4 tỷ USD, tăng 10%. Các thị trường chính như Mỹ, Trung Quốc và EU đều tăng trưởng mạnh, trong khi Nhật Bản và Hàn Quốc duy trì mức tăng nhẹ.

Nguyên nhân là do nhu cầu nhập khẩu tăng cao để phục vụ các dịp lễ cuối năm, cộng với việc giá tôm nguyên liệu tăng. Tại Mỹ, tháng 8 ghi nhận mức tăng 21%, đạt 91 triệu USD, và lũy kế 8 tháng đạt 482 triệu USD, tăng 7%. Ở Trung Quốc, xuất khẩu cũng phục hồi mạnh, lũy kế đạt 477 triệu USD, tăng 21%, một phần do Ecuador – đối thủ cạnh tranh chính – bị kiểm tra gắt gao.

Giá tôm nguyên liệu tăng mạnh trong tháng 9, với mức tăng 20% so với năm ngoái. Tuy nhiên, ngành tôm Việt Nam vẫn đối mặt với thách thức về dịch bệnh, đòi hỏi sự hỗ trợ từ các cơ quan quản lý và chuỗi cung ứng để đảm bảo nguồn nguyên liệu cho chế biến và xuất khẩu cuối năm.

Một vài cổ phiếu nổi bật nhóm ngân hàng:

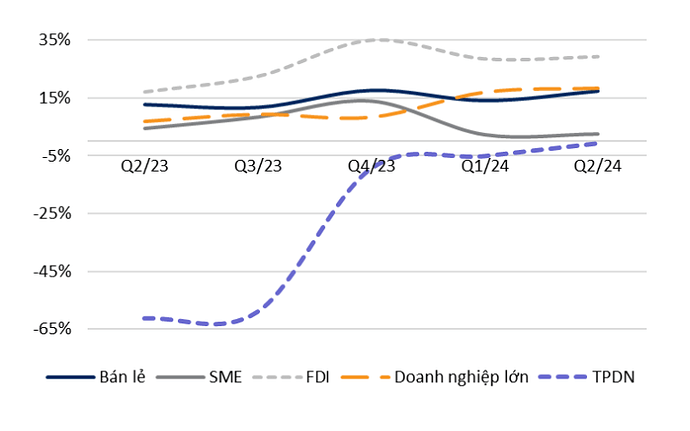

Tiếp nối phần (1) về vai trò và tiềm năng của nhóm ngân hàng, phần hôm nay mình sẽ đưa ra một vài cổ phiếu nổi bật ngành ngân hàng cho giai đoạn cuối 2024 và 2025. Về tiêu chí để đánh giá cổ phiếu ngân hàng sẽ chủ yếu tập trung vào hai yếu tố chính: (1) Chất lượng tài sản & (2) Khả năng sinh lời. Với việc nợ xấu của ngành đang ở mức cao cho thấy rủi ro vẫn ở mức tương đối cao thì việc lựa chọn các cổ phiếu ngân hàng có chất lượng tài sản có dấu hiệu cải thiện và phục hồi sẽ là những lựa chọn đáng được ưu tiên.

ACB - Lựa chọn bền vững:

Cái tên ACB từ lâu đã không còn xa lạ gì với giới đầu tư khi đây là một ngân hàng nổi tiếng hàng đầu về chất lượng tài sản khác biệt. Với quy mô tài sản xếp thứ 4 hệ thống (không tính nhóm quốc doanh), vị thế của ACB là ngân hàng thương mại tư nhân bán lẻ hàng đầu Việt Nam. Tiệp khách hàng của ngân hàng chủ yếu là khách hàng cá nhân và doanh nghiệp SME, lần lượt chiếm 66% và 28% dư nợ tín dụng, tập trung vào các lĩnh vực sản xuất kinh doanh, vay mua nhà và tiêu dùng.

- Sẽ không có nhiều điều để nói đến khi kết quả KD quý 2 của ACB cho thấy tăng trưởng tín dụng của ngân hàng đạt 12,4% YTD, tương đương tăng 8,2% QoQ, cao hơn nhiều so với tăng trưởng toàn hệ thống đạt khoảng 6% YTD. Trong đó, tín dụng khách hàng cá nhân và doanh nghiệp lớn tiếp tục là động lực tăng trưởng lần lượt đạt 12,3% và 37,6% YTD. Như vậy ACB đã hoàn thành 75% hạn mức được NHNN cấp từ đầu năm.

Cơ cấu lợi nhuận của ACB đến Q2.2024 (Nguồn: Wichart)

-

Lý giải cho kết quả tăng trưởng này đến từ 02 yếu tố chính đó là giảm chi phí hoạt động từ 36% xuống 33,8% ( trung bình ngành là 38%) và việc giảm chi phí dự phòng rủi ro xuống từ 705 tỷ đồng xuống còn hơn 588 tỷ đồng (giảm 16,59% so với cùng kỳ) mặc dù nợ xấu ngành vẫn đang trong xu hướng tăng. Ngoài ra, mức tăng trưởng tín dụng cao hơn trung bình ngành và NIM hồi phục nhẹ giúp góp phần ACB tăng trưởng lợi nhuận tích cực trong quý 2.

-

Về việc nợ xấu gia tăng nhưng giảm trích lập, có thể hiểu rằng đây là kịch bản diễn ra ở tất cả các ngân hàng, không riêng ACB và thậm chí mức suy giảm tại ACB vẫn tích cực so với toàn ngành. Vì vậy ACB vẫn vẫn được đánh giá cao về chất lượng tài sản và thuộc top đầu ngành nhờ sở hữu tệp khách hàng tốt và khẩu vị rủi ro tương đối thận trọng. Danh mục giải ngân của ACB với 98% khoản vay có tài sản đảm bảo và 88% được đảm bảo bằng bất động sản nhà ở có tính chấp pháp lý an toàn hơn bất động sản dự án, tập trung vào các lĩnh vực như sản xuất kinh doanh, vay mua nhà và tiêu dùng. Đây cũng là phân khúc khách hàng lâu năm, có uy tín và cũng là khách hàng trung thành của ACB.

-

Là một ngân hàng có ưu thế về lãi suất thấp, ACB rất dễ cạnh tranh với các NHTM khác. Địa bàn hoạt động tập trung tại các thành phố lớn (TP. Hồ Chí Minh, khu vực Đông Nam Bộ, Hà Nội…) sẽ giúp ACB tập trung vào hoạt động cho vay bán lẻ nhờ những lợi thế và sở trưởng của kinh nghiệm vốn có của ngân hàng với nhóm khách hàng ở các khu vực này. Mức độ hồi phục cầu tín dụng KHCN được kỳ vọng sẽ tốt hơn trong nửa sau của năm 2024 ở các lĩnh vực cho vay tiêu dùng, cho vay hộ kinh doanh và cho vay mua nhà.

-

Điểm đặc biệt của ACB là ngân hàng này lại nằm trong số ít bank có tỷ trọng dư nợ kinh doanh bất động sản rất thấp chỉ ở mức 4%, thấp hơn nhiều so với toàn hệ thống (8%) và danh mục đầu tư không sở hữu trái phiếu doanh nghiệp, ACB chỉ tập trung vào trái phiếu chính phủ và trái phiếu của các tổ chức tín dụng có tính chất an toàn và thanh khoản cao. Chính vì đặc điểm và khẩu vị thận trọng này trong kinh doanh sẽ giúp ngân hàng giảm thiểu rủi ro trong giai đoạn khó khăn chung của thị trường để tập trung nguồn lực tăng trưởng mạnh mẽ hơn khi bối cảnh vĩ mô thuận lợi hơn.

-

Điểm cộng tiếp theo khiến cổ đông ACB luôn yên tâm đó là ngân hàng luôn duy trì tỷ lệ trích lập dự phòng rủi ro tín dụng thấp nhất toàn ngành giúp lợi nhuận được đảm bảo, điều này đồng nghĩa với năng lực kiểm soát rủi ro giúp tỷ lệ nợ xấu của ngân hàng liên tục duy trì dưới ngưỡng 1% trong nhiều năm, thuộc top các ngân hàng có tỷ lệ nợ xấu thấp nhất và chỉ tăng trong khoảng hơn 1 năm qua theo xu hướng chung khi nền kinh tế gặp nhiều khó khăn. Mặc dù áp lực về nợ xấu vẫn còn tuy nhiên tình hình sẽ cải thiện trong những quý cuối năm và ACB vẫn là ngân hàng có chất lượng tài sản dẫn đầu và khác biệt.

-

Cuối cùng, ACB cho thấy đây là một ngân hàng năng động và linh hoạt trong kế hoạch kinh doanh trước diễn biến khó khăn chung của thị trường khi trong Q1 ACB tập trung cho vay vào doanh nghiệp lớn và FDI. Do sức mua của người dân giảm, ngân hàng đã chuyển hướng cho vay nhiều hơn cho các doanh nghiệp lớn, đặc biệt là các doanh nghiệp có vốn đầu tư nước ngoài (FDI) và các doanh nghiệp hoạt động theo hướng bền vững (ESG) và điều này phù hợp với xu hướng đầu tư hiện nay. Nhờ chiến lược này, ngân hàng ACB đã đạt được tăng trưởng tín dụng khá tốt trong quý 1/2024, cao hơn nhiều so với mức tăng trung bình của toàn hệ thống ngân hàng. Đặc biệt, tín dụng cho các doanh nghiệp lớn tăng trưởng mạnh, bù đắp cho sự giảm sút ở nhóm doanh nghiệp vừa và nhỏ. Nói cách khác, ngân hàng ACB đã chủ động thích ứng với tình hình thị trường bằng cách tập trung vào những khách hàng có tiềm năng và phù hợp với xu hướng hiện tại, nhờ đó mà vẫn duy trì được sự tăng trưởng.

=> Với những catalyst tổng hợp ở trên, ACB xứng đáng là cổ phiếu được đưa vào danh mục theo dõi trong giai đoạn thị trường đang điều chỉnh hiện tại. Ngân hàng cũng đã hoàn thành 48% kế hoạch kinh doanh năm 2024. Năng lực quản trị rủi ro khâu cho vay của ACB là vấn đề không cần phải bàn cãi và đó là lý do khiến mang đến nền tảng tăng trưởng bền vững cho ngân hàng với tỷ suất sinh lời (ROE) cao đầu ngành trong suốt nhiều năm qua.

-

Giá mục tiêu: 30,000 VNĐ

-

Rủi ro: Chất lượng tài sản suy giảm:

CTG - Tiềm năng tăng trưởng vượt trội:

- Đầu tiên, CTG hưởng lợi rất lớn trong giai đoạn nền kinh tế phục hồi nhờ mô hình cho vay cân đối và lành mạnh với tỷ trọng cho vay mảng bán lẻ chiếm 38%, sản xuất kinh doanh 21% và kinh doanh dịch vụ chiếm 18%. Có thể khẳng định rằng đà phục hồi mạnh mẽ của nền kinh tế trong mảng bán lẻ tiêu dùng và sản xuất chính là động lực chính xúc tác quan trọng cho tín dụng cho vay của CTG từ hai mảng này tiếp tục tăng trưởng mạnh mẽ đến hết 2024 và 2025*.* Là một bank thuộc nhóm big4 với uy tín và năng lực quản trị được khẳng định qua nhiều năm, lượng tiền gửi dồi dào đến từ KHCN và KHDN lớn sẽ thúc đẩy các mảng cho vay của CTG khi số liệu về casa của ngân hàng luôn duy trì ở trên mức trung bình ngành.

Mô hình kinh doanh của CTG (Nguồn: VNDIRECT RESEARCH)

- Thứ hai phải kể đến CTG là một bank gắn liền với đầu tư công khi ngân hàng là kênh chính để chính phủ Việt Nam tài trợ nguồn vốn cho các dự án công quan trọng , đặc biệt là giai đoạn Q3 & Q4.2024 khi đầu tư công được đẩy mạnh để kịp tiến độ trong năm nay. Các khoản tiền gửi của Ngân hàng Nhà nước Việt Nam tại CTG có thể hỗ trợ vốn khả dụng cho ngân hàng thương mại này. Bên cạnh đó, Ngân hàng MUFG (Mitsubishi UFJ Financial Group) là nhà đầu tư chiến lược với việc đang nắm giữ 19,7% cổ phần tại CTG, được biết đây là một trong những ngân hàng đầu tư hàng đầu thế giới đến từ Nhật Bản, điều này giúp CTG có thể tận dụng cơ hội trong việc cho vay các dự án đầu tư trực tiếp nước ngoài (FDI). Tỷ trọng cho vay FDI trong danh mục cho vay của CTG đã dần mở rộng khi dòng vốn FDI gần đây phát triển mạnh mẽ khi số liệu cho thấy dòng vốn FDI đang đổ vào Việt Nam kỷ lục trong hơn 2 quý đầu năm 2024.

CTG tăng trưởng mạnh mẽ nhờ phân khúc khách hàng FDI và doanh nghiệp lớn (Nguồn: VNDirect, Research)

-

Thứ ba, chiến lược tăng vốn sẽ mở khóa cho CTG tăng trưởng mạnh trong giai đoạn 2025-2026 khi tốc độ tăng trưởng tín dụng mạnh mẽ . Quy mô nền kinh tế ngày càng lớn, việc các tổ chức tín dụng đứng đầu như big4 phải tiến hành tăng vốn để theo kịp với nhu cầu tín dụng chung của nền kinh tế là điều cần thiết. Trong giai đoạn nền kinh tế đang phục hồi mạnh mẽ và bước vào giai đoạn tăng trưởng mạnh cho chu kỳ 2024-2026 thì chủ trương tăng vốn của CTG nếu thành công sẽ là bước tiến lớn cho ngân hàng tăng trưởng vượt bậc trong chu kỳ tới. Thêm vào đó, so với các bank nhóm big4 đang niêm yết thì CTG đang có mức định giá P/B thấp hơn so với VCB & BID và chưa tăng vốn. Điều này đồng nghĩa với dư địa tăng trưởng phía trước còn rất lớn.

-

Thứ tư, chất lượng tài sản của CTG và nhóm ngân hàng kỳ vọng cải thiện trong nửa cuối năm. Măc dù tỷ lệ bao phủ nợ xấu CTG giảm mạnh từ 151% xuống 114% trong quý 2 do một khách hàng doanh nghiệp lớn ngành du lịch gặp khó khăn và bị ngân hàng điều chỉnh nhóm nợ. Tuy nhiên theo cập nhật mới nhất thì khách hàng này đã được điều chỉnh về nợ nhóm 1 sau khi ngân hàng thực hiện đánh giá lại khả năng trả nợ, đưa tỷ lệ nợ xấu về 1,06%. Vì vậy, cùng với diễn biến sức khỏe nền kinh tế đang hồi phục tốt hơn, nợ xấu của CTG kỳ vọng đã tạo đỉnh trong quý 2 và sẽ cải thiện trong nửa cuối năm. Áp lực trích lập của CTG cũng giảm bớt nhờ ngân hàng đã trích lập 100% đối với dư nợ tái cơ cấu theo thông tư 02 cũng như sẽ được hoàn nhập chi phí trích lập. CTG cũng là ngân hàng có bộ đệm trích lập dự phòng thuộc 3 sau VCB & BID, điều này cho thấy ngân hàng rất chú trọng trong việc quản trị rủi ro hoạt động cho vay.

(Nguồn: SSI Research)

Cuối cùng là việc trở lại mua ròng của khối ngoại đối với cổ phiếu CTG trong suốt những phiên vừa qua với khối lượng mua ròng tăng mạnh, điều này có thể lý giải việc CTG đang là một cổ phiếu tiềm năng và hấp dẫn về mặt định giá & tăng trưởng trong giai đoạn kế tiếp nên thu hút nhà đầu tư ngoại quay trở lại.

Mặc dù CTG vẫn cho thấy NIM duy trì đi ngang trong hai quý đầu năm, tuy nhiên đây là kết quả chấp nhận được trong bối cảnh chung của nền kinh tế chậm phục hồi và còn nhiều khó khăn. Nền tảng vững chắc từ bộ đệm dự phòng và kế hoạch tăng vốn sẽ là hai động lực mạnh mẽ thúc đẩy CTG tăng trưởng mạnh mẽ trọng 2025-2026.

-

Giá mục tiêu: 41.000 đồng

-

Rủi ro: Chất lượng tài sản suy giảm so với quý trước.

MBB - Tăng trưởng ấn tượng nhờ vị thế dẫn đầu CASA

Đối với MBB, điểm nổi bật của ngân hàng này đó là NIM luôn ở mức cao so với toàn ngành nhờ vị thế dẫn đầu về CASA. Đây cũng là thế mạnh vốn có được duy trì lâu nay của ngân hàng này. Về luận điểm đầu tư MBB sẽ bao gồm những ý sau:

-

Đầu tiền là chất lượng tài sản đang có dấu hiệu cải thiện rõ rệt nhờ vào việc ngân hàng chú trọng xử lý nợ xấu để đưa nhóm khách hàng bị nhảy nhóm nợ gây ra sự suy giảm chất lượng tài sản đột biến trong quý trước đã được quay trở lại nhóm 1. Tỷ lệ bao phủ nợ xấu tăng trở lại 102% từ mức 80% trong quý trước chủ yếu nhờ nợ xấu giảm nhanh hơn. Trích lập dự phòng tăng mạnh so với nền thấp năm 2023, +67% YoY (lưu ý năm 2023 MBB là ngân hàng duy nhất có mức trích lập giảm so với cùng kỳ khi đã trích lập nhiều trong giai đoạn 2021-2022). Ngân hàng đang trong giai đoạn giai đoạn tái củng cố bộ đệm dự phòng sau khi đã sử dụng nguồn lớn để xử lý nợ xấu trong năm trước và việc xử lý nợ sẽ vẫn tiếp diễn trong thời gian tới. Ngay trong quý 2, MBB đã sử dụng hơn 3,000 tỷ đồng (mức cao nhất trong 2 năm gần đây) để loại bỏ nợ xấu khỏi bảng cân đối.

-

Tiếp theo, NIM của MBB đã xuất hiệu tín hiệu hồi phục trong quý 2 nhờ hiệu ứng của các “khoản vay tạm thời” đã kết thúc trong quý 1, điều này giúp lợi suất trên tài sản sinh lời (IEA) cải thiện trong khi chi phí vốn (CoF) vẫn duy trì xu hướng giảm (-38bps QoQ). Ban lãnh đạo dự kiến CoF có thể tăng trở lại khi mặt bằng lãi suất huy động đang dần tái định ở mức mới, có thể sẽ gây áp lực đến NIM. Tuy nhiên khả năng lãi suất tăng trở lại ở bối cảnh hiện tại thực sự rất thấp, từ đó động lực tăng LSHĐ không còn quá lớn khi áp lực tỷ giá, thanh khoản hệ thống đã được xoa dịu và nhìn chung mặt bằng LSHĐ vẫn thấp để CoF có thêm dư địa tiếp tục giảm dù là với tốc độ chậm dần. Việc giảm chi phí đầu vào sẽ giúp MBB tận dụng tối ưu hơn lợi thế CASA lớn mạnh để củng cố NIM trong quý còn lại của năm cùng với việc phục hồi theo đà tăng trưởng kinh tế.

-

Cuối cùng, rủi ro tín dụng từ các khách hàng lớn trong mảng BĐS và năng lượng tái tạo đang được kiểm soát khi lãnh đạo MBB cho biết rằng giá trị tài sản đảm bảo đã lớn gấp 3 lần so với dự nợ tín dụng của các khách hàng này (Novaland và Trung Nam Group).

-

Giá mục tiêu: 29,000 đồng

-

Rủi ro: Chi phí trích lập dự phòng dự báo gia tăng.

TCB - Vượt trội nhờ mảng Bất động sản phục hồi:

TCB là một trong những ngân hàng có tốc độ tăng trưởng nhanh và mạnh mẽ với thế mạnh về cho vay bất động sản và các mảng liên quan đến trái phiếu. Tệp khách hàng của TCB tập trung vào các doanh nghiệp, trong đó cho vay lĩnh vực bất động sản chiếm tỷ trọng cao trong cơ cấu tín dụng. TCB được biết đến là một nhà băng năng động, đi đầu trong các xu hướng về chuyển đổi số, thu hút CASA, phát triển thị trường trái phiếu doanh nghiệp từ rất sớm và đạt được nhiều thành tựu. Sự chuyển mình của mảng bất động sản sau giai đoạn đóng băng hứa hẹn sẽ tạo động lực quan trọng cho tín dụng bất động sản của TCB phục hồi. Luận điểm đầu tư:

-

Duy trì tốc độ tăng trưởng tín dụng cao: Kết thúc Q2, tăng trưởng tín dụng của TCB đạt 12,9% YTD, duy trì tốc độ tương đối ổn định so với mức 7,1% YTD trong quý 1. Tốc độ tăng trưởng tín dụng của TCB cao hơn nhiều so với tăng trưởng toàn hệ thống (6%) và đạt hơn 70% room tín dụng được cấp. Ngân hàng kỳ vọng sẽ được NHNN xem xét cấp thêm room tín dụng trong nửa cuối năm

-

NIM quý 2 tốt nhất kể từ Q4/2022: NIM quý 2 của TCB tiếp tục hồi phục 0,3 điểm phần trăm so với quý 1 lên 4,69%, mức cao nhất kể từ Q4/2022 - giai đoạn bắt đầu tăng lãi suất và thị trường TPDN gặp khó khăn. Lợi suất tài sản sinh lãi (theo quý) có dấu hiệu tạo đáy trong khi chi phí vốn duy trì xu hướng giảm. Tuy nhiên tốc độ hồi phục NIM dự báo sẽ chậm lại trong nửa cuối năm do áp lực cạnh tranh lãi suất cho vay kéo dài trong khi chi phí vốn không còn nhiều dư địa giảm.

-

Chất lượng tài sản suy giảm so với quý trước: Tỷ lệ nợ xấu tăng 0,1 điểm phần trăm từ 1,13% lên 1,23%, các khoản lãi, phí phải thu tiếp tục tăng 15% QoQ phản ánh chất lượng tài sản suy giảm so với quý trước. Điểm tích cực là nợ nhóm 2 đã giảm 25% so với quý trước, giảm bớt áp lực gia tăng nợ xấu trong các quý tiếp theo. Hiện tỷ lệ nợ xấu của TCB vẫn thuộc top thấp nhất thị trường và tỷ lệ bao phủ nợ xấu cũng được duy trì trên 100%

-

Giá mục tiêu: 26,500 đồng

-

Rủi ro: Áp lực cạnh tranh lãi suất cho vay và tiềm ẩn một số rủi ro chưa phản ánh liên quan đến chất lượng tài sản.

Ko có STB hả AD

Bank nóc rồi ae

1k3 ngay trong tuần

chi tiết quá ad ơiiii

tuần vừa rồi kéo lên lại 1300 bứt phá lắm rồi, tuần tới không biết thế nào nhỉ

chi tiết quá a ơiii

ngân hàng NAB thì ntn ạ

MWG h vào hơi sợ ạ

DGC - Doanh nghiệp “Kỳ lân” ngành hóa chất

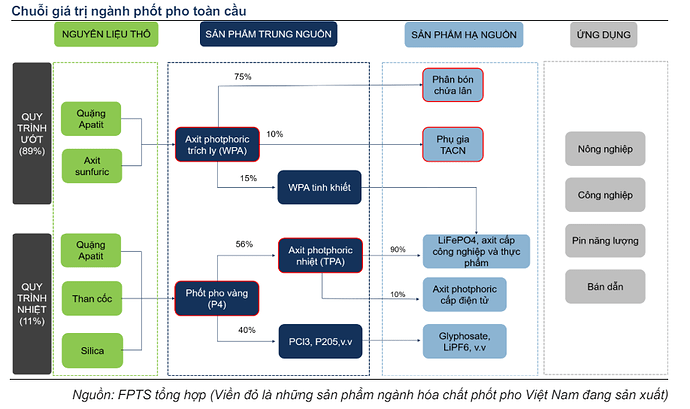

Ngành photpho là một mắc xích quan trọng trong chuỗi cung ứng nền kinh tế khi là nguyên liệu đầu vào quan trọng cho các ngành công nghiệp như điện tử, dược phẩm, thực phẩm, đặc biệt là trong lĩnh vực công nghệ cao như chất bán dẫn và pin. Việt Nam hiện là một trong những nước xuất khẩu photpho hàng đầu thế giới kể từ khi Trung Quốc (nước xuất khẩu Photpho hàng đầu) ngừng xuất khẩu mặt hàng hàng này để đảm bảo nguồn cung tiêu thụ trong nước… Điều này tạo cơ hội để Photpho Việt Nam tăng thị phần và thâm nhập vào các thị trường mới. Thị trường tiêu thụ chủ yếu của Việt Nam hiện đang là Ấn Độ, Nhật Bản, Hàn Quốc và Đài Loan.

Ngành Photpho ở Việt Nam còn dư địa tăng trưởng rất lớn

-

Nhu cầu tiêu thụ photpho sẽ càng ngày càng tăng nhờ sự phát triển của các mảng công nghiệp như bán dẫn, pin photpho cho xe điện và hệ thống lưu trữ năng lượng tái tạo. Đây là những mảng CN phát triển theo xu hướng của tương lai và còn tiềm năng tăng trưởng rất lớn. => khả năng đột phá về lợi nhuận

-

Là nguyên liệu đầu vào cho các ngành sản xuất quan trọng như sản xuất phân bón, hóa chất, chất tẩy rửa và thức ăn chăn nuôi . Đây đều là những lĩnh vực quan trọng và gắn liền với sự tăng trưởng của dân số thế giới. => mang tính ổn định.

-

Việt Nam có trữ lượng quặng apatit dồi dào, ước tính khoảng 1,2 tỷ tấn (xếp thứ 6 thế giới). Sự rút lui của Trung Quốc giúp cải thiện thị phần Photpho của Việt Nam ở châu Á. Sự phát triển công nghệ sản xuất sẽ giúp nâng cao giá trị đầu ra của các sản phẩm từ Photpho.

-

Phốt pho vàng của Việt Nam có lợi thế cạnh tranh đáng kể so với Trung Quốc nhờ giá điện công nghiệp rẻ hơn và thuế xuất khẩu thấp hơn.

-

Việt Nam là quốc gia xuất khẩu phốt pho vàng lớn nhất thế giới. Trong bốn quốc gia sản xuất phốt pho vàng lớn nhất thế giới. Mỹ và Trung Quốc chủ yếu sử dụng phốt pho vàng để sản xuất các hợp chất dẫn xuất hạ nguồn có giá trị gia tăng cao hơn và hạn chế xuất khẩu. Trong khi đó, Việt Nam và Kazakhstan lại chủ yếu xuất khẩu sản phẩm này do trong nước còn hạn chế về năng lực chế biến sâu.

-

Giá photpho giai đoạn đầu 2024 còn thấp do các mảng sản xuất chưa phục hồi mạnh mẽ, tuy nhiên xu hướng chu kỳ nền kinh tế tăng trưởng trở lại sẽ giúp cải thiện giá bán photpho khi đây cũng một loại tài nguyên hữu hạn.

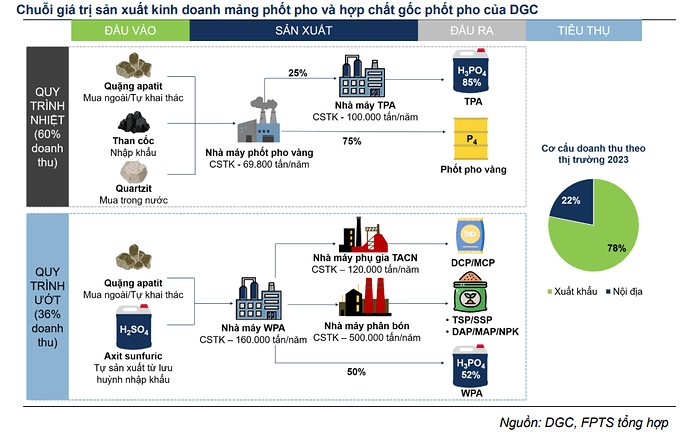

DGC - Xứng đáng kỳ lân trong ngành hóa chất:

- Đầu tiên, DGC là một trong số ít các doanh nghiệp trên thế giới hiện nay có thể sản xuất được tất cả các sản phẩm từ photpho như Phốt pho vàng (P4); axit photphoric, cũng như phân bón tổng hợp, dạng MAP (Monoammonium Phosphate) và DAP (Diammonium Phosphate), đáp ứng các tiêu chuẩn xuất khẩu. DGC là đơn vị dẫn đầu trong mảng photpho và gần như đại diện cho năng lực sản xuất P4 của Việt Nam với tổng công suất lên đến 80,000 tấn sản phẩm mỗi năm. => Vị thế top 1 ngành

- Thứ hai, DGC có khả năng tự chủ 80% nguồn quặng từ việc sở hữu mỏ apatit từ năm 2021 và ký hợp đồng bao tiêu với mỏ apatit mới vào năm 2023. DGC hiện đang sở hữu mỏ Khai Trường 25 tại tỉnh Lào Cai - khởi công xây dựng vào đầu năm 2021 với trữ lượng 3,7 triệu tấn và khai thác trong vòng 6 năm. Mỏ thứ hai là Khai Trường 19b tại tỉnh Lào Cai - khởi công xây dựng vào đầu năm 2023 và thuộc sở hữu của Công ty Cổ phần Hóa chất Lào Cai. DGC ký hợp đồng tiêu thụ 5 triệu tấn và khai thác trong vòng 5 năm. DGC đã bắt đầu mua quặng từ cuối quý 2 năm 2023. Điều này giúp DGC sẽ tiết kiệm được 20-30% chi phí so với mua quặng bên ngoài.

- Thứ ba, DGC được xem là doanh nghiệp phù hợp để thực hiện các dự án trọng điểm Quốc gia trong tương lai: DGC sẽ là nhà đầu tư có năng lực, phù hợp cho Dự án Bauxite Tây Nguyên, hoặc các dự án sản xuất Pin Lithium cho xe điện trong thời gian tới.

-

Thứ tư, DGC là doanh nghiệp sở hữu quy mô sản xuất lớn và đa dạng và chuyên sâu của mảng Photpho từ các sản phẩm từ phân bón hóa chất, thức ăn chăn nuôi đến dược phẩm. Điều này giúp cho doanh nghiệp dễ dàng điều tiết các kế hoạch sản xuất bù đắp kịp thời khi nguồn cung các sản phẩm này bị thiếu hụt.

-

Tiếp theo, với vị thế là doanh nghiệp “cá mập” trong ngành, DGC sẽ tiếp thực hiện các thương vụ M&A để mở rộng chuỗi sản phẩm nhờ tiềm lực tài chính dồi dào: T3/2023, DGC đã hoàn tất mua 51% vốn của Ắc quy Tia Sáng TSB với giá khoảng 135 tỷ đồng để trở thành công ty mẹ của TSB; Đầu tháng 4/2024, DGC đã đấu giá thành công mua lại nhà máy cồn Đại Việt tại Khu công nghiệp Tâm Thắng tỉnh Đak Nông với giá 253 tỷ đồng.

-

Không chỉ dừng lại ở các mảng ngành Photpho, DGC còn đang lấn sân sang một mảng tiềm năng khác đó là sản xuất Xút- Clo. Hiện tại tổng công suất sản xuất xút của Việt Nam là 189 nghìn tấn/năm hiện chỉ cung cấp được khoảng 40-50% nhu cầu trong nước, do đó những năm gần đây, Việt Nam phải phụ thuộc nhiều vào xút nhập khẩu (chủ yếu từ Trung Quốc và Đài Loan). Xút được ứng dụng rộng rãi trong ngành giấy, dệt may, chất tẩy rửa, nhôm, xử lý nước.

Cuối cùng, mảng photpho vàng hứa hẹn là gà đẻ trứng vàng của DGC khi Việt Nam đứng thứ ba trên thế giới về sản xuất phốt pho vàng đứng sau Trung Quốc và Mỹ. DGC là doanh nghiệp chủ lực sản xuất mặt hàng này. Hiện tại, ngành công nghiệp sản xuất phốt pho vàng, chỉ tập trung ở một số quốc gia như Trung Quốc, Mỹ, Việt Nam và Kazakhstan. Giá điện sản xuất ở Việt Nam rẻ hơn so với các nước trên thế giới sẽ dự kiến là thế mạnh của DGC khi có thể cạnh tranh tốt về giá xuất khẩu. DGC là một trong những khách hàng lớn và quan trọng của EVN khi mảng photpho vàng này tiêu thụ rất nhiều điện.

=> Với việc sở hữu những Catalyst quan trọng kể trên, DGC thực là kỳ lân của ngành hóa chất Việt Nam với vị thế top đầu. Tiềm năng tăng trưởng các mảng còn rất lớn cộng với kinh nghiệm và uy tín của ban lãnh đạo, hứa hẹn kỳ lân DGC sẽ sớm trở lại trong chu kỳ mới 2025-2026.

Tình hình kinh doanh hiện tại:

- DGC đang giữ tỷ trọng tiền mặt rất khổng lồ 9570 tỷ vì ban lãnh đạo nhận thấy chu kỳ kinh doanh đang không thuận lợi. Lợi nhuận suy giảm do giá xuất khẩu giảm mạnh kể từ khi đạt đỉnh 2022. Kết quả kinh doanh đang có dấu hiệu tạo đáy và chờ đợi chu kỳ kinh doanh mới trở lại.

Dự phóng kết quả kinh doanh:

- Định giá cổ phiếu tính đến hiện tại không còn hấp dẫn khi đã vượt giá trị khi đang ở vùng 123.000 đồng ( giá ước tính đến hết 2024: 106.000 đồng).

Rủi ro:

(1) Rủi ro suy thoái kinh tế (thấp);

(2) Rủi ro tăng chi phí điện và chi phí nguyên liệu tăng.

(3) Kết quả kinh doanh bị ảnh hư ởng vì bởi các công tác bảo dưỡng định kỳ.

=> Tổng kết lại, DGC vẫn là cổ phiếu hấp dẫn trong dài hạn với năng lực sản xuất vượt trội và tốc độ tăng trưởng mạnh mẽ. Chu kỳ kinh doanh không thuận lợi khiến giá cổ phiếu chưa thực sự quá hấp dẫn tuy nhiên anh em NĐT vẫn nên cân nhắc nếu giá cổ phiếu biến động và giảm sâu do thị trường. Đây thực sự là cổ phiếu kỳ lân và hứa hẹn sẽ tăng trưởng mạnh mẽ trong giai đoạn sắp tới khi chu kỳ mới của ngành hóa chất trở lại.

bài hay quá anh ơi, em cảm ơn

trong ngành Phốt pho còn doanh nghiệp nào có thể cạnh tranh vs DGC ko ad

đọc xong muốn mua liền luôn ấy:))

Photpho thì không ai qua nổi DGC, nếu tính thêm Xút nữa thì có CSV nhưng nhìn chung nếu DGC lấn sân sang thì vẫn ổn tại mảng này vẫn còn dư địa lớn… Mảng sản xuất này phụ thuộc vào cung cầu sản phẩm đầu ra nên vẫn phải đợi giá bán tăng mới phản ánh được bạn nhé

bán dẫn quá hứa hẹn á chớ