ANV thì sao AD

Vẫn tiềm năng nhưng mà mình đánh giá cao VHC hơn nha

Cám ơn bác

Câu chuyện tăng trưởng - Cơ hội cho nhóm ngành tài chính ? (P1)

Tiếp tục chuỗi series về đầu tư cổ phiếu theo chu kỳ, hôm nay mình trở lại với cơ hội đầu tư ở nhóm ngành tài chính. Đây là nhóm mà nhà đầu tư không nên bỏ qua trong xuyên suốt nửa đầu của một chu kỳ kinh tế. Tại sao lại nói như vậy, có những lý do chính sau đây:

- Đầu tiên nhóm tài chính sẽ là nhóm hưởng lợi nhiều nhất khi chính phủ bắt đầu các chính sách can thiệp vào nền kinh tế, đặc biệt là mục tiêu tăng trưởng tín dụng. Nền kinh tế Việt Nam đã chạm đáy từ 2023 và đang trong giai đoạn phục hồi, đặc điểm của giai đoạn này đó là nhu cầu vốn sẽ tăng lên khi doanh nghiệp tăng cường sản xuất, tăng tích trữ hàng tồn kho để đáp ứng nhu cầu tiêu thụ phục hồi cũng như xuất - nhập khẩu… Ngân hàng & các tổ chức tài chính đóng vai trò là những “chiết van” của nền kinh tế khi giúp dòng vốn len lỏi vào những nơi sâu thẳm nhất, khi dòng vốn được phân bổ hợp lý sẽ tạo động lực cho doanh nghiệp vực dậy tình hình kinh doanh đang khó khăn.

Tăng trưởng tín dụng hứa hẹn sẽ bức phá giai đoạn nửa cuối 2024 (Nguồn: FIDT)

- Lãi suất vẫn duy trì ở mức nền thấp trong lịch sử và ổn định là lý do thứ hai khiến việc đi vay trở nên hấp dẫn, việc lãi suất đang nằm ở mức cân bằng và NHNN không có động thái tăng lãi suất mà khả năng sẽ trì hoãn mức lãi suất này để hỗ trợ nền kinh tế và đợi các NHTW trên thế giới giảm lãi suất, yếu tố tỷ giá không còn là mối lo hàng đầu khi mức chênh lệnh lợi suất của đồng VND và USD thu hẹp lại. Lãi suất là chi phí đầu vào của các doanh nghiệp khi đi vay vốn, việc lãi suất duy trì ổn định và thấp sẽ tạo tiền đề quan trọng để phục hồi thương mại và sản xuất.

Mặt bằng lãi suất vẫn đang duy trì ổn định ở mức thấp (Nguồn: FIDT)

-

Lý do tiếp theo từ việc các NHTM đang có xu hướng tăng lãi suất huy động là một dấu hiệu tốt khi các bank nhận thấy nhu cầu vay vốn của khách hàng đang phục hồi nhanh trở lại. Việc việc các ngân hàng thương mại tích cực huy động vốn qua trái phiếu doanh nghiệp trong nửa đầu năm 2024 (với tổng vốn huy động qua trái phiếu của các ngân hàng đạt trên 100 nghìn tỷ đồng trong tổng số 140 nghìn tỷ đồng của toàn thị trường). Việc huy động vốn ngắn hạn qua chứng chỉ tiền gửi hoặc vốn dài hạn qua trái phiếu sẽ cung cấp bộ đệm phù hợp để tăng vốn cần thiết cho các hoạt động cho vay sắp tới. Chu kỳ mới mở ra khi tín dụng tăng trưởng mạnh mẽ trở lại sẽ là động lực to lớn để kinh tế phát triển, nhóm ngành ngân hàng và công ty tài chính sẽ là nhóm được hưởng lợi rất lớn nhờ mảng cho vay phát triển.

-

Cuối cùng, lượng trái phiếu đáo hạn cuối 2024 lớn là yếu tố tiếp theo giúp nhóm ngân hàng & tổ chức tín dụng tăng trưởng mảng cho vay khi hoạt động đảo nợ trái phiếu diễn ra. Tốc độ giải ngân đầu tư công đang chậm (29% đến hết tháng 06), việc chính phủ đẩy mạnh giải ngân đầu tư công cũng góp phần khơi thông dòng vốn và tạo động lực cho doanh nghiệp đi vay và mở rộng phát triển dự án mới. Ngoài ra các chính sách tháo gỡ BĐS và kích cầu tiêu dùng đã được triển khai nhằm mục tiêu kích thích tăng trưởng kinh tế nửa cuối 2024 trở đi, việc này yêu cầu phải đồng bộ với tăng trưởng tín dụng. Các ngân hàng và các công ty tài chính hoạt động mảng cho vay sẽ là những mắc xích quan trọng cho sự liên kết này.

Ước tính khối lượng TPDN đáo hạn theo quý (Đơn vị: Nghìn tỷ đồng). (Nguồn: MBS)

Vậy những mắc xích này đang hoạt động như thế nào?

Bối cảnh ảm đạm của thị trường bất động sản khiến hoạt động cho vay của ngân hàng và các tổ chức tín dụng phục hồi khá chậm. Sự tăng trưởng của có sự phân hóa rõ rệt khi mảng khách hàng DN và SME dẫn dắt tăng trưởng tín dụng trong Q1, trong khi cho vay bán lẻ còn ảm đạm khi nhu cầu vốn ở phân khúc này còn yếu, đặc biệt là mảng cho vay mua nhà.

Trong thời gian sắp tới, nhu cầu tín dụng từ phía khách hàng doanh nghiệp được dự báo vẫn sẽ tích cực hơn phân khúc bán lẻ. Chính vì vậy, các ngân hàng vẫn sẽ ưu tiên đẩy mạnh khi nhu cầu tín dụng từ phía doanh nghiệp sẽ mạnh hơn bán lẻ. Lý do này sẽ giúp các ngân hàng có danh mục cho vay KHDN ổn định sẽ phục hồi mạnh hơn sẽ phục hồi nhanh hơn so với các doanh nghiệp cùng ngành.

Báo cáo kết quả kinh doanh Q2.2024 cũng đang dần được công bố, theo thống kê cho thấy nhóm tài chính có kết quả tăng trưởng khả quan:

Tổng hợp KQKD của các doanh nghiệp đã công bố BCTC Q2.2024 (Nguồn: FiinGroup)

Tuy nhiên, vấn đề quan trọng nhất của việc đi cho vay lại là chất lượng tín dụng. Ở khía cạnh này, có thể thấy 2 quý đầu năm 2024 chất lượng tài sản của các ngân hàng và tổ chức tín dụng có sự suy giảm khi nợ xấu gia tăng trở lại lên mức 1.88%, tiệm cận vùng đỉnh nợ xấu Q3/2023. Các bank đã phải bắt đầu sử dụng bộ đệm dự phòng để xử lý nợ xấu để duy trì tăng trưởng lợi nhuận trong bối cánh tăng trưởng tín dụng yếu trong nửa đầu năm 2024. Chất lượng tài sản mối vẫn lo ngại chính để cân nhắc đầu tư nhóm ngân hàng khi rủi ro liên quan đến TPDN và các khoản vay BĐS vẫn chưa hạ nhiệt

Nợ xấu nhóm ngành Ngân hàng tăng trở lại (Nguồn: Wichart)

Với tình hình hiện tại, những doanh nghiệp vẫn duy trì được bộ đệm dự phòng ở mức tốt sẽ là những doanh nghiệp nhà đầu tư lưu ý trong giai đoạn này. Khi các ngân hàng hay tổ chức tín dụng có sự phòng thủ chắc chắn về mảng cho vay trong giai đoạn khó khăn hiện tại thì sẽ chính là bàn đạp để tăng trưởng mạnh mẽ trong giai đoạn tới khi các đối thủ cùng ngành đang phải xử lý nợ xấu. Kỳ vọng chất lượng tài sản của các ngân hàng sẽ tạo đáy trọng Q3.2024 và mở ra giai đoạn tăng trưởng mới cho nhóm ngành này tương tự giai đoạn cuối 2023.

Giai đoạn áp lực nhất của nhóm tài chính cụ thể là ngân hàng và các công ty tài chính đã thực sự đi qua (giai đoạn tháng 4.2024). Đây là thời gian chuẩn bị và xử lý nốt những tồn đọng còn lại để bước vào chu kỳ tăng trưởng mới khi nền kinh tế đang cho thấy những tín hiệu rất khả quan. Thị trường điều chỉnh sẽ mở ra các cơ hội mới khi cổ phiếu các doanh nghiệp này đạt định giá hấp dẫn. Vậy thì những cái tên nào sẽ đáng để nhà đầu tư quan tâm trong giai đoạn tới.

Phần tiếp theo: Những cơ hội mới

Những cơ hội mới (P2)

Nhóm ngân hàng: ACB

Cái tên ACB từ lâu đã không còn xa lạ gì với giới đầu tư khi đây là một ngân hàng nổi tiếng hàng đầu về chất lượng tài sản khác biệt. Với quy mô tài sản xếp thứ 4 hệ thống (không tính nhóm quốc doanh), vị thế của ACB là ngân hàng thương mại tư nhân bán lẻ hàng đầu Việt Nam. Tiệp khách hàng của ngân hàng chủ yếu là khách hàng cá nhân và doanh nghiệp SME, lần lượt chiếm 66% và 28% dư nợ tín dụng, tập trung vào các lĩnh vực sản xuất kinh doanh, vay mua nhà và tiêu dùng.

Tỷ trọng doanh thu trên các nhóm cho vay của ACB năm 2023 (Nguồn: KBSV)

- Sẽ không có nhiều điều để nói đến khi kết quả KD quý 2 của ACB cho thấy tăng trưởng tín dụng của ngân hàng đạt 12,4% YTD, tương đương tăng 8,2% QoQ, cao hơn nhiều so với tăng trưởng toàn hệ thống đạt khoảng 6% YTD. Trong đó, tín dụng khách hàng cá nhân và doanh nghiệp lớn tiếp tục là động lực tăng trưởng lần lượt đạt 12,3% và 37,6% YTD. Như vậy ACB đã hoàn thành 75% hạn mức được NHNN cấp từ đầu năm.

Cơ cấu lợi nhuận của ACB đến Q2.2024 (Nguồn: Wichart)

-

Lý giải cho kết quả tăng trưởng này đến từ 02 yếu tố chính đó là giảm chi phí hoạt động từ 36% xuống 33,8% ( trung bình ngành là 38%) và việc giảm chi phí dự phòng rủi ro xuống từ 705 tỷ đồng xuống còn hơn 588 tỷ đồng (giảm 16,59% so với cùng kỳ) mặc dù nợ xấu ngành vẫn đang trong xu hướng tăng. Ngoài ra, mức tăng trưởng tín dụng cao hơn trung bình ngành và NIM hồi phục nhẹ giúp góp phần ACB tăng trưởng lợi nhuận tích cực trong quý 2.

-

Về việc nợ xấu gia tăng nhưng giảm trích lập, có thể hiểu rằng đây là kịch bản diễn ra ở tất cả các ngân hàng, không riêng ACB và thậm chí mức suy giảm tại ACB vẫn tích cực so với toàn ngành. Vì vậy ACB vẫn vẫn được đánh giá cao về chất lượng tài sản và thuộc top đầu ngành nhờ sở hữu tệp khách hàng tốt và khẩu vị rủi ro tương đối thận trọng. Danh mục giải ngân của ACB với 98% khoản vay có tài sản đảm bảo và 88% được đảm bảo bằng bất động sản nhà ở có tính chấp pháp lý an toàn hơn bất động sản dự án, tập trung vào các lĩnh vực như sản xuất kinh doanh, vay mua nhà và tiêu dùng. Đây cũng là phân khúc khách hàng lâu năm, có uy tín và cũng là khách hàng trung thành của ACB.

Nợ xấu tính đến Q2.2024 của ACB (Nguồn: Wichart)

-

Là một ngân hàng có ưu thế về lãi suất thấp, ACB rất dễ cạnh tranh với các NHTM khác. Địa bàn hoạt động tập trung tại các thành phố lớn (TP. Hồ Chí Minh, khu vực Đông Nam Bộ, Hà Nội…) sẽ giúp ACB tập trung vào hoạt động cho vay bán lẻ nhờ những lợi thế và sở trưởng của kinh nghiệm vốn có của ngân hàng với nhóm khách hàng ở các khu vực này. Mức độ hồi phục cầu tín dụng KHCN được kỳ vọng sẽ tốt hơn trong nửa sau của năm 2024 ở các lĩnh vực cho vay tiêu dùng, cho vay hộ kinh doanh và cho vay mua nhà.

-

Điểm đặc biệt của ACB là ngân hàng này lại nằm trong số ít bank có tỷ trọng dư nợ kinh doanh bất động sản rất thấp chỉ ở mức 4%, thấp hơn nhiều so với toàn hệ thống (8%) và danh mục đầu tư không sở hữu trái phiếu doanh nghiệp, ACB chỉ tập trung vào trái phiếu chính phủ và trái phiếu của các tổ chức tín dụng có tính chất an toàn và thanh khoản cao. Chính vì đặc điểm và khẩu vị thận trọng này trong kinh doanh sẽ giúp ngân hàng giảm thiểu rủi ro trong giai đoạn khó khăn chung của thị trường để tập trung nguồn lực tăng trưởng mạnh mẽ hơn khi bối cảnh vĩ mô thuận lợi hơn.

-

Điểm cộng tiếp theo khiến cổ đông ACB luôn yên tâm đó là ngân hàng luôn duy trì tỷ lệ trích lập dự phòng rủi ro tín dụng thấp nhất toàn ngành giúp lợi nhuận được đảm bảo, điều này đồng nghĩa với năng lực kiểm soát rủi ro giúp tỷ lệ nợ xấu của ngân hàng liên tục duy trì dưới ngưỡng 1% trong nhiều năm, thuộc top các ngân hàng có tỷ lệ nợ xấu thấp nhất và chỉ tăng trong khoảng hơn 1 năm qua theo xu hướng chung khi nền kinh tế gặp nhiều khó khăn. Mặc dù áp lực về nợ xấu vẫn còn tuy nhiên tình hình sẽ cải thiện trong những quý cuối năm và ACB vẫn là ngân hàng có chất lượng tài sản dẫn đầu và khác biệt.

- Cuối cùng, ACB cho thấy đây là một ngân hàng năng động và linh hoạt trong kế hoạch kinh doanh trước diễn biến khó khăn chung của thị trường khi trong Q1 ACB tập trung cho vay vào doanh nghiệp lớn và FDI. Do sức mua của người dân giảm, ngân hàng đã chuyển hướng cho vay nhiều hơn cho các doanh nghiệp lớn, đặc biệt là các doanh nghiệp có vốn đầu tư nước ngoài (FDI) và các doanh nghiệp hoạt động theo hướng bền vững (ESG) và điều này phù hợp với xu hướng đầu tư hiện nay. Nhờ chiến lược này, ngân hàng ACB đã đạt được tăng trưởng tín dụng khá tốt trong quý 1/2024, cao hơn nhiều so với mức tăng trung bình của toàn hệ thống ngân hàng. Đặc biệt, tín dụng cho các doanh nghiệp lớn tăng trưởng mạnh, bù đắp cho sự giảm sút ở nhóm doanh nghiệp vừa và nhỏ. Nói cách khác, ngân hàng ACB đã chủ động thích ứng với tình hình thị trường bằng cách tập trung vào những khách hàng có tiềm năng và phù hợp với xu hướng hiện tại, nhờ đó mà vẫn duy trì được sự tăng trưởng.

=> Với những catalyst tổng hợp ở trên, ACB xứng đáng là cổ phiếu được đưa vào danh mục theo dõi trong giai đoạn thị trường đang điều chỉnh hiện tại. Ngân hàng cũng đã hoàn thành 48% kế hoạch kinh doanh năm 2024. Năng lực quản trị rủi ro khâu cho vay của ACB là vấn đề không cần phải bàn cãi và đó là lý do khiến mang đến nền tảng tăng trưởng bền vững cho ngân hàng với tỷ suất sinh lời (ROE) cao đầu ngành trong suốt nhiều năm qua.

Giá mục tiêu: 30,000 VNĐ

Rủi ro:

-

Áp lực về NIM thu hẹp do chi phí đầu vào tăng

-

Chất lượng tài sản suy giảm và BĐS chậm phục hồi hơn dự kiến

Những cơ hội mới (tiếp theo)

Công ty tài chính tiêu dùng: EVF

Nếu như ACB linh hoạt để thích ứng với tình hình khó khăn chung của ngành bằng việc tăng tỷ trọng cho vay doanh nghiệp thì EVF lại là một hợp hoàn toàn khác biệt khi tỷ trọng cho vay của doanh nghiệp này vốn đã cao và đang mở rộng tiếp tục sang cho vay tiêu dùng cá nhân. Sẽ có nhiều câu chuyện để nói về công ty tài chính hiếm hoi niêm yết trên sàn này.

Tỷ trọng cho vay của EVF đến Q2.2024 (Nguồn: Wichart)

Đầu tiên là với tỷ trọng cho vay doanh nghiệp chiếm tỷ trọng chủ yếu lên đến 95% trong quý 2/2024, EVF cho thấy thế mạnh trong việc tận dụng tốt mối quan hệ tốt với các doanh nghiệp trong hệ sinh thái của EVN. Đây là lượng khách hàng doanh nghiệp chính của EVF và có xu hướng ngày càng mở rộng. Trong bối cảnh mảng cho vay tiêu dùng còn yếu do bối cảnh chung của nền kinh tế thì tăng trưởng cho vay tiêu dùng doanh nghiệp giúp cho EVF đạt được kết quả tăng trưởng tích cực trong Q2.2024, cụ thể:

-

Tăng trưởng thu nhập lãi thuần của EVF tăng mạnh từ 139 tỷ lên 760 tỷ (tăng 447%). LNST của doanh nghiệp tăng trưởng tốt với mức tăng 55,6% so với cùng kỳ mặc dù bị ảnh hưởng bởi khoản lỗ từ hoạt động kinh doanh ngoại hối và đầu tư chứng khoán giảm mạnh. Các chỉ số NIM cải thiện, thu nhập khác tăng

-

Ngoài câu chuyện tăng trưởng, EVF cũng đang làm rất tốt khâu quản trị rủi ro khi chi phí dự phòng rủi ro cũng tăng mạnh từ 247 tỷ lên 495 tỷ trong quý 2.2024 (mức tăng 100%). Điều này cho thấy doanh nghiệp thận trọng với rủi ro thị trường khi tình hình nợ xấu của nhóm ngành tài chính tăng cao. Tuy vậy, trong số các công ty tài chính tiêu dùng thì EVF đang là một trong những doanh nghiệp hàng đầu quản trị rủi ro rất tốt và không ảnh hưởng nhiều bởi nợ xấu giai đoạn tăng trưởng nóng 2021-2022 như các công ty tài chính cùng ngành => có lợi thế tăng trưởng khi chu kỳ mới trở lại.

Các khoản dự phòng và tỷ lệ trích lập bao nợ xấu EVF đều tăng (Nguồn: Wichart)

-

Thế mạnh nổi bật của một công ty tài chính tiêu dùng như EVF đó là khả năng tiếp cận nhu cầu tín dụng tiêu dùng dễ dàng và linh hoạt hơn ngân hàng. Hơn nữa, mảng tài chính tiêu dùng cũng là miếng bánh béo bở khi chỉ có 16 doanh nghiệp cạnh tranh trong một môi trường khép kín và được quy định chặt chẽ bởi NHNN.

-

Tương tự hoạt động của một ngân hàng, nguồn tiền gửi từ doanh nghiệp sẽ đóng vai trò quan trọng để EVF tăng trưởng mảng cho vay tiêu dùng. Tính đến Q2.2024, huy động và tỷ lệ vay trên huy động của EVF cũng chuyển biến tích cực. Ngoài ra doanh nghiệp cũng kiểm soát tốt chi phí giúp cho EVF cải thiện tỷ suất sinh lợi trên vốn chủ. Đây sẽ là cơ sở vững chắc để EVF tăng trưởng mạnh mẽ hơn trong giai đoạn đến khi nền kinh tế đang tăng trưởng đúng như kỳ vọng.

Tình hình hoạt động của EVF (Nguồn: Wichart)

- Bởi vì mảng cho vay tiêu dùng của EVF đang chủ yếu tập trung vào cho vay doanh nghiệp và tỷ trọng vay tiêu dùng cá nhân còn hạn chế. Tuy nhiên điểm yếu này thực chất là cơ hội cho EVF khi có thể mở rộng lấn sân sang tăng trưởng mảng tiêu dùng cá nhân. Trong bối cảnh bán lẻ tiếp tục phục hồi khả quan trong quý 3.2024, đây là động lực to lớn để EVF đẩy mạnh các dịch vụ tiếp cận nhu cầu của người tiêu dùng khi quý 2 vừa rồi thu nhập từ hoạt động dịch vụ đã tăng gấp đôi so với cùng kỳ.

Số liệu tăng trưởng kinh tế tháng 7 - Tiêu dùng bán lẻ phục hồi tích cực (Nguồn: Tổng cục thống kê)

- Dài hạn hơn, nền kinh tế VN vẫn đang tăng trưởng mạnh liên tục trên 6%/năm hứa hẹn sẽ là bệ phóng hoàn hảo để ngành tiêu dùng phát triển bùng nổi, đây là cơ hội không thể tốt hơn để các công ty tài chính tiêu dùng như EVF có giai đoạn phát triển vượt bậc.

Dự phóng tăng trưởng của EVF ( Nguồn: Vietcap, Research)

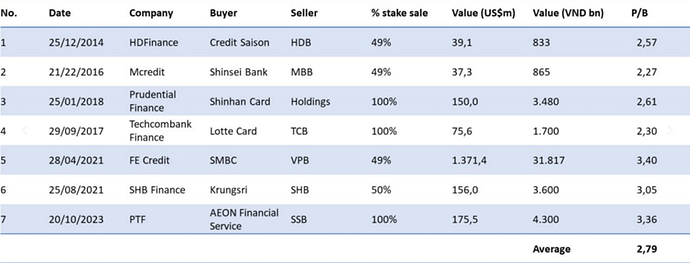

- Bài toán về định giá vẫn là vấn đề thảo luận nhiều nhất khi nếu so sánh mặt bằng các công ty tài chính thì EVF đang có mức định giá P/B cực kỳ thấp ~ 1,06 lần. Đây là mức định giá khá vô lý khi thực sự mức P/B trung bình của các công ty tài chính ở khoảng 2,79 lần. Còn nếu so với ngân hàng, EVF cũng thấp hơn so với P/B trung bình ngành ngân hàng hiện khoảng 1.5 lần. Đây là mức định giá bất hợp lý với 1 doanh nghiệp ngành tài chính sở hữu nền tảng tốt như EVF.

(Nguồn: Thống kê Vietcap)

- Mảng ghép còn thiếu của EVF chính là một đối tác phù hợp để nâng tầm cho sự phát triển bùng nổ của EVF khi doanh nghiệp sẽ cạnh tranh tốt hơn nhờ nguồn lực tài chính mạnh mẽ hậu thuẫn từ phía sau.

Định giá: Giả sử lấy mức P/B của EVF là 1,5 lần ngang với mức ngân hàng (vì định giá của các công ty tài chính khá cao do bán vốn cho khối ngoại), với BPVS là 12,336 đồng thì cổ phiếu EVF đang ở định giá là 17.456 đồng. Upside > 30% so với giá hiện tại. Rủi ro:

-

Nợ xấu tăng nhanh ảnh hưởng đến chất lượng tài sản.

-

Tín dụng tiêu dùng cá nhân phục hồi chậm hơn dự kiến.

=> Tổng kết lại, nhóm ngành tài chính vẫn là nhóm hưởng lợi xuyên suốt quá trình phục hồi. Mặc dù trong ngắn hạn vẫn có rủi ro nhất định trong việc đánh giá chất lượng tín dụng cho vay, tuy nhiên những doanh nghiệp có khẩu vị an toàn như ACB & EVF sẽ là lựa chọn phù hợp cho nhà đầu tư ưu tiên sự ổn định và an toàn. Đây cũng là những doanh nghiêp có sức phòng thủ tốt lúc thị trường bất lợi nên sẽ tăng tiến mạnh mẽ cơ hội trở lại.

Bài chi tiết quá, thank AD

EVF giảm quá mua có ổn không AD

Biến động ngắn hạn không nói lên điều gì, thị trường điều chỉnh sẽ có giá rẻ hơn để bạn mua. Quan trọng là cổ phiếu có kỳ vọng tăng trưởng thì vẫn ổn nhé

topic này xịn nha

cảm ơn anh vì bài viết rất tâm huyết, phân tích chi tiết

Cảm ơn bài viết rất hữu ích của anh

năm 2025 - 2026 bđs có khả năng phục hồi không ạ?

Theo anh thì ngành cá tra có tính chu kỳ không ạ? Do em quan sát tính chu kỳ của cá tra chỉ rõ trong khoảng thời gian kể từ giai đoạn diễn ra Covid-19 đến nay thôi ạ? Còn trước đó những đoạn tăng chủ yếu rơi vào giai mà ngành thâm nhận được thị trường mới như giao đoạn thâm nhập EU, Mỹ hay Trung ạ?

Thêm nữa, theo anh thì mặt hàng cá tra có được xem là mặt hàng rẻ so với mặt bằng chung giá cả sản phẩm ở thị trường Mỹ không ạ?

Cảm ơn bài viết của anh, bài viết chi tiết và hay lắm ạ.

Không chỉ ngành cá tra, tất cả các ngành đều có chu kỳ cả nhé. Cá tra hay hàng hóa nào cũng theo quy luật cung cầu, giá cả sẽ phụ thuộc vào cung cầu nhé. So sánh mặt hàng này rẻ so với mặt hàng khác nhiều khi nó không có ý nghĩa lắm đâu bạn ![]()

Dạ vâng, em cảm ơn thông tin từ anh, chỗ đó em thắc mắc là nếu cá tra rẻ hơn so với các mặt hàng cá khác thì cũng là một yếu tố để tăng cầu cá tra ạ ![]()

![]()

Sẽ phục hồi so với thời điểm bây giờ, nhưng sẽ không còn thời hoàn kim của BĐS nữa. Luật mới ra sẽ định hướng BĐS sang phát triển lành mạnh hơn và hạn chế yếu tố đầu cơ.

có cách nào để biết được bắt đầu một chu kì mới không ạ