rục rịch chạy r

Nay CE

EIB nay bật khỏe nhỉ, CE thì ngon quá bác

Thôi ra lễ vượt 19 la đẹp

Bank đà này đến cuối năm e thấy tích cực, EIB có GEX hậu thuẫn từ hệ sinh thái thì view tăng trưởng cũng tốt hơn rồi

gex thấy được một hôm mây nay lại im rồi

anh em đọc thêm cho vui nhé

Đọc thôi ko vui đâu

Cổ phiếu phải chạy mới vui đc :vv

TM đợt này im hơi lặng tiếng nhỉ? Hay núp rồi…

Lặn hơi lâu bác ạ, chưa thấy có gì mới

Nghĩ lễ xong rồi, không biết cặp bài trùng này có chạy nổi không

Gex chắc chưa có gì mới để xem sắp tới nồi cơm gex có đạt số ko GEE VGC ….

Cập nhật GEX - Báo cáo Vietcap:

1. Lợi nhuận cốt lõi năm 2025 dự kiến tăng trưởng mạnh ở toàn bộ các mảng kinh doanh:

-

Lợi nhuận của VGC dự kiến sẽ chạm đáy vào năm 2024, với LNST sau lợi ích CĐTS năm 2025 dự báo đạt 1,2 nghìn tỷ đồng (+27% YoY), nhờ sự phục hồi mạnh mẽ của ngành vật liệu xây dựng và thu nhập cao hơn từ mảng cho thuê KCN cấp 1 tại Thuận Thành và Sông Công. Trong giai đoạn 2024-2028, dự kiến tăng giá cho thuê KCN trung bình thêm 10% (dựa theo nhận định của các chuyên gia trong ngành), điều này vượt trội hơn so với mức giảm 2% trong dự báo diện tích cho thuê trung bình hàng năm (160 ha so với 164 ha trong dự báo trước đó). Theo đó, VGC có định giá hợp lý ở mức 43.400 đồng/cổ phiếu, tương ứng P/E dự phóng năm 2025 là 17,7 lần dựa theo dự báo.

-

LNST sau lợi ích CĐTS báo cáo và cốt lõi năm 2025 của GEE dự kiến sẽ đạt 664 tỷ đồng, tương ứng LNST sau lợi ích CĐTS báo cáo giảm 29% YoY nhưng LNST sau lợi ích CĐTS cốt lõi tăng 13% YoY, nhờ mảng thiết bị điện tiếp tục tăng trưởng trong khi khoản lãi thoái vốn mảng điện 441 tỷ đồng trong năm 2024 sẽ không tái diễn. Ngoài ra, CAV đặt mục tiêu tăng thị phần từ 30% lên 35- 40% dựa theo kỳ vọng tăng gấp đôi doanh thu tại miền Bắc trong 3-5 năm tới.

-

Mở rộng sang lĩnh vực ngân hàng tương ứng yêu cầu phức tạp hơn về mặt quản lý và chiết khấu tập đoàn đa ngành cao hơn: Vào ngày 12/08/2024, GEX đã tăng tỷ lệ sở hữu tại EIB lên 10,0% (ước tính đầu tư 3,3 nghìn tỷ đồng, P/B là 1,43 lần) trở thành cổ đông lớn nhất của EIB. Chúng tôi nâng mức chiết khấu tập đoàn cho GEX do sự phức tạp trong quản lý, chi phí hành chính tăng và đóng góp hạn chế vào lợi nhuận từ EIB do kỳ vọng không có cổ tức bằng tiền mặt trong thời gian tới.

2 .Cơ cấu và hoàn thiện hệ sinh thái:

Thoái vốn khỏi danh mục năng lượng tái tạo:

-

Vào ngày 10/11/2023, Sembcorp (Singapore) cho biết công ty con sở hữu 100% cổ phần, Sembcorp Solar Vietnam Pte Ltd, đã đạt được thỏa thuận mua lại phần lớn cổ phần trong danh mục điện tái tạo 245 MW của GEX với giá trị vốn chủ sở hữu tối đa khoảng 218 triệu SGD (3,8 nghìn tỷ đồng). Theo Sembcorp, việc hoàn tất thương vụ này phải tuân theo các phê duyệt theo quy định cũng như các phê duyệt khác, dự kiến được thực hiện vào nửa đầu năm 2024. Công ty này cũng bày tỏ ý định tiếp tục tìm kiếm các cơ hội về năng lượng tái tạo tại Việt Nam với GEX. Trước đó, GEX cho biết sẽ sử dụng số tiền thu được để đầu tư vào các dự án năng lượng tái tạo có quy mô lớn hơn, bao gồm trang trại gió gần bờ công suất 800 MW tại miền Nam.

-

Danh mục năng lượng tái tạo của GEX bao gồm nhà máy thủy điện 73% cổ phần Sông Bung 4A (49 MW), nhà máy điện mặt trời 100% cổ phần Gelex Ninh Thuận (68 MWp), nhà máy điện gió 100% cổ phần Gelex Quảng Trị (88 MW) và nhà máy điện gió 100% cổ phần Hướng Phùng (50 MW). Vào tháng 6/2024, GEX đã hoàn toàn thoái vốn 100% cổ phần tại trang trại điện gió Hướng Phùng (50 MW), 100% cổ phần tại trang trại điện gió Gelex Quảng Trị (88 MW) và 80% cổ phần tại nhà máy điện mặt trời Gelex Ninh Thuận (68 MWp, và nắm giữ 20% cổ phần còn lại do điều khoản trái phiếu với CGIF) với lãi thoái vốn trước thuế là 996 tỷ đồng (hoàn thành 91% ước tính của chúng tôi cho toàn bộ việc thoái vốn bao gồm cả nhà máy thủy điện Sông Bung 4A - 49 MW). GEX cũng dự kiến hoàn thành thoái vốn khỏi nhà máy thủy điện Sông Bung 4A trong nửa cuối năm 2024 và đang chờ phê duyệt từ các cơ quan chức năng.

-

Dựa trên giá trị vốn sở hữu tối đa được đề cập ở trên cho danh mục đầu tư và các giả định của chúng tôi về tỷ lệ thoái vốn như trong hình bên dưới, chúng tôi ước tính lợi nhuận thoái vốn trước thuế của GEX là 1,1 nghìn tỷ đồng. Chúng tôi ước tính tổng tiền mặt và tiền mặt ròng của công ty mẹ GEX đạt 3,8 nghìn tỷ đồng/3,6 nghìn tỷ đồng (sau khi nộp 220 tỷ đồng thuế cho khoản lãi thoái vốn).

GEX mở rộng sang lĩnh vực ngân hàng với việc mua lại 10% cổ phần tại EIB:

-

Tổng quan: Eximbank (HSX: EIB) là một ngân hàng tư nhân nhỏ (tổng dư nợ khách hàng của EIB là 151,3 nghìn tỷ đồng vào quý 2/2024, tương đương 71% của TPB - ngân hàng nhỏ nhất trong danh mục theo dõi của chúng tôi) với 35 năm hoạt động và trước đây được biết đến với vai trò tích cực trong tài trợ thương mại và các dịch vụ ngân hàng liên quan. Đây là một ngân hàng cho vay ròng trên thị trường liên ngân hàng.

-

Cổ đông: Vào ngày 12/08/2024, GEX thông báo đã hoàn tất việc tăng tỷ lệ sở hữu tại EIB từ 4,9% lên 10,0%, trở thành cổ đông lớn nhất của EIB. Ngoài ra, CTCP Chứng khoán VIX (HSX: VIX) nắm giữ 3,58% cổ phần và CTCP Thắng Phương nắm giữ 3,07% cổ phần. Ông Nguyễn Văn Tuấn, Tổng Giám đốc của GEX, trước đây từng là Phó Chủ tịch của VIX từ năm 2014 đến 2016. Tuy nhiên, ông đã thoái toàn bộ vốn tại VIX vào cuối năm 2022. Ngoài ra, VIX cũng có cổ phần tại CTCP Hạ tầng Gelex, đồng thời cũng VCB nắm giữ 4,5% cổ phần tại Hạ tầng Gelex. Các cổ đông cá nhân đáng chú ý khác bao gồm bà Lương Thị Cẩm Tú (Phó Chủ tịch EIB) với 1,12% cổ phần và bà Lê Thị Mai Loan (Phó Tổng Giám đốc EIB) với 1,03% cổ phần. Chúng tôi ước tính GEX đã đầu tư khoảng 3,3 nghìn tỷ đồng vào thương vụ mua lại này (6% tổng tài sản GEX cuối năm 2023) với giá 19.000 đồng/cổ phiếu, phản ánh tỷ lệ P/B là 1,43 lần.

-

Tài sản, Nợ xấu & Khả năng sinh lời: Tính đến cuối năm 2023, danh mục cho vay của EIB bao gồm 50% cho vay bán lẻ và hộ gia đình, với dư nợ cho vay hạn chế đối với các doanh nghiệp BĐS (cho vay các chủ đầu tư BĐS và xây dựng chiếm 11% tổng danh mục cho vay trong khi cho vay mua nhà chiếm 12% tổng danh mục cho vay). Tỷ lệ nợ xấu của EIB ở mức trung bình là 2,6%, với nợ nhóm 2 ở mức tương đối thấp là 1,0% vào cuối quý 2/2024. EIB cũng duy trì chi phí tín dụng thấp dưới 1% trong 7 năm qua. Ngoài ra, hệ số an toàn vốn (CAR) của ngân hàng trên 12% vào cuối quý 2/2024 và là 13,43% vào cuối năm 2023, theo EIB. Tuy nhiên, EIB ghi nhận khả năng sinh lời tương đối thấp, với NIM là 3,0% (tương tự như các ngân hàng quốc doanh) và ROE hàng năm là 11,1% vào quý 2/2024. EIB đã không trả cổ tức bằng tiền mặt trong 10 năm qua.

-

Triển vọng: EIB tăng trưởng chậm trong thập kỷ qua, mà ban lãnh đạo cho rằng một phần là do chiến lược cho vay rất thận trọng. Chúng tôi cho rằng ngân hàng hiện đang chuyển trọng tâm sang đẩy mạnh tăng trưởng. Ban lãnh đạo gần đây đã đưa ra kế hoạch mở rộng mạng lưới và đa dạng hóa cơ sở khách hàng (cụ thể là tăng tỷ trọng danh mục cho vay bán lẻ/doanh nghiệp vừa và nhỏ và ra mắt các chi nhánh hàng đầu nhắm mục tiêu đến khách hàng thu nhập cao). Sự thay đổi chiến lược này nhằm mục đích tận dụng chu kỳ tín dụng mới. Ban lãnh đạo đặt mục tiêu đạt ROE ở mức thấp trong năm 2024 và ROE khoảng 15% vào năm 2025. Hiện tại, mạng lưới của EIB chủ yếu tập trung ở phía Nam. EIB có kế hoạch mở rộng ra phía Bắc, được hỗ trợ bởi mức vốn hiện tại vẫn cho phép mở thêm chi nhánh.

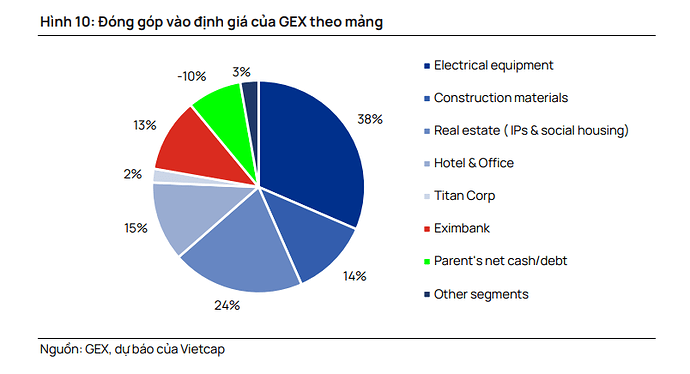

3 .Định giá:

Nay chạy thì ngon bác ạ, bank giờ tới cuối năm cũng có kỳ vọng ổn ![]()

Báo cáo chi tiết quá mà cổ vẫn chưa tăng ![]()

Có thể mấy anh vẫn muốn gom hàng bán 7% cổ tức bằng cp giá cao vẫn ngon mà cầm 100k có 7k giá 25 30 nữa các Anh ý mới ấm gần 120tr cổ mới ai đâu muốn bán giá 18 nhi