Tôn Đông Á là thương hiệu hàng đầu trong thị trường tôn mạ Việt Nam. Là một tân binh vừa mới lên sàn Upcom, giá GDA chưa phản ánh đầy đủ triển vọng tăng trưởng dài hạn và vị thế doanh nghiệp khi GDA đang giao dịch với mức P/E và P/B trailing lần lượt là 9x và 0,85x lần, mức rẻ hơn tương đối so với ngành ở mức 11x và 1,2x lần.

Ấn vào đây để đọc thêm về ngành Thép!

Nhà máy số 2 Khu công nghiệp Đồng An 2, thành phố Thủ Dầu Một, Bình Dương có tổng diện tích 125.800 m2.

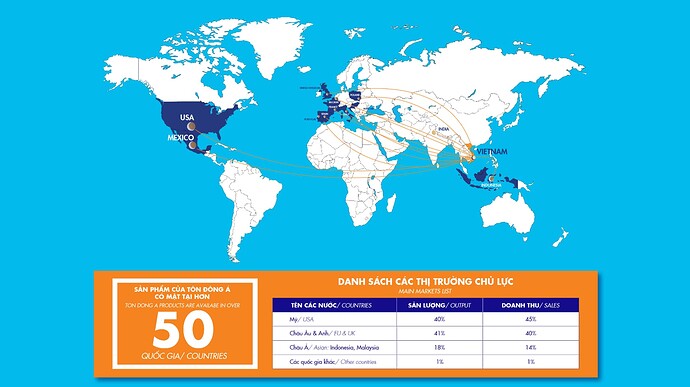

Minh họa thôi, các thị trường xuất khẩu của GDA

1. Về Định Giá!

Phần này sẽ có nhiều số liệu khô khan, chủ yếu để chứng minh GDA đang được định giá hấp dẫn

GDA hiện nắm giữ thị phần tôn mạ số 2 tại thị trường nội địa và thứ 3 tại kênh xuất khẩu. Sản lượng tiêu thụ và quy mô doanh thu, lợi nhuận khá tương đồng so với NKG. Tuy nhiên, vốn hóa của GDA hiện tại đạt 3.268 tỷ đồng trong khi HSG đạt 12.800 tỷ đồng và NKG đạt 5.448 tỷ đồng. Các chỉ số P/E và P/B khác cũng thấp hơn khoảng 20% so với NKG và HSG. Vậy, tại sao thị trường lại chưa định giá xứng tầm cho cổ phiếu này?

Doanh số NKG

Doanh số GDA

Tương quan định giá 3 doanh nghiệp tôn mạ có thị phần lớn nhất Việt Nam

Tương quan ROE và P/B các doanh nghiệp trong ngành, có thể thấy ROE của GDA cao hơn NKG và HSG trong khi đang được định giá rẻ hơn.

Lý do book-value (P/B) lại cực kỳ hiệu quả cho DN ngành Thép Việt Nam là bởi vì hầu hết các DN cạnh tranh với nhau bằng năng lực đầu tư capex/nhà máy, hệ thống logistics và giá trị hàng tồn kho nguyên vật liệu, thép thành phẩm tích trữ bao nhiêu. Book-value thoạt nhìn trông có vẻ không hợp lý khi sử dụng ngoài ngành tài chính, những ngành có giá trị tài sản mark-to-market thường xuyên. Tuy nhiên, nó lại phù hợp với đa số các ngành chu kỳ tại Việt Nam, đặc biệt những ngành có giá trị tài sản cố định cao như công nghiệp sản xuất. Tuy nhiên chúng ta không nên cố gắng sử dụng book-value như một cách để định giá chính xác, mà thay vào đó, sử dụng nó để xác định xem biên an toàn của mình đã đủ hay chưa.

Bảng này cho thấy sự thay đổi trong giá trị vốn chủ sở hữu của GDA trên mỗi cổ phiếu (tính bằng VNĐ) khi WACC và Exit EV/EBITDA thay đổi. Cụ thể:

- Khi WACC tăng (chi phí sử dụng vốn tăng), giá trị vốn chủ sở hữu của GDA trên mỗi cổ phiếu giảm, vì chi phí huy động vốn cao hơn làm giảm giá trị hiện tại của dòng tiền tương lai.

- Khi Exit EV/EBITDA tăng (giả định rằng doanh nghiệp được định giá cao hơn), giá trị vốn chủ sở hữu của GDA trên mỗi cổ phiếu tăng, vì doanh nghiệp được kỳ vọng sẽ tạo ra nhiều lợi nhuận hơn trong tương lai.

Ta có: Tại WACC là 11,9% và Exit EV/EBITDA là 5, giá trị vốn chủ sở hữu trên mỗi cổ phiếu GDA là 37.300 VNĐ.

Bảng này minh họa sự thay đổi trong giá trị vốn chủ sở hữu của GDA trên mỗi cổ phiếu (tính bằng VNĐ) khi BVPS và P/B thay đổi. Cụ thể:

- BVPS năm 2024: Với BVPS là 33.846 VNĐ, nếu P/B là 1,1, giá trị vốn chủ sở hữu trên mỗi cổ phiếu là 37.231 VNĐ. Nếu P/B tăng lên 1,4, giá trị sẽ tăng lên 47.384 VNĐ.

- BVPS năm 2025: Với BVPS là 36.426 VNĐ, khi P/B là 1,1, giá trị vốn chủ sở hữu trên mỗi cổ phiếu là 40.069 VNĐ. Nếu P/B tăng lên 1,4, giá trị tăng lên 50.997 VNĐ.

2. Vị thế vững chắc trong ngành tôn mạ

GDA hiện là một trong ba doanh nghiệp tôn mạ hàng đầu tại Việt Nam, đứng vững trên thị trường đầy cạnh tranh bên cạnh HSG và NKG. Với thị phần nội địa duy trì ổn định ở mức 17% trong nhiều năm, GDA đã chứng minh khả năng giữ vững vị trí của mình ngay cả trong những giai đoạn khó khăn của ngành thép.

Chiến lược phân phối là chìa khóa mở rộng thị phần

P/s: nhà ad bán thép nên nhìn thấy được sự mở rộng thị phần của Tôn Đông Á ở miền Nam rất mạnh mẽ trong thời gian qua, trong vòng 2 năm có 6 đại lý tôn Đông Á (là những chủ tư nhân đầu tư tiền mua máy cán tôn, rồi nhập tôn phẳng của Đông Á về cán và bán lại, treo biển đại lý tôn Đông Á) mọc lên chỉ trong bán kính 3km quanh 1 ngã tư gần khu chợ dân cư.

GDA có chiến lược linh hoạt để phân bổ các đơn hàng, trong đó dành ít nhất 40% sản

lượng cho thị trường nội địa. Ngoại trừ giai đoạn 2019-2020, khi các chính sách thương mại của Hoa Kỳ - thị trường xuất khẩu lớn – siết chặt khiến các đơn hàng xuất khẩu gặp khó khăn, GDA đã tăng tỷ lệ đơn hàng nội địa lên 60%. Hình thức bán hàng chính của GDA là bán hàng cho các đại lý (nội địa) và các nhà xuất khẩu, không phát triển trực tiếp kênh phân phối, nhằm giảm chi phí duy trì kênh bán hàng và tránh rủi ro hàng tồn kho tại kênh phân phối (trong môi trường giá nguyên vật liệu tương đối biến động).

Đó là lý do GDA có tới 1.700 đại lý

Bán sản phẩm chất lượng

Nhờ chiến lược đầu tư thận trọng, chú trọng vào chất lượng, sản phẩm Đông Á chất lượng hơn hẳn các hãng khác (theo mình thì chất lượng same same với Hoa Sen) nên giá lúc nào cũng cao hơn 2-5% sản phẩm cùng loại từ các đối thủ.

Giá bán tại đại lý của các công ty tôn mạ (VND/kg, với cùng sản phẩm thép mạ Al-ZN

3.5 zem (0.35mm)

3. Dự Án Nhà Máy Mới

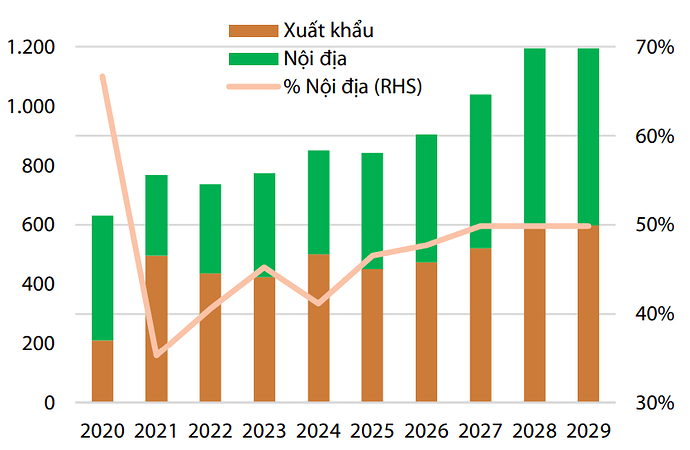

Điểm sáng lớn nhất trong dài hạn của GDA chính là dự án nhà máy thép dẹt mới với tổng công suất lên tới 1,2 triệu tấn/năm tại Bà Rịa –Vũng, tổng mức đầu tư 7.000 tỷ đồng

chia làm 3 giai đoạn. Dự kiến, giai đoạn 1 của nhà máy sẽ hoạt động vào năm 2026, mang lại sự bứt phá về công suất sản xuất. Khi nhà máy mới đạt hiệu suất tối đa vào năm 2028, sản lượng của GDA sẽ tăng tới 35%, giúp công ty đạt mức tăng trưởng doanh thu kép (CAGR) 10,2% từ 2024 đến 2029.

Các nhà máy của tôn Đông Á

Nhìn dài hạn, đây là chiến lược đúng đắn của công ty, khi trong chuỗi giá trị của ngành thép, thép dẹt (flat steel) ngoài dùng cho xây dựng (tôn mạ) còn có ứng dụng nhiều vào sản xuất công nghiệp (máy móc, thiết bị gia dụng, oto, đóng tàu…) và ít bị ảnh hưởng bởi chu kì kinh tế so với thép xây dựng.

Không chỉ dừng lại ở tôn mạ xây dựng, GDA còn có kế hoạch mở rộng sang lĩnh vực sản xuất thép cho thiết bị công nghiệp - một phân khúc đầy hứa hẹn mà chưa nhiều công ty nội địa có thể tham gia. Điều này mở ra cơ hội tăng trưởng hai chữ số cho GDA trong tương lai. Với kinh nghiệm sản xuất tấm lưng cho các thiết bị tiêu dùng (với quy mô nhỏ) và kế hoạch phân kỳ đầu tư cụ thể, GDA có đủ năng lực để tham gia vào thị trường sản xuất thép cho thiết bị công nghiệp – tiềm năng tăng trưởng hai chữ số trong dài hạn.

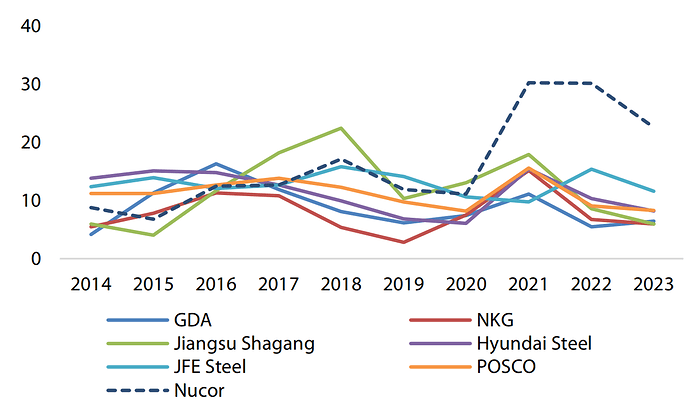

Biên lợi nhuận các công ty thép dẹt có xu hướng tiệm cận nhau và suy giảm, chỉ trừ công ty tập trung vào sản phẩm thép chất lượng cao như Nucor- công ty này sản xuất thép dùng cho công nghiệp đóng tàu, ô tô, thiết bị,…

Dự phóng sản lượng của GDA theo nhà máy, giai đoạn 2020 -2029 (nghìn tấn)

4. Triển Vọng Thị Trường Tôn Mạ Và Nhu Cầu Nguyên Vật Liệu Xây Dựng

Tỷ trọng sản lượng xuất khẩu và nội địa của GDA khá cân bằng, và như nói ở trên, GDA có chiến lược linh hoạt trong việc chuyển đổi, nhưng lúc nào cũng dành tỷ trọng cho thị trường nội địa trên 40%.

Với kỳ vọng phục hồi của thị trường bất động sản từ năm 2025, nhu cầu nguyên vật liệu xây dựng được dự báo sẽ tăng mạnh. Chính phủ cũng đang đẩy mạnh các chính sách phát triển hạ tầng, tạo thêm dư địa phát triển cho ngành thép. Chúng tôi kỳ vọng GDA có thể nắm bắt cơ hội này và tăng trưởng sản lượng nội địa trung bình 11%/năm từ 2025.

Hơn thế nữa, thị trường xuất khẩu cũng có dấu hiệu tích cực khi áp lực từ các biện pháp phòng vệ thương mại được kỳ vọng sẽ giảm dần từ 2026, mở ra thêm cơ hội cho GDA tăng cường doanh số quốc tế.

Phần này viết tiếp ở dưới nhé!