Bác Trần Đình Long và Giám đốc Nhà máy cán thép QSP tại bảng đếm ngược ngày cuộn HRC đầu tiên ra lò

Lợi thế về quy mô giúp HPG tiếp tục giảm được giá thành sản xuất:

Thứ nhất, chìa khóa chính là dự án Dung Quất 2

Dự án này sẽ giúp HPG gia tăng 60% quy mô. Dung Quất Giai đoạn 2 tập trung vào sản phẩm HRC và thép chất lượng cao. Cụ thể, tổng công suất Dung Quất 2 là 5.6 triệu tấn thép, bao gồm 4.6 triệu tấn thép HRC và 1 triệu tấn thép đặc biệt, giúp tăng tổng công suất của HPG lên 14 triệu tấn (+60% yoy).

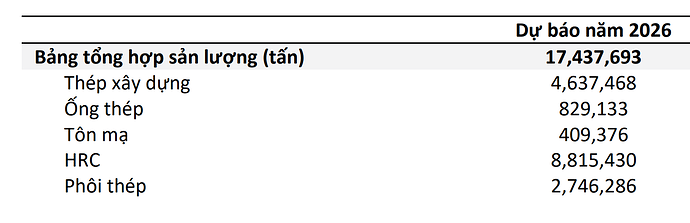

Ước tính sản lượng của HPG khi Dung Quất 2 đi vào hoạt động (giả định của BSC)

Giả định là nhà máy Dung Quất 1, Hải Dương, Hưng Yên hoạt động 120% công suất và nhà máy Dung Quất 2 hoạt động 90% công suất trong năm 2025.

Thứ hai, bản thân sau dự án Dung Quất 1, thì sản phẩm HRC của HPG đã có chi phí sản xuất tương đối cạnh tranh tại Châu Á.

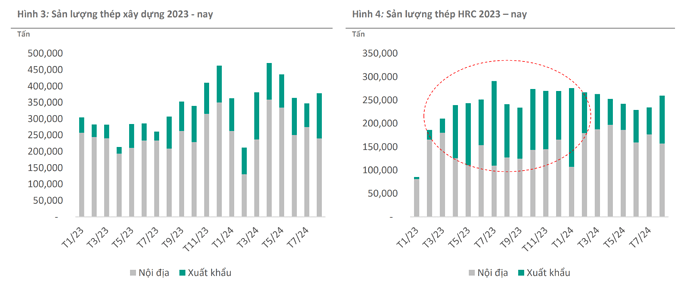

Bằng chứng là việc trong năm 2023 là ngay cả khi giá thép ở đáy chu kỳ + nguồn cung dư thừa do nhu cầu từ Trung Quốc sụt giảm mạnh, thì HPG vẫn có thể đẩy tiêu thụ 315,000 – 325,000 tấn HRC/tháng qua kênh xuất khẩu và tiêu thụ nội bộ sản xuất ống thép và tôn mạ. => Vậy thì Dung Quất 2 sẽ tiếp tục hấp thụ tốt nhờ lợi thế về quy mô sẽ giúp HPG tiết giảm chi phí sản xuất, tăng tính cạnh tranh của HRC trong khu vực ASEAN., HPG tiếp tục đẩy nội địa qua kênh ống thép, tôn mạ, Container.

Chi phí sản xuất của Hòa Phát đã cạnh trạnh được với Trung Quốc!

So sánh với chi phí sản xuất của Trung Quốc và Việt Nam

Vì chi phí vận chuyển quặng sắt từ Úc, Brazil và Than cốc từ Indonesia về Việt Nam và về Trung Quốc là gần như tương đương. Mà thép Trung Quốc và Việt Nam lấy chung một nguồn nguyên vật liệu đó là Úc.

Lưu ý quặng sắt và than cốc chiếm lần lượt 27% và 37% chi phí sản xuất của lò cao => Nếu lấy cùng nguồn với TQ thì chi phí same same nhau. Tuy nhiên, Việt Nam có lợi thế lớn đến từ

-

Các chi phí khác như giá cho thuê Khu công nghiệp, chi phí nhân công rẻ.

-

Đặc biệt, Việt Nam chưa áp dụng các chính sách về môi trường như Trung Quốc (chênh lệch 30 USD/tấn, tương đương 6-8% giá thép hiện tại).

=> Xét về chi phí sản xuất, Thép Hòa Phát sau dự án Dung Quất 1 đã cạnh tranh tương đối so với thép Trung Quốc rồi. Thêm Dung Quất 2 thì lợi thế về quy mô sẽ tiếp tục làm giảm chi phí sx của Hòa Phát

Nhìn lại 2023 – 9T.2024, HPG đã và đang làm rất tốt trong việc duy trì sản lượng thép thanh >350,000 tấn/tháng, và thép HRC 230,000 tấn/tháng đối với các nhà máy hiện hữu Dung Quất 1, Hải Dương, Hưng Yên. Lợi thế về chi phí sản xuất cạnh tranh cho phép Hòa Phát linh hoạt cân đối giữa thị trường nội địa và xuất khẩu và đẩy được sản lượng:

-

Năm 2023: HPG đẩy mạnh xuất khẩu HRC tới ASEAN, EU . . . trong bối cảnh thị trường thị trường nội địa đóng băng.

-

9T.2024: HPG đẩy mạnh tiêu thụ nội địa thép HRC trong bối cảnh thị trường xuất khẩu HRC sang EU gặp khó về chính sách, và xuất khẩu thép xây dựng vào giai đoạn thấp điểm (Quý 3).

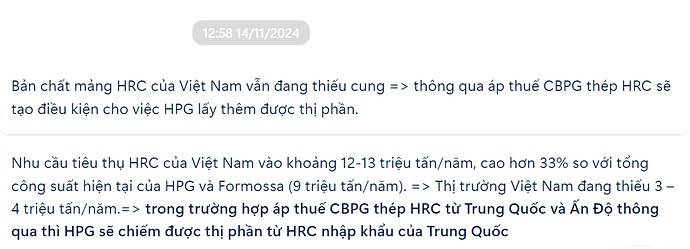

Bình luận về cầu HRC VN và thuế CBPG

Bài viết có vẻ rời rạc, nhưng không! Tất cả các bài viết về HPG cũng như các cổ phiếu THÉP khác là đều là 1 phần của topic ONLY THÉP.