Hello anh em diễn đàn. Chúc anh em một ngày mới vui vẻ,

Nhân dịp VNINDEX vừa có lần thứ hai vượt mốc 1300, tài khoản chớm xanh nên có chút động lực để viết bài. Tui sẽ đưa ra một vài phân tích và góc nhìn về bối cảnh chung của ngành thép hiện tại sau & người anh cả ngành thép HPG qua một giai đoạn có thể coi là ngủ đông vì suy thoái kinh tế. Đây cũng là lần đầu tiên viết bài, hi vọng sẽ đóng góp được thông tin & phân tích bổ ích cho anh em tham khảo.

(1) NGÀNH THÉP THỰC SỰ ĐÃ BƯỚC QUA GIAI ĐOẠN KHÓ KHĂN NHẤT

- Từ đầu năm 2024, giá thép trên thế giới đã có sự phục hồi nhẹ kể từ khi đã đạt trạng thái cân bằng tháng 10/2023. Các doanh nghiệp thép Việt Nam đã phải thực hiện giảm giá vốn sản xuất bằng cách giảm dần lượng hàng tồn kho giá cao khiến kết quả kinh doanh kém khả quan trong giai đoạn 2022-2023. Đây thực sự là giai đoạn khó khăn nhất của ngành thép khi dính vào vũng lầy suy thoái của ngành bất động sản, lãi suất cao đi kèm với sức cầu nền kinh tế yếu đã tác động nghiêm trọng đến biên lợi nhuận chung của ngành.

Giá thép đang tạo đáy đi lên từ tháng 10/2023

- Quý 01/2024 chứng kiến sự phục hồi mạnh mẽ ngành thép khi chính phủ dần tháo gỡ bớt khó khăn trong lĩnh vực động sản, tiếp tục đẩy mạnh đầu tư công và xuất khẩu phục hồi. Tuy nhiên, tui đánh giá đây chỉ là dấu hiệu hồi sức khi cơ thể mới vừa khỏi bệnh của ngành thép, vẫn còn đó là sức cầu yếu của nền kinh tế và sự chậm phục hồi của BĐS. Nhu cầu tiêu thụ thép vẫn còn yếu và đặc biệt phải cạnh tranh với thép giá rẻ Trung Quốc khi nước đang sản xuất dư cung và xuất khẩu giá rẻ sang nước ta.

CƠ HỘI NÀO CHO NGÀNH THÉP ?

Theo cá quan điểm cá nhân, kỳ vọng của nhóm ngành thép sẽ phụ thuộc vào 3 động lực chính đó là:

- Thứ nhất: Chính phủ đang tích cực điều hành chính sách để tháo gỡ khó khăn cho ngành bất động sản sẽ tạo điều kiện cho nhu cầu thép có thể hồi phục trở lại sớm hơn dự kiến. Mặt bằng lãi suất được duy ổn định sẽ giúp các doanh nghiệp sản xuất điều chỉnh được biên lợi nhuận phù hợp thông qua giảm thiểu được chi phí lãi vay. Thêm vào đó là kỳ vọng chính sách chống bán phá giá HRC để bảo vệ các doanh nghiệp thép trong nước trước sự ồ ạt của thép HRC giá rẻ từ Trung Quốc sẽ được thông qua.

Tiếp tục thực hiện đẩy mạnh giải ngân cho các dự án đầu tư công

- Thứ hai: Giá nguyên vật liệu sản xuất thép tiếp tục đà giảm sẽ giúp các doanh nghiệp ngành thép giảm được giá thành sản xuất tăng, theo số liệu của Hiệp hội Thép thế giới (WSA), tính đến cuối Q1/2024, giá các nguyên vật liệu có mức giảm từ 12 đến 30% Ytd như quặng sắt giảm 20,6% Ytd; than cốc tại cảng Úc giảm 16,3% Ytd (quặng sắt và than cốc chiếm tỷ trong lớn nhất trong chi phí đầu vào sản xuất, lần lượt khoảng 35% và 26%). Trong khi đó giá thép được dự báo sẽ phục hồi trở lại vào giai đoạn 2025-2026 khi bối cảnh nền kinh tế tươi sáng hơn.

Giá nguyên liệu đầu vào bắt đầu giảm (Nguồn: ACBS, Research)

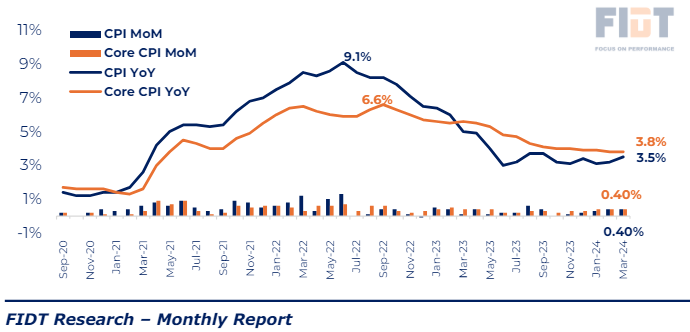

- Thứ 3: Xu hướng giữ nguyên và hướng tới giảm lãi suất trong năm nay của Fed và các NHTW thế giới khi tỷ lệ lạm phát nằm trong kiểm soát. Hành động này tạo điều kiện để các ngành BĐS và xây dựng trên thế giới phục hồi dẫn đến tăng nhu cầu tiêu thụ & xuất-nhập khẩu thép.

Lạm phát đang trong xu hướng giảm dần

Vậy thì có thể nó rằng đây là mở đầu chu kỳ mới cho sóng thép chưa ? Câu trả lời của theo quan điểm cá nhân là rồi, nhưng điều này vẫn phụ thuộc rất lớn vào tốc độ phục hồi của ngành bất động sản. Thực sự ngành thép đang ở trong quá tìm lại bản thân mình sau giai đoạn suy thoái 2022-2023. Cơ hội vẫn còn phía trước khi bức tranh kinh tế 2025-2026 được kỳ vọng sẽ sáng cửa hơn khi chu kỳ nới lỏng sẽ giúp các doanh nghiệp chủ động hơn trong việc phát triển các chiến lược kinh doanh khi ngành bất động sản phục hồi và tăng trưởng trở lại.

(2) NGƯỜI KHỔNG LỒ THỨC GIẤC

Sau giai đoạn gần 04 quý tạm “ngủ đông”, người khổng lồ ngành thép HPG đã trở lại với diện mạo hoàn toàn mới với bức tranh lợi nhuận sau thuế Q4/2023 & Q1/2024 liên tục duy trì trên 2800 tỷ, ghi nhận đã ngang bằng với mức LNST trước đại dịch Covid-19. Thay đổi này đến từ nỗ lực chung ban lãnh đạo trong việc điều chỉnh các kế hoạch kinh doanh linh hoạt và phù hợp với bối cảnh khó khăn chung của ngành thép. Đặc biệt, sự trở lại lần này của HPG có đính kèm vũ khí mới mang tên “Dung Quất 2”. Sau đây, tui sẽ điểm qua một vài Catalyst nổi bật của HPG trong chu kỳ kinh tế tới:

+ Thiên trời trở lại: Sự phục hồi kinh tế sẽ là động lực thúc đẩy xuất khẩu và tiêu thụ thép trong nước. Quý vừa rồi ghi nhận nhu cầu tiêu thụ thép nội địa đang cao hơn so với xuất khẩu bởi vì nhu cầu thép xây dựng dần trở lại nhờ các dự án BĐS và cập nhật luật mới có hiệu lực từ năm 2025. Thị trường thế giới dự báo tăng nhu cầu thép 1,7% năm 2024 và 1,2% năm 2025 (ngoại trừ Trung Quốc). Sản lượng tiêu thụ thép xây dựng HPG năm 2024 dự kiến gần đạt mức lịch sử của năm 2022 (~4,1 triệu tấn, tăng 10% YoY). Hòa Phát cũng thực hiện chiến lược xuất khẩu thép đa dạng hóa thị trường xuất khẩu để giảm rủi ro cạnh tranh giá bán với HRC Trung Quốc, trong đó mục tiêu mở rộng thị phần tại các thị trường mới Nam Mỹ, Ấn Độ… giúp duy trì đà tăng trưởng trong năm 2024. Giá thép dự kiến tăng 2025-2026 sẽ là một trong những đòn bẩy chính giúp các HPG tìm lại được “thời hoàng kim” của mình.

Sản lượng tiêu thụ thép liên tục phục hồi (Nguồn: SSI, Research)

+ Trang bị vũ khí mới: Dự án Dung Quất 2 có tổng mức đầu tư 85 nghìn tỷ đồng và công suất thiết kế 5,6 triệu tấn HRC/năm, đưa tổng công suất của HPG lên 14,5 triệu tấn thép/năm khi hoàn thành. Cho đến đầu năm nay, dự án đã hoàn thiện khoảng 50% các hạng mục chính. Kỳ vọng dự án khi vận hành có thể đóng góp khoảng 80-100 nghìn tỷ đồng doanh thu mỗi năm cho HPG và mất khoảng 2 năm để đạt công suất tối đa. Đây là vũ khí giúp HPG chiếm lĩnh thị trường sản xuất HRC và đạt lợi thế quy mô. Với công nghệ hiện đại, HPG có thể sản xuất HRC chất lượng cao, đa dạng chỉ tiêu kỹ thuật, phù hợp với các ngành công nghiệp như ô tô, tàu thủy, và giảm tiêu hao nhiên liệu khoảng 10%. Điều này sẽ góp phần giúp HPG cạnh tranh với 45% nguồn cung HRC nhập khẩu từ Trung Quốc.

Ngoài ra, trong năm 2024, HPG dự kiến vận hành nhà máy sản xuất vỏ container với tổng công suất 500.000 TEU/năm. Giai đoạn 1 công suất 200.000 TEU/năm đã hoàn thành và xuất bán lô hàng đầu tiên vào tháng 8/2023, giúp HPG trở thành nhà sản xuất vỏ container lớn nhất khu vực Đông Nam Á.

+ Tập trung vào quản trị chi phí:

Ngoài việc giảm thiểu các chi phí sản xuất từ các nguồn chi phí đầu vào: giá than, quặng sắt. Ban lãnh đạo HPG cũng tập trung vào việc kiểm soát chi phí tài chính & chi phí sản xuất để tối ưu hóa biên lợi nhuận thông qua việc giải phóng lượng hàng tồn kho giá cao trong quý 1 để tập trung tích trữ hàng giá rẻ, từ đó giúp biên lợi nhuận gộp năm 2024 có thể cải thiện nhờ tích trữ tồn kho giá thấp lên mức 14-15%.

Cũng trong Q1/2024, việc vận hành đầy đủ các lò cao cũng giúp giảm bớt gánh nặng về chi phí khấu hao trong giá thành đơn vị của sản phẩm so với thời điểm trước của Hòa Phát. Đặc biệt từ Q4/2023, khu liên hợp Dung Quất của Hòa Phát đã đạt được năng lực tự chủ hoàn toàn 100% về điện – không sử dụng điện lưới, Hòa Phát sử dụng giải pháp công nghệ thu hồi nhiệt luyện coke, khí than lò cao để phát điện, theo đó giúp hạ đáng kể chi phí năng lượng trong giá thành của các loại sản phẩm thép được sản xuất ra. Ngoài ra, HPG cũng chú trọng việc quản lý điều chỉnh tỷ lệ nợ vay phù hợp với mục tiêu kinh doanh, các khoản chi phí lãi vay giảm bớt áp lực tài chính cho doanh nghiệp.

Nguồn: HPG, APS Research

+ Chống lại kẻ thù ngoại bang “HRC Trung Quốc”:

Theo dữ liệu từ Tổng cục Hải quan, trong 4 tháng đầu năm 2024, lượng HRC nhập từ Trung Quốc trong 4T/2024 đạt 2,9 triệu tấn (gấp 2 lần svck 2023), riêng trong T4/2024, sản lượng HRC nhập từ Trung Quốc tăng mạnh với 890 nghìn tấn, gấp hơn 1,5 lần so với sản xuất nội địa. Theo đó, sự cạnh tranh sản phẩm HRC từ Trung Quốc là rất gay gắt, nếu thuế chống bán phá giá được áp dụng, sẽ là tín hiệu tích cực cho thúc đẩy tiêu thụ HRC của Hòa Phát. Trước thách thức cạnh tranh rất lớn từ thép HRC nhập khẩu giá rẻ, Người anh cả đã dõng dạc lên tiếng và khởi xướng áp thuế chống bán phá giá (“CBPG”) với HRC. Việc làn sóng thép, đặc biệt là HRC từ Trung Quốc nhập khẩu vào Việt Nam tăng mạnh có thể ảnh hưởng tới doanh nghiệp sản xuất HRC trong nước. Nếu Bộ Công Thương có kết luận áp dụng thuế CBPG với HRC nhập khẩu có thể giúp mảng HRC của HPG hưởng lợi.

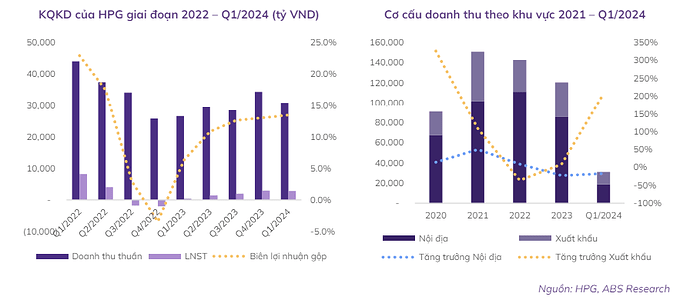

(3) Sơ lược về Kết quả kinh doanh Q1/2024 HPG:

Kết quả kinh doanh Q1.2024 của HPG có sự chênh lệch giữa cán cân tiêu thụ nội địa và xuất khẩu. Theo đó, mức tiêu dùng nội địa là thành phần đóng góp chính trong tăng trưởng doanh thu trong Q1 nhờ vào sự phục hồi của BĐS trong nước và đẩy mạnh đầu tư công. Kỳ vọng đến cuối 2024, mảng xuất khẩu sẽ đóng góp tỷ trọng cao hơn khi tốc độ phục hồi mảng này đang khá nhanh. Dự báo kết quả kinh doanh Q2/2024 sẽ tiếp tục đà hồi phục từ nền thấp 2023 đến từ việc sản lượng thép tiêu thụ của Hòa Phát trong tăng trưởng mạnh mẽ, đặc biệt là thép xây dựng và HRC.

Tóm lại, Người khổng lồ của ngành thép đã thức giấc và đang chờ đợi thời cơ để hành động. Nếu không bàn về định giá thì thực sự HPG đang có những tiềm năng đặc biệt mà anh em có thể quan tâm trong thời gian tới. Nếu như việc áp dụng thuế CBPG với HRC nhập khẩu được thực thi sẽ có thể làm tăng sự hấp dẫn và kỳ vọng về cổ phiếu HPG.

Tới đây thôi, hẹn anh em vào một topic khác nhé…