Bất động sản công nghiệp(BĐS KCN) được đánh giá là dòng sản phẩm “đẻ” ra dòng tiền luôn đi kèm với “giá trị thực-sinh lời thực”. Là phân khúc đang nhận được sự quan tâm của các nhà đầu tư bất động sản và hứa hẹn trở thành 1 lựa chọn đầu tư an toàn, hiệu quả và hấp dẫn trong thời gian tới.

Làn sóng đầu tư nước ngoài chảy mạnh vào Việt Nam sẽ kéo theo sự bùng nổ về nhu cầu nhà ở cho chuyên gia, công nhân, hạ tầng thương mại và dịch vụ cho các khu công nghiệp, kéo theo đó là sự tăng trưởng nóng của phân khúc bất động sản công nghiệp.

Theo số liệu mới nhất của Tổng cục Thống kê, tổng vốn đầu tư nước ngoài (FDI) đăng ký vào Việt Nam tính đến ngày 20/11/2023 đạt gần 28,85 tỷ USD. Tổng số vốn thực hiện trong 11 tháng năm 2023 ước đạt 20,25 tỷ USD, tăng 2,9% so với cùng kỳ năm trước. Đây là số vốn đầu tư trực tiếp nước ngoài và số vốn thực hiện cao nhất của 11 tháng trong 5 năm qua. Các ngành chế biến, chế tạo, Chip-chất bán dẫn, Công nghệ cao, hoạt động Tài chính, Ngân hàng, BĐS, Bảo hiểm,… đang thu hút mạnh nhất vốn đầu tư trực tiếp nước ngoài(FDI) đăng ký mới.

Thị trường BĐS KCN được đánh giá từ nay đến cuối năm 2023 không có nhiều sự thay đổi so với giai đoạn đầu năm nhưng sang năm 2024-2026, sự hồi phục và phát triển sẽ rõ ràng hơn.

I. CƠ HỘI ĐẦU TƯ

A.LỢI THẾ CẠNH TRANH, CHIẾN LƯỢC TRUNG QUỐC + 1

1. Chi phí nhân công khá thấp trong khu vực vẫn là điểm hấp dẫn trong vài năm tới. Theo World population review, mức lương tối thiểu của Việt Nam hiện nay chỉ bằng khoảng 2/3 so với Trung Quốc, Indonesia, Thái Lan và thấp hơn tương đối với Malaysia, Philippine. Tương đương với Ấn Độ, Campuchia. Do đó Việt Nam hiện thu hút nhiều ngành nghề thâm dụng lao động như dệt may, da giày, lắp ráp, gia công linh kiện điện tử, chế biến, chế tạo,…. Mức lương tối thiểu thấp đang là một trong các lợi thế cạnh tranh không nhỏ của Việt Nam.

2. Giá điện phục vụ kinh doanh ở mức thấp so với các nước khác. Giá điện trung bình cho kinh doanh của Việt Nam chỉ cao hơn Indonesia với khoảng 7,1 cent/kWh, là lợi thế tốt thu hút sản xuất khi điện dành cho sản xuất công nghiệp chiếm tới hơn 50% đối với các nước đang phát triển nhất là các ngành nghề sử dụng nhiều năng lượng như sản xuất hóa chất, công nghiệp nặng, thép,…

3. Tỷ giá khá ổn định. Từ năm 2016 đến nay, tỷ giá USD/VND khá ổn định so với các nước khác trong khu vực do đặc điểm chính sách và cơ cấu XNK. Trong năm 2022-2023, VND ít mất giá so với nhiều đồng tiền khác, điều này giúp các nhà đầu tư ít bị thiệt hại hơn về tỷ giá khi đầu tư vào Việt Nam so với các nước khác.

4. Tương đồng về văn hóa và ổn định về chính trị, vị trí gần với Trung Quốc. Việt Nam có lợi thế ngay cạnh Trung Quốc, hành lang kinh tế với các trung tâm kinh tế lớn của Trung Quốc như Vân Nam, Quảng Đông, Quảng Tây, Phúc Kiến, chiếm gần 20% GDP của Trung Quốc với thời gian di chuyển từ Hà Nội đến Quảng Châu chỉ mất 15 tiếng, nhanh hơn tới TPHCM. Trong những năm qua, Samsung, LG, Intel đã chuyền gần hết các nhà máy ra khỏi Trung Quốc đến Việt Nam, hay Apple đã chuyển sang sản xuất Apple Watch và sắp tới là Macbook sang Việt Nam trong năm 2023-24. Hay như Foxconn, LEGO đã đầu tư 1,5 đến 2 tỷ USD vào Việt Nam cho tới nay, Pegatron với gần 500 triệu USD. Và mới nhất là ông lớn ngành bán dẫn NVIDIA, các Cty sản xuất PIN dành cho xe điện, màn hình LCG, các tập đoàn công nghệ hàng đầu khác của Mỹ đang để tâm đến Việt Nam.

5. Ký nhiều hiệp định FTA, quan hệ đối tác toàn diện hỗ trợ cho xuất/nhập khẩu. Hiện Việt Nam đã ký và có hiệu lực 15 FTA với các đối tác lớn như EU, Anh, Hàn Quốc, Nhật Bản, Trung Quốc, Canada, Australia, Ấn Độ, ASEAN…, quan hệ đối tác chiến lược toàn diện với 6 nước gồm Mỹ, Trung Quốc, Nhật Bản, Ấn độ, Nga, Hàn Quốc theo đó có nhiều ưu đãi khi xuất/nhập khẩu vào các nước này.

6. Nhiều ưu đãi thuế khi đầu tư. Thuế TNDN 20%, thấp hơn so với Philippine, Indonesia hay Malaysia. Chính sách thuế miễn giảm thuế 04 năm đầu, 5% trong 9 năm tiếp theo, 10% trong 2 năm tiếp theo và sau năm thứ 16 về 20% tại các vùng có điều kiện kinh tế khó khăn,…

7. Giá thuê đất. Giá thuê tại Việt Nam so với các nước trong khu vực như Indonesia, Malaysia và Thái Lan,… thấp hơn 30-35%.

B. GIẢI NGÂN VỐN FDI CAO NHẤT TRONG 5 NĂM

1. Dòng vốn FDI. Vốn FDI đăng ký trong 11 tháng năm 2023 đạt 28,85 tỷ USD tăng 14,8% svck. Có 2.865 dự án mới được cấp giấy chứng nhận đăng ký đầu tư, tăng 58,1%, tổng vốn đăng ký đạt hơn 16,41 tỷ USD, tăng 42,4% so với cùng kỳ. FDI vào công nghiệp chế biến chế tạo vẫn chiếm phần lớn nhất với 86,9% , tương ứng 14,26 tỷ đô la.

2. Giải ngân vốn FDI. Vốn FDI giải ngân cao nhất trong 5 năm trở lại đây đạt 20,25 tỷ USD, tăng 2,9% svck.

3. Việt Nam duy trì thu hút FDI chỉ sau Indonesia trong ASEAN và vượt lên Thái Lan, Malaysia từ những năm 2014 – 2015 đến nay.

C. PHÁT TRIỂN HỆ THỐNG GIAO THÔNG ĐỒNG BỘ, TĂNG LIÊN KẾT VÙNG

1. Phát triển hệt thống đường cao tốc Bắc – Nam phía Đông, kết nối cả nước. Các đoạn tuyến giai đoạn 1 đã đi vào hoạt động trong năm 2023 và đồng thời khởi công giai đoạn 2 dự kiến thông toàn tuyến vào năm 2025 - 2026.

2. Phát triển các đường vành đai như VĐ 4 ở HN và VĐ 3 ở HCM sẽ giúp kinh tế các tỉnh ven HCM, HN đi lên, tăng cường kết nối với trung tâm, dịch chuyển sản xuất ra ngoài trung tâm HCM, HN.

3. Phát triển trục đường cao tốc Phía Nam, nâng tầm các khu vực xung quanh HCM và miền Tây. Kết nối các tỉnh miền Tây với cụm cảng Cái Mép – Thị Vải và kết nối vào cao tốc Bắc Nam giúp luân chuyển hàng hóa nhanh hơn trong nội địa lẫn thế giới.

4. Cụm cảng Cái Mép đã lọt top 11/370 cảng hoạt động hiệu quả nhất thế giới theo CPPI 2021.

D. TIÊU DÙNG NỘI ĐỊA TĂNG TRỞ LẠI, THÚC ĐẨY SẢN XUẤT

1. Tăng trưởng kinh tế của Việt Nam trong năm 2024 dự kiến ở mức 6-6.5%, năm 2025 là 7%.

2. GDP/đầu người tăng nhanh với tốc độ tăng trưởng kép (CAGR) đạt 6,8%/năm.

3. Theo Mckinsey, dự kiến tới năm 2030, Việt Nam sẽ có thêm khoảng 37 triệu người vào tầng lớp tiêu dùng (tiêu dùng trên 11$/ngày theo ngang giá sức mua (PPP)), giúp tăng tầng lớp tiêu dùng lên gần 74% so với mức 40% năm 2020 và chưa đầy 10% năm 2000. Nhờ vào việc tăng tỷ lệ đô thị hóa nhất là ở các đô thị cấp 2.

4. Tổng mức bán lẻ hàng hóa, doanh thu dịch vụ tăng nhanh hơn tốc độ tăng GDP/đầu người với CAGR đạt 11,5%/năm trong giai đoạn 2010 – 2023.

5. Xu hướng mua hàng Online gia tăng thúc đẩy nhu cầu nhà xưởng/trung tâm phân phối. Doanh thu hoạt động TMĐT tăng trưởng cao. Dựa theo báo cáo của SYNC tại Đông Nam Á, giá trị giao dịch TMĐT của Việt Nam đạt gần 40 tỷ USD năm 2025, với CAGR đạt trên 30%.

E. GIÁ, NGUỒN CUNG KCN CHO THUÊ

1. Tính đến hết tháng 11/2023, Việt Nam có 397 khu công nghiệp được thành lập mới với tổng diện tích đất là 122.900 ha. Trong đó diện tích cho thuê đạt 620 ha bằng 56% kế hoạch năm. Dự báo, năm 2024, diện tích cho thuê sẽ tăng 20 - 25%. Và nguồn cung KCN tiếp tục tập trung và gia tăng tốt ở các KCN trọng điểm.

2. Tại miền Bắc với khoảng 3.757ha đất KCN được kỳ vọng sẽ đưa vào hoạt động trong giai đoạn 2024-2026, với nguồn cung lớn nhất đến từ Hải Phòng, Hưng Yên, Vĩnh Phúc, Bắc Ninh.

3. Tại miền Nam có khoảng 1.388ha được đưa vào hoạt động giai đoạn từ 2024-2027 với nguồn cung chủ yếu đến từ Bình Dương, Đồng Nai, BR-VT, Long An. Một số dự án đáng chú ý trong tương lai chủ yếu đến từ các nhà phát triển KCN lớn như KCN Cây Trường (BCM sở hữu) và KCN Nam Tân Uyên mở rộng (NTC sở hữu).

4. Giá cho thuê trung bình tiếp tục tăng. Tại phía bắc giá thuê đạt trung bình 138 USD/m2/chu kỳ thuê, tăng 35% so với cùng kỳ năm 2022. Trong khi tại khu vực miền Nam, giá thuê ở mức 174 USD/m2/chu kỳ thuê, tăng 15%. Như vậy, tính trung bình giá thuê ở cả hai khu vực đạt 156 USD/m2/chu kỳ thuê, tăng 22% svck. Giá cho thuê phía Nam thường cao hơn do giá GPMB cao hơn. Dự báo trong hai năm tới, giá thuê đất công nghiệp tại Việt Nam sẽ tăng ở ngưỡng 6-10%/năm tại cả phía Bắc và phía Nam.

5. Tỷ lệ lắp đầy của các KCN trên toàn quốc luôn duy trì ở mức trung bình trên 80%. Trong đó, các tỉnh trọng điểm phía Bắc đạt 83% và các tỉnh trọng điểm phía Nam đạt 91%.

6. Nguồn cung tương lai. Ngắn hạn sẽ khó tăng nhanh do các KCN mới được chấp thuận chủ trương đầu tư/điều chỉnh theo NĐ 35 khiến hồ sơ cấp phép lâu hơn. Cả thị trường miền Nam và miền Bắc đều chứng kiến kết quả kinh doanh nửa đầu năm 2023 không có nguồn cung mới nào được giới thiệu và đưa vào hoạt động. Tổng diện tích đất tại miền Nam được duy trì ổn định là 41.950ha và 66,6% trong đó là diện tích cho thuê. Tương tự, tổng diện tích khu công nghiệp ở miền Bắc được duy trì ổn định đạt 16.915ha, trong đó 70,5% là diện tích cho thuê. Đây sẽ là cơ hội cho các KCN có sẵn quỹ đất cho thuê lớn khi tận dụng được cơ hội thị trường, ít cạnh tranh khi nguồn cung còn hạn chế.

F. XU HƯỚNG TĂNG MẠNH ĐẦU TƯ NHÀ XƯỞNG XÂY SẴN, NHÀ KHO XÂY SẴN

1. Nhà kho hay nhà xưởng xây sẵn phục vụ cho nhu cầu ngắn hạn, chủ yếu là hoạt động kho bãi, logistic hoặc phục vụ cho nhu cầu đầu tư ngắn hạn trong vòng vài tháng cho đến 3 năm trở lại sẽ có độ nhạy khá cao với tình hình tiêu dùng của nền kinh tế.

2. Nguồn cung nhà xưởng xây sẵn(NXXS) tăng nhẹ ở miền Nam đạt 4,3 triệu m2 tăng 10,2%, tại miền bắc đạt 2,53 triệu m2 . Tỷ lệ lấp đầy cao ở miền Nam với 92% (+1% yoy) với giá cho thuê ổn định 4,6 USD/m2 /tháng. Tỷ lệ lấp đầy đạt 86% (-0,6% yoy) tại miền Bắc với giá cho thuê đạt 4,6 USD/m2 /tháng. Giá cho thuê không tăng cả ở 2 miền.

3. Nguồn cung nhà kho xây sẵn tăng mạnh ở miền Bắc đạt 1,82 triệu m2 (+90% yoy), và miền Nam đạt 4,7 triệu m2 (+30% yoy). Tỷ lệ lấp đầy ở miền Nam và miền Bắc lần lượt đạt 76%(-8% yoy) và 78%(-0,15% yoy). Giá cho thuê trung bình tại miền Bắc đạt 4,5 USD/m2/tháng (+8% yoy), tại khu vực miền Nam đạt 4,4 USD/m2/tháng (+7% yoy).

4. Nguồn cung tương lai: Theo Cushman&Wakefield Phía Bắc có nguồn cung tương lai NXXS và NKXS lần lượt 1,05 và 1,42 triệu m2 , miền Nam tương ứng là 4,1 và 2,2 triệu m2

G. HỖ TRỢ PHÁP LÝ, XU HƯỚNG PHÁT TRIỂN KCN “XANH”

1. Môi trường pháp lý của Việt Nam ngày càng hoàn thiện khi các Luật kinh doanh BĐS, Luật nhà ở, Luật BĐS,… được Quốc hội thông qua tháng 11/2023, dự kiến có hiệu lực trong năm 2024.

2. Các chính sách pháp lý như QĐ338/QĐ –TTg xây dựng phát triển nhà ở xã hội, NĐ10/2023/NĐ-CP tiêu chí chuyển mục đích sử dụng đất từ trồng lúa sang làm dự án, NQ33/NQ-CP tháo gỡ khó khăn cho thị trường bất động sản có thể sẽ tác động tích cực giúp doanh nghiệp có thể giãn, hoãn nợ và gỡ vướng mắc về pháp lý. NQ39/2021/QH15 được thông qua về Quy hoạch đất quốc gia với lộ trình phân bổ tăng quỹ đất KCN từ 90,83ha vào năm 2020 lên 210,93ha (+120%) vào năm 2030 kỳ vọng cũng thúc đẩy nguồn cung trong dài hạn. Bên cạnh đó, việc phát triển nhà ở xã hội, nhà ở cho công nhân cũng là tiền đề cho phát triển KCN bền vững.

3. Chính phủ cũng đang đưa ra các chính sách để duy trì sự hỗ trợ đối với các doanh nghiệp nước ngoài, tạo điều kiện đơn giản các thủ tục hành chính, giấy phép đầu tư, đảm bảo sự minh bạch và công bằng.

4. Chính phủ đang đẩy mạnh kêu gọi ưu tiên phát triển KCN “xanh” đang là xu thế chung trên thế giới với các nhà đầu tư nước ngoài.

II. TIÊU CHÍ LỰA CHỌN CỔ PHIẾU

Qua phân tích có thể thấy BĐS KCN là nhóm cổ phiếu có tiềm lực mạnh mẽ, được sự hỗ trợ của Nhà nước và sức cầu cao hơn nguồn cung. Cơ hội phát triển trong tương lai của nhóm cổ phiếu này là rất lớn, phù hợp với NĐT thích sinh lời ổn định, lâu dài. Vậy đâu là tiêu chí để lựa chọn nhóm cổ phiếu này? Dưới đây là một số tiêu chí theo quan điểm các nhân của NgotMienTay, Anh Chị Em NĐT có thể tham khảo.

1. Chỉ số P/E cũng là một chỉ số quan trọng trong đánh giá và lựa chọn cổ phiếu bất động sản công nghiệp tiềm năng. Tuy nhiên, nhà đầu tư cần tính toán P/E dựa trên giá trị sổ sách thực tế và so với mặt bằng chung của ngành để lựa chọn mã tốt.

2. Cty có quỹ đất lớn và sạch. Đây là một tiêu chí quan trọng ở thời điểm hiện tại để chọn mã chứng khoán BĐS tiềm năng, có khả năng sinh lời tốt. Bởi, các vấn đề pháp lý, giải phóng mặt bằng trong lĩnh vực bất động sản còn chậm. Việc quỹ đất hạn chế sẽ là điểm yếu, ảnh hưởng đến tăng trưởng lợi nhuận của các doanh nghiệp BĐS và ảnh hưởng đến giá cổ phiếu.

3. Cty có hoạt động trả cổ tức đều đặn. Đây là điểm cộng đánh giá mức độ uy tín của các doanh nghiệp bất động sản công nghiệp trên thị trường.

4. Cty ít nợ trái phiếu.

5. Cty có tình hình tài chính lành mạnh.

6. Cty sở hữu các quỹ đất có vị trí đắc địa, tại các khu kinh tế trong điểm phía Nam, Bắc và gần khu vực tiêu dùng nội địa chính như Hà Nội, TPHCM.

7. Có diện tích đất sẵn sàng cho thuê lớn.

III. CỔ PHIẾU KHUYẾN NGHỊ MUA

1. KBC

Tại Kinh Bắc, 9 tháng đầu năm 2023, doanh nghiệp đạt doanh thu 4.797 tỷ đồng (chủ yếu đến từ cho thuê đất và cơ sở hạ tầng), tăng 272%, lợi nhuận sau thuế 2.652 tỷ đồng, tăng 17,8% so với cùng kỳ. So với kế hoạch năm, doanh nghiệp hoàn thành 53% mục tiêu doanh thu và 52% mục tiêu lợi nhuận của năm. Đáng chú ý trong Quý III/2023, KBC bất ngờ báo lãi giảm mạnh 99,04% xuống 18,5 tỷ đồng, do Cty chưa kịp bàn giao đất cho khách hàng tại các KCN Nam Sơn Hạp Lĩnh(NSHL), Quang Châu và Tân Phú Trung, với tổng diện tích 50ha đã ký.

TRIỂN VỌNG CHO NĂM 2024-2025

-

KBC hiện có 24 dự án khu công nghiệp, cụm công nghiệp trên cả nước và sở hữu quỹ đất công nghiệp lên đến 6.386ha.

-

Các dự án KCN của KBC luôn nhận được sự quan tâm của các nhà đầu tư trong và ngoài nước, đặc biệt là các nhà đầu tư trực tiếp nước ngoài (FDI).

-

Hầu hết các dự án đang và sắp triển khai của KBC đều tọa lạc tại các trung tâm khu công nghiệp trọng điểm ở miền Bắc, trong đó một phần diện tích này đã được giải phóng mặt bằng và nộp phí sử dụng đất (cụ thể, KCN Tràng Duệ 3 đã giải phóng 200 ha mặt bằng trong tổn số 687 ha quy hoạch, Khu đô thị Tràng Cát đã nộp 584,9 ha đất ở).

-

Được cấp giấy phép phát triển đất KCN tại các tỉnh Long An, Hậu Giang, Hải Dương và Hưng Yên.

-

Bảng cân đối kế toán mạnh sau khi thanh toán hơn một nửa nợ vay trong 9 tháng đầu năm 2023, tổng nợ còn 3,87 nghìn tỷ đồng vào cuối Q3/2023.

-

Năng lực phát triển KCN mạnh trên khắp cả nước. Theo thống kê, quỹ đất khu công nghiệp sẵn sàng khai thác của KBC khoảng 260 - 270ha.

-

Các khách hàng lớn đã ký hợp đồng thuê đất khu công nghiệp chưa kịp hoàn thiện hồ sơ đầu tư tại Việt Nam, nên việc bàn giao đất khu công nghiệp cho khách sẽ kéo dài sang quý IV/2023.

-

KBC đang cho thuê đất khu công nghiệp với giá cao hơn, tăng từ 50 - 100%, song nhà đầu tư nước ngoài vẫn thuê.

Cho năm 2024, dự báo KCN NSHL, Quang Châu và Tân Phú Trung sẽ là động lực tăng trưởng lợi nhuận chính cho KBC. Với khoảng 52 ha đất KCN, trong đó 20 ha từ KCN Tân Phú Trung, 22 ha từ KCN Quang Châu và 10 ha từ KCN NSHL dự kiến sẽ được ghi nhận doanh thu trong năm 2024 cùng với khoảng 10 ha doanh thu bất động sản nhà ở từ Khu đô thị Phúc Ninh mà KBC đang hoàn tất nghĩa vụ tài chính để bàn giao số căn hộ đã bán trước đây. Theo đó, dự báo doanh thu thuần và LNST năm 2024 lần lượt đạt 4,9 nghìn tỷ đồng (giảm 16,6% svck) và 1,94 nghìn tỷ đồng (giảm 23,7% svck).

Do quá trình phê duyệt KCN Tràng Duệ 3 và Khu đô thị Tràng Cát chưa đúng tiến độ nên KBC khó nhận được các phê duyệt cho các dự án này trong năm 2023 và chỉ có thể đóng góp đáng kể vào lợi nhuận của KBC từ năm 2025. Tuy nhiên, nếu KCN Tràng Duệ 3 được cấp phê duyệt vào cuối năm 2023 hoặc đầu năm 2024, dự án này sẽ đóng góp nhiều hơn vào lợi nhuận của KBC trong năm 2024. Trong trường hợp này, giả sử KBC bán 50 ha KCN Tràng Duệ 3, doanh thu thuần và LNST năm 2024 sẽ lần lượt đạt 6,73 nghìn tỷ đồng (tăng 14,2% svck) và 2,49 nghìn tỷ đồng (giảm 2,1% svck).

ĐỊNH GIÁ

Cổ phiếu KBC đang giao dịch với hệ số P/E 2023 là 10,0x và P/B 2023 là 1,28x. Dự phóng P/E 2024 là 12,8x và P/B 2024 là 1,16x. Khuyến nghị MUA với KBC quanh vùng giá 32+/-. Thời gian nắm giữ từ 1-2 năm.

2. IDC

IDC là một trong các nhà phát triển KCN lớn nhất Việt Nam bên cạnh Becamex, VSIP, KBC, Viglacera với 3,200ha đang cho thuê/sẵn sàng cho thuê và dự kiến hơn 1.000ha đang xin cấp phép.

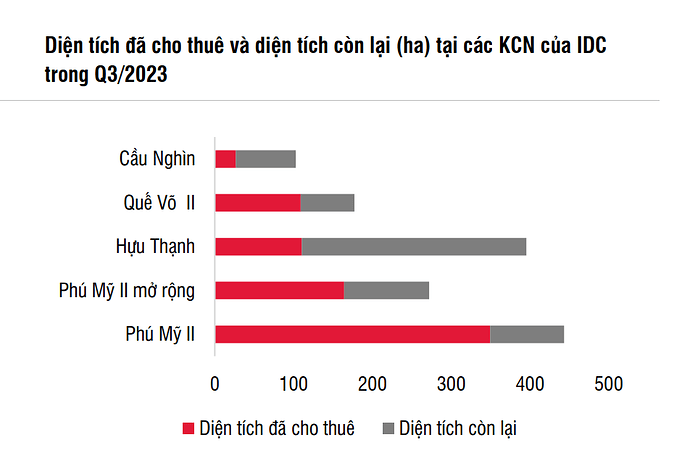

Diện tích sẵn sàng cho thuê lớn lên tới hơn 751ha chủ yếu tại Long An, BR-VT, Bắc Ninh và Thái Bình. KCN Hựu Thạnh IP và Phú Mỹ 2& 2 mở rộng còn nhiều quỹ đất nhất và đang thu hút khá nhiều dòng vốn với giá cho thuê rất tốt lên tới 125 – 135 USD/m2 , các KCN như Quế Võ 2 và Cầu Nghìn cũng bắt đầu chứng kiến sự tăng trưởng nhanh trong nhu cầu và đang được đẩy nhanh GPMB, dự kiến 2023 sẽ hoàn thành.

KẾT QUẢ KINH DOANH

Trong Q3/2023, Doanh thu thuần IDC đạt 1.4 nghìn tỷ đồng (giảm 29.7% so với cùng kỳ) và lợi nhuận ròng giảm 68%. Luỹ kế 9 tháng đầu năm 2023, doanh thu và lợi nhuận sau thuế lần lượt đạt 5,000 tỷ đồng (giảm 29% svck) và 1,000 tỷ đồng (giảm 57% svck).

Trong Q4/2023, ước tính tổng doanh thu và lợi nhuận trước thuế của IDC lần lượt đạt 1,8 nghìn tỷ đồng (tăng 48% svck) và 430 tỷ đồng (tăng 44% svck), do mức nền thấp được thiết lập trong Q4/2022. Trong năm 2024, kỳ vọng doanh thu của IDC là 7,9 nghìn tỷ đồng (tăng 16,4% svck) và LNTT là 2,4 nghìn tỷ đồng (tăng 43% svck).

Tiền mặt và tiền gửi ngân hàng tại thời điểm cuối Q3/2023 của IDC đạt 2,1 nghìn tỷ đồng, chiếm 11% tổng tài sản, trong khi nợ ròng giảm xuống còn 1,23 nghìn tỷ đồng, tương ứng giảm 8% so với đầu năm 2023. Tỷ lệ D/E đạt 0,59x, cao hơn một chút so với đầu năm 2023 là 0,56x do trả cổ tức dẫn đến tỷ lệ vốn chủ sở hữu thấp hơn.

TRIỂN VỌNG NĂM 2024-2025

Trong năm 2024 ước tính doanh thu của IDC đạt 7,9 nghìn tỷ đồng (tăng 16,4% svck) và LNTT đạt 2,4 nghìn tỷ đồng (tăng 43% svck). EPS dự kiến đạt 3.983 đồng/cổ phiếu dựa trên các luận điểm sau:

Mảng BĐS KCN với quỹ đất lớn, vị trí tốt

-

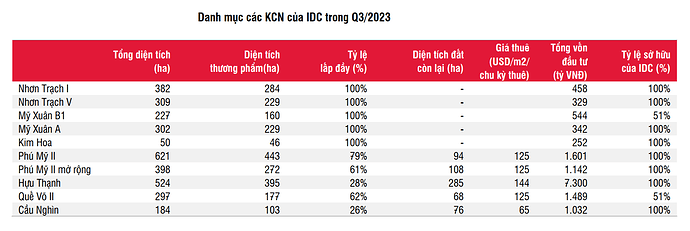

IDC đang đầu tư, quản lý 10 KCN tại Việt Nam với tổng diện tích 3.267ha, trong đó 07 KCN ở phía Nam (gồm Nhơn Trạch 1 (382ha), Nhơn Trạch 5 (309ha) tỉnh Đồng Nai; Mỹ Xuân A (302ha), Mỹ Xuân B1 (227ha), Phú Mỹ 2 (621ha), Phú Mỹ 2 mở rộng (398ha) tỉnh Bà Rịa - Vũng Tàu; Hựu Thạnh (524ha) tỉnh Long An) và 03 KCN ở phía Bắc (gồm Kim Hoa (50ha) tỉnh Vĩnh Phúc; Quế Võ 2 (269ha) tỉnh Bắc Ninh và Cầu Nghìn (184ha) tỉnh Thái Bình).

-

Hiện tại, diện tích đất thương phẩm là 2.341ha, diện tích còn lại để cho thuê của IDC là khoảng 751ha tại 5 dự án KCN như Phú Mỹ 2, Phú Mỹ 2 mở rộng, Hựu Thạnh, Cầu Nghìn, Quế Võ. Tỷ lệ lấp đầy là 54%, giá thuê trung bình đạt 123 USD/m2.

-

IDC đang đầu tư dự án KCN Tân Phước 1 có diện tích 470ha tại tỉnh Tiền Giang, dự kiến bắt đầu cho thuê từ năm 2024. Ngoài ra, IDC đang nghiên cứu đầu tư KCN Tiền Hải 2 (325ha) và Thuỵ Trường (255ha) tại tỉnh Thái Bình và KCN – ĐT – DV Vinh Quang (495ha) tại thành phố Hải Phòng.

-

KCN Hựu Thạnh sẽ đem lại nguồn thu lớn cho IDICO trong thời gian 2024-2026: KCN Hữu Thạnh tại tỉnh Long An có vị trí rất thuận lợi, cách TPHCM khoảng 40 km – đây là thị trường tiêu dùng rộng lớn, năng động nhất cả nước, dễ tuyển lao động, giá cho thuê đất tốt. Cách cảng biển quốc tế Long An 52km – là trung tâm đầu mối xuất nhập khẩu hàng hoá khu vực đồng bằng sông Cửu Long và cửa khẩu quốc tế Bình Hiệp – nơi thông thương trực tiếp với cửa khẩu quốc tế Prey-Voa thuộc Campuchia. Dự án KCN có diện tích 524ha, có diện tích lớn thứ 6 của tỉnh Long An, chiếm 5% thị phần. Diện tích cho thuê còn lại lớn khoảng 334ha, tỷ lệ lấp đầy đạt 15,6%, giá cho thuê tốt (~150 USD/m2).

-

KCN Phú Mỹ 2 và Phú Mỹ 2 mở rộng tại tỉnh Bà Rịa – Vũng Tàu có vị trí thuận lợi, gần cảng Cái Mép và cảng Phú Mỹ. Được xác định là KCN chuyên sâu về ngành công nghiệp nặng nên khách hàng thuê rất chọn lọc, chẳng hạn như công nghiệp lắp ráp, sửa chữa cơ khí, công nghiệp điện tử, thông tin, vật liệu xây dựng, sản xuất hạt nhựa và sản phẩm từ nhựa,…. Tính đến cuối quý III/2023, diện tích đã cho thuê đạt 480ha trên tổng diện tích đất thương phẩm 716ha, giá cho thuê cao trên 130 USD/m2. Năm 2022, IDC đã ghi nhận doanh thu từ hai KCN này là 543 tỷ đồng, biên lợi nhuận gộp đạt 70%.

-

KCN Cầu Nghìn nằm ven Quốc lộ 10, cách cảng Hải Phòng 45 km. Diện tích cho thuê là 103ha, tỷ lệ lấp đầy mới chỉ đạt 26% do đang vướng mắc trong khâu giải phóng mặt bằng. Năm 2022, IDICO đã được phê duyệt chuyển đổi từ đất trồng lúa sang đất công nghiệp. IDICO còn lại 40-50ha cần bồi thường (khoảng 25% tổng diện tích đất của dự án). IDICO kỳ vọng sẽ hoàn thành giải phóng mặt bằng trong năm 2023. Giá cho thuê đạt 70 USD/m2, thấp hơn so với các dự án khác của công ty.

-

KCN Quế Võ 2 nằm trên địa bàn huyện Quế Võ - tỉnh Bắc Ninh, gần Samsung. Vị trí dự án nằm trong tam giác kinh tế tăng trưởng của miền Bắc (Hà Nội – Hải Phòng – Bắc Ninh). KCN nằm ở phía bắc Quốc lộ 18 và đường cao tốc Nội Bài - Hạ Long, cách Thủ đô Hà Nội 45 km, cách xa Quốc lộ 1A mới 15 km, gần cảng sông Đuống, cách cảng Cái Lân 98 km, thuận lợi đi đến cảng Hải Phòng theo quốc lộ 18 và quốc lộ 10, tuyến đường sắt Yên Viên - Cái Lân với ga Châu Cầu chạy qua mặt chính của KCN. Dự án này được chia làm 2 giai đoạn (giai đoạn 1 có diện tích 273ha, tổng mức đầu tư là 490 tỷ đồng, giai đoạn 2 có diện tích 300ha). Giá cho thuê ở khu vực này khá tốt, trên 110 USD/m2.

Mảng BĐS thương mại

-

Đối với mảng bất động sản dân cư, tại phân khúc nhà ở xã hội, Tổng công ty IDICO dự kiến sẽ khởi công Dự án Nhà ở công nhân Khu công nghiệp Nhơn Trạch 2 với quy mô 10ha trong tháng 12/2023.

-

Dự án Nhà ở công nhân Khu công nghiệp Nhơn Trạch 1 với quy mô 10ha đang được doanh nghiệp này xin điều chỉnh quy hoạch xây dựng.

-

Tại phân khúc nhà ở thương mại, Dự án Bắc Châu Giang với quy mô 5,7ha do công ty con IDICO-CONAC (Tổng công ty IDICO sở hữu 51%) làm chủ đầu tư đã gần như hoàn thành xong và chuẩn bị mở bán chính thức đầu năm 2024.

-

Tổng công ty IDICO ghi nhận giao dịch chuyển nhượng 2,2ha tại Dự án Khu dân cư trung tâm mở rộng ở Long An cho tập đoàn AEON với doanh thu dự kiến là 437 tỷ đồng có thể dời từ quý 4/2023 sang đầu năm 2024 do thủ tục pháp lý kéo dài. Việc hoàn tất thương vụ này dự kiến sẽ giúp kết quả kinh doanh mảng bất động sản dân cư của Tổng công ty IDICO tăng đột biến trong năm 2024.

Mảng kinh doanh điện

-

IDICO hiện có 4 dự án năng lượng, gồm 2 nhà máy thuỷ điện (Srok Phu Miêng và Đrak Mi 3) và 2 trạm biến áp (110/22kV Tuy Hạ và 110/22kV Nhơn Trạch 5). Theo dự báo, hiện tượng El Nino sẽ diễn ra trong giai đoạn 2023 – 2025. Vì vậy mà lượng mưa trong giai đoạn này sẽ ở mức thấp khiến sản lượng điện cũng như lợi nhuận bị ảnh hưởng đáng kể.

-

Doanh thu mảng điện cho năm 2024 dự kiến tăng 7% svck. Doanh thu bán điện tại KCN Nhơn Trạch V và Hựu Thạnh dự kiến tăng 8,7% svck đạt 2,8 nghìn tỷ đồng, khi có các khách hàng thuê mới tại KCN Hựu Thạnh. Doanh thu từ mảng thủy điện dự kiến đạt 395 tỷ đồng (tăng 4% svck).

Mảng BOT

IDICO đang vận hành 2 trạm BOT giao thông là BOT Quốc lộ 1A đoạn An Sương – An Lạc và BOT Quốc lộ 51. Đây là mảng mang lại doanh thu ổn định hàng năm cho công ty. Ước tính lưu lượng phương tiện qua trạm thu phí An Sương – An Lạc sẽ duy trì mức tăng trưởng 2%, giá vé không thay đổi, doanh thu dự kiến đạt 425 tỷ đồng cho năm 2024. Biên lợi nhuận gộp duy trì ở mức cao là 44,9%. Riêng BOT tại Quốc lộ 51 đã dừng thu phí từ tháng 1/2023.

ĐỊNH GIÁ VÀ KHUYẾN NGHỊ

Cổ phiếu IDC đang giao dịch với hệ số P/E 2023 là 15,8x và P/B 2023 là 2,9x. Dự phóng P/E 2024 là 11,9x và P/B 2024 là 2,3x. Khuyến nghị MUA với IDC quanh vùng giá 47-50 Thời gian nắm giữ từ 1-2 năm.

3. VGC

VGC là một trong những doanh nghiệp có quỹ đất Khu công nghiệp (KCN) lớn nhất tại Miền Bắc có vị trí thuận lợi và giá chào thuê cao.

VGC có KCN tại Bắc Ninh như Yên Phong IIC, Yên Phong MR, Thuận Thành đều còn diện tích lớn, giá chào thuê cao. Bắc Ninh gần với tam giác trọng điểm kinh tế Hà Nội – Hải Phòng – Quảng Ninh, đang dẫn đầu miền Bắc với tổng diện tích khai thác KCN khoảng 6.847ha với lượng đất công nghiệp sử dụng là khoảng hơn 2.000ha, tỷ lệ lấp đầy khoảng 58,91%.

Nhờ có quỹ đất lớn VCG đang thu hút 300 doanh nghiệp trong và ngoài nước, với hơn 16 tỷ USD vốn FDI. Trong đó, có các doanh nghiệp tên tuổi lớn trên thế giới như Tập đoàn Samsung, Amkor, Canon, Hyosung, Anam Electronics, IRC Tire, Toyoda Gosei… Đến năm 2025, doanh nghiệp này cho biết sẽ nâng tổng số KCN lên 20(hiện tại đang là 12), tổng diện tích tăng thêm khoảng 2.000 - 3.000ha.

KẾT QUẢ KINH DOANH

- VGC đã tiết lộ lợi nhuận quý 3/2023 ước đạt 565 tỷ đồng, tức thực hiện 124% kế hoạch quý và tăng 83% so với cùng kỳ năm trước, lợi nhuận trước thuế Công ty mẹ ước đạt 503 tỷ đồng, đạt 149% kế hoạch quý 3/2023. Lũy kế 9 tháng đầu năm doanh thu đạt 10.174 tỷ đồng, lợi nhuận hợp nhất của Viglacera đạt 1.590 tỷ đồng, lợi nhuận công ty mẹ đạt 1.694 tỷ đồng, lần lượt vượt kế hoạch năm 31% và 29%. Trong đó:

- Lĩnh vực bất động sản khu công nghiệp vẫn là mảng kinh doanh chủ chốt đóng góp vào kết quả kinh doanh quý 3 và 9 tháng đầu năm 2023 của Tổng Công ty Viglacera với 1.800 tỷ đồng lợi nhuận, tăng 389 tỷ đồng so với cùng kỳ năm 2022.

- Mảng vật liệu xây dựng, doanh số xuất khẩu toàn tổng công ty đạt 42,2 triệu USD (khoảng 1.024 tỷ đồng), tăng 54% cùng kỳ. Trong đó, gia tăng ở các sản phẩm gạch ốp lát (tăng 126%), kính PFG (tăng 79%), kính ViFG (tăng 16%), sứ (tăng 68%).

- Trong quý 4/2023, Viglacera tiếp tục triển khai các thủ tục cho công tác thoái vốn Nhà nước theo chủ trương của Bộ Xây Dựng, đồng thời xây dựng kế hoạch sản xuất kinh doanh của năm 2024 và kế hoạch 5 năm giai đoạn 2024-2028. Hiện tại Bộ xây dựng đang nắm giữ tỷ lệ 50,21% tại VGC và 38,58% tại GEX.

TRIỂN VỌNG NĂM 2024-2025

Trong năm 2024, dự báo doanh thu và LNTT của VGC lần lượt đạt 16.369 nghìn tỷ đồng (tăng 25% svck) và 2.425 nghìn tỷ đồng (tăng 134% svck) chủ yếu ở mảng BĐS và VLXD, cụ thể như sau:

Mảng BĐS

-

Hiện công ty đang sở hữu và vận hành 12 khu công nghiệp, với phần diện tích thương phẩm còn lại khoảng 1.139 ha, chủ yếu nằm gần tam giác trọng điểm kinh tế Hà Nội – Hải Phòng – Quảng Ninh. Tạo điều kiện thuận lợi cho hoạt động kinh doanh khi dòng vốn FDI vào Việt Nam tăng mạnh nhất trong 5 năm qua.

-

Diện tích cho thuê dự kiến tăng thêm tới 250 ha (tăng 35% so với năm 2023), nhờ bắt đầu mở bán mới Khu công nghiệp Thuận Thành 1 (Bắc Ninh) và Khu công nghiệp Tiền Hải (Thái Bình).

-

Các KCN như Yên Phong IIC, Yên Phong MR, Thuận Thành, là những KCN được nhận định là động lực chính để doanh thu và lãi sau thuế của VGC sẽ tăng lần lượt 25% và 134% so với cùng kỳ trong năm 2024 svck nhờ vị trí đắt địa, giá cho thuê cao.

-

Ký hai hợp đồng lớn với BYD và Geleximco với tổng giá trị 983,7 triệu đô. Trong đó Geleximco có tổng mức đầu tư 800 triệu USD với diện tích thuê 50ha tại KCN Tiền Hải. Tập đoàn BYD dự kiến thuê tại KCN Phú Hà với diện tích 40ha, tổng mức đầu tư 183,7 triệu đô.

-

Đầu năm 2023 VGC cho biết đã khởi công xây dựng 2.000 căn hộ thuộc dự án khu nhà ở công nhân KCN Yên Phong (Bắc Ninh) và 1.000 căn hộ tại dự án nhà ở công nhân KCN Đông Mai (Quảng Ninh).

-

Ở phân khúc nhà ở xã hội, Viglacera đang có kế hoạch đầu tư 50.000 căn nhà ở xã hội trong giai đoạn 2022 - 2030 như dự án nhà ở công nhân tại Khu công nghiệp Đồng Văn IV, dự án nhà ở xã hội tại Kim Chung, dự án nhà ở công nhân Hải Yên - Quảng Ninh.

Mảng VLXD

Với mảng VLXD được kỳ vọng tiếp tục hồi phục mạnh mẽ trong năm 2024 với DT và LNST dự báo đạt lần lượt 8.906 tỷ đồng (+3% y/y) và 1.684 tỷ đồng (+32% y/y) khi cả 4 lĩnh vực gạch ốp, gạch ngói, kính và sứ, sen vòi đều có KQKD hồi phục nhờ các động lực chính:

- Thị trường BĐS và các hoạt động xây dựng dân dụng kỳ vọng hồi phục trong 2024.

- Giá VLXD dự báo không còn tăng mạnh nữa và có thể hạ nhiệt, trong đó giá than nội địa dự báo không còn tăng giá.

- Giá bán các sản phẩm VLXD hồi phục khi mức cạnh tranh không còn gay gắt khi hàng tồn kho cao như giai đoạn đầu năm 2023.

- Công ty đang có kế hoạch triển khai giai đoạn 2 nhà máy Kính nổi siêu trắng Phú Mỹ với công suất khoảng 56.8 triệu m2/năm. Nếu nhà máy này đi vào hoạt động sẽ giúp quy mô sản xuất kính của VGC tăng 60% so với công suất hiện tại.

ĐỊNH GIÁ VÀ KHUYẾN NGHỊ

- VGC là doanh nghiệp có quỹ đất KCN lớn và dự kiến có ghi nhận lợi nhuận lớn từ diện tích cho thuê trong tương lai. Ngoài ra, mảng VLXD kỳ vọng sẽ phục hồi trong nửa cuối năm 2023 và năm 2024 nhờ thị trường BĐS và hoạt động xây dựng được tháo gỡ khó khăn.

- Cổ phiếu VGC đang giao dịch với hệ số P/E 2023 là 17,8x và P/B 2023 là 2,37x. Dự phóng P/E 2024 là 11,9x và P/B 2024 là 2,5x. Khuyến nghị MUA với VGC quanh vùng giá 50-52 Thời gian nắm giữ từ 1-2 năm.

4. GVR

Luận điểm đầu tư(bổ sung sau)