TTCK VN đã trải qua nhiều chu kỳ tăng trưởng (bull market), suy thoái (bear market), với các đỉnh và đáy quan trọng, chịu ảnh hưởng từ các yếu tố kinh tế vĩ mô trong nước (như gia nhập WTO, cải cách ngân hàng, FDI) và toàn cầu (khủng hoảng tài chính 2008, chiến tranh thương mại Mỹ-Trung, đại dịch COVID-19, lạm phát toàn cầu). Quy mô thị trường đã tăng trưởng vượt bậc, từ vốn hóa khoảng 986 tỷ đồng năm 2000 lên hơn 8,45 triệu tỷ đồng (tương đương 73,4% GDP) vào cuối tháng 7/2025, với hơn 1.600 mã chứng khoán niêm yết. VN-Index đã đạt đỉnh lịch sử 1.693,68 điểm vào tháng 8/2025, phản ánh xu hướng tăng trưởng dài hạn nhưng đi kèm với đó là những biến động mạnh.

Bull market mạnh, với hơn 1,2 triệu tài khoản mới mở trong 7 tháng đầu 2025, đưa tổng số lên 10,5 triệu. Dự báo có thể giảm nhẹ về 1.500-1.530 điểm cuối 2025 do nhiều yếu tố cộng hưởng. Tuy nhiên, TTCK VN đã trưởng thành từ thị trường biên giới thành một trong những thị trường tăng trưởng nhanh nhất khu vực, với chu kỳ lặp lại giữa bull (do cải cách và vốn ngoại) và bear (do shock toàn cầu). Xu hướng dài hạn vẫn là tăng, nhưng do tính biến động cao đòi hỏi Nhà đầu tư theo cần dõi sát sao các yếu tố vĩ mô, định hướng chính sách, các chính sách tài khóa, chính sách tiền tệ,…và những diễn biến địa chính trị trên toàn cầu.

Lịch sử 25 năm của VN-Index chứng kiến nhiều chu kỳ thăng trầm khá rõ nét. Các giai đoạn bùng nổ thường đi kèm những cột mốc kinh tế quan trọng và dòng tiền mạnh mẽ, sau đó là giai đoạn điều chỉnh sâu khi xuất hiện các cú sốc về kinh tế hoặc khi thị trường đã ở mức định giá quá cao.

P/E của VN-Index hiện vẫn thấp hơn các đỉnh lịch sử 2007-2018-2021

Chu kỳ 2006-2007 (Sóng WTO, tiền tệ mở rộng-tăng trưởng tín dụng vượt mốc 50%): VN-Index tăng một mạch từ ~300 điểm (đầu 2006) lên đỉnh lịch sử đầu tiên ~1.170 điểm vào tháng 3/2007, nhờ hiệu ứng Việt Nam gia nhập WTO và hàng loạt thương vụ IPO lớn (Bảo Việt, Vietcombank… doanh nghiệp nhà nước cổ phần hóa) thu hút dòng tiền ồ ạt.

Tuy nhiên đây cũng là giai đoạn hưng phấn quá mức: P/E toàn thị trường tại đỉnh 2007 lên tới ~34 lần, nhiều cổ phiếu bị đẩy giá lên hàng trăm nghìn đồng do thực trạng đầu cơ. Hệ quả là sau đó thị trường lao dốc mạnh 2008, VN-Index mất gần 70% từ đỉnh do khủng hoảng tài chính toàn cầu và vỡ “bong bóng” nội tại.

Đỉnh/Đáy: Đỉnh 1.170 điểm (2007); Đáy ~235 điểm (2009).

Kết luận: Chu kỳ này thể hiện đặc trưng của một thị trường non trẻ: tăng trưởng bùng nổ, biến động lớn, và dễ bị tổn thương trước các cú sốc kinh tế.

Chu kỳ 2017-2018 (Sóng cổ phần hóa & hồi phục kinh tế): Sau gần một thập kỷ đi ngang, VN-Index mới vượt lại đỉnh 1.170 cũ vào cuối tháng 3/2018 và đạt đỉnh mới ~1.204 điểm vào 9/4/2018. Giai đoạn 2017-2018 chứng kiến kinh tế vĩ mô ổn định, nhiều doanh nghiệp Nhà nước và tư nhân IPO (Petrolimex, PV Power, Vinhomes, Techcombank, Vinamil, Masan…), cùng với đó là làn sóng nhà đầu tư mới tham gia thị trường. Tăng trưởng GDP mạnh mẽ kéo theo dòng vốn FDI đổ vào ạt, thu hút vốn ngoại từ các quỹ ETF như VanEck Vectors Vietnam ETF và FTSE Vietnam ETF…. VN-Index tăng 48% trong năm 2017 và tiếp tục nằm top thị trường tăng mạnh nhất thế giới đầu 2018.

Dù vậy, tương tự 2007, định giá lúc này cũng ở mức cao (P/E ~22 lần tại đỉnh 2018). Khi có những bất ổn bên ngoài (chiến tranh thương mại Mỹ-Trung leo thang) và áp lực chốt lời, thị trường điều chỉnh giảm mạnh nửa cuối 2018, VN-Index rơi về quanh 800 điểm vào đầu 2019.

Đỉnh/Đáy: Đỉnh 1.200 điểm (2018); Đáy ~800 điểm (2018-2019).

Kết luận: Chu kỳ này phản ánh sự trưởng thành của thị trường Việt Nam, nhưng cũng cho thấy sự nhạy cảm với các yếu tố toàn cầu và rủi ro định giá.

Chu kỳ 2020-2021 (Sóng tiền rẻ thời COVID): Đại dịch COVID-19 bùng phát khiến VN-Index giảm về đáy ~660 điểm (3/2020). Nhưng ngay sau đó, nhờ chính sách tiền tệ và tài khóa nới lỏng chưa từng có, lãi suất giảm sâu, lợi nhuận doanh nghiệp hồi phục mạnh(bank, FPT, tiêu dùng, thép), kỳ vọng nâng hạng thị trường, cùng “làn sóng F0” (nhà đầu tư mới) tham gia mạnh mẽ, TTCK Việt Nam bước vào chu kỳ tăng lịch sử. VN-Index không chỉ hồi phục mà liên tục phá các đỉnh cũ: vượt 1.200 điểm (4/2021), rồi lần đầu tiên vượt mốc 1.500 điểm vào cuối 2021, đạt đỉnh cao nhất mọi thời đại 1.525,58 điểm (ngày 4/1/2022).

Tuy nhiên, đến năm 2022, hàng loạt yếu tố tiêu cực ập đến (Fed tăng lãi suất nhanh nhất lịch sử, xung đột Nga-Ukraine, và các vụ việc xử lý vi phạm trên thị trường trái phiếu, chứng khoán trong nước) đã kéo VN-Index giảm về dưới 1.000 điểm cuối 2022. Dù điểm số “đi lùi” so với đỉnh, nhưng thị trường đã mở rộng quy mô đáng kể so với các chu kỳ trước đó và mức định giá cũng thấp hơn hẳn quá khứ.

Đỉnh/Đáy: Đỉnh 1.500 điểm (2021); Đáy <900 điểm (2022).

Kết luận: Đây là chu kỳ bull market mạnh nhất lịch sử thời điểm đó, với thanh khoản kỷ lục và sự dẫn dắt của dòng tiền nội, nhưng cũng tiềm ẩn rủi ro điều chỉnh do định giá cao(P/E~18 lần) và tác động toàn cầu.

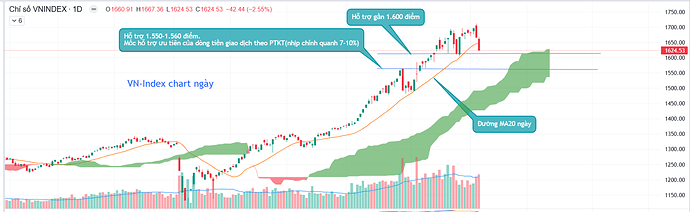

Bước sang chu kỳ hiện tại (từ cuối 2024, chính sách tiền mở rộng, sắp xếp lại “giang sơn”): Nhiều nhà phân tích cho rằng VN-Index đang trong sóng tăng trung hạn mới, với kỳ vọng vượt đỉnh lịch sử 1.525 điểm và thiết lập mức cao mới với nhiều yếu tố hỗ trợ tăng trưởng đến từ chính sách vĩ mô trong nước, đến từ sự đoàn kết của cả nước từ người dân bình thường đến quan chức cấp cao, bên cạnh một số luận điểm kỹ thuật khác như:

Thứ nhất, mức định giá hiện tại của thị trường còn khá hấp dẫn so với các đỉnh trước. Như đã đề cập, P/E VN-Index hiện khoảng 14-15 lần (cuối 2024) và P/E dự phóng 2024 chỉ ~11-12 lần. Con số này thấp hơn nhiều so với P/E tại các đỉnh 2007 (34x) và 2018 (22x), thậm chí cũng thấp hơn mức ~18x ở đỉnh 1.500 điểm cuối 2021. Điều đó cho thấy thị trường chưa rơi vào trạng thái hưng phấn quá đà; dư địa tăng vẫn còn khi lợi nhuận của các doanh nghiệp niêm yết tiếp tục tăng. Với EPS toàn thị trường dự kiến tăng mạnh năm 2025, VN-Index dù đã tiệm cận mốc 1.700 điểm mà P/E vẫn chỉ khoảng 15x, vẫn trong vùng hợp lý. Nếu tâm lý tích cực hơn đẩy P/E lên tiệm cận mặt bằng khu vực (16-18x) thì mốc 1.800-1.900 điểm hoàn toàn khả thi mà không đòi hỏi điều phi thực tế.

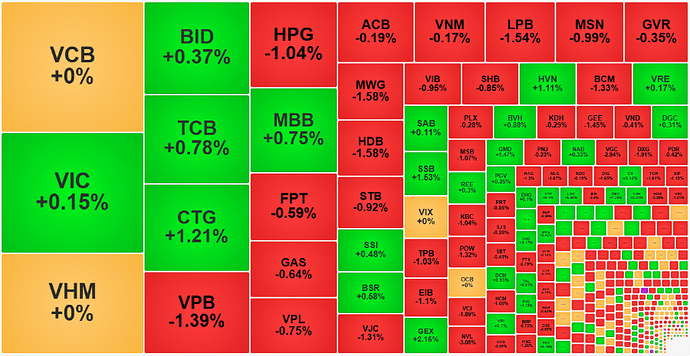

Thứ hai, cấu trúc dòng tiền trên thị trường đang có sự luân chuyển lành mạnh thay vì tập trung quá nóng vào một nhóm. Năm 2024, khi khối ngoại bán ròng blue-chip, dòng tiền nội đã nhanh chóng dịch chuyển sang nhóm cổ phiếu vừa và nhỏ, giúp nhiều cổ phiếu mid-cap tăng 50-100%. Điều này phản ánh tính linh hoạt của nhà đầu tư và độ rộng thị trường tốt. Khi một nhóm gặp áp lực, nhóm khác lên thay và kéo lại – thị trường không phản ứng bị sụp đổ dây chuyền. Bước sang 2025, dự kiến dòng tiền sẽ xoay vòng trở lại nhóm blue-chip (các cổ phiếu vốn hóa lớn) khi kỳ vọng nâng hạng trở thành tâm điểm và dần đi kết quả ở nửa cuối năm. Như vậy, cả ba nhóm vốn hóa (large, mid, small) đều đã và sẽ có cơ hội, tạo nên mặt bằng giá mới cao hơn cho toàn thị trường. Thanh khoản thị trường cũng đang duy trì ổn định 30-40 nghìn tỷ/phiên, và có xu hướng tăng dần – đảm bảo cho các nhịp tăng bền vững.

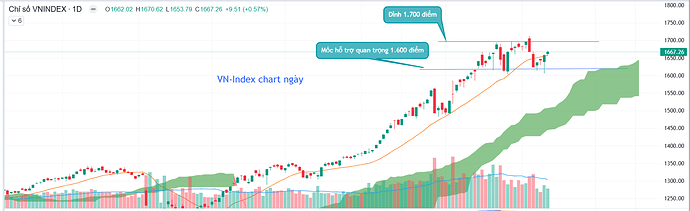

Thứ ba, xét về yếu tố chu kỳ thời gian, sau chu kỳ điều chỉnh mạnh 2022 và tích lũy 2023, thị trường thường bước vào chu kỳ tăng kéo dài 2-3 năm. Lịch sử cho thấy sau những cú sụt giảm lớn (như 2008 hay 2011, 2022), VN-Index mất khoảng 2 năm để quay lại đỉnh cũ và vượt lên. Lần này, VN-Index đã hồi phục từ 873 điểm (đáy 11/2022) lên ~1.250 điểm giữa 2023, sau đó điều chỉnh và tích lũy quanh 1.100-1.200 suốt cuối 2023 đầu 2024. Đây có thể xem là nền tảng tích lũy vững chắc cả về điểm số lẫn kết quả kinh doanh (4 quý liền lợi nhuận tăng trưởng), tương tự giai đoạn 2016-2017 trước khi thị trường bùng nổ 2018. Do đó, năm 2025-2026 được kỳ vọng là năm bứt phá, hoàn thiện chu kỳ tăng. Trong kịch bản thuận lợi, VN-Index dự kiến vượt đỉnh 1.700 điểm và hướng tới mốc 1.800 điểm vào cuối năm 2025. Dĩ nhiên, trên đường đi sẽ có những nhịp điều chỉnh ngắn hạn, nhưng xu hướng chính được đánh giá vẫn là đi lên (uptrend).

Tóm lại, dưới góc nhìn kỹ thuật – chu kỳ, chính sách tài khóa – định hướng chính sách, VN-Index đang ở vị thế tốt để lập đỉnh cao mới. Thị trường hiện định giá vẫn hấp dẫn, nội lực dòng tiền mạnh, và đang trong chu kỳ kinh doanh thuận lợi. Bài học quá khứ cho thấy VN-Index hoàn thành “vượt vũ môn” (bứt phá qua đỉnh cũ) khi hội tụ các yếu tố thiên thời địa lợi như hiện nay. Mốc 1.500 điểm đã đạt được khi lợi nhuận doanh nghiệp tăng trưởng quý I-II/2025. Mốc 1.800 điểm tuy tham vọng hơn nhưng không phải viển vông hay xa vời, nhất là khi chất xúc tác mạnh như nâng hạng thị trường hoặc dòng vốn lớn tiếp tục đổ bộ trong nửa sau 2025.

Dự báo: Đỉnh/Đáy: Đỉnh ~1.800 điểm (2025).

Kết luận: Chu kỳ này được đánh giá là giai đoạn phục hồi và bứt phá, với động lực từ kinh tế vĩ mô ổn định, lợi nhuận doanh nghiệp cải thiện và kỳ vọng nâng hạng thị trường,…