ra tin cái xả như phá mả

Thành viên HĐQT ngân hàng OCB bán ra lượng lớn cổ phiếu

## Theo thông tin Ngân hàng TMCP Phương Đông (OCB), bà Nguyễn Việt Triều - vợ ông Ngô Hà Bắc, Thành viên HĐQT ngân hàng đã đăng ký bán 500.000 cổ phiếu OCB nhằm phục vụ nhu cầu tài chính cá nhân. Giao dịch sẽ được thực hiện theo phương thức thỏa thuận hoặc khớp lệnh qua sàn từ ngày 14/04/2023 đến ngày 13/05/2023.

Nếu thành công, bà Triều sẽ giảm sở hữu tại OCB xuống còn 4,19 triệu cổ phiếu trong khi ông Bắc vẫn nắm giữ 8,58 triệu cổ phiếu OCB.

Kết phiên giao dịch ngày 10/4, cổ phiếu OCB dừng ở mức 16.900 đồng/cổ phiếu. Ước tính với mức giá này, bà Triều sẽ thu về khoảng 8,45 tỷ đồng nếu giao dịch thành công.

Trước đó, bà Triều đã đăng ký bán 1 triệu cổ phiếu theo phương thức khớp lệnh qua sàn. Thời gian thực hiện giao dịch trên là từ ngày 10/01/2023 đến ngày 8/2/2023. Tuy nhiên, do giá cổ phiếu chưa đạt kỳ vọng, sau thời gian đăng ký giao dịch, bà Triều chỉ bán được 500 nghìn cổ phiếu.

Luỹ kế cả năm 2022, lợi nhuận trước thuế của OCB đạt 4.389 tỷ đồng, giảm 20% so với năm trước.

Về kết quả kinh doanh, ngân hàng OCB vừa công bố báo cáo tài chính quý IV với lợi nhuận trước thuế đạt 1.740 tỷ đồng, xấp xỉ với con số cùng kỳ năm trước.

Thu nhập lãi thuần trong quý cuối năm của OCB tiếp tục tăng trưởng hơn 19% đạt 1.827 tỷ đồng. Lãi thuần từ mảng dịch vụ tăng gần 23% mang về gần 388 tỷ đồng, lãi thuần từ kinh doanh ngoại hối tăng 73% mang về gần 80 tỷ đồng.

Tính tới cuối năm 2022, tăng trưởng cho vay khách hàng của OCB đạt 17,4% với 119.803 tỷ đồng. Hoạt động kinh doanh khác của ngân hàng ghi nhận tăng trưởng đột biến mang về hơn 316 tỷ đồng, gấp đôi cùng kỳ. Trong khi đó mảng mua bán chứng khoán đầu tư và kinh doanh đều giảm mạnh so với cùng kỳ. Luỹ kế cả năm 2022, lợi nhuận trước thuế của OCB đạt 4.389 tỷ đồng, giảm 20% so với năm trước.

Tính tới cuối năm 2022, tăng trưởng cho vay khách hàng của OCB đạt 17,4% với 119.803 tỷ đồng. Tổng tài sản của ngân hàng tăng 5,2% đạt 193.994 tỷ đồng. Số dư tiền gửi của OCB tăng nhẹ 3,4% đạt 102.211 tỷ đồng.

Tỷ lệ nợ nhóm 3 đến nhóm 3 của ngân hàng được kiểm soát ở mức 2,23% với 2.671 tỷ đồng nợ xấu. Trong kỳ, ngân hàng cũng tăng bộ đệm dự phòng thêm gần 42% với 1.582 tỷ đồng.

Năm 2023, OCB dự kiến tổng tài sản sẽ tăng 25% lên 242.152 tỷ đồng. Tổng huy động thị trường 1 tăng 26% lên 173.087 tỷ, dư nợ thị trường 1 tăng khoảng 20% lên 173.087 tỷ.

Ngân hàng cũng cho biết, dư nợ tín dụng sẽ được điều chỉnh theo hạn mức tăng trưởng mà Ngân hàng Nhà nước phê duyệt. OCB đặt mục tiêu lợi nhuận trước thuế đạt 6.000 tỷ đồng, tăng 37% so với năm 2022. Tỷ lệ nợ xấu kiểm soát dưới 3%.

Bên cạnh đó, theo tài liệu cuộc họp, ngân hàng có 7.037 tỷ đồng lợi nhuận để lại, trong đó 2.943 tỷ là lợi nhuận để lại năm 2022 và 4.094 tỷ đồng lợi nhuận để lại của các năm trước.

Để phục vụ cho hoạt động kinh doanh, OCB đề xuất sử dụng lợi nhuận để lại và các nguồn khác thuộc vốn chủ sở hữu để tăng vốn điều lệ. Theo đó, ngân hàng muốn phát hành gần 685 triệu cổ phiếu cho cổ đông hiện hữu, tương đương tỷ lệ 50%.

Nếu thành công, vốn điều lệ của ngân hàng sẽ tăng từ 13.699 tỷ đồng lên 20.548 tỷ đồng. Thời gian phát hành cụ thể do HĐQT quyết định sau khi được chấp thuận của cơ quan có thẩm quyền. Với số tiền thu được từ tăng vốn, ngân hàng sẽ dùng 6.176 tỷ đồng để bổ sung nguồn vốn kinh doanh, đầu tư và cho vay; 672 tỷ đồng để mua sắm, xây dựng cơ sở vật chất.

Sau em trai, bầu Thụy đưa tiếp em rể vào làm việc tại LienVietPostBank

Ông Đoàn Nguyên Ngọc, người từng có kinh nghiệm làm Phó Chủ tịch Hội đồng quản trị và Tổng giám đốc Bảo hiểm Xuân Thành, vừa được ký hợp đồng lao động với LienVietPostBank.

Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank) vừa công bố nghị quyết Hội đồng quản trị thông qua hợp đồng lao động với người có liên quan của người nội bộ.

Theo đó, LienVietPostBank phê duyệt tiếp nhận ông Đoàn Nguyên Ngọc vào làm việc tại ngân hàng.

Ông Đoàn Nguyên Ngọc sinh năm 1975, là em rể của ông Nguyễn Đức Thụy, Chủ tịch LienVietPostBank.

Ông Ngọc là người có kinh nghiệm làm việc trong lĩnh vực bảo hiểm, khi từng Phó Chủ tịch Hội đồng quản trị Bảo hiểm Xuân Thành từ năm 2012 và sau đó làm Tổng giám đốc Bảo hiểm Xuân Thành từ năm 2018.

Tuy nhiên, đến tháng 1/2019 ông Ngọc đã rời ghế Tổng giám đốc và đến tháng 2/2020 thôi làm Phó Chủ tịch Bảo hiểm Xuân Thành.

Trước khi ký hợp đồng lao động với ông Đoàn Nguyên Ngọc, ngân hàng LienVietPostBank cuối tháng 3 vừa qua cũng ký hợp đồng lao động với em ruột của Bầu Thụy, là ông Nguyễn Văn Thùy.

Ông Thùy cũng là người của Bảo hiểm Xuân Thành khi làm việc tại đây từ năm 2013 và trở thành Chủ tịch Hội đồng quản trị cuối năm 2015.

Đến tháng 11/2021, ông Thùy được bổ nhiệm làm Tổng giám đốc, người đại diện theo pháp luật của Bảo hiểm Xuân Thành.

Ông Nguyễn Văn Thùy (bên phải) trao quyết định bổ nhiệm Tổng giám đốc Bảo hiểm Xuân Thành cho ông Đoàn Nguyên Ngọc (trái) năm 2018.

Được biết, LienVietPostBank và bảo hiểm Xuân Thành đã ký kết thỏa thuận hợp tác toàn diện từ tháng 8/2020. Theo nội dung của thỏa thuận hợp tác, hai bên triển khai hợp tác toàn diện, ưu tiên sử dụng dịch vụ, giới thiệu, tuyên truyền, quảng bá sản phẩm cho khách hàng của nhau.

LienVietPostBank sẽ giới thiệu và cung cấp các sản phẩm bảo hiểm của XTI đến khách hàng có nhu cầu tham gia bảo hiểm qua mạng lưới các điểm giao dịch tại 63/63 tỉnh, thành phố của LienVietPostBank trên toàn hệ thống. Bảo hiểm Xuân Thành và các đơn vị trực thuộc sẽ ưu tiên sử dụng dịch vụ ngân hàng của LienVietPostBank.

HDB: HDBank muốn mua 1 công ty chứng khoán

Công ty chứng khoán mà HDBank nhắm tới sẽ phải có vốn điều lệ tối thiểu 1.000 tỷ đồng và có lãi 3 năm liên tiếp gần nhất.

Ngân hàng TMCP Phát triển TPHCM (HDBank) vừa công bố tài liệu họp Đại hội đồng cổ đông thường niên năm 2023.

Tại đại hội năm nay, HDBank sẽ trình cổ đông phê duyệt chủ trương góp vốn, mua cổ phần một công ty trong lĩnh vực chứng khoán để công ty đó trở thành công ty con của HDBank.

HDBank cho biết, ngân hàng xác định lĩnh vực chứng khoán, ngân hàng đầu tư là một trong những trọng tâm phát triển trong tương lai. Việc đầu tư vào công ty chứng khoán có thể giúp HDBank mở rộng và khai thác hiệu quả hơn nữa tệp khách hàng hiện hữu thông qua cung cấp các dịch vụ như: tư vấn phát hành, tư vấn tài chính, tái cấu trúc doanh nghiệp…

Ngoài ra, HDBank còn có cơ hội bán chéo sản phẩm, cung cấp dịch vụ thu chi hộ…, từ đó gia tăng doanh thu và lợi nhuận cho ngân hàng.

Công ty chứng khoán mà HDBank đầu tư sẽ cần đáp ứng một số điều kiện như vốn điều lệ 1.000 tỷ đồng, có lợi nhuận trong 3 năm liên tiếp gần nhất và đáp ứng các quy định của pháp luật.

Về kế hoạch 2023, HDBank đặt mục tiêu lợi nhuận trước thuế 13.197 tỷ đồng, tăng trưởng 29%. Tổng huy động 459.398 tỷ đồng, tăng trưởng 25% và tổng dư nợ 333.553 tỷ đồng, tăng trưởng 24%.

Đơn vị: Tỷ đồng

HDBank dự kiến chia cổ tức 25% cho năm 2022, trong đó 10% bằng tiền mặt (1.000 đồng/cổ phiếu) và 15% bằng cổ phiếu.

Đồng thời, ngân hàng sẽ tăng vốn 200 tỷ đồng thông qua phát hành 20 triệu cổ phiếu cho người lao động (ESOP) .

Vốn điều lệ HDBank sau các đợt phát hành này sẽ tăng từ 25.303 tỷ đồng lên 29.276 tỷ đồng.

Về nhân sự, HDBank sẽ bỏ phiếu thông qua việc miễn nhiệm bà Nguyễn Thị Tâm sau khi bà Tâm có đơn từ nhiệm vào ngày 13/4 vừa qua với lý do cá nhân.

Ngân hàng sẽ bầu bổ sung 1 thành viên thay thế, là ông Phạm Quốc Thanh. Ông Thanh sinh năm 1970, đang là Tổng giám đốc HDBank, thành viên Hội đồng thành viên Công ty tài chính HD Saison.

https://markettimes.vn/hdbank-muon-mua-1-cong-ty-chung-khoan-24119.html

Nova Consumer tiếp tục muốn lên sàn chứng khoán, để ngỏ khả năng sang Upcom

Nova Consumer cho biết vẫn đang nỗ lực hoàn thiện hồ sơ để nộp lại hồ sơ đăng ký niêm yết tại HoSE.

Trong thông báo mới nhất, CTCP Tập đoàn Nova Consumer (NCG) đã công bố dự thảo tài liệu lấy ý kiến cổ đông bằng văn bản về việc tiếp tục thực hiện niêm yết cổ phiếu tại Sở Giao dịch Chứng khoán TP Hồ Chí Minh (HoSE) hoặc đăng ký giao dịch cổ phiếu trên UPCoM.

Theo văn bản của Nova Consumer, trong năm 2022, công ty đã nộp hồ sơ đăng ký niêm yết tại HoSE. Tới ngày 9/12/2022, công ty nhận được thông báo của HoSE về việc dừng xem xét hồ sơ đăng ký niêm yết do chưa bổ sung các tài liệu phát sinh theo thời hạn.

Hiện nay, Nova Consumer vẫn đang nỗ lực hoàn thiện hồ sơ để nộp lại hồ sơ đăng ký niêm yết tại HoSE. Tuy nhiên, để tạo sự linh động trong việc thực hiện giao dịch cổ phiếu nhằm đảm bảo tối đa quyền lợi của cổ đông, Nova Consumer đề xuất bổ sung phương án thực hiện đăng ký giao dịch tại Hệ thống giao dịch cho chứng khoán chưa niêm yết (UpCOM).

Trước đó, kế hoạch đưa cổ phiếu NCG lên niêm yết tại HoSE được công ty công bố hồi tháng 2/2022. Tháng 3 sau đó, Nova Consumer đã hoàn tất đợt chào bán ra công chúng (IPO) 10,9 triệu cổ phiếu với giá chào bán là 44.000 đồng/cp, thu về 479,6 tỷ đồng. Đưa cổ phiếu lên sàn, Công ty đặt tham vọng doanh thu tỷ USD trong lĩnh vực nông nghiệp, bán lẻ.

Nova Consumer từng chia sẻ công ty định hướng đẩy mạnh mảng bán lẻ tiêu dùng. Mục tiêu đến năm 2026, cán cân dự kiến chuyển đổi với gần 40% từ hàng tiêu dùng, khi đó Nova Consumer sẽ chính thức chạm mốc doanh thu tỷ USD. Cùng với đó, ngành tiêu dùng dự kiến sẽ giúp cải thiện lợi nhuận, Công ty cũng đặt mục tiêu chạm mức vốn hoá tỷ USD ngay trong năm 2026. Song song với mục tiêu gia tăng số điểm bán, Nova Consumer đặt mục tiêu tốc độ tăng trưởng bình quân 50%/năm để đạt doanh thu trên 1 tỷ USD sau 5 năm gia nhập lĩnh vực hàng tiêu dùng.

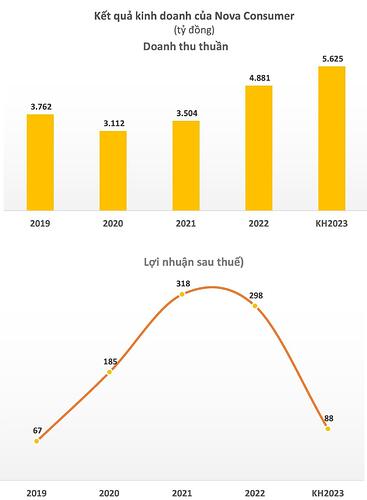

Kết thúc năm 2022, doanh thu thuần của Nova Consumer ghi nhận doanh thu 4.881 tỷ đồng, lợi nhuận sau thuế đạt 298 tỷ đồng, lần lượt tăng 39% và giảm 6% so với thực hiện năm 2021.

Tới năm 2023, công ty dự kiến đạt doanh thu thuần 5.625 tỷ đồng, tăng trưởng 15% so với kết quả đạt được năm trước. Tuy nhiên, lợi nhuận sau thuế giảm mạnh, tới hơn 70% về còn mức 88 tỷ đồng. Ngoài ra, Nova Consumer dự kiến phát hành cổ phiếu theo chương trình lựa chọn của người lao động trong công ty (ESOP) với số lượng tối đa 2% số cổ phần đang lưu hành tại thời điểm phát hành. Thời gian thực hiện chậm nhất tới quý 1/2024.

Thị giá PGB tăng 80% sau 1 tháng, người nhà lãnh đạo PG Bank đăng ký bán hết cổ phiếu

## Người nhà ông Đinh Thành Nghiệp - Phó Tổng Giám đốc, Ủy viên HĐQT PG Bank đăng ký bán toàn bộ lượng cổ phần sở hữu tại ngân hàng trong bối cảnh thị giá PGB tăng mạnh.

Theo thông tin từ Sở Giao dịch Chứng khoán Hà Nội (HNX), Ngân hàng TMCP Xăng dầu Petrolimex (PG Bank) thông báo hàng loạt giao dịch cổ phiếu của người liên quan tới ông Đinh Thành Nghiệp - Phó Tổng Giám đốc, Ủy viên HĐQT PG Bank.

Cụ thể, ông Đinh Văn Lâm, em ông Đinh Thành Nghiệp đăng ký bán ra gần 3,4 triệu cổ phiếu. Bà Đinh Thị Bé, chị gái ông Nghiệp cũng đăng ký bán hơn 4 triệu cổ phiếu. Các giao dịch này dự kiến thực hiện từ ngày 20/4 - 19/5 theo phương thức thỏa thuận.

Trước đó, bà Nguyễn Bạch Mai, vợ ông Nghiệp đã đăng ký bán 108.528 cổ phiếu. Giao dịch sẽ được thực hiện từ ngày 21/4 - 19/5 theo phương thức thỏa thuận/khớp lệnh.

Như vậy, người nhà ông Nghiệp đăng ký bán tổng cộng hơn 7,6 triệu cổ phiếu PGB, tương đương tỷ lệ sở hữu 2,55% vốn điều lệ ngân hàng. Nếu các giao dịch này thành công, ông Đinh Văn Lâm, bà Đinh Thị Bé và bà Nguyễn Bạch Mai sẽ không còn sở hữu bất kỳ cổ phiếu nào tại PG Bank.

Trong khi đó, ông Nghiệp hiện đang sở hữu hơn 3 triệu cổ phiếu PGB, tương đương 1,025% vốn điều lệ ngân hàng.

Kết phiên giao dịch ngày 17/4, cổ phiếu PGB dừng ở 33.500 đồng/cp, tăng hơn 80% trong vòng 1 tháng qua. Ước tính với giá trị này, người nhà ông Nghiệp sẽ thu về khoảng 254 tỷ đồng.

Diễn biến giá cổ phiếu PGB. (Nguồn: TradingView).

Liên quan đến giao dịch cổ phiếu PGB, Tập đoàn Xăng dầu Việt Nam Petrolimex đã thực hiện phiên đấu giá công khai toàn bộ 120 triệu cổ phiếu PGB đang sở hữu. Mức giá khởi điểm được Petrolimex đưa ra là 21.300 đồng/cp.

Kết quả cho thấy có 4 nhà đầu tư trúng giá, trong đó 3 tổ chức và 1 cá nhân. Giá trúng cao nhất là 21.500 đồng/cp; Giá trúng bình quân là 21.400 đồng/cp, thấp hơn 15% so với mức giá hiện tại của cổ phiếu PGB (ghi nhận vào 11h26’ là 24.700 đồng/cp).

Toàn bộ số cổ phiếu được rao bán đã trúng giá thành công, tổng giá trị cổ phần bán được là 2.568 tỷ đồng.

Trước thềm ĐHCĐ: Khối ngoại tập trung bán ròng cổ phiếu có “câu chuyện riêng” MSB

## Khối ngoại quay lại bán ròng, tập trung vào cổ phiếu Ngân hàng Hàng hải (MSB) ngay trước thềm Đại hội cổ đông ngân hàng này vào ngày 21/4/2023. Cổ phiếu MSB cũng đang được quan tâm bởi câu chuyện mua bán, sáp nhập.

Khối ngoại bán ròng gần 500 tỷ đồng, tập trung vào MSB, BMP, STB

Thanh khoản của thị trường chứng khoán phiên gần nhất giá trị khớp lệnh HoSE đạt gần 8.650 tỷ đồng. Tuy nhiên, khối ngoại quay lại bán ròng mạnh, giá trị hơn 454 tỷ đồng, tập trung vào chứng khoán Ngân hàng Hàng hải (MSB), BMP, STB…

MSB và mối lương duyên đồn đoán với PGBank đang được nhà đầu tư quan tâm trước thềm ĐHCĐ ngân hàng này vào ngày 21/4

Trong số này, MSB bị bán mạnh hơn 30 triệu cổ phiếu, giá trị hơn 374 tỷ đồng. Nhiều dự báo cho thấy, trong kỳ tái cơ cấu danh mục, các quỹ ETF sẽ bán nhiều nhất MSB.

Theo công bố thông tin, MSB sẽ tổ chức Đại hội đồng cổ đông thường niên ngày 21/4/2023 để báo cáo kết quả hoạt động năm 2022 và thông qua nhiều kế hoạch quan trọng cho năm 2023.

Sở Giao dịch Chứng khoán TP Hồ Chí Minh (HoSE) vừa chính thức công bố kết quả rà soát danh mục các chỉ số cho kỳ quý II/2023. Danh mục mới sẽ có hiệu lực từ ngày 4/5. Quỹ ETF dựa theo chỉ số này liên quan sẽ thực hiện tái cơ cấu danh mục với hạn cuối vào ngày 28/4.

Đối với rổ danh mục VNDiamond - chỉ số tham chiếu cho quỹ DCVFM VNDiamond ETF, HoSE đã quyết định loại cổ phiếu EIB khỏi danh mục và không đưa thêm cổ phiếu mới. Số lượng mã chứng khoán trong rổ danh mục do đó đã giảm còn 17 mã. Trong đó, có 9 cổ phiếu thuộc nhóm ngành ngân hàng sẽ bị áp dụng mức tỷ trọng tối đa của nhóm ngành là 40%. FPT, MWG và PNJ vẫn là 3 cổ phiếu có tỷ trọng lớn nhất danh mục.

Theo tính toán của bộ phận phân tích Chứng khoán SSI, quỹ này sẽ bán toàn bộ 5,62 triệu cổ phiếu EIB đang có trong danh mục. Tuy nhiên, đây không phải là cổ phiếu mà quỹ “xả” nhiều nhất trong thời gian cơ cấu danh mục tới đây. Hai cổ phiếu ngân hàng gồm MSB và ACB lần lượt bị bán ra 14,95 triệu đơn vị và 13,54 triệu đơn vị. Nguyên nhân bởi tỷ trọng cổ phiếu trong danh mục bị giảm mạnh. Tỷ trọng cổ phiếu MSB giảm từ 2,61% xuống 1,58%. Đối với ACB, tỷ trọng giảm từ 7,08% xuống 5,25%.

Hạn chế mua mới, tập trung xử lý danh mục trước đó

Chứng khoán Tân Việt nhận định, xu hướng ngắn hạn của chỉ số VN-Index đang chưa xác định rõ ràng và cần thêm một vài phiên sắp tới để xác nhận. Nhà đầu tư nên hạn chế mua mới mà nên tập trung xử lý danh mục trước đó trong nhịp hồi kiểm tra lại ngưỡng 1.065 điểm hiện tại. Nhóm cổ phiếu ngành ngân hàng đang có tín hiệu suy yếu, trong khi các nhóm ngành chứng khoán, bất động sản, xây dựng đang có tín hiệu hồi phục tích cực trở lại.

Còn nhóm phân tích của Chứng khoán MB (MBS) cho rằng, nhóm cổ phiếu chứng khoán, bất động sản, thủy sản, đầu tư công… nhiều khả năng là “điểm nóng” của thị trường trong các phiên sắp tới.

Trước đó, phiên 19/4, nhóm VN30 ngập trong sắc đỏ, với 25 cổ phiếu giảm giá. VPB, GAS, VNM, CTG, GVR, VHM… là những mã giao dịch tiêu cực nhất. Mức giảm mạnh nhất thuộc về GVR (-2,9%), theo sau là VPB (-2,7%), POW, SSI, TPB, NVL… giảm trên 2%.

Cổ phiếu ngân hàng tiếp tục “đè” chỉ số, hơn 20 mã giảm giá. Trên HoSE, chỉ có VCB, EIB ngược dòng. Đà giảm cuối phiên cũng quét qua nhóm bất động sản, khiến nhiều cổ phiếu nới rộng đà giảm. L14 giảm tới 6,1%, KBC, IDI, SZC, HQC… giảm trên dưới 4%.

Liên quan L14 ,chị gái ông Nguyễn Mạnh Tuấn (hay được gọi là thầy A7), thành viên HĐQT Licogi 14 vừa bán ra thêm 304.800 cổ phiếu L14 để giảm sở hữu từ 2,69% về còn 1,7% vốn điều lệ, giao dịch được thực hiện từ ngày 15/3 đến ngày 13/4.

L14 vừa công bố báo cáo tài chính công ty mẹ quý 1/2023. Lãi sau thuế chỉ vỏn vẹn 3,2 tỷ đồng, giảm 64% so với cùng kỳ năm trước. Giải trình về nguyên nhân lợi nhuận sụt giảm mạnh, Licogi 14 cho biết các lĩnh vực kinh doanh của công ty đều gặp khó khăn. Đặc biệt là mảng kinh doanh bất động sản khi không ghi nhận doanh thu và lợi nhuận trong quý này.

Sở Giao dịch Chứng khoán TP Hồ Chí Minh (HoSE) vừa ra quyết định đưa loạt cổ phiếu HPX, POM, IBC, TVB vào danh sách cảnh báo từ ngày 25/4. Lý do, các doanh nghiệp này chậm nộp báo cáo tài chính kiểm toán năm 2022 quá 15 ngày so với thời hạn quy định. Các cổ phiếu này đồng loạt giảm giá trong phiên vừa qua. NVL, IBC cùng giảm 2,2%, TVB giảm gần 1,5%, các mã còn lại giảm nhẹ dưới tham chiếu.

Cổ đông nói MB đang “yêu” Novaland quá khi cho vay tới hơn 9.400 tỷ đồng, lãnh đạo ngân hàng nói gì?

Lãnh đạo MB khẳng định, Novaland là đối tác lớn của MB, nhưng MB không ưu tiên đặc biệt gì Novaland, cũng không đầu tư với Novaland. Ngân hàng đang chia nhỏ các khoản vay cho Novaland theo từng dự án và giá trị nằm trong phạm vi cho phép. MB cũng khẳng định năm 2023 sẽ không phát sinh nợ xấu với Novaland.

Ngày 25/4, Ngân hàng TMCP Quân Đội (MB) đã tổ chức Đại hội đồng cổ đông thường niên năm 2023.

Tại đại hội, các vấn đề liên quan đến cho vay lĩnh vực bất động sản được đem ra thảo luận kỹ, trong đó đặc biệt là cho vay tại Novaland.

Theo thống kê trên báo cáo tài chính của Novaland, tại thời điểm 31/12/2022, tổng giá trị các khoản vay của Novaland tại MB là 9.428 tỷ đồng, đứng thứ 2 trong danh sách các chủ nợ, chỉ sau Credit Suisse AG.

Trả lời vấn đề này, ông Phạm Như Ánh, Phó Tổng giám đốc phụ trách Ban điều hành MB cho biết, Novaland là đối tác lớn của MB, có thương hiệu lớn nên MB có cho vay và phát hành trái phiếu cho Novaland. Tuy nhiên, rủi ro của các khoản vay dành cho Novaland là thấp bởi MB quản lý theo từng dự án cụ thể, đánh giá phân tích dự án theo thị trường, khả năng tiêu thụ và làm việc với cả khách hàng cá nhân lẫn khách hàng doanh nghiệp.

Ông Ánh cũng cho biết thêm, đến thời điểm hiện tại, dư nợ trái phiếu Novaland đã giảm rất lớn và không còn như đầu năm. Số liệu chi tiết Novaland không thể công bố do các quy định về bảo mật thông tin.

Đáng chú ý, ông Ánh khẳng định toàn bộ các dự án của Novalanđ dược cho vay và quản lý đến từng nhà thầu và khách hàng cá nhân nên năm 2023 sẽ không phát sinh nợ xấu với Novaland.

Trước câu hỏi của một cổ đông về việc MB có “yêu” Novaland quá không khi đang cho vay lớn, ông Lưu Trung Thái, Chủ tịch Hội đồng quản trị MB cho biết, các khoản vay này nằm trong phạm vi cho phép về tỷ lệ và “MB không ưu tiên đặc biệt gì Novaland, không đầu tư gì với Novaland”.

Ông Thái cũng khẳng định MB không cho vay dồn vào một dự án của Novaland mà cho vay chia nhỏ ra nhiều dự án. Không chỉ Novaland mà các dự án bất động sản khác MB đều cho vay có tài sản đảm bảo đầy đủ. MB đang kiểm soát cho vay kinh doanh bất động sản chỉ trên dưới 8%.

Đánh giá về thị trường bất động sản, ông Thái cho rằng, không chỉ Novaland mà ngành bất động sản giai đoạn vừa rồi có vấn đề riêng. Bây giờ, vấn đề lớn nhất là giải quyết các vấn đề về pháp lý chứ không phải tài chính, bởi tài chính chỉ là hệ quả, còn pháp lý mới là vấn đề lớn nhất.

Vướng mắc về thủ tục, hoàn chỉnh giấy tờ đã kéo dài vài năm cho nhà đầu tư. Hiện nay Chính phủ đã nhìn thấy nút thắt này, và giải bài toán liên quan đến thủ tục pháp lý cho các dự án bất động sản sẽ giải quyết được cơ bản vấn đề liên quan đến tài chính cho các dự án.

Techcombank chi 1.000 tỷ đồng mua lại trái phiếu trước hạn

Trong quý 1/2023, Techcombank ghi nhận lợi nhuận sau thuế đạt 4.537 tỷ đồng, giảm 19,2% so với cùng kỳ 2022. Ảnh: Quách Sơn

Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank – HoSE: TCB) ngày 18/5 có công bố thông tin về kết quả mua lại trái phiếu trước hạn gửi Sở Giao dịch Chứng khoán Hà Nội.

Cụ thể, vào ngày 12/5, Techcombank đã tiến hành mua lại toàn bộ 1.000 tỷ đồng trái phiếu đang lưu hành mã TCB2225003. TCB2225003 được phát hành ngày 12/5/2022, có thời hạn 3 năm và là trái phiếu được phát hành tại thị trường trong nước.

Đây là lần đầu tiên Techcombank mua lại trái phiếu trước hạn trong năm 2023. Trong khi đó, công ty con của TCB là CTCP Chứng khoán Kỹ thương lại có 6 lần thực hiện điều này. Nếu tính rộng ra từ tháng 12/2022, TCBS đã có tới 11 lần mua lại trái phiếu trước hạn với tổng giá trị gần 1.753 tỷ đồng.

Ở một diễn biến khác, HĐQT Techcombank vừa có nghị quyết phê duyệt cấp khoản tín dụng có thời hạn 12 tháng với giá trị 100 tỷ đồng cho CTCP Phúc Long Heritage (PLH) để bổ sung vốn lưu động phục vụ hoạt động sản xuất kinh doanh.

Ngoài ra, Techcombank cũng cấp thêm mức tín dụng 250 tỷ đồng cho Phúc Long. Khoản tín dụng này có thời hạn 24 tháng, nhằm tài trợ chi phí đầu tư mở rộng mạng lưới phục vụ hoạt động sản xuất kinh doanh.

Công ty TNHH The Sherpa - Công ty con của Tập đoàn Masan (tỷ lệ sở hữu 99,99%) là đơn vị bảo lãnh cho khoản vay của Phúc Long tại Techcombank, qua đó chịu toàn bộ nghĩa vụ tài chính của Phúc Long phát sinh từ các hợp đồng tín dụng đã được ký kết giữa Phúc Long và Techcombank. Trước đó, vào ngày 7/4, The Sherpa đã tiến hành nâng vốn điều lệ từ 7.824,8 tỷ đồng lên 9.726,5 tỷ đồng.

Về tình hình kinh doanh của Techcombank, trong quý 1/2023, nhà băng ghi nhận lợi nhuận sau thuế đạt 4.537 tỷ đồng, giảm 19,2% so với cùng kỳ 2022. Trên bảng cân đối kế toán, tổng tài sản ngân hàng đạt 723,5 nghìn tỷ đồng, tăng 3,5% so với đầu năm. Trong đó, dư nợ cho vay khách hàng tăng 10,6% lên 465,43 nghìn tỷ đồng.

Về phía nguồn vốn, tiền gửi khách hàng của Techcombank tại thời điểm cuối tháng 3 đạt 387,3 nghìn tỷ đồng, tăng 8,1% so với đầu năm, tiền gửi và vay các TCTD khác giảm 9,8% về 151,2 nghìn tỷ đồng.

Ngân hàng của Chủ tịch HĐQT Trần Hùng Huy tung 10.000 tỉ đồng mua lại trái phiếu trước hạn

(NLĐO) – Ngân hàng TMCP Á Châu (ACB) vừa công bố sẽ mua lại trái phiếu trước hạn với tổng mệnh giá mua lại lên tới 10.000 tỉ đồng

Ngân hàng TMCP Á Châu (ACB) vừa công bố nghị quyết HfQT về việc mua lại trái phiếu trước hạn phát hành riêng lẻ lần 4 năm 2021.

Theo đó, ACB sẽ mua lại các mã trái phiếu ACBH2124005; ACBH2124006; ACBH212001; ACBH2124012.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm và không phải là nợ thứ cấp của ACB.

Thời gian mua lại trái phiếu từ 22-6 đến 15-7, với tổng mệnh giá mua lại lên tới 10.000 tỉ đồng.

Giá mua thực tế bằng mệnh giá phát hành và nguồn vốn mua lại là nguồn thu từ các khoản cho vay bằng VNĐ trung dài hạn hoặc các nguồn cho vay, đầu tư đến hạn khác hoặc các nguồn vốn hợp pháp khác đến hạn vào thời điểm mua lại trái phiếu.

ACB sẽ mua lại trái phiếu trước hạn với tổng mệnh giá lên tới 10.000 tỉ đồng

ACB cũng đã thông báo gửi người sở hữu trái phiếu này sẽ nhận được 100% tổng mệnh giá, lãi phát sinh và các khoản tiền khác đã phát sinh theo quy định nhưng chưa được thanh toán trên trái phiếu tính đến ngày mua lại trước hạn.

Chủ tịch HĐQT của ACB hiện là ông Trần Hùng Huy. Đây là cái tên tạo nên cơn sốt “bão mạng” những ngày qua với màn biểu diễn ca hát và vũ đạo dưới mưa trong lễ kỷ niệm 30 năm thành lập ACB.

Ông Huy làm Chủ tịch HĐQT ACB khi mới 34 tuổi, là con trai của ông Trần Mộng Hùng, một trong những thành viên sáng lập ngân hàng này. Ông Trần Hùng Huy cũng vừa nhận về hàng chục triệu cổ phiếu và hơn trăm tỉ đồng trong đợt chia cổ tức bằng tiền mặt và cổ phiếu của ngân hàng này vừa công bố.

Quý I/2023, ACB đạt 5.100 tỉ đồng lợi nhuận trước thuế, tăng 24% so với cùng kỳ; thanh khoản duy trì ở mức dồi dào với huy động tăng trưởng tốt hơn so với cùng kỳ năm ngoái. Năm nay, ngân hàng đặt mục tiêu lợi nhuận trước thuế là hơn 20.000 tỉ đồng.

Eximbank được Ngân hàng Nhà nước yêu cầu không để xảy ra tiêu cực, lợi ích nhóm

## Ngân hàng Nhà nước có văn bản yêu cầu chủ tịch và các thành viên hội đồng quản trị Eximbank nghiêm túc thực hiện nhiệm vụ, quyền hạn theo quy định pháp luật, không để xảy ra tình trạng tiêu cực, lợi ích nhóm.

Theo đó, Cơ quan Thanh Tra giám sát ngân hàng (trực thuộc NHNN) vừa có văn bản yêu cầu Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank) về công tác quản trị, điều hành.

Cơ quan này yêu cầu chủ tịch và các thành viên Hội đồng quản trị Eximbank nghiêm túc thực hiện nhiệm vụ, quyền hạn đúng pháp luật và điều lệ hoạt động của ngân hàng một cách trung thực, cẩn trọng; đặc biệt là việc quản trị, điều hành, an toàn hoạt động, không để xảy ra tình trạng tiêu cực, lợi ích nhóm.

Nguyên nhân mà NHNN có văn bản trên là do một số nhóm cổ đông yêu cầu HĐQT họp bất thường ngày 21-6 để bầu mới chủ tịch HĐQT và bổ nhiệm tổng giám đốc mới.

“Tuy nhiên, cuộc họp này bất thành vì không đủ số lượng các thành viên tham dự theo quy định. Vì thế, theo quy định, ngày 28-6, HĐQT Eximbank sẽ triệu tập cuộc họp bất thường lần 2 để bàn về việc thay đổi lãnh đạo cấp cao"- lãnh đạo của Eximbank thông tin tới báo chí.

Được biết, từ đầu tháng 6-2023 đến nay, NHNN đang tiến hành thanh - kiểm tra dòng tiền đầu tư cổ phiếu của các nhóm cổ đông tại Eximbank, sau khi NH này đại hội cổ đông bất thường ngày 14-2 để bầu bổ sung mới 3 thành viên HĐQT.

SSI Research: Các quỹ ETF trị giá 12,000 tỷ đồng có thể mua hàng chục triệu cp SSB, SHB

Mới đây, SSI Research, bộ phận nghiên cứu của CTCK SSI, đưa ra dự báo về đợt review chỉ số quý 2/2023, trong đó VN30 có thể loại NVL và PDR, đồng thời thêm mới SSB và SHB.

Chỉ số VN30

• NVL có thể bị loại do cổ phiếu thuộc diện bị cảnh báo.

• PDR có thể bị loại khỏi danh mục chỉ số do vốn hóa cổ phiếu không đủ duy trì trong top 40 trong rổ xem xét.

• SSB có thể được thêm vào chỉ số do đã thỏa mãn các điều kiện yêu cầu.

• SHB có thể được thêm vào chỉ số do đây là cổ phiếu có giá trị vốn hóa lớn nhất ngoài danh mục.

Trong các ETF trên thị trường, hiện có 4 ETF đang sử dụng chỉ số VN30 làm tham chiếu bao gồm VFM VN30, SSIAM VN30, Mirae Asset VN30, và KIM VN30 với tổng tài sản ước tính là 8,930 tỷ đồng.

Trong kỳ cơ cấu này, các chuyên viên phân tích của SSI ước tính SSB sẽ được các quỹ trên mua vào 14 triệu cổ phiếu, tương đương tỷ trọng 4.34% và SHB sẽ được các quỹ trên mua vào 19 triệu cổ phiếu, tương đương tỷ trọng 2.67%, như vậy ước tính danh mục sẽ có 13 cổ phiếu Ngân hàng với tổng tỷ trọng 51.5%. Trong khi đó, sẽ có khoảng 8.8 triệu cổ phiếu NVL bị bán ra, và 2.5 triệu cổ phiếu PDR bị bán ra.

Khối lượng giao dịch các cổ phiếu còn lại không đáng kể. Ước tính cụ thể như sau:

Chỉ số VNFIN Lead

• SSB có thể bị loại khỏi chỉ số do không thỏa mãn điều kiện về thanh khoản.

• BVH có thể bị loại khỏi chỉ số do giá trị vốn hóa tự do chuyển nhượng nằm ngoài top 98% tích lũy của rổ.

SSI Research ước tính quỹ SSIAM VNFIN Lead ETF (NAV 4,207 tỷ VND) sẽ bán 3.2 triệu cp SSB, tương đương tỷ trọng 2.1%. Ngoài ra, khối lượng BVH bán ra không đáng kể bởi cổ phiếu chỉ chiếm tỷ trọng 0.2% danh mục.

Cụ thể ước tính danh mục VNFINLead và giao dịch quỹ SSIAM VNFIN Lead ETF:

Dự báo tổng thay đổi của các quỹ theo hai chỉ số VN30 và VNFINLead

Dự báo NHNN giảm lãi suất tái cấp vốn thêm 1 điểm % trong quý 3

Bộ phận phân tích Ngân hàng UOB dự đoán lãi suất điều hành sẽ giảm thêm trong quý 3 năm 2023 trước khi NHNN tạm dừng để đánh giá các tác động.

Bộ phận Nghiên cứu Kinh tế và Thị trường toàn cầu (Global Economics & Market Research) của Ngân hàng UOB vừa công bố Báo cáo tăng trưởng kinh tế Việt Nam quý 2/2023.

Trong đó, nhóm phân tích dẫn dữ liệu của Tổng cục Thống kê (GSO) cho thấy tốc độ tăng trưởng GDP thực tế của Việt Nam trong quý 2 năm 2023 đã tăng lên 4,14% so với cùng kỳ từ mức được điều chỉnh 3,28% trong quý 1 năm 2023. Kết quả này vượt xa mức dự báo chung là 3,8% nhưng thấp hơn kỳ vọng của nhóm phân tích là 5,9%.

“Như đã diễn ra kể từ đầu năm nay, nguyên nhân chính dẫn đến kết quả tăng trưởng ảm đạm tiếp tục là do hoạt động sản xuất và nhu cầu bên ngoài sụt giảm. Nhìn chung, nửa đầu năm 2023, nền kinh tế Việt Nam tăng trưởng 3,72% so với cùng kỳ, thấp hơn nhiều so với tốc độ 6,46% trong nửa đầu năm 2022 cũng như mục tiêu tăng trưởng chính thức là 6,5%”, UOB đánh giá.

Với tốc độ tăng trưởng trong 6 tháng đầu năm 2023 thấp hơn nhiều so với mục tiêu tăng trưởng chính thức trong năm, nhóm phân tích của UOB cho rằng sẽ rất khó để đạt được mức dự báo 6,0%. Mặc dù các lĩnh vực trong nước đã hoạt động tốt lên, đặc biệt với các biện pháp tích cực gần đây bao gồm cắt giảm lãi suất cơ bản và thuế giá trị gia tăng (VAT), nhưng những biện pháp này vẫn chưa đủ.

“Những yếu tố thúc đẩy chẳng hạn như lĩnh vực sản xuất và ngoại thương sẽ cần trở lại bình thường để đóng góp mạnh mẽ hơn cho tăng trưởng”, nhóm phân tích nhận định.

Dựa trên các yếu tố trên và quỹ đạo hiện tại, UOB điều chỉnh giảm dự báo tăng trưởng cả năm của Việt Nam xuống 5,2% (từ dự báo trước đó là 6,0%; 2022 là 8,0%). Triển vọng phía trước sẽ đầy thách thức, đặc biệt là trong Quý 4 năm 2023 với mức cơ sở cao (về mặt giá trị) trong một năm trước đó.

Theo UOB, Quý 3/2023 sẽ là thời điểm quan trọng vì đây là những tháng thường chứng kiến hoạt động sản xuất và xuất khẩu tăng mạnh trước nhu cầu lễ hội cuối năm tại các thị trường phát triển. Do đó, rủi ro suy giảm vẫn còn ở phía trước, đặc biệt nếu xuất khẩu và/hoặc sản xuất không có bất kỳ cải thiện đáng kể nào trong những tháng tới và sẽ khiến dự báo tăng trưởng 7% trong Quý 3 năm 2023 của nhóm phân tích cũng như dự báo cả năm là 5,2% gặp thách thức. Dự báo tăng trưởng chính thức 6,5% có thể sẽ còn khó khăn hơn nữa sau kết quả trong nửa đầu năm 2023.

Trước đà tăng trưởng yếu của nền kinh tế, Ngân hàng Nhà nước Việt Nam (NHNN) đã hành động quyết liệt hơn UOB dự đoán, bằng cách cắt giảm lãi suất tái cấp vốn tổng cộng 1,5 điểm % vào tháng 6 xuống còn 4,50%. Trước đó, nhóm phân tích đã dự kiến việc cắt giảm lãi suất 1 điểm % trong nửa đầu năm 2023.

“Với những hành động này, NHNN đã thiên về chính sách nới lỏng hơn và nhiều khả năng sẽ có thể tiếp tục hạ lãi suất trong quý 3 năm 2023”, UOB đánh giá.

UOB cho rằng, hoạt động xuất khẩu yếu với khả năng ảnh hưởng đến nhu cầu trong nước, việc Fed tạm dừng tăng lãi suất vào tháng 6 và có thể giảm lãi suất vào năm 2024, cũng như niềm tin vào tỷ giá hối đoái VND ổn định bất chấp các đợt giảm lãi suất trước đó đã thúc đẩy triển vọng cắt giảm lãi suất tiếp theo của Việt Nam trong năm nay. Do đó, nhóm phân tích dự đoán lãi suất sẽ giảm thêm 1 điểm % trong Quý 3/2023 trước khi NHNN tạm dừng để đánh giá các tác động.

ACB: Ngân hàng ACB được chấp thuận nâng lên gần 3,9 tỷ cổ phiếu

Sở Giao dịch Chứng khoán TP. Hồ Chí Minh vừa có thông báo chấp thuận cho Ngân hàng Thương mại cổ phần Á Châu (mã ck: ACB) thay đổi niêm yết chứng khoán. Sau khi thay đổi, số lượng cổ phiếu ACB được lưu hành trên thị trường là 3.884.050.358 cổ phiếu.

Ngân hàng ACB được HOSE chấp thuận thay đổi niêm yết để nâng số cổ phiếu lên gần 3,9 tỷ cổ phiếu.

Ngày 4/7, bà Trần Anh Đào - Phó Tổng giám đốc phụ trách Sở Giao dịch Chứng khoán TP. Hồ Chí Minh ((HOSE) ký Quyết định sổ 316/QĐ-SGDHCM về việc chấp thuận cho Ngân hàng Thương mại cổ phần Á Châu thay đổi niêm yết chứng khoán.

Theo HOSE, ACB là loại chứng khoán phổ thông, mệnh giá 10.000 đồng/cổ phiếu. Trước khi thay đổi niêm yết, ACB có 3.377.435.094 cổ phiếu. Số lượng cổ phiếu thay đổi niêm yết là 506.615.264 cổ phiếu.

Kết quả phát hành đợt cổ phiếu sau ngày 2/6 cho thấy, đã có 506.615.264 cổ phiếu đã phân phối, bao gồm 506.593.908 cổ phiếu phân phối cho 58.268 cổ đông theo tỷ lệ và 21.356 cổ phiếu được xử lý theo hình thức cổ phiếu lẻ.

Số lượng chứng khoán sau khi thay đổi niêm yết 3.884.050.358 cổ phiếu (với mệnh giá 10.000 đồng/cổ phiếu sẽ tương đương với số tiền 38.840.503.580.000 đồng. Ngày thay đổi niêm yết có hiệu lực là ngày 6/7. Lý do thay đổi niêm yết để phát hành cổ phiếu trả cổ tức 2022.

Trước đó, như TBTCVN thông tin, ngày 7/6, Ngân hàng Thương mại cổ phần Á Châu đã có công văn số 2503/CV-VPHĐQT.23 gửi Uỷ ban Chứng khoán Nhà nước, Sở Giao dịch Chứng khoán TP. Hồ Chí Minh để báo cáo kết quả về việc phát hành cổ phiếu để trả cổ tức 2022.

Phía ACB cho biết, trước khi phát hành và lưu hành là 3.377.435.094 cổ phiếu; trong đó, không có cổ phiếu ký quỹ. Với mệnh quá 10.000 đồng/cổ phiếu thì vốn điều lệ của ACB 33.774.350.940.000 đồng.

Trong phương án phát hành, ACB dự kiến sẽ phát hành thêm 506.615.264 cổ phiếu với tỷ lệ thực hiện quyền 15%, nghĩa là, cổ đông nắm giữ 100 cổ phiếu hiện tại sẽ được nhận 15 cổ phiếu mới. Nguồn vốn phát hành là lợi nhuận có thể sừ dụng chia cổ tức năm 2022. Ngày kết thúc đợt phát hành 2/6/2023, dự kiến chuyển giao cổ phiếu trước ngày 30/6/2023.

Ngân hàng ACB cũng lưu ý rằng, cổ phiếu phát hành phân phối cho cổ đông hiện hữu theo phương thức thực hiện quyền sẽ được làm tròn xuống đến hàng đơn vị. Phần lẻ thập phân phát sinh (nếu có) sẽ được phân phối cho Công đoàn ACB, làm nguồn cổ phiếu thưởng cho cán bộ nhân viên ACB./.

Sau diễn biến sôi động trong tháng 6, cố phiếu ngân hàng có còn hấp dẫn?

Cổ phiếu ngành ngân hàng đã trải qua tháng 6 đầy sôi động, khi NHNN hạ lãi suất điều hành lần thứ 4 trong năm 2023, đánh dấu chu kỳ hạ lãi suất nhanh nhất trong những năm gần đây.

Thị trường chứng khoán Việt Nam trong tháng 6 chứng kiến mức tăng trưởng tốt nhất kể từ tháng 3/2023 nhờ các nỗ lực liên tục của cơ quan chức năng trong việc đưa ra các biện pháp tài khóa và tiền tệ nhằm kích thích nền kinh tế, qua đó gián tiếp kích thích kỳ vọng của nhà đầu tư, đặc biệt là nhà đầu tư cá nhân.

Là nhóm trụ cột kéo điểm thị trường, cổ phiếu ngành ngân hàng diễn biến đầy tích cực trong bối cảnh Ngân hàng Nhà nước (NHNN) đã hạ lãi suất điều hành lần thứ 4 trong năm 2023, đánh dấu chu kỳ hạ lãi suất nhanh nhất trong những năm gần đây.

Trong tháng 6, có tới 25/27 mã ngân hàng niêm yết và giao dịch trên thị trường Upcom tăng giá và chỉ 2 mã giảm giá so với cuối tháng 5. Trong đó, nhiều mã vốn hóa lớn bật tăng khá tốt như MBB (11%), VIB (10%), TCB (8%), OCB (8%), STB (8%), SHB (6%), VCB (6%), CTG (5%),…

Thanh khoản của nhóm cổ phiếu ngân hàng tăng 26% so với tháng 5 với khối lượng giao dịch bình quân đạt hơn 176 triệu cp/ngày, tương đương giá trị hơn 3.600 tỷ đồng/ngày.

Theo Chứng khoán KB Việt Nam (KBSV), cổ phiếu ngành ngân hàng có diễn biến tăng trở lại trong 6 tháng qua nhưng mức định giá vẫn tương đối hấp dẫn so với mức bình quân 5 năm. Cụ thể, sau khi những khó khăn về BĐS và TPDN dần được tháo gỡ, P/B của ngành đã quay trở lại độ lệch chuẩn -1 bình quân 5 năm, và đây vẫn là vùng giá hợp lí để các nhà đầu tư dần tích luỹ dài hạn đối với nhóm cổ phiếu này. Tuy nhiên, rủi ro xuất hiện thêm một nhịp chỉnh trong ngắn hạn cần được tính đến và NĐT chỉ nên giải ngân khi mặt bằng giá có những mức chiết khấu sâu hơn.

Đánh giá về triển vọng kinh doanh, KBSV tiếp tục duy trì quan điểm TRUNG LẬP với ngành ngân hàng trong ngắn hạn do bối cảnh hiện tại vẫn chưa thực sự khả quan và các chính sách cần thêm thời gian để phát huy hiệu quả.

Thứ nhất, tăng trưởng tín dụng dự kiến sẽ tích cực hơn trong nửa cuối năm 2023 sau diễn biến ảm đạm trong những tháng đầu năm dựa trên chính sách hạ lãi suất của NHNN giúp các NHTM điều chỉnh lãi suất cho vay, từ đó thúc đầy cầu tín dụng. Tuy nhiên, việc giải ngân vốn cho vay đang tồn tại các vấn đề (1) nhu cầu vay vốn của các DN chưa cao do triển vọng kinh tế không tích cực, (2) các ngân hàng thận trọng hơn trong việc giải ngân cho khách hàng có rủi ro lớn.

“Do vậy, chúng tôi cho rằng tăng trưởng tín dụng cả năm 2023 có thể sẽ không hoàn thành kế hoạch 14% mà NHNN đặt ra”, nhóm phân tích đánh giá.

Thứ hai, KBSV cho rằng chất lượng tài sản của toàn ngành vẫn là vấn đề cần lưu tâm, dù vậy nhóm phân tích kỳ vọng việc NHNN ban hành TT02 sẽ hỗ trợ giảm bớt áp lực gia tăng tỷ lệ nợ xấu cho các ngân hàng, và phần nào giảm chi phí dự phòng trong 2 quý tới.

Thứ ba, tốc độ giảm của NIM được hãm lại sau khi NHNN đã điều chỉnh hạ lãi suất, thậm chí một số ngân hàng sẽ có sự cải thiện về NIM do tốc độ giảm lãi suất cho vay có độ trễ với lãi luất huy động.

Trong báo cáo chiến lược mới công bố, Chứng khoán Bảo Việt (BVSC) cũng cho rằng định giá của cổ phiếu ngân hàng vẫn hấp dẫn và kỳ vọng sẽ tăng trưởng tốt hơn trong năm 2024 nhờ nền kinh tế phục hồi; nhà đầu tư nên tích lũy cổ phiếu ngân hàng khi có sự chiết khấu cho mục tiêu đầu tư dài hạn

Nguồn: BVSC

Theo dự báo của BVSC, lợi nhuận của ngành ngân hàng (trong danh sách theo dõi) tăng trưởng khoảng 7% trong năm 2023 và tăng trưởng khoảng 17,6% trong năm 2024 dựa trên kỳ vọng nền kinh tế phục hồi.

Nhóm phân tích cho rằng, Chính phủ và Ngân hàng Nhà nước đã đưa ra nhiều chính sách hỗ trợ trong đó có những chính sách mang tính đi đầu tính ở cả bình diện thế giới như hạ mạnh lãi suất điều hành. Điều này thể hiện quyết tâm thúc đẩy nền kinh tế của Chính phủ và NHNN. Tuy nhiên, giai đoạn hiện tại, nền kinh tế đối mặt cùng lúc với cả thách thức trong nước và quốc tế và vẫn đang ở trong tình trạng khó khăn đòi hỏi cần thêm nhiều chính sách, nhiều giải pháp mạnh mẽ hơn nữa để hỗ trợ nền kinh tế.

Với những nỗ lực mang tính đi trước thế giới như Chính phủ và NHNN đã thực hiện, BVSC kỳ vọng Chính phủ và NHNN sẽ tiếp tục đưa ra những giải pháp mới, mạnh mẽ hơn hỗ trợ cho nền kinh tế. Và điều này cũng sẽ mang lại thuận lợi cho ngành ngân hàng như gia tăng tính dụng, giảm áp lực nợ xấu, gia tăng lợi nhuận.

Tựu chung lại, nhóm phân tích đánh giá, ngành ngân hàng đối mặt với những cơn gió ngược nhưng kết quả kinh doanh vẫn tiếp tục tăng trưởng.

Điểm danh những ngân hàng tăng trưởng lợi nhuận tốt trong quý 2/2023

Nhóm ngân hàng dự báo ghi nhận lợi nhuận phân hóa sâu sắc. Những nhà băng có lợi nhuận tăng trưởng dương gồm BID, CTG, HDB, MBB, STB, VCB, VIB…

SSI Research vừa có báo cáo ước tính kết quả kinh doanh Quý 2/2023 của 32 doanh nghiệp niêm yết trong đó có 17/32 doanh nghiệp ghi nhận lợi nhuận tăng trưởng âm.

Nhóm ngân hàng ghi nhận lợi nhuận phân hóa sâu sắc. Những nhà băng ghi nhận lợi nhuận tăng trưởng dương gồm BID, CTG, HDB, MBB, STB, VCB, VIB.

Cụ thể, SSI Research ước tính tăng trưởng tín dụng và tiền gửi của ngân hàng tính đến cuối tháng 6/2023 lần lượt đạt 6,9% và 4,5% so với đầu năm. Chất lượng tài sản dự báo được kiểm soát quanh mức 1,4%-15% và NIM có thể đi ngang so với quý trước nhưng vẫn thấp hơn Quý 2/2022. Theo đó, lợi nhuận trước thuế dự báo đạt 7 nghìn tỷ đồng tăng 7% so với cùng kỳ.

Với CTG, ước tính lợi nhuận trước thuế trong quý 2 đạt khoảng 6,2-6,5 nghìn tỷ đồng tăng khoảng 7-13% so với cùng kỳ. HDB dự kiến lợi nhuận đạt khoảng 2,8-3,1 nghìn tỷ đồng tăng 1-12%, tăng trưởng tín dụng vẫn đạt trên 10% so với đầu năm.

Trong khi đó, MBB dự báo lợi nhuận đi ngang so với cùng kỳ đạt khoảng 6 nghìn tỷ đồng, tăng trưởng tín dụng của MBB tiếp tục duy trì mạnh trong Quý 2/2023 so với các ngân hàng khác, ngân hàng cũng đã sử dụng hết hạn mức tín dụng được cấp lần đầu trong tháng 6/2023.

STB được dự báo tăng trưởng lợi nhuận ở mức cao nhất 53-76% đạt 2-2,3 nghìn tỷ đồng, hoàn thành 46-50% kế hoạch đặt ra, nợ nhóm 2 và nợ xấu tiếp tục được kiểm soát tốt.

Với VCB, lợi nhuận được dự báo khoảng 10-10,3 nghìn tỷ đồng tăng 38%. Ngân hàng tiếp tục duy trì quan điểm thận trọng trong việc giải ngân mới với tăng trưởng tín dụng đạt khoảng 3% so với đầu năm, chất lượng tài sản tiếp tục được duy trì.

VIB cũng được duy trì lợi nhuận ở mức 2,8-3 nghìn tỷ đồng, tăng khoảng 2-9% so với cùng kỳ năm ngoái.

Ở chiều ngược lại, ACB, TCB, TPB, VPB bị dự báo lợi nhuận giảm so với cùng kỳ. Trong đó, ACB giảm từ 4-10% đạt khoảng 4,4-4,7 nghìn tỷ đồng. Kỳ vọng tăng trưởng tín dụng sẽ phục hồi quanh mức 4,5-5% so với đầu năm trong quý 2 trong khi tăng trưởng huy động có thể thấp hơn một chút đạt mức 4% so với đầu năm. Tỷ lệ nợ xấu dự kiến sẽ thấp hơn mức 1% do ACB ưu tiên trích lập dự phòng để xử lý nợ xấu. Với việc tăng trưởng tín dụng tiếp tục xu hướng tích cực, NIM và chất lượng tài sản sẽ dần hồi phục trong nửa cuối năm 2023.

Tại TCB, SSI Research ước tín ghi nhận 5,5-5,8 nghìn tỷ đồng lợi nhuận trước thuế giảm 20% so với cùng kỳ; TPB lợi nhuận dự kiến đạt 1,6-1,7 nghìn tỷ đồng giảm khoảng 25-21% so với cùng kỳ hoàn thành 40% kế hoạch đặt ra. VPB cũng bị dự báo lợi nhuận giảm chủ yếu do kết quả kinh doanh hợp nhất hoạt động tài chính tiêu dùng trong nước còn nhiều thách thức, trong khi ngân hàng mẹ có thể duy trì lợi nhuân tương đối tốt trong Q2/2023.

HDB thì sao ad ơi, thấy chia cổ tức hot quá

LPB: LPBank sẽ chi thêm 1.000 tỷ đồng mua lại trái phiếu trước hạn

Với quyết định mới này, trong tháng 7 dự kiến LPBank sẽ chi tổng cộng khoảng 4.000 tỷ đồng để mua lại 4 lô trái phiếu vào ngày 14/7, 19/7, 21/7 và 26/7.

Ngân hàng TMCP Bưu điện Liên Việt (LPBank, HoSE: LPB) ngày 14/7 công bố thông tin về kế hoạch dự kiến mua lại 1.000 tỷ đồng trái phiếu trước hạn.

Theo đó, LPBank sẽ tiến hành mua lại trước hạn toàn bộ trái phiếu đang lưu hành của mã LPBH2225007 vào ngày 26/7. Lãi chưa thanh toán tính đến ngày mua lại trước hạn là 48 triệu đồng/trái phiếu. Tổng giá trị thanh toán là 1.048 tỷ đồng

Trái phiếu thuộc lô mã LPBH2225007 có kỳ hạn 3 năm, được phát hành vào ngày 26/7/2022.

Ở diễn biến liên quan, theo thông tin ngân hàng công bố trước đó, hôm nay ngày 14/7, ngân hàng sẽ mua lại trước hạn lô trái phiếu mã LPBH2124009 với giá trị gốc 1.000 tỷ đồng. Lãi chưa thanh toán đến ngày mua lại trước hạn là 39 triệu đồng/trái phiếu. Tổng giá trị mà ngân hàng thanh toán cho lô trái phiếu này là 1.039 tỷ đồng.

Ngày 19/7/2023 tới đây, LPBank sẽ chi 1.000 tỷ đồng mua lại trái phiếu mã LPBH2124011. Lãi chưa thanh toán tính đến ngày mua lại trước hạn là 39 triệu đồng/trái phiếu. Tổng giá trị thanh toán là 1.039 tỷ đồng

Tới ngày 21/7/2023, LPBank cũng dự kiến tiếp tục chi 1.000 tỷ đồng mua lại trái phiếu mã LPBH2225006, lãi chưa thanh toán tính đến ngày mua lại trước hạn là 47 triệu đồng/trái phiếu. Tổng giá trị thanh toán là 1.047 tỷ đồng.

Như vậy, trong tháng 7, dự kiến LPBank sẽ chi mạnh tay khoảng 4.000 tỷ đồng mua lại 4 lô trái phiếu trước hạn.

Trước đó, trong tháng 6/2023, ngân hàng này cũng đã thực hiện mua lại 2 lô trái phiếu trước hạn. Cụ thể, vào ngày 21/6/2023, ngân hàng này cũng chốt chi 1.000 tỷ đồng mua lại lô trái phiếu mã LPBH2224002. Ngày 29/6/2023, LPBank đã chi 1.000 tỷ đồng mua lại lô trái phiếu mã LPBH2224004.

Mặt khác, vào ngày 10/7, LPBank cũng đã thông báo kết quả chào bán trái phiếu ra công chúng đợt 2.

Ngân hàng này chào bán tổng cộng gần 32,93 triệu trái phiếu ra công chúng với mệnh giá 100.000 đồng/trái phiếu, tương ứng với 3.293 tỷ đồng. Trong đó bao gồm hơn 29,4 triệu trái phiếu LPB7Y202203 kỳ hạn 7 năm và gần 3,5 triệu trái phiếu LPB10Y202204 kỳ hạn 10 năm.

Tuy nhiên, kết thúc đợt chào bán, ngân hàng này chỉ phân phối thành công gần 15,56 triệu trái phiếu, tương đương 47,24% lượng chào bán. Tổng số tiền LPBank thu được từ đợt chào bán là gần 1.556 tỷ đồng. Sau khi trừ chi phí, ngân hàng thu ròng hơn 1.555 tỷ đồng.

Hoàn tất phát hành cổ phiếu chia cổ tức, SHB nâng vốn điều lệ lên gần 36.194 tỷ đồng

Ngày 8/8, Ủy ban Chứng khoán Nhà nước đã có văn bản số 5247/UBCK-QLCB xác nhận kết quả phát hành hơn 552 triệu cổ phiếu để chia cổ tức năm 2022 của Ngân hàng Sài Gòn – Hà Nội (SHB). Qua đó, vốn điều lệ của SHB đã tăng lên gần 36.194 tỷ đồng, vững vàng vị thế TOP 4 NHTMCP tư nhân về vốn điều lệ…

Trước đó, ngày 25/7, SHB đã tiến hành chốt danh sách cổ đông để chi trả cổ tức bằng cổ phiếu với tỷ lệ 18%. Trong quá trình hoạt động, SHB cũng là một trong những ngân hàng có tỷ lệ chi trả cổ tức cao và đều đặn nhất trên thị trường.

Việc liên tục nâng vốn điều lệ trong thời gian qua khẳng định năng lực tài chính cũng như năng lực quản trị điều hành của SHB, đồng thời tăng khả năng cạnh tranh của ngân hàng trong quá trình hội nhập kinh tế quốc tế và đặc biệt đáp ứng các lợi ích kỳ vọng của cổ đông.

Đại diện SHB cho biết, việc tăng vốn điều lệ là dấu mốc quan trọng trong kế hoạch phát triển của SHB và đã được thông qua tại Đại hội đồng cổ đông, giúp Ngân hàng tăng cường năng lực tài chính, thúc đẩy số hóa để hiện thực hóa mục tiêu trở thành ngân hàng số 1 về hiệu quả, áp dụng các công nghệ hiện đại hàng đầu và là ngân hàng số được yêu thích nhất vào năm 2027.

“SHB sẽ tiếp tục dành nguồn lực đầu tư dài hạn vào con người, hệ thống công nghệ và dữ liệu, tập trung phát triển bền vững theo 4 trụ cột chiến lược, vừa đảm bảo hoạt động kinh doanh tăng trưởng an toàn, bền vững đồng thời mang lại sự tiện lợi, an toàn cho khách hàng và lợi ích cho cổ đông”, đại diện SHB nhấn mạnh.

Tính đến hết quý 2/2023, các chỉ tiêu về quy mô của SHB đạt tăng trưởng tốt. Lợi nhuận trước thuế lũy kế 6 tháng đầu năm đạt 6.073 tỷ đồng, tăng 5,13% so với cùng kỳ năm 2022. Tổng tài sản SHB đạt 585 nghìn tỷ đồng, tăng 6,21% so với đầu năm, vốn tự có đạt 66 nghìn tỷ đồng. Huy động từ thị trường I của SHB đạt tăng trưởng tốt với tỷ lệ tăng 13,7% so với đầu năm, đạt 462 nghìn tỷ đồng, dư nợ cấp tín dụng đạt 418 nghìn tỷ đồng.

Các chỉ số về an toàn, thanh khoản, quản trị rủi ro của SHB đều đạt tốt hơn so với quy định của Ngân hàng Nhà nước và các chuẩn mực quốc tế. Từ đầu năm 2023, SHB đã bắt đầu áp dụng các tiêu chuẩn của Basel III trong quản lý rủi ro thanh khoản, có sự đánh giá tuân thủ của một công ty tư vấn quốc tế nhằm bảo đảm phù hợp với những thông lệ tốt và yêu cầu của Ủy ban Basel theo Basel III. Kết quả sẽ được công bố trong quý 3/2023.

Với hoạt động kinh doanh ấn tượng, nửa đầu 2023, SHB đã liên tục được các tổ chức uy tín trong, ngoài nước đánh giá cao, khẳng định tầm vóc thương hiệu, uy tín và vị thế của SHB trên thị trường. Mới đây, Tạp chí HR Asia tiếp tục vinh danh SHB là “Nơi làm việc tốt nhất châu Á năm 2023”; khẳng định sức hút về môi trường làm việc của một ngân hàng luôn lấy Tâm làm gốc; Tạp chí The Asian Banking and Finance (ABF) ghi danh SHB ở 3 hạng mục quan trọng nhất trong năm: Ngân hàng có sáng kiến tài chính tác động xã hội tốt nhất Việt Nam 2023, Hợp tác chiến lược của năm – Hợp tác với IFC và Ngân hàng với giải pháp cho phụ nữ của năm; Tạp chí FinanceAsia vinh danh SHB là “Ngân hàng có tác động ESG tốt nhất Việt Nam”… cùng nhiều giải thưởng uy tín khác.

Với chiến lược chuyển đổi mạnh mẽ và toàn diện, SHB bước sang tuổi 30 với tâm thế mới và khát vọng lớn. Đó là khát vọng dẫn đầu, kiên định kiến tạo những giá trị tốt đẹp nhất cho Quốc gia, cộng đồng, cổ đông và khách hàng. Lấy Tâm làm gốc để vươn Tầm, SHB sẽ nối tiếp hành trình, quyết liệt hiện thực hóa các mục tiêu đã đề ra, sớm trở thành ngân hàng bán lẻ hiện đại Top đầu của khu vực và hoạt động hiệu quả, đóng góp tích cực cho sự phát triển toàn diện của xã hội, của đất nước.

Nguồn bài viết: Hoàn tất phát hành cổ phiếu chia cổ tức, SHB nâng vốn điều lệ lên gần 36.194 tỷ đồng - Nhịp sống kinh tế Việt Nam & Thế giới