Sau nhịp hồi phục gần 100 điểm, VN-Index đang tích lũy trong vùng điểm số được gọi là vùng khó, từ mốc 1.230-1.250 điểm hoặc thậm chí là 1.300 điểm sắp tới. Về mặt PTKT nhìn vào diễn biến giá, khối lượng, phân lớp cổ phiếu, nhóm ngành dẫn dắt, tâm lý NĐT,… chúng ta rất khó kỳ vọng thị trường sẽ có 1 nhịp tăng mạnh mẽ như nhịp tăng từ vùng 1.100 điểm. Đây là yếu tố đầu tiên có mà hầu hết NĐT tham gia thị trường đều nhận ra được ở giai đoạn này.

Yếu tố thứ 2 có thể kể đến đó chính là sự thay đổi trong nhịp tăng lần này khiến VN-Index khó đi nhanh. Ở giai đoạn nhịp tăng từ đầu năm 2024 kéo VN-Index tiến sát mốc 1.300 điểm, phần lớn là nhờ cổ phiếu thuộc nhóm vốn hóa lớn, trong đó nổi bật nhất là Bank. Tuy nhiên, sau nhịp chỉnh giảm 130 điểm và hồi phục trở lại câu chuyện đã đảo ngược hoàn toàn. Ở nhịp hồi phục lần này từ mốc 1.165-1.255 hay kết phiên cuối tuần 17/05 chỉ số áp sát mốc 1.280 điểm. Chúng ta thấy nhóm cổ phiếu tăng giá phần lớn là nhóm chưa tăng kể từ đầu năm 2024. Có lẻ thị trường đang vận động theo kiểu nhóm nào chưa tăng sẽ tăng bù, nhóm nào chưa chạy sẽ chạy bù. Đấy là điểm khác biệt mà NĐT tham gia thị trường đều nhận ra để tìm kiếm, chọc lọc cổ phiếu trong các giao dịch hay đầu tư.

Một yếu tố khác dẫn đến sự thay đổi nhóm cổ phiếu tăng ở nhịp hồi phục hiện tại, đó là nhóm cổ phiếu tăng trước đang gặp vùng cản và nhịp giảm vừa rồi thì nhóm này không giảm nhiều. Ví dụ nhóm Bank nhịp giảm vừa rồi chỉ quanh 7-10%, có mã còn không giảm như TCB LPB giao dịch quanh đỉnh và vượt đỉnh. Nổi bật nhất là MWG FPT FRT PLX PVS GMD IDC, họ Viettel,… còn phá đỉnh. Gần đây nhất là nhóm cổ phiếu liên quan đến ngành chăn nuôi, cụ thể là nhóm cổ phiếu liên đến chăn nuôi heo. Nhóm cổ phiếu Chứng khoán rất nhạy cảm với thị trường nhưng mức độ giảm cũng không hề lớn,… Do vậy có thể nhìn nhận thị trường đang ở giai đoạn phân hóa và xoay tua giữa các nhóm ngành. Xu hướng này hoàn toàn có thể tiếp tục được duy trì cho đến khi nào VN-Index vượt 1.300 điểm, dòng tiền tăng mạnh trở lại. Và nếu NĐT cứ nhìn vào điểm số để giao dịch, sẽ rất khó để chúng ta giao dịch thành công trong bối cảnh thị trường, lẫn cổ phiếu riêng lẻ xoay tua, luân chuyển tiến dần về lại đỉnh cũ hoặc vượt đỉnh.

VN-Index vượt 1.300 điểm đâu sẽ là ngành dẫn sóng?

Có 2 vấn đề chúng ta có thể phân tích ra ở đây:

1. Nhìn về mặt tổng thể. Tổng kết kết quả kinh doanh quý 1 chúng ta đang tăng trưởng, nhưng có vẻ như NĐT không hài lòng với kết quả hiện tại, NĐT kỳ vọng kết quả lần này con số phải cao hơn. Tuy nhiên kết quả hiện tại đang rất phù hợp với diễn biến của nền kinh tế, trong bối cảnh diễn biến khó lường của tỷ giá, đồng USD tăng, lạm phát tăng, tín dụng sụt giảm, doanh nghiệp còn gặp nhiều khăn trong tăng trưởng sản xuất, nền kinh tế hồi phục chậm,…

2. Nhìn vào từng nhóm cổ phiếu. Trước tiên nhóm ngân hàng. Trong quý 1 vừa rồi NIM của ngành này giảm trái ngược với kỳ vọng của NĐT và giới phân tích. NIM của ngành Ngân hàng vừa rồi giảm là do đã hỗ trợ nền kinh tế, hỗ trợ Doanh nghiệp, thực hiện chỉ đạo của Chính phủ,…Theo thống kê trong quý 1/2024, cho thấy tốc độ giảm lãi cho vay ở các nhà băng nhanh hơn tốc độ giảm của lãi huy động. Điều này khác hoàn toàn với giai đoạn trước đó kể cả trong giai đoạn Covid-19, khiến NIM của các Ngân hàng sụt giảm dẫn đến tốc độ tăng trưởng lãi của nhóm này thấp hơn kỳ vọng, nhưng các con số này sẽ cải thiện trong các quý tới và phân hóa mạnh. Giá cổ phiếu Ngân hàng ở nhịp hồi phục lần này cũng thể hiện rõ chất lượng BCTC trên từng cổ phiếu có cải thiện hay không, LPB và TCB đang phản ánh chất lượng của BCTC.

Ví dụ: TCB trong quý 1 tăng giá mạnh nhất và đây cũng là cổ phiếu có mức độ hồi phục ấn tượng nhất. Trong đó có thể kể đến là nợ bao phủ của họ đã về mức 100%, trong khi huy động và cho vay họ lại giảm ít hơn các Ngân hàng khác. Ở trường hợp ngược lại có thể kể đến là MBB. Xét về mặt chất lượng tài sản có thể thấy MBB đang đi xuống so với BCTC quý 4/2023. Với những điều trên cho chúng ta thấy các cổ phiếu/nhóm cổ phiếu đang có sự phân hóa theo KQKD ngay trong nội tại.

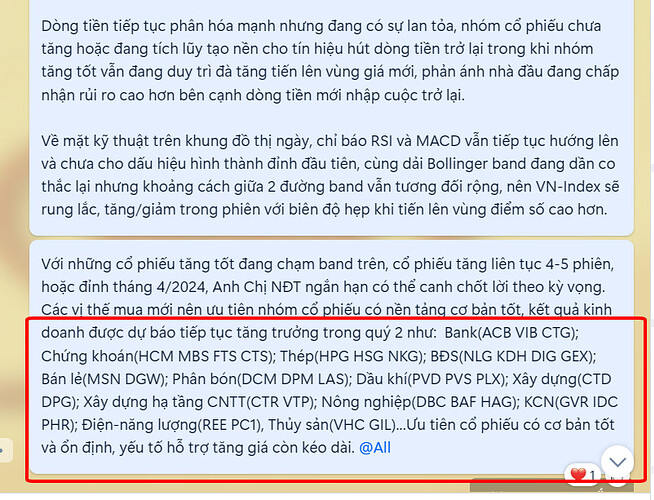

Câu chuyện của nhóm này chúng ta sẽ nhìn vào quý 2 tới, những cổ phiếu có đà tăng dự kiến tiếp tục tăng trong quý 2, đặt biệt là nhóm cổ phiếu có tăng trưởng tín dụng tốt, nợ bao phủ tăng lên, chất lượng tài sản cải thiện, cổ phiếu có xu hướng chuyển sang cho vay doanh nghiệp,…

Với nhóm Bán lẻ có sự hồi phục tốt, nhóm này đã lãi trở lại hoặc đang thu hẹp mức lỗ. Ví dụ MWG quý 1 vừa qua lãi rất ấn tượng, tương tự là FRT, DGW thì lãi tăng trưởng. Do đó mà giá cổ phiếu ở những nhóm này cũng có sự thay đổi.

Ngành Chứng khoán có sự hồi phục rất tốt kể từ năm 2023 và ở giai đoạn hiện tại nhóm này được đánh giá là có mức định giá tương đối cao, cùng với việc hệ thống KRX tiếp tục lỡ hẹn, kế hoạch tăng vốn nhiều đơn vị chưa được thông qua,… Đây có thể là những nguyên nhân khiến nhóm này không có sự bức phá mạnh mẽ trong nhịp hồi phục lần này, và các cổ phiếu có mức hồi phục cũng rất khác nhau.

Ngành Dệt may, chúng ta đang chứng kiến nhịp hồi phục. Tuy nhiên tốc độ hồi phục của ngành này chưa được như kỳ vọng. Ngành Thủy sản đã chạm đáy và bật trở lại, nghĩa là chúng ta đã có lãi trở lại với ngành này nhưng con số khá khiếm tốn khi nhìn vào các BCTC. Nhìn một cách tổng thể các ngành xuất khẩu đều hồi phục và tăng trưởng, kể cả Cảng biển-Vận tải biển hay Gỗ và Đá.

Ví dụ như cổ phiếu PTB. Doanh thu xuất khẩu của PTB ghi nhận lợi nhuận tăng trưởng và toàn bộ lợi nhuận này đến từ xuất khẩu đồ gỗ và đá. Ngược lại tất cả các ngành kinh doanh nội địa như Oto chẳng hạn, lại có mức tăng trưởng âm. Tuy nhiên tổng thể kết quả kinh doanh của PTB vẫn tăng trưởng. Đây là một ví dụ cho thấy dấu hiệu của nhóm liên quan đến xuất khẩu đã hồi phục, tăng trưởng trở lại.

Nhìn từ trên xuống có thể thấy những ngành liên quan đến xuất khẩu đều tăng tốt thể hiện vào KQKD, các cổ phiếu liên quan cũng có mức tăng giá mạnh trong thời gian qua.

Riêng ở thời điểm này, chúng ta kỳ vọng vào kỳ họp Quốc hội đang diễn ra từ 20/05-20/06. Kỳ họp lần này sẽ có một số chính sách như tiếp tục gia hạn thuế VAT ở mức 8% cho đến hết năm 2024. Nhóm ngành Bán lẻ, tiêu dùng trong nước tiếp tục được hưởng lợi từ việc gia này. Hay chúng ta có một luật thuế GTGT đầu vào từ 0-5% được thông qua vào cuối năm. Ngoài ra nhóm ngành Phân bón không còn là ngành được miễn thuế VAT và dự thảo luật mới sẽ giúp nhóm này tăng trưởng mạnh mẽ trong thời gian tới. Cụ thể nếu luật sớm được thông qua và áp dụng, sang năm 2025 nhóm cổ phiếu liên quan đến Phân bón sẽ có mức tăng trưởng biên lợi nhuận ấn tượng trở lại, thậm chí là vượt cả năm 2022 và xuất khẩu nhóm này cũng tăng mạnh. Thời điểm hiện tại giá phân bón được cho là đang ở mức đáy. Tuy nhiên tâm điểm lần này là thông qua dự thảo áp dụng cả 3 luật BĐS sửa đổi có hiệu lực từ ngày 1/7/2024 thay vì đầu năm sau.

Nhìn vào số liệu ngành Thép có thể thấy doanh thu quý 1 của họ hầu như đến từ xuất khẩu là chính, xuất khẩu của ngành này tăng trưởng rất mạnh. Tuy nhiên chúng ta vẫn thấy được tín hiệu của tăng trưởng sản lượng nội địa từ tháng 4, có nghĩa sản lượng Thép tiêu thụ nội địa đã có tín hiệu tăng trưởng trở lại.

Như vậy chúng ta đang có sự đan xen giữa xuất khẩu và tiêu thụ nội địa. Xuất khẩu dần phục hồi tăng trưởng trở lại, kéo theo tiêu thụ nội địa cũng dần dần hồi phục theo sau. Nhìn vào triển vọng xa hơn cho các nhóm ngành có thể thấy xu hướng chung của các nhóm ngành là phục hồi tăng trưởng trở lại ở cả 2 chiều xuất khẩu và tiêu thụ nội địa. Dù giá ở một số nhóm ngành hàng xuất khẩu chưa tăng tương ứng hoặc còn thấp khá xa so với thời Covid nhưng đã có rất nhiều cổ phiếu trở lại đỉnh lịch sử hoặc vượt đỉnh.

Một nhóm ngành mà hầu hết NĐT nào cũng thấy được khó khăn kể từ năm 2022, đó là nhóm BĐS. BĐS ngoài những cái khó như thị trường đã phản ánh thì còn những cái khó khác liên quan đến hoạch toán. Theo dữ liệu của Bộ Xây Dựng vừa công bố, giao dịch quý 1 của BĐS tăng, trong đó đất nền tăng 20%, nhà ở riêng lẻ tăng 38%. Tuy nhiên phản ứng của NĐT đang cầm cổ phiếu và kỳ vọng vào BĐS đặt ra câu hỏi: tại sao truyền thông đưa tin BĐS sốt khắp nơi nhưng giá cổ phiếu không tăng thậm chí là giảm, hay giá BĐS chưa quay lại thời điểm lúc cao trào năm 2022?

Với nhóm BĐS nếu NĐT để ý, thực ra chúng ta đang giống như một người bệnh và muốn hoạt động lại như chưa bệnh thì phải trãi qua từng bước 1, có sự tuần tự,… Những ai đang nhìn theo hướng tích cực thì nhóm này đang dần cải thiện. Tuy nhiên hiện tại có những cổ phiếu chúng ta không biết rủi ro đến từ đâu, NVL là một ví dụ. Có thể thấy NVL đã qua điểm đổ vỡ, tuy nhiên cổ phiếu này lại chưa đến điểm tạo dòng tiền.

Về mặt Doanh nghiệp, NVL còn rất nhiều rủi ro nhưng ở một thị trường có tính đầu cơ cao như Việt Nam, việc NĐT kỳ vọng vào một thị trường thực như cổ phiếu NVL thì còn rất xa ở phía trước. Bởi để “cứu” một DN như NVL không phải đơn giản như chúng ta nghĩ, chỉ cần có một vài công văn, vài chính sách hỗ trợ là thành công.

Khi DN gặp khó khăn về dòng tiền, các đối tác sẽ chần chừ, chậm trễ rất lâu,… không đơn giản chúng ta muốn là được. DN phải đi đàm phán với các đối tác, chủ nợ, trái chủ cấn trừ công nợ, chuyển đổi nợ, gia hạn nợ, giảm lãKo i vay,…. Cách làm này chỉ giúp DN nói chung và NVL nói riêng kéo dài thêm thời hạn trả nợ hoặc giảm nợ nhưng để tổ chức sản xuất lại, triển kha

Lli dự án lại, muốn kinh doanh lại, muốn bán hàng lại,… đây là những yếu tố cần rất nhiều thời gian.

Không chỉ NVL mà các DN liên quan đến BĐS khi gặp khó khăn, các đối tác, nhà cung cấp sẽ yêu cầu mức ký quỹ cao hơn, thậm chí là đến ngân hàng bảo lãnh. Cổ phiếu HBC là một ví dụ. Do đó quá trình phục hồi của DN mất rất nhiều thời gian, thậm chí đến hàng thập kỷ. Chưa kể những doanh nghiệp làm BĐS nhưng chưa có quy hoạch 1/500, khi thực hiện lại tiền thuế sẽ đội lên rất nhiều. NVL là DN đứng đầu trong ngành BĐS có nhiều quỹ đất chưa có quy hoạch 1/500 và chưa nộp tiền thuế. Chưa kể sự vụ Công an Tp.HCM làm việc với NVL yêu cầu cung cấp hồ sơ dự án Aqua City sau đơn khiếu nại của NĐT, cho thấy NĐT không tin vào khả năng hoàn thành dự án của của DN. Ngoài ra các phẩm của NVL thường xuất hiện ở giai đoạn cuối của sóng BĐS chứ không phải là sóng ban đầu.

Ngành hàng không. Có thể thấy năm nay là năm hồi phục của ngành hàng không, du lịch, lưu trú, ăn uống, lữ hành,… Trong đó lượng du khách Quốc tế đến Việt nam tăng hơn 70% trong quý 1, ngành du lịch gần như đã hồi phục hoàn toàn so với giai đoạn trước Covid, giá cổ phiếu nhóm ngành này đang phản ánh khá rõ nét.

Mặt bằng chung hiện tại của cổ phiếu thuộc nhóm Midcap có KQKD quý 1 ấn tượng hoặc dự báo tiếp tục tăng tốt trong quý 2, 3 đang có mức giá tăng tốt hơn thị trường chung. Nhóm Penny cũng được dòng tiền đầu cơ đẩy vào tăng tốt ở nhịp hồi phục lần này, nhưng rõ ràng đây chỉ là lựa chọn của số ít NĐT, khác hẵn với giai đoạn Covid-19 khi nhóm này là nhóm dẫn dắt thị trường đi lên từ mức 650 đến 1.200 điểm.

Trong giai đoạn các nhóm ngành luân phiên nhau tăng điểm, nhóm Peny tăng giá không có gì đặt biệt, thể hiện vòng quay rủi ro tài sản tăng lên, NĐT bắt đầu mạnh dạn hơn, chấp nhận mạo hiểm hơn,… Tuy nhiên, trong đầu tư sẽ có những giai đoạn khó chọn cổ phiếu, trong những lúc như thế nếu chúng ta chọn sai cổ phiếu hoặc chọn cổ phiếu thuộc dạng khó khăn nhất, có nghĩa rủi ro của chúng ta đã tăng lên gấp đôi, gấp ba. NĐT tham gia thị trường mua cổ phiếu gì cũng được nhưng quan trọng nhất là phải hiểu cổ phiếu đấy.