PVD – Lợi nhuận tăng trưởng vững chắc, triển vọng khoan trong nước khởi sắc từ 2026

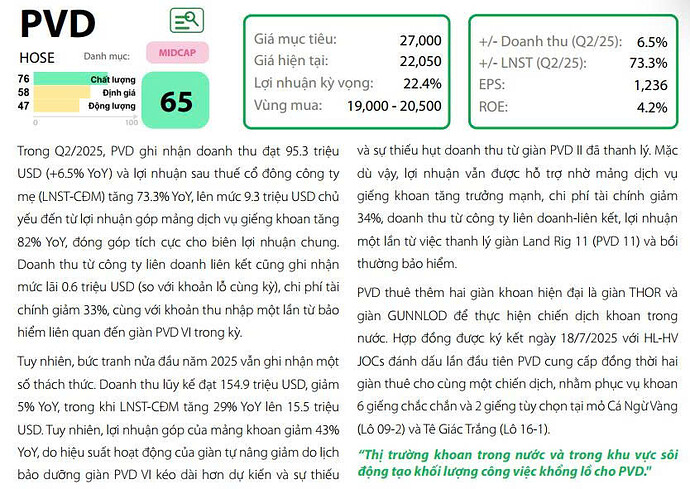

CTCP Khoan và Dịch vụ Khoan Dầu khí (HOSE: PVD) vừa công bố kết quả kinh doanh quý 3/2025 cùng thông tin từ buổi họp nhà đầu tư. Bức tranh cho thấy hoạt động kinh doanh cốt lõi tiếp tục cải thiện, với biên lợi nhuận duy trì ổn định và triển vọng dài hạn sáng hơn nhờ chu kỳ thăm dò – khai thác (E&P) mới trong nước.

1. Kết quả quý 3/2025: Lợi nhuận cốt lõi tăng 50% YoY, hiệu suất giàn khoan duy trì 100%

Trong quý 3/2025, PVD ghi nhận doanh thu 100 triệu USD (+2% YoY) và lợi nhuận sau thuế sau lợi ích CĐTS đạt 10,8 triệu USD (+47% YoY).

Lợi nhuận cốt lõi tăng mạnh 50% YoY, đạt 12,1 triệu USD, chủ yếu nhờ:

-

Mảng dịch vụ giếng khoan ghi nhận lợi nhuận gộp tăng 87% YoY – phản ánh nhu cầu khoan nội địa tăng.

-

Các công ty liên kết đóng góp lợi nhuận tăng 22% YoY, nhờ hoạt động E&P trong nước sôi động.

-

Biên lợi nhuận gộp mảng giàn khoan tự nâng tăng lên 24,0% (+5,1 điểm % YoY) nhờ hiệu suất hoạt động 100% và giá thuê ngày bình quân tăng nhẹ 1% YoY.

Các yếu tố tích cực trên giúp PVD hấp thụ được mức tăng 17% YoY trong chi phí quản lý doanh nghiệp.

2. Kết quả 9 tháng 2025: Lợi nhuận sau thuế tăng 36% YoY

Lũy kế 9 tháng 2025, PVD ghi nhận:

-

Doanh thu: 254,9 triệu USD (-3% YoY).

-

LNST sau lợi ích CĐTS báo cáo: 26,2 triệu USD (+36% YoY).

-

LNST cốt lõi: 24,7 triệu USD (+7% YoY).

Tăng trưởng lợi nhuận chủ yếu đến từ:

-

Mảng giếng khoan tăng trưởng mạnh, với lợi nhuận gộp tăng 92% YoY.

-

Lợi nhuận từ công ty liên kết tăng gấp 6,3 lần, nhờ các dự án E&P nội địa được thúc đẩy.

- Chi phí tài chính giảm 24% YoY.

Những yếu tố này đã bù đắp cho sự sụt giảm hiệu suất hoạt động giàn khoan tự nâng (-10,4 điểm %) và giá thuê ngày giảm nhẹ 1% YoY.

3. Hoàn thành 81% kế hoạch lợi nhuận năm – tiềm năng điều chỉnh tăng nhẹ dự báo

Tính đến hết 9 tháng, PVD đã hoàn thành 81% dự báo lợi nhuận cả năm của giới phân tích.

Nguyên nhân chủ yếu đến từ lợi nhuận gộp mảng giếng khoan và khoan cao hơn dự kiến.

Do đó, khả năng điều chỉnh tăng nhẹ dự báo lợi nhuận 2025 là hoàn toàn có cơ sở.

4. Thời gian khấu hao giàn mới dài hơn – giảm áp lực chi phí

Ban lãnh đạo cho biết PVD VIII (đã hoạt động từ tháng 9/2025) và PVD IX (sẽ vận hành từ tháng 4/2026) sẽ được khấu hao trong 15 năm – dài gấp đôi so với giả định 7 năm trước đây.

Điều này đồng nghĩa chi phí khấu hao hàng năm sẽ giảm đáng kể, giúp lợi nhuận dài hạn cải thiện rõ rệt.

5. Giá thuê ngày ổn định, hiệu suất duy trì cao

Trong quý 3, giá thuê ngày bình quân đạt 90.000 USD/ngày (+1% YoY; -2% QoQ).

Sự sụt giảm nhẹ theo quý chủ yếu do giàn PVD VIII hoạt động trong nước cho Vietsovpetro – vốn có giá thuê thấp hơn.

Tuy nhiên, các giàn khác vẫn duy trì mức giá trên 100.000 USD/ngày.

Ban lãnh đạo kỳ vọng quý 4/2025 giá thuê trung bình quanh 90.000 USD/ngày, đưa mức bình quân cả năm đạt 91.000 USD/ngày, tương ứng 98% dự báo.

Bước sang năm 2026, giá thuê trung bình dự kiến tăng khoảng 4% YoY khi PVD VIII bắt đầu khoan tại Malaysia.

6. Chu kỳ E&P mới mở ra giai đoạn tăng trưởng dài hạn

Theo S&P Global, giá thuê giàn khoan tự nâng khu vực Đông Nam Á hiện ở mức 110.500 USD/ngày (đi ngang YoY; +38% YTD), cho thấy nhu cầu thuê khoan khu vực vẫn mạnh.

Đối với Việt Nam, triển vọng đặc biệt tích cực nhờ hàng loạt dự án E&P lớn:

-

Dự án Lô B – Ô Môn bắt đầu giai đoạn khoan thử từ tháng 3/2026 (2 giàn khoan).

PVD chưa tham gia giai đoạn đầu do thiếu giàn sẵn có, nhưng dự kiến sẽ góp mặt từ năm 2027 với giàn PVD VI và các dịch vụ giếng khoan đi kèm.

-

Các chương trình khoan Nam Du – U Minh và Sư Tử Trắng Giai đoạn 2B đang được chuẩn bị, mở ra khối lượng công việc lớn cho PVD.

Dự kiến giai đoạn 2026–2030, Việt Nam sẽ có 63 giếng khoan/năm, cần khoảng 12 giàn khoan tự nâng, gấp đôi năng lực hiện tại của PVD (6 giàn) – cho thấy tiềm năng tăng trưởng bền vững nhiều năm tới.

7. Dịch vụ giếng khoan: Mảng chủ lực mở rộng ra khu vực

Ngoài thị trường nội địa, PVD đang mở rộng mảng dịch vụ giếng khoan ra khu vực Đông Nam Á, với kế hoạch:

-

Thành lập liên doanh tại Malaysia trong năm 2026, cung cấp dịch vụ tương tự như liên doanh tại Indonesia (cuối 2024).

-

Tăng hiện diện khu vực, tận dụng thương hiệu mạnh và kinh nghiệm vận hành.

8. Kết luận

Kết quả kinh doanh 9 tháng cho thấy PVD đang bước vào chu kỳ phục hồi vững chắc, với biên lợi nhuận cải thiện, chi phí giảm, và nhiều cơ hội tăng trưởng dài hạn nhờ sự khởi sắc của hoạt động khoan trong nước.

Từ năm 2026 trở đi, PVD được kỳ vọng hưởng lợi kép từ:

- Giá thuê giàn ổn định hoặc tăng nhẹ.

-

Khối lượng công việc khoan lớn đến từ chuỗi dự án khí – điện lớn trong nước.

Đây là cơ sở để giới đầu tư tiếp tục duy trì góc nhìn tích cực với cổ phiếu PVD, đặc biệt trong trung và dài hạn.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.