Ngành Năng lượng: Bộ Công Thương hoàn tất Kế hoạch hành động thực hiện Nghị quyết 70

Ngày 17/10/2025, Bộ Công Thương đã ban hành Quyết định số 3035/QĐ-BCT về Kế hoạch hành động thực hiện Nghị quyết số 328/NQ-CP của Chính phủ (ban hành ngày 13/10/2025). Đây là bước đi cụ thể nhằm triển khai Chương trình hành động thực hiện Nghị quyết số 70-NQ/TW của Bộ Chính trị, ban hành ngày 20/8/2025, về bảo đảm an ninh năng lượng quốc gia đến năm 2030, tầm nhìn đến năm 2045.

Nội dung và mục tiêu trọng tâm

Kế hoạch hành động của Bộ Công Thương đặt ra các nhiệm vụ và giải pháp cụ thể nhằm hiện thực hóa các mục tiêu chiến lược của Nghị quyết 70, bao gồm:

- Xây dựng hệ thống năng lượng quốc gia hiện đại, đồng bộ, bảo đảm an ninh năng lượng bền vững.

- Thúc đẩy chuyển dịch năng lượng, khuyến khích phát triển nguồn năng lượng tái tạo và năng lượng sạch.

- Đẩy mạnh nâng cấp hạ tầng năng lượng, đặc biệt là các dự án truyền tải điện, kho LNG, và hệ thống dự trữ dầu khí quốc gia.

- Hoàn thiện cơ chế chính sách để thu hút đầu tư tư nhân và vốn nước ngoài vào các dự án năng lượng trọng điểm.

Kế hoạch cũng phân bổ rõ mốc thời gian hoàn thành cho từng nhiệm vụ, giúp đảm bảo tính khả thi và giám sát hiệu quả quá trình triển khai. Phần lớn các nhiệm vụ được lên lịch thực hiện trong giai đoạn 2025–2030, tuy nhiên một số hạng mục trọng yếu được ưu tiên hoàn thành sớm nhằm tạo nền tảng cho các dự án chiến lược giai đoạn sau.

Tác động đối với thị trường chứng khoán

Theo đánh giá của chúng tôi, việc Bộ Công Thương hoàn tất kế hoạch hành động cho thấy sự chuyển biến mạnh từ định hướng chính sách sang hành động thực tiễn. Đây là tín hiệu tích cực cho toàn ngành năng lượng, đặc biệt là các doanh nghiệp trong lĩnh vực dầu khí và điện – hai nhóm ngành hưởng lợi trực tiếp từ các chính sách hỗ trợ phát triển hạ tầng năng lượng quốc gia.

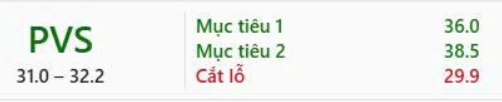

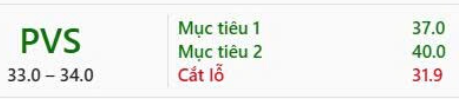

Trong đó, CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam (PVS) được xem là đơn vị hưởng lợi lớn nhất, nhờ vị thế dẫn đầu trong lĩnh vực EPC và hạ tầng dầu khí, cùng khả năng tham gia sâu vào các dự án LNG, điện khí và năng lượng tái tạo ngoài khơi. Ngoài ra, các doanh nghiệp khác như POW, NT2, GAS và BSR cũng được kỳ vọng hưởng lợi khi nhu cầu đầu tư hạ tầng năng lượng và nguồn cung khí tự nhiên ngày càng tăng.

Quan điểm đầu tư

Chúng tôi cho rằng Kế hoạch hành động theo Nghị quyết 70 sẽ đóng vai trò như chất xúc tác quan trọng cho giai đoạn tăng trưởng mới của ngành năng lượng Việt Nam. Trong bối cảnh nhu cầu điện và năng lượng tiếp tục gia tăng, cùng với định hướng rõ ràng từ Chính phủ, nhóm cổ phiếu năng lượng – đặc biệt là dầu khí hạ nguồn, điện khí và dịch vụ kỹ thuật năng lượng – sẽ là tâm điểm đáng chú ý trong trung hạn.

![]() Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.

Anh/Chị cần hỗ trợ 1:1, đồng hành phân tích thị trường và nhận chiến lược đầu tư cập nhật hàng tuần? Truy cập trang tiểu sử của em để xem chi tiết và tham gia ngay nhóm hỗ trợ.