Phục hồi kinh tế nói chung có tác động sâu rộng đến lĩnh vực tài chính tiêu dùng

Theo báo cáo từ FiinGroup, mặc dù thị trường tài chính tiêu dùng gặp nhiều khó khăn trong năm 2023 với mức tăng trưởng chỉ 11,3% so với năm 2022, nhưng dự báo trong năm 2024, sự bùng nổ trở lại sẽ diễn ra. FiinGroup cho rằng, sự phục hồi kinh tế và tăng cường thu nhập hộ gia đình là 2 mấu chốt tạo nên cú chuyển mình ấn tượng này.

Nếu thực sự đúng như nhận định của FiinGroup, những doanh nghiệp hàng đầu trong lĩnh vực thị trường tài chính tiêu dùng sẽ là những bên được hưởng lợi. Đồng thời, công ty tài chính tiêu dùng có thể sẽ là đích đến của những thương vụ M&A đình đám.

Cú bùng nổ tài chính tiêu dùng sẽ diễn ra?

Theo báo cáo phát hành tháng 4/2024 của FiinGroup với tựa đề When Crisis Hits: Time to Pivot the Game", khủng hoảng kinh tế dường như đã mở ra một chu kỳ tăng trưởng mới cho ngành tài chính tiêu dùng tại Việt Nam.

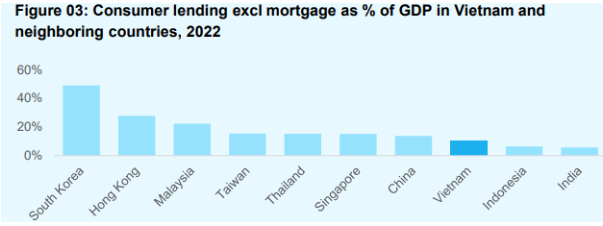

Trong khi các quốc gia, vùng lãnh thổ khác quanh khu vực như Hàn Quốc, Hongkong, Malaysia, Đài Loan, Thái Lan, Singapore, Trung Quốc có mức thâm nhập tài chính tiêu dùng khá cao thì tại Việt Nam, tỷ lệ này mới đạt khoảng 10% GDP. Điều này cho thấy thị trường tài chính tiêu dùng tại Việt Nam vẫn còn rất nhiều dư địa để tăng trưởng.

Dư địa rộng đang tạo cơ hội để biến thành tăng trưởng thực sự của ngành khi mà kinh tế Việt Nam đang hồi phục rõ rệt sau các thách thức kinh tế toàn cầu. Phục hồi kinh tế nói chung có tác động sâu rộng đến lĩnh vực tài chính tiêu dùng khi điều này mang lại sự cải thiện thu nhập của hộ gia đình và khả năng chi tiêu. Đây là yếu tố then chốt thúc đẩy mạnh mẽ nhu cầu vay tín dụng tiêu dùng trong năm 2024.

Báo cáo của Savills mới đây cũng cho thấy góc nhìn tương tự. Ước tính đến năm 2030, 9/20 thị trường quy mô người tiêu dùng lớn nhất sẽ nằm tại Châu Á - Thái Bình Dương, trong đó có Việt Nam. Đây là “miếng bánh” béo bở cho các doanh nghiệp cho vay tiêu dùng. Cũng theo Savills, thị trường Châu Á - Thái Bình Dương sẽ tiếp tục mang tới cơ hội trong ngắn và dài hạn. Quy mô thị trường tiêu dùng (chi tiêu từ 12 USD/ngày) tại khu vực sẽ tăng từ 1,9 tỷ người trong năm 2024 lên 2,5 tỷ người vào năm 2030.

>> Doanh nghiệp Việt chinh phục người tiêu dùng bằng công nghệ tài chính Fintech

Đâu là những cái tên sẽ hưởng lợi?

Theo nhận định của FiinGroup, đầu năm 2024 này đã đánh dấu sự khởi đầu của một giai đoạn tăng trưởng tín dụng mới, được đặc trưng bởi một cách tiếp cận thận trọng hơn so với thời kỳ trước đại dịch. Môi trường hiện tại không còn ủng hộ việc mở rộng tín dụng mạnh mẽ, mà thay vào đó hướng tới một quỹ đạo tăng trưởng vững chắc và ổn định. Một số công ty tài chính hàng đầu đang trong quá trình tái cấu trúc kinh doanh, tạo ra cơ hội thuận lợi cho các công ty tài chính khác phát triển mạnh mẽ vào năm 2024.

Trên thực tế, tại Việt Nam, quy mô thị trường tiêu dùng tăng, nhưng số lượng các công ty cho vay tiêu dùng lại không đổi. Đây chính là “miếng bánh” ngon với nghịch lý bánh đang ngày càng “phình” to lên, trong khi số lượng người ăn không đổi - một tín hiệu tốt với nhóm doanh nghiệp cho vay tiêu dùng.

Có 2 yếu tố khiến công ty tài chính Việt có thể thay đổi cuộc chơi trong lĩnh vực tài chính tiêu dùng. Thứ nhất, những công ty nhanh chóng chuyển mình trong chiến lược kinh doanh và đầu tư vào công nghệ số sẽ mở ra cơ hội phát triển mạnh mẽ. Thứ hai và quan trọng không kém yếu tố thứ nhất: M&A. Khi việc đầu tư chuyển mình là khó thì cánh cửa M&A cũng là một chiến lược tốt để khiến doanh nghiệp chuyển mình tiềm năng hơn. Việc hạn chế cấp phép mới cho các công ty tài chính tiêu dùng tạo ra cơ hội để doanh nghiệp trong ngành bán mình thành công. Thực tế, nhiều thương vụ M&A trong lĩnh vực này cũng đã được ghi nhận trong những năm gần đây.

>> Việt Nam ‘chễm chệ’ vào top 20 thị trường bán lẻ có lượng tiêu dùng lớn nhất thế giới nhờ đâu?

Điểm lại những thương vụ đình đám của ngành có thể thấy, FE Credit sau khi bán 49% cổ phần cho SMBC Consumer Finance đã bứt phá vượt bậc. Không có con số định giá hiện tại nhưng công ty tài chính nổi danh này từng được, định giá khoảng 2,8 tỷ USD. Sự hậu thuẫn nguồn lực từ cổ đông lớn ngoại cũng đã tạo cơ hội để FE Credit mở rộng quy mô và nâng cao khả năng cạnh tranh.

Một thương vụ M&A đình đám khác phải kể đến là Home Credit Việt Nam. Khi ông lớn lĩnh vực tài chính tiêu dùng này được Ngân hàng SCB Thái Lan mua lại, định giá công ty gần 22.000 tỷ đồng. Deal này cũng phản ánh tiềm năng sinh lời cao của công ty trong ngành tài chính tiêu dùng bởi lẽ các nhà đầu tư đình đám nước ngoài luôn nhạy bén khi lựa chọn lĩnh vực để rót tiền.

Chưa tham gia M&A với đối tác nước ngoài nào, EVN Finance chọn cho mình con đường niêm yết và quốc tế hóa theo cách riêng biệt. EVN Finance hiện là công ty duy nhất trong lĩnh vực tài chính tiêu dùng niêm yết trên sàn HoSE với mã cổ phiếu EVF. Tính theo thị giá cổ phiếu EVF đang giao dịch trên thị trường chứng khoán, EVN Finance đang được thị trường định giá khoảng gần 11.500 tỷ đồng. Tuy vậy, P/B của cổ phiếu EVF chỉ ở mức 1,3 lần tức định giá của EVN Finance, đang khá thấp so với bình quân của ngành tài chính.

Nguyên nhân của việc EVN Finance bị định giá thấp có nhiều nhưng có lẽ lý do quan trọng nhất là bởi lịch sử hình thành và lịch sử giao dịch trên thị trường chứng khoán của công ty. EVN Finance khi chào sàn UPCOM vào năm 2018 có 2 cổ đông lớn và các tổ chức nắm giữ khoảng 23% cổ phần. 77% vốn còn lại thuộc các nhà đầu tư cá nhân với số lượng lên đến hơn 56 nghìn người nhưng một phần lớn là cán bộ công nhân viên của công ty. Chính yếu tố này khiến cổ phiếu EVF rất ít thanh khoản trong nhiều năm cho đến khoảng giữa năm 2023 khi tiềm năng ngành tài chính tiêu dùng được khai phá cùng với việc chuyển sàn sang HoSE giúp cổ phiếu EVF giao dịch sôi động hơn.

Khác cách đi của các công ty tài chính tiêu dùng khác M&A từ rất sớm, EVN Finance chọn con đường tận dụng sức mạnh ngoại thông qua mở rộng hợp tác với các tổ chức tài chính quốc tế từ đó tiếp cận nguồn tài trợ vốn lớn để phát triển kinh doanh. Gần đây nhất, “deal” với 6 ngân hàng lớn nhất Đài Loan mở ra cánh cửa tiếp cận nguồn vốn quốc tế cho công ty. Sau khi tiếp cận nguồn tiền “tây”, EVN Finance nhanh chóng đa dạng hóa nguồn vốn cho vay và đặc biệt tập trung cho vay lĩnh vực năng lượng. Công ty cũng tận dụng việc phát triển bền vững để thu hút khách hàng chất lượng cao từ các ngành cơ sở hạ tầng, xây dựng và khu công nghiệp. Ngoài ra, EVN Finance tăng cường hợp tác với các nền tảng Buy Now Pay Later và các nhà bán lẻ thương mại điện tử lớn từ đó nhanh chóng mở rộng danh mục khách hàng vay tiêu dùng và phát triển các sản phẩm tài chính số.

Một sự chuyển mình khác cũng được EVN Finance âm thầm phát triển thần tốc đó là công nghệ. Chỉ trong năm 2022, EVNFinance đã xây dựng và đưa vào triển khai chiến lược công nghệ chủ lực theo mô hình tự động hóa, phát triển quy trình bằng trí tuệ nhân tạo. Đặc biệt, công ty sử dụng robot để thẩm định nhận diện, xử lý hồ sơ khách hàng; hệ thống thẩm định và phê duyệt khoản vay theo quy trình tự động. Thành quả đạt được, công ty đã kết nối, hợp tác với nhiều đối tác là tổ chức thanh toán trung gian, công nghệ tài chính để cùng nhau khai thác thị trường, phát triển mô hình kinh doanh trên nền tảng ứng dụng mạnh mẽ công nghệ số, cung cấp dịch vụ an toàn và tiện lợi cho khách hàng.

Tuy mọi thứ dường như đang “trải hoa hồng” nhưng thực tế EVN Finance cũng đối mặt với không ít thách thức. Sự cạnh tranh khốc liệt của các đối thủ mạnh được hậu thuẫn từ các deal M&A đình đám và sự nhập cuộc nhanh chóng của các công ty fintech và các ngân hàng đa quốc gia đang tạo ra rào cản không hề nhỏ cho EVN Finance.

Để đối phó, EVN Finance đã và đang phải xây dựng hàng loạt chiến lược tiếp cận khách hàng thông qua các kênh đa dạng và đẩy mạnh các hoạt động marketing để nâng cao nhận thức thương hiệu. Bên cạnh đó, công ty cũng phải nỗ lực không ngừng trong việc đầu tư mạnh mẽ vào công nghệ và phát triển sản phẩm mới.