Mua HSL thì có okay kg bác chủ? thanks

Cập nhật thêm chiều mua - bán gần nhất của VCG theo nhóm NĐT với giá trị giao dịch, gần đây thì chủ yếu nước ngoài gom ròng trong khi NĐT cá nhân chủ yếu bán ròng.

Về bức tranh TA của VCG, khách quan mà nói thì hành động giá khá yếu khi không phục hồi theo thị trường, gãy xu hướng tăng. Chỉ khi chạm vùng hỗ trợ tích lũy 40.5 mới bật tuy vậy nhịp phục hồi này quanh ngưỡng 44-46.

Sẽ tư vấn chi tiết hơn nếu anh chị chia sẻ vị thế cụ thể và đi kèm chiều mua - bán hay nắm giữ, cần hỗ trợ thêm thì có thể liên hệ với team thông qua bạn cộng sự của Team Vẽ Tranh Tím là Ngọc Hiệp (035 456 2093) hoặc Như Thùy (0947 659 735).

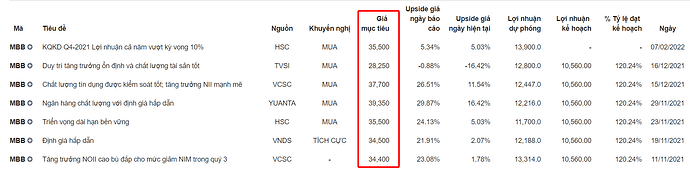

Dành cho người đến sau, team tư vấn cho mình về MBB trước nhé. TCB thì có thể trao đổi thêm với team. Với MBB thì Team Vẽ Tranh Tím có góc nhìn sơ qua về FA và bức tranh TA như sau:

1. Về câu chuyện cơ bản của MBB

𝐌𝐁𝐁 và một vài điểm nhấn đáng chú ý trong năm qua: Tăng trưởng mạnh trong bối cảnh chất lượng tín dụng được kiểm soát tốt – Báo cáo KQKD

𝐌𝐁𝐁 đã công bố KQKD hợp nhất năm 2021 với lợi nhuận ròng đạt 13,2 nghìn tỷ đồng (+53,6% YoY). Thu nhập từ lãi (NII) năm 2021 tăng 29,2% YoY với NIM hợp nhất là 5,03% so với NIM dự báo năm 2021 của chúng tôi là 5,15%.

Tăng trưởng tín dụng hợp nhất năm 2021 đạt 24,6% do:

(1) tăng trưởng tổng dư nợ đạt 21,9% YoY

(2) tăng trưởng số dư trái phiếu doanh nghiệp đạt 54,5% YoY

Tăng trưởng cho vay của ngân hàng mẹ đạt 20,2% trong năm 2021. Tỷ trọng bán lẻ trong dư nợ vay của ngân hàng mẹ tăng 25,9% trong năm 2021, đóng góp 44,6% vào dư nợ vay của ngân hàng mẹ so với mức 42,5% của năm 2020.

Tỷ lệ chi phí/thu nhập (CIR) hợp nhất năm 2021 giảm 5,1 điểm % YoY còn 33,5%, chủ yếu là do kết quả kinh doanh thu nhập ngoài lãi (NOII) tăng mạnh 51,5% YoY, bù đắp cho mức tăng 17,3% YoY của chi phí vận hành do:

(1) chi phí nhân viên tăng 12% YoY

(2) chi phí tài sản cố định tăng 36% YoY

Nợ xử lý trên tổng dư nợ hợp nhất năm 2021 đạt 0,97%% so với mức 1,67% của năm tài chính 2020. Chất lượng tín dụng tiếp tục được cải thiện cho thấy sự thận trọng của ngân hàng trong việc quản lý rủi ro.

Như vậy tính đến hết năm 2021, quy mô tổng tài sản của MB và các công ty con (MB Group) đạt 607 nghìn tỷ đồng, tăng 22,7% so với năm 2020. Lợi nhuận hợp nhất ở mức 16.527 tỷ đồng. MB nằm trong nhóm ngân hàng thương mại TOP đầu về các chỉ số hiệu quả, chất lượng hoạt động. Chỉ số ROA (lợi nhuận trên tổng tài sản) và ROE (lợi nhuận trên vốn chủ sở hữu) hợp nhất của Ngân hàng lần lượt đạt 2,4% và 23,49%.

2. Về bức tranh TA của MBB

Đây là nhận định gần đây nhất vào ngày 28.01.2022 về bức tranh TA của MBB, mình có thể theo dõi lại vì đang đi khá sát với nhận định:

Hiện MBB đã thiết lập đỉnh cao nhất trong 52 tuần và trong quá trình tích lũy test lại vùng kháng cự là đỉnh cao cũ quanh mốc 33x.

KBC thì Team có nhận định chi tiết về FA+TA trước đó ở đây >> xem lại về KBC trước khi cập nhật mới

Xu hướng dòng tiền ở KBC chủ yếu đến từ việc tổ chức ttrong nước và nước ngoài mua ròng gần đây, còn NĐT cá nhân thì bán ròng những tuần gần nhất:

Tham khảo thêm định giá của các CTCK về KBC gần đây nhất:

Với bức tranh TA của KBC đang vượt trội hơn trong nhịp phục hồi này. Nếu có theo dõi Team Vẽ Tranh Tím đã lâu thì cũng biết cổ KBC thì Team cũng đã tham gia từ vùng đáy tháng 7 giữ đến hiện tại, xu hướng tăng mạnh đã thể hiện vừa qua.

Thiết lập vùng đỉnh ngắn hạn tại ngưỡng 60 thì cũng có hành động cụ thể. 2022 với kế hoạch lợi nhuận bùng nổ và các câu chuyện huy động vốn, bán trái phiếu, cổ phiếu quỹ cũng như chia tách cổ tức theo kế hoạch thì KBC cần thời gian để tích lũy cân bằng mới tiếp tục nhịp tăng mới. Vùng tích lũy mới 52.5-57.5, xoay quanh MA50 và xu hướng tăng thiết lập mới khi vượt 57.5 gần nhất.

Sẽ tư vấn chi tiết hơn nếu anh chị chia sẻ vị thế cụ thể và đi kèm chiều mua - bán hay nắm giữ, cần hỗ trợ thêm thì có thể liên hệ với team thông qua bạn cộng sự của Team Vẽ Tranh Tím là Ngọc Hiệp (035 456 2093) hoặc Như Thùy (0947 659 735).

e cảm ơn các bác nhé

Với VIB thì Team Vẽ Tranh Tím có góc nhìn về FA lẫn TA như sau:

1. VIB và những điểm nhấn về câu chuyện cơ bản:

Tỷ lệ CASA cải thiện bù đắp cho chi phí tín dụng tăng mạnh – Báo cáo KQKD

VIB ghi nhận KQKD năm 2021 với tổng thu nhập từ HĐKD (TOI) đạt 14,9 nghìn tỷ đồng (+32,8% YoY) và LNST đạt 6,4 nghìn tỷ đồng (+38,1% YoY).

LNST tăng chủ yếu do

(1) thu nhập từ lãi (NII) tăng 39,1% YoY và

(2) thu nhập ngoài lãi (NOII) tăng trưởng 13,1% YoY bù đắp cho

(3) chi phí HĐKD (OPEX) tăng 18,3% YoY và

(4) chi phí dự phòng tăng 68,7% YoY.

Tăng trưởng tín dụng phục hồi trở lại vào quý 4/2021, ghi nhận tăng trưởng tín dụng cả năm là 19,2% YoY.

Trong năm 2021, NII đạt mức tăng trưởng 39,1% YoY nhờ NIM tăng 34 điểm cơ bản YoY.

Tỷ lệ CIR năm 2021 đạt 35,5% (-4,3 điểm % theo năm). Trong năm 2021, OPEX tăng 18,3% YoY do (1) chi phí nhân viên tăng 11,3% YoY và (2) chi phí tài sản cố định tăng 34,1% YoY.

Thu nhập phí mạnh mẽ trong quý 4 đã bù đắp cho tình hình kém khả quan trong quý 3/2021.

Tỷ lệ nợ xấu tăng trong quý 4/2021 mặc dù ngân hàng đã đẩy mạnh sử dụng dự phòng để xử lý nợ xấu.

Xu hướng dòng tiền ở VIB:

Định giá của các CTCK về VIB:

2. VIB và những điểm nhấn ở bức tranh TA

Hưởng lợi từ dòng tiền chảy vào nhóm ngành Ngân hàng, VIB sideway up, đang test lại vùng kháng cự 48x khi thành công thì đây sẽ trở thành vùng hỗ trợ mạnh cho cổ phiếu này. Vận động trong BB và giao dịch trên đường MA50, quanh MA20 là tín hiệu tích cực cho VID. Đặc biệt có sự xuất hiện với những cây khối lượng đột biến. Target gần nhất quanh mức đỉnh cũ là 54.35.

Sẽ tư vấn chi tiết hơn nếu anh chị chia sẻ vị thế cụ thể và đi kèm chiều mua - bán hay nắm giữ, cần hỗ trợ thêm thì có thể liên hệ với team thông qua bạn cộng sự của Team Vẽ Tranh Tím là Ngọc Hiệp (035 456 2093) hoặc Như Thùy (0947 659 735).

Chủ thớt cho mình xin phân tích MBG với nhé. Thanks thớt!

Cho mình xin nhận định con G36 với ạ. Tks

KBC thì Team có nhận định chi tiết về FA+TA trước đó ở đây >> xem lại về KBC trước khi cập nhật mới

Xu hướng dòng tiền ở KBC chủ yếu đến từ việc tổ chức ttrong nước và nước ngoài mua ròng gần đây, còn NĐT cá nhân thì bán ròng những tuần gần nhất:

Tham khảo thêm định giá của các CTCK về KBC gần đây nhất:

Với bức tranh TA của KBC đang vượt trội hơn trong nhịp phục hồi này. Nếu có theo dõi Team Vẽ Tranh Tím đã lâu thì cũng biết cổ KBC thì Team cũng đã tham gia từ vùng đáy tháng 7 giữ đến hiện tại, xu hướng tăng mạnh đã thể hiện vừa qua.

Thiết lập vùng đỉnh ngắn hạn tại ngưỡng 60 thì cũng có hành động cụ thể. 2022 với kế hoạch lợi nhuận bùng nổ và các câu chuyện huy động vốn, bán trái phiếu, cổ phiếu quỹ cũng như chia tách cổ tức theo kế hoạch thì KBC cần thời gian để tích lũy cân bằng mới tiếp tục nhịp tăng mới. Vùng tích lũy mới 52.5-57.5, xoay quanh MA50 và xu hướng tăng thiết lập mới khi vượt 57.5 gần nhất.

Sẽ tư vấn chi tiết hơn nếu anh chị chia sẻ vị thế cụ thể và đi kèm chiều mua - bán hay nắm giữ, cần hỗ trợ thêm thì có thể liên hệ với team thông qua bạn cộng sự của Team Vẽ Tranh Tím là Ngọc Hiệp (035 456 2093) hoặc Như Thùy (0947 659 735).

PAN team có nhận định ở đây, mình xem lại nhé >> Xem thêm về PAN

Xu hướng dòng tiền ở PAN: Gần đây thì lực cung chủ yếu đến từ NĐT cá nhân thì tổ chức trong nước và nước ngoài lại có dấu hiệu mua ròng.

Với PAN thì PAN là tập đoàn nông nghiệp và thực phẩm với các mảng kinh doanh chính là giống cây trồng và vật tư nông nghiệp, thuỷ sản xuất khẩu và thực phẩm tiêu dùng.

Khi đại dịch qua đi, kỳ vọng về kết quả kinh doanh của công ty sẽ tăng trở lại, công ty tiếp tục tập trung đầu tư vào R&D giống cây trồng và M&A trong lĩnh vực nông nghiệp thực phẩm để hoàn thiện chuỗi giá trị khép kín.

Trong quý IV/2021, doanh thu thuần hợp nhất của Tập đoàn đạt 3.570 tỷ đồng, tăng 40,2% so với cùng kỳ năm trước. Lợi nhuận sau thuế đạt 278 tỷ đồng tăng 83,4%. Lũy kế cả năm 2021, doanh thu thuần hợp nhất toàn Tập đoàn đạt 9.972,5 tỷ đồng, tăng gần 20% so với năm 2020.

Các mảng kinh doanh có quy mô lớn và tăng trưởng tốt về lợi nhuận sau thuế bao gồm: mảng tôm xuất khẩu, tăng trưởng 27%; mảng giống cây trồng, tăng trưởng 16% và mảng hạt và snack, tăng trưởng 61%. Cá tra và nước mắm cũng có tăng trưởng lợi nhuận ấn tượng lần lượt là 133% và 25%, ở quy mô nhỏ hơn.

Về bức tranh TA thì PAN rơi khỏi vùng hỗ trợ 37 sau thông tin đại hội cổ đông bất thường việc hợp tác CP và kế hoạch tăng vốn sắp tới. Hiện vẫn đang trong quá trình tìm vùng cân bằng, xây nền tích lũy để bật hồi, khối lượng có dấu hiệu cạn kiệt. Cần thêm thời gian cho PAN trong thời gian tới.

Sẽ tư vấn chi tiết hơn nếu anh chị chia sẻ vị thế cụ thể và đi kèm chiều mua - bán hay nắm giữ, cần hỗ trợ thêm thì có thể liên hệ với team thông qua bạn cộng sự của Team Vẽ Tranh Tím là Ngọc Hiệp (035 456 2093) hoặc Như Thùy (0947 659 735).

Về câu chuyện cơ bản và bức tranh TA của MBG team có nhận định trước đó >> xem thêm về MBG

Xu hướng dòng tiền ở MBG, cụ thể là chiều mua ròng gần đây của nước ngoài

Về bức tranh TA của MBG, như nhận định gần nhất vào ngày 25.01.2022 vừa rồi: “Xu hướng chính của MBG là tăng, hiện đã có nhịp chỉnh gần 40% từ đỉnh cao gần nhất. MBG đang tìm điểm cân bằng xây vùng tích lũy quanh mốc 12.52. Tiếp tục xu hướng tăng nếu vượt thành công mốc 15.72. Tuy nhiên để có được điều đó cần có sự ủng hộ của dòng tiền thông minh khi thị trường chung bớt rung lắc nhạy cảm vào những ngày cận Tết như những hôm nay.”

Hiện MBG đang cho tín hiệu tạo đáy, xây nền tích lũy quanh 12x và có thể kỳ vọng nhịp hồi ngắn hạn ở cổ phiếu này. Khối lượng có dấu hiệu cạn kiệt là tín hiệu đáng để quan sát.

Sẽ tư vấn chi tiết hơn nếu anh chị chia sẻ vị thế cụ thể và đi kèm chiều mua - bán hay nắm giữ, cần hỗ trợ thêm thì có thể liên hệ với team thông qua bạn cộng sự của Team Vẽ Tranh Tím là Ngọc Hiệp (035 456 2093) hoặc Như Thùy (0947 659 735).

HPG chiều mua nha ad ơi

ad nhận định CEO DIG giúp

ad cho mih xin nhận định VRE

Với VRE thì Team Vẽ Tranh Tím có góc nhìn FA+TA như sau:

1. Câu chuyện cơ bản của VRE

Điểm nhấn trong câu chuyện kinh doanh của VRE: Lợi nhuận quý 4 tăng trở lại từ mức cơ sở thấp trong quý 3

VRE công bố KQKD quý 4/2021 với doanh thu đạt 1,4 nghìn tỷ đồng (-58% YoY) và LNST sau lợi ích CĐTS là 122 tỷ đồng (-87% YoY) do những ảnh hưởng kéo dài từ đợt dịch COVID-19 thứ tư tại Việt Nam bắt đầu vào quý 3/2021 tiếp tục ảnh hưởng tới lưu lượng khách hàng và diễn biến hoạt động của các TTTM của VRE trong quý 4/2021.

VRE phục hồi trong quý 4/2021 từ mức thấp của quý 3/2021 với doanh thu và LNST sau lợi ích CĐTS tăng lần lượt 74% QoQ và 402% QoQ. VRE tiếp tục hỗ trợ khách thuê trong quý 4/2021 với gói hỗ trợ 766 tỷ đồng, giảm 17% theo QoQ so với 925 tỷ đồng trong quý 3/2021. Thêm yếu tố tích cực cho VRE khi lưu lượng tại các trung tâm mua sắm phục hồi, việc nối lại một số chuyến bay quốc tế, giảm bớt lo ngại về sự nguy hiểm của biến thể Omicron mới và gia tăng đầu cơ thoái vốn tài sản.

Trong cả năm 2021, VRE đạt doanh thu 5,9 nghìn tỷ đồng (-29% YoY) và LNST sau lợi ích CĐTS là 1,3 nghìn tỷ đồng (-45% YoY), hoàn thành 82% và 99% lợi nhuận tương ứng của chúng tôi cho năm 2021. Ngoài ra, VRE đã chi 2,1 nghìn tỷ đồng cho gói hỗ trợ khách thuê vào năm 2021 so với 865 tỷ đồng trong năm 2020.

Kỳ vọng việc ngăn chặn hiệu quả dịch COVID-19 và tiến độ tiêm chủng được đẩy nhanh ở Việt Nam sẽ hỗ trợ lượng khách đến TTTM của VRE ngày càng tăng, do đó hỗ trợ lợi nhuận của VRE tăng trở lại vào năm 2022.

Cập nhật về mục tiêu LNST sau lợi ích CĐTS năm 2022 tăng trưởng 75% -85% so với năm 2021. Khác biệt này chủ yếu là do doanh số bán BĐS kế hoạch thấp hơn vào năm 2022.

Triển vọng gì cho VRE trong thời gian tới?

(1) 2021 trước tác động của đại dịch, VRE không có gì có thể xấu hơn, nhưng năm 2022 sẽ khác, khi không còn gì có thể xấu hơn nữa, thì chỉ cần một tín hiệu tích cực cũng khiến cho VRE tăng giá

(2) Hưởng lợi và phuc hồi từ câu chuyện Bán lẻ, khi nhu cầu được tháo gỡ, các TTTM sẽ hoạt động trở lại và mạnh mẽ hơn so với cùng kỳ, đi theo đó là câu chuyện doanh thu - lợi nhuận phục hồi

(3) Đi theo “dấu chân” của dòng tiền thông minh, không phải hiển như khi các “ông lớn” trong ngành đang nắm giữ VRE với số lượng lớn: PYNFUND(1889TY), CAMC, DRAGONCAPITAL(182TY), JPMORGAN, nhóm nhà đầu tư thuộc RWC Partners (quỹ ngoại từ Anh) 114,2 triệu cổ phiếu VRE (5.02% cổ phần)…

(4) Dự kiến trong năm 2022, Vincom Retail sẽ khai trương 3 trung tâm thương mại là Vincom Mega Mall Smart City (Hà Nội), Vincom Plaza Bạc Liêu và Vincom Plaza Mỹ Tho (Tiền Giang) với tổng diện tích 95.000 m2

(5) Giá IPO của VRE năm 2017 ở mốc 33k, giá hiện tại quanh mốc 33k, quả là một “món hời” cho những ai quan tâm CP nhà V.

Xu hướng dòng tiền của các nhóm NĐT ở cổ VRE gần đây:

Và không quên tham khảo thêm định giá của các CTCK ở cổ VRE này:

2. Bức tranh TA của VRE

VRE thoát khỏi xu hướng downtrend trước đó, cho tín hiệu tăng ngắn hạn, tích lũy và tiếp tục xu hướng tăng, có nhịp test lại MA 50 ngày và vận động xung quanh MA 20 ngày. Hiện cổ phiếu này đang test lại mốc kháng cự quanh vùng 35x, nếu thành công thì đây sẽ là vùng hỗ trợ cứng trong thời gian tới. Khi chinh phục thành công đỉnh cao cũ 37x thì xu hướng tăng sẽ được xác lập và bước vào dài hạn tăng trung dài hạn.

Sự gia tăng của yếu tố khối lượng cùng các đường MA hướng lên là yếu tố tích cực ủng hộ cho đà tăng này. Đầu tư VRE thì anh chị quan sát thêm diễn biến FA+TA của nhóm V để có góc nhìn khách quan và theo sát dòng chảy của tiền vì cổ chạy theo ngành.

Với những yếu tố về vĩ mô Việt Nam trong năm nay, triển vọng của nhóm ngành, câu chuyện riêng lẻ của cổ phiếu VRE cũng như bức tranh TA thì Team đánh giá đây là cổ phiếu nên có trong danh mục theo dõi của mình trong năm 2022.

Sẽ tư vấn chi tiết hơn nếu anh chị chia sẻ vị thế cụ thể và đi kèm chiều mua - bán hay nắm giữ, cần hỗ trợ thêm thì có thể liên hệ với team thông qua bạn cộng sự của Team Vẽ Tranh Tím là Ngọc Hiệp (035 456 2093) hoặc Như Thùy (0947 659 735).

thanks bac chủ, đã có một ií HSL giá 9.6, tính mua gia tăng khi giá xuống. Có nên mua gia tăng kg bác?

Bác chủ cho xin đánh giá nhận định BII với ạ

Ad nhận định về dbc với ạ