là sao ko hiểu bro ?

anh dự đóng 31.12 nầy.vni 1250d trừ cộng 30d đó.kkkkk. ![]()

Nếu không có Black Swan thì con số trên khả thi.

Vì năm nay chỉ là năm làm nền cho việc tăng trưởng cho các năm tiếp theo

đồng í.2023.2024 nền.

thiên nga đen thằng mĩ nát dòi.vịt dòi bọn bank.chứng.công ngệ.mấy thằng phi to.dủi do mất sác.kkkk. ![]()

bọn đất ok.đã mất sác lúc 2022 tới dờ.không sợ. ![]()

Đất thực đang dần phục hồi, nhưng cũng không ngoại trừ trường hợp ra 1 tin xấu để gom hàng phát cuối

cổ đất ít cổ ok.số đông toàn dác.

thằng mĩ dòi oẳng.lí do đắt hơn gấp 2.3 thứ lung tung giống lãi phét.lạm phát vớ vẩn tất.đắt qá dòi phải ẳng.

bốc phét không bán??be dốt không sút??thằng khác sút.![]()

oánh cổ đất là phải theo kiểu đãi cát tìm vàng, vì khúc này đa phần mấy ông lom com đang sấp mặt vì lãi trái phiếu và huy động vốn để bù lại phần trái phiếu.

Trong ngắn hạn, nhóm BDS sẽ phân hóa theo hướng các DN có dự án thực hiện được pháp lý và bán dự án tiếp tục hưởng lợi.

- Trong tầm nhìn xa hơn, với luật mới, lợi ích trên mỗi dự án sẽ giảm lại của chủ đầu tư, nhưng nhiều DN phát triển bài bản sẽ tiếp tục đi lên và phát triển trong đại chu kỳ mở rộng bán kính đô thị thứ 3. Nhiều DN sau khi khai thác các quỹ đất cũ và ko có khả năng phát triển tiếp sẽ có thể đạt đỉnh cao trong năm tới và thoái trào - là mồ chôn của các quỹ đầu tư như hơn 10 năm nay ở thị trường chứng khoán Việt Nam.

BĐS sẽ tích cực hơn nhờ các yếu tố

(1) lãi suất đã về mức hấp dẫn để có thể kích thích phát triển thị trường,

(2) sự hoàn thiện về hệ thống pháp lý sẽ giúp thị trường phát triển bền vững,

(3) các khoản thu về thuế đất ghi nhận tăng trưởng mạnh là chỉ báo cho sự phục hồi về nguồn cung,

(4) có thêm động lực phục hồi từ dòng tiền đầu tư kiều hối ( được hỗ trợ bởi luật mới )

Cho nên

![]() Việc tái cấu trúc nguồn vốn, M&A và tập trung vào bất động sản vùng ven đô thị

Việc tái cấu trúc nguồn vốn, M&A và tập trung vào bất động sản vùng ven đô thị

sẽ là những xu hướng chính của ngành trong 2024

tìm mấy thằng khan hiếm cổ.khan hiếm mới x đông.

giống lờ 14.giá nao tùy.kkkkk. ![]()

phân bua đông mấy mươi tỉ đô.lâu nó ị đống dấy giống hòa nát.2 tr 1 cổ đó.bào mờ múc.hố hố. ![]()

hiện tại tình hình tài chính khoẻ + doanh nghiệp còn quỹ đất gọi tên 2 ông TCH và KDH

- Ông VHM thì nó còn liên quan đến yếu tố Vinfast nên chưa biết được, chart kĩ thuật thì thấy đáy lắm rồi

bọn nầy thua sgr.mờ cổ đó anh không thèm múc đó.kkkk. ![]()

ok.tùy.giá chết đớp tí.không sao.bai. ![]()

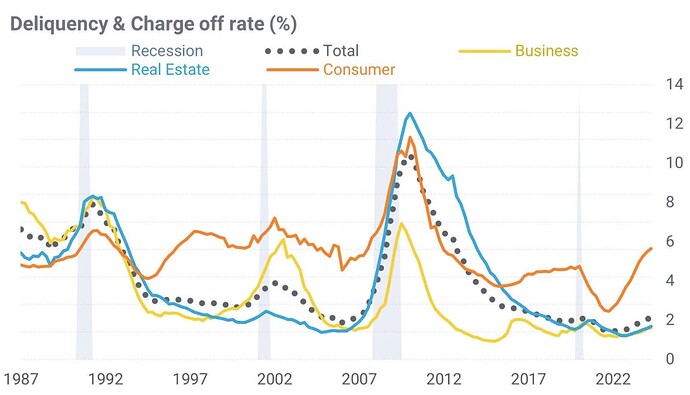

Chiếc hình này có thể tóm gọn về sức khoẻ của kinh tế Mỹ và nguyên nhân các cuộc suy thoái gần đây qua 1 dữ liệu duy nhất: tỷ lệ nợ xấu (bằng nợ quá hạn + xoá nợ)

-

Suy thoái 1990: bắt nguồn từ sự sụt giảm mạnh của thị trường bất động sản. Tỷ lệ nợ xấu trong lĩnh vực bất động sản tăng vọt, kéo theo sự suy giảm của các ngành công nghiệp liên quan và cuối cùng ảnh hưởng đến toàn bộ nền kinh tế. Tuy nhiên, khu vực tiêu dùng trong giai đoạn này vẫn tương đối ổn định.

-

Suy thoái 2001: bắt nguồn từ sự xì hơi của bong bóng dot-com, gây ra cú sốc lớn cho khu vực doanh nghiệp. Mặc dù tỷ lệ nợ xấu trong lĩnh vực bất động sản không tăng quá mạnh, nhưng sự sụt giảm của các công ty công nghệ đã kéo theo sự suy giảm của toàn bộ thị trường chứng khoán, ảnh hưởng tiêu cực đến niềm tin của nhà đầu tư và làm chậm lại tốc độ tăng trưởng kinh tế.

-

Khủng hoảng tài chính 2008: đây là cuộc khủng hoảng kinh tế nghiêm trọng nhất kể từ Đại suy thoái, với nguyên nhân chính là bong bóng bất động sản và các sản phẩm tài chính phái sinh liên quan. Tỷ lệ nợ xấu trong lĩnh vực bất động sản tăng lên mức kỷ lục, kéo theo sự sụp đổ của nhiều ngân hàng và tổ chức tài chính lớn. Cuộc khủng hoảng này đã lan rộng ra toàn bộ nền kinh tế, gây ra sự suy giảm nghiêm trọng ở cả khu vực doanh nghiệp và tiêu dùng.

-

2024? Tỷ lệ nợ xấu trong khu vực tiêu dùng đang có xu hướng tăng lên trong những năm gần đây, tương tự như giai đoạn hạ cánh mềm 1996. Tuy nhiên có một khác biệt rất lớn, đó là nó đã lan sang những khu vực khác của nền kinh tế.

[CHỨNG KHOÁN MẮC HAY RẺ]

Tôi cứ hay nhận định định giá thị trường chứng khoán không “RẺ”, phân mảng về định giá quá lớn. Hãy nhìn vào hình dưới đây, tui phân định giá thị trường theo phương pháp phù hợp và so sánh với VNIndex, P/B với nhóm bank và BĐS, P/E cho phần còn lại của Index. Anh em xem và tự rút ra cho mình chiến lược sắp tới phù hợp cách đầu tư mỗi người thôi trong đợt điều chỉnh này.

Nhóm ngân hàng thì có P/B trung bình dưới P/B chung thị trường, Tuy nhiên, điều đáng chú ý là P/B của nhóm ngân hàng hiện thấp hơn 22% so với giai đoạn trước đại dịch. Câu hỏi đặt ra là theo bạn là liệu mức chiết khấu này đã phản ánh đầy đủ các rủi ro liên quan đến chất lượng tài sản của ngành hay chưa?

Nhóm BĐS thì giai đoạn “risk-off” và phục hồi tui từng đề cập đã qua đi, giờ thì nhìn vào định giá của nhóm này. Dù định giá của các cổ phiếu BĐS hiện vẫn đang ở mức đáy lịch sử, nhưng phần lớn là do Vin và Nova. Các cổ BĐS khác vẫn còn discount khá lớn so lịch sử nếu loại trừ 2 ông lớn kia. Câu chuyện sắp tới là phân hóa và cơ hội cho nhà đầu tư bỏ công tìm ngọc trong đám BĐS thượng vàng hạ cám này.

Với phần còn lại của thị trường thì định giá P/E dù có điều chỉnh vẫn đang quanh vùng 20-24 lần, cao hơn đỉnh sóng lịch sử 2021-2022 - kinh ngạc chắc muốn sánh đôi cùng anh em bên Mẽo rồi. Định giá nhóm này phản ánh quá lớn kỳ vọng của nhà đầu tư vào phục hồi kinh tế, bán lẻ và nhiều mô hình kinh doanh ban đầu phát huy hiệu quả hay nói đơn giản là MẮC.

Tóm lại, thị trường chứng khoán luôn ẩn chứa những cơ hội và rủi ro. Việc nhìn thấy sự phân mảnh định giá, top-down view, các câu chuyện mới cũng giúp nhà đầu tư đưa ra những quyết định đầu tư sáng suốt. Đằng sau mỗi con số định giá là cả một câu chuyện, và việc đọc hiểu những câu chuyện này chính là chìa khóa dẫn đến thành công sắp tới.

Viết cho những người đang đi tìm theme đầu tư trong đợt điều chỉnh…